Хоча більшість українських бухгалтерів ще не складали податкову декларацію з податку на прибуток за новою формою, не будемо зарікатися від помилок. Як їх виправити у новій формі декларації, з'ясуємо нижче.

Що сказано у ПКУ про виправлення помилок

Пункт 50.1 ПКУ свідчить: «У разі якщо у майбутніх податкових періодах (з урахуванням строків давності, визначених статтею 102 цього Кодексу, — 1095 днів) платник податків самостійно виявляє помилки, що містяться у раніше поданій ним податковій декларації, він зобов'язаний надіслати уточнюючий розрахунок до такої податкової декларації за формою чинного на час подання уточнюючого розрахунку.

Платник податків має право не подавати такий розрахунок, якщо відповідні уточнені показники зазначаються ним у складі податкової декларації за будь-який наступний податковий період, протягом якого такі помилки були самостійно виявлені.

Платник податків, який до початку його перевірки контролюючим органом самостійно виявляє факт заниження податкового зобов'язання минулих податкових періодів, зобов'язаний:

а) або надіслати уточнюючий розрахунок і сплатити суму недоплати та штраф у розмірі трьох відсотків від такої суми до подання такого уточнюючого розрахунку;

б) або відобразити суму недоплати у складі декларації з цього податку, що подається за податковий період, наступний за періодом, у якому виявлено факт заниження податкового зобов'язання, збільшену на суму штрафу у розмірі п'яти відсотків від такої суми, з відповідним збільшенням загальної суми грошового зобов'язання з цього податку».

Тобто якщо розуміти буквально, то у випадку завищення ПЗ ми можемо виправляти помилку у поточній декларації за будь-який період після помилкового, а у випадку заниження — лише у поточній декларації за податковий період, наступний за періодом, у якому виявлено факт заниження ПЗ. Як бачимо, законодавці вважають, що якщо помилку виявлено у III кварталі, то виправити її слід саме у IV кварталі. Наприклад, якщо помилку виявлено у вересні (III квартал), то правильно буде відобразити її виправлення у декларації за II — IV квартали.

З набранням чинності ПКУ уточнюючий розрахунок — це така сама декларація з податку на прибуток, лише з ознакою «Уточнююча» у полі 1 (при заповненні звітної декларації у цьому полі проставляється ознака «Звітна»). Раніше (згідно з Законом про прибуток) відображалися лише помилкові показники зі знаком «+» чи «-». Відтепер в уточнюючій декларації слід розгорнуто відобразити всі показники — як правильні, так і уточнені — за період, що уточнюється. Звісно, ці показники слід відобразити правильно. Як і раніше, за кожен період, що уточнюється, подається окремий уточнюючий розрахунок.

Крім того, при виправленні помилки сплачуємо не лише штраф, але й пеню.

Нагадаємо, що згідно з ч. «а» пп. 129.1.1 ПКУ у разі самостійного нарахування суми грошового зобов'язання платником податків пеня нараховується від першого робочого дня, наступного за останнім днем граничного строку сплати грошового зобов'язання, на суму боргу з урахуванням штрафних санкцій, визначених п. 129.4 ПКУ.

Якщо платник податку вирішив виправляти помилки у поточній декларації, то потрібно заповнити додаток ВП.

Як заповнити додаток ВП

Оскільки інструкції щодо складання декларації наразі немає, спробуємо передбачити, як бачать подання додатка ВП податківці.

Правила виправлення помилок у сумах доходів передбачено пп. 135.5.12 ПКУ, витрат — п. 138.11 ПКУ.

Доходи, не враховані при визначенні доходів будь-яких попередніх звітних періодів, відображаються лише у складі інших доходів (на відміну від витрат, всі доходи коригуються через інші доходи).

Витрати, не враховані під час обчислення витрат звітного року, відображаються у складі витрат відповідної групи (собівартість реалізованих товарів (робіт, послуг), адмінвитрат, витрат на збут тощо). Якщо не враховані витрати стосуються минулих звітних років, то вони відображаються у складі інших витрат.

Зайво враховані доходи та витрати відображаються у тому самому порядку, що і невраховані, тільки зі знаком «мінус». Але прямої вказівки на це ПКУ не містить.

За кожен випадок недоплати слід нарахувати і штраф, і пеню (відображаються у рядках 24 та 25 додатка ВП та декларації).

Оскільки за кожен помилковий період подається окремий додаток (див. примітку 7 до декларації), то згорнути I квартал і півріччя фізично не вийде з тієї причини, що помилки кожного періоду виправлятимуться окремо у різних додатках ВП. У кожному із додатків сформується свій результат — плюс або мінус. Суму цих результатів і буде перенесено до рядків 23 «Збільшення податкового зобов'язання» та 26 «Зменшення податкового зобов'язання» декларації у розгорнутому вигляді.

Отже, згорнути суми і сплатити штраф і пеню на загальну суму коригувань не можна.

Але якщо в одному періоді помилки призвели до одночасного заниження і завищення ПЗ, то згорнути результат можна. Адже у такому разі до рядків 23 або 26 потрапляє арифметична різниця кінцевого підсумку помилкової та правильної декларацій — величини податку на прибуток у рядку 16.

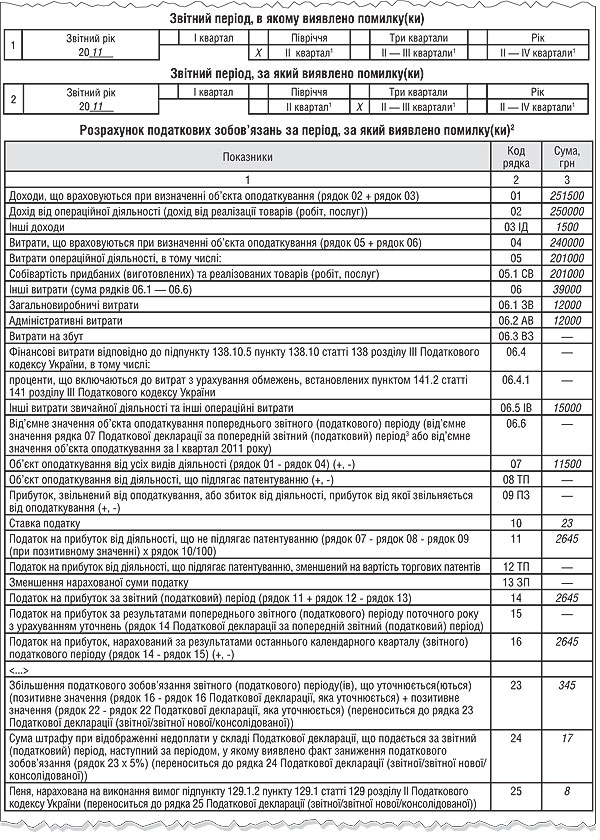

Спробуємо заповнити додаток ВП за умовним простим прикладом.

Приклад Підприємство не відобразило у декларації минулого, наприклад, II кварталу 2011 р. доходи (відсотки) від розміщених на депозит коштів у сумі 1500 грн. У декларації за II — III квартали заповнимо додаток ВП (це буде правильна декларація за II квартал) лише з рядками 23 — 25, де і відображається виправлення помилки.

У заголовній частині додатка не забуваємо проставити відмітки періоду подання декларації і періоду, за який проводяться виправлення (див. зразок 1).

Зразок 1

Фрагмент заповнення додатка ВП до декларації з прибутку

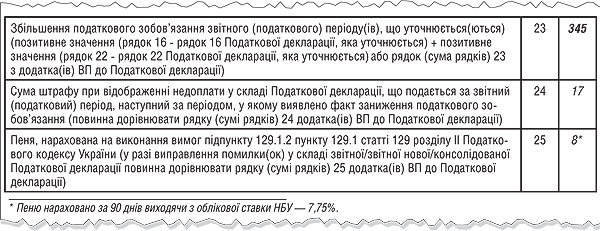

Не забуваємо вписати відображені цифри до декларації з податку на прибуток підприємства (див. зразок 2).

Зразок 2

Фрагмент податкової декларації з податку на прибуток за II — III квартали 2011 року

Більше про те, як виправити помилки, розповімо після появи інструкції про складання податкової декларації з податку на прибуток.

Богдана АНДРУЩАК, «Дебет-Кредит»