Не весь прибуток, визначений платником відповідно до положень ПКУ, підлягає оподаткуванню. Розрахунок прибутку, звільненого від оподаткування, відображається у Додатку ПЗ. Докладніше про його заповнення — далі.

Формою декларації передбачено алгоритм визначення об'єкта оподаткування:

1) у рядку 01 декларації формуються доходи звітного періоду;

2) у рядку 04 — витрати, що враховуються при визначенні об'єкта оподаткування;

3) у рядку 07 — об'єкт оподаткування від усіх видів діяльності, який отримується шляхом зменшення доходів звітного періоду на суму витрат (рядок 01 — рядок 04) (+, -).

Але є платники, в яких не вся сума рядка 07 підлягає оподаткуванню. З цього рядка вилучається прибуток від діяльності, що підлягає патентуванню (з урахуванням п. 152.2 ПКУ), а також прибуток від операцій, звільнених від оподаткування. Останній випадок розглянемо докладніше.

Облік згідно з ПКУ

Операції, звільнені від оподаткування, наведено у ст. 154 та пп. 15 — 19 підрозділу 4 розділу ХХ ПКУ. Докладніше про це ми писали у «ДК» №19/2011.

Відповідно до п. 152.11 ПКУ облік прибутку від провадження звільненої діяльності ведеться окремо від іншої діяльності (далі — звичайна діяльність), яка обкладається податком на прибуток на загальних підставах. При визначенні результату слід взяти до уваги, що:

1) витрати, пов'язані з отриманням звільненого від оподаткування прибутку, не включають до складу витрат від звичайної діяльності;

2) сума амортизаційних відрахувань, нарахованих на ОЗ, що використовуються для отримання такого звільненого прибутку, не враховується у витратах від здійснення звичайної діяльності;

3) якщо ОЗ використовуються частково у звільненій діяльності, а частково — у звичайних операціях, «витрати платника податку підлягають збільшенню на частку загальної суми нарахованих амортизаційних відрахувань, яка так відноситься до загальної суми нарахованих амортизаційних відрахувань звітного періоду, як сума доходів (прибутків), що підлягають оподаткуванню згідно з цим розділом на загальних підставах, відноситься до загальної суми доходів (прибутків) з урахуванням звільнених». Тобто частка амортизації (Азвич), на яку збільшуються витрати від звичайної діяльності, дорівнює:

Азвич = (А х Дзвич) : Д ,

де:

А — сума нарахованої амортизації за період;

Дзвич — доходи від діяльності, що підлягає оподаткуванню;

Д — сума усіх доходів підприємства за період.

Тобто можна спочатку визначити коефіцієнт К = Дзвич : Д, а потім з його допомогою розрахувати Азвич. Різниця (А - Азвич = Азвіл) дає частку амортизації, яка враховується у витратах звільненої діяльності;

4) аналогічно відбувається розподіл витрат, що одночасно пов'язані як зі звільненою діяльністю, так і зі звичайною діяльністю, внаслідок чого до розрахунку оподатковуваного прибутку включаються витрати звичайної діяльності лише у відповідній частці (Взвич):

Взвич = (В х Дзвич) : Д ,

де:

В — загальна сума витрат звітного періоду.

При цьому К також визначається співвідношенням Дзвич : Д, а до витрат звільненої від оподаткування діяльності буде віднесено різницю В - Взвич = Взвіл.

Розподіл витрат за п. 152.11 ПКУ є наочним прикладом істотних відмінностей між бухгалтерським та податковим обліком витрат. Розглянемо на прикладі.

Приклад У II кварталі підприємство — виробник продуктів дитячого харчування отримало дохід від реалізації соків (оподатковувана діяльність) у сумі 200 тис. грн та дохід від реалізації молочних сумішей (звільнення від оподаткування за п. 154.2 ПКУ1) у сумі 900 тис. грн. За даними бухгалтерського обліку:

— амортизація ОЗ становила 51 тис. грн, у т. ч.:

1) виробнича лінія №1 (для виробництва молочних сумішей) — 16 тис. грн;

2) виробнича лінія №2 (для виготовлення соків) — 9 тис. грн;

3) частково використаних в оподатковуваній та звільненій діяльності (фасувальна лінія) — 26 тис. грн.

1 Перелік спеціальних продуктів дитячого харчування власного виробництва, від реалізації яких прибуток підприємств на митній території України звільняється від оподаткування, затверджений постановою КМУ від 08.08.97 р. №859.

Відповідно до п. 11.1 П(С)БО 16, амортизація виробничих ліній №1 і №2 у бухгалтерському обліку включається до собівартості відповідних видів готової продукції, а амортизація фасувальної лінії — до нерозподілених постійних загальновиробничих витрат (які за п. 11 цього П(С)БО відносяться до собівартості реалізованої продукції);

— витрати звітного періоду дорівнювали 880 тис. грн, у т. ч.:

1) собівартість реалізованих молочних сумішей (звільнено від оподатковування) — 700 тис. грн (без урахування амортизації);

2) собівартість реалізованих соків (оподатковувана діяльність) — 150 тис. грн (без урахування амортизації);

3) адміністративні витрати, пов'язані з оподатковуваною діяльністю, які відповідно до п. 17 П(С)БО 16 не включаються до собівартості продукції, — 30 тис. грн.

У прикладі всі суми взято без ПДВ (умовно).

З метою оподаткування та заповнення декларації, на нашу думку, слід здійснити такі розрахунки:

1. Визначається співвідношення доходу від звичайної діяльності, яка підлягає оподаткуванню, до загального доходу (К):

К = 200 : (200 + 900) = 0,182.

2. Щодо розрахунку частки амортизації зауважимо таке: розподілу підлягає не вся амортизація, а лише за тими об'єктами, які використовуються одночасно для оподатковуваної та звільненої діяльності. Тобто у такому розподілі не бере участі амортизація виробничих ліній №1 і №2 — адже це є прямі витрати, що повністю включаються до собівартості певних видів продукції. Отже, розрахунок має бути таким:

Азвич = К х А = 0,182 х 26 тис. грн = 4,73 тис. грн;

Азвіл = 26 тис. грн - 4,73 тис. грн = 21,27 тис. грн.

Далі додаємо пряму амортизацію:

Азвич = 4,73 тис. грн + 9 тис. грн = 13,73 тис. грн;

Азвіл = 21,27 тис. грн + 16 тис. грн = 37,27 тис. грн.

3. У податковому обліку до витрат операційної діяльності відноситься собівартість реалізованої продукції, у т. ч. молочних сумішей та соків, а ось адмінвитрати — до інших витрат підприємства. Згідно з п. 138.4 ПКУ собівартість реалізованої продукції визнається витратами у періоді здійснення продажу (визнання доходу), а інші витрати за п. 138.5 ПКУ — у періоді їх понесення.

4. Розподіл витрат показано у таблиці 1.

Таблиця 1

Розподіл витрат

|

№ з/п

|

Статті витрат

|

Сума, грн

|

Податковий облік

|

|

|

Звільнена діяльність

|

Звичайна (оподатковувана) діяльність

|

|||

|

1.

|

Виробнича собівартість готової продукції, у т. ч.: |

850000

|

700000

|

150000

|

| — молочні суміші |

700000

|

700000

|

—

|

|

| — соки |

150000

|

—

|

150000

|

|

|

2.

|

Амортизація, у т. ч.: |

51000

|

37270

|

13730

|

| — лінії №1 |

16000

|

16000

|

—

|

|

| — лінії №2 |

9000

|

—

|

9000

|

|

| — фасувальної лінії |

26000

|

21270

|

4730

|

|

|

3.

|

Собівартість разом (р. 1 + р. 2) |

901000

|

737270

|

163730

|

|

4.

|

Адміністративні витрати |

30000

|

—

|

30000

|

|

5.

|

Разом (р. 3 + р. 4) |

931000

|

737270

|

193730

|

Бухгалтерський облік подано у таблиці 2.

Таблиця 2

Бухгалтерський та податковий облік операцій у II кварталі (до прикладу 1)

|

№ з/п

|

Зміст операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Формування виробничої собівартості реалізованої продукції: | |||||

| — молочні суміші |

26

26 |

23

23 |

700000

16000 |

—

— |

—

— |

|

| — соки |

26

26 |

23

23 |

150000

9000 |

—

— |

—

— |

|

|

2.

|

Віднесення до собівартості амортизації фасувальної лінії |

26

|

23

|

26000

|

—

|

—

|

|

3.

|

Адмінвитрати |

92

|

631, 661, 651

|

30000

|

—

|

30000

|

|

4.

|

Реалізація продукції: | |||||

| — молочні суміші (відповідно до пп. 197.1.1 ПКУ звільнено від ПДВ) |

361

|

701

|

900000

|

900000

|

737270*

|

|

| — соки (з ПДВ) |

361

701 |

701

641 |

240000

40000 |

200000

|

163730

|

|

|

5.

|

Визначення фінрезультату: | |||||

| — списання собівартості реалізованої продукції (700000 + 16000 + 150000 + 9000 + 26000 = 901000) |

901

791 |

26

901 |

901000

901000 |

—

|

—

|

|

| — списання адмінвитрат |

791

|

92

|

30000

|

—

|

—

|

|

| — списання у дохід вартості реалізації (900000 + 200000) |

701

|

791

|

1100000

|

—

|

—

|

|

|

6.

|

Отримано кошти за відвантажену продукцію разом (900000 + 240000) |

311

|

361

|

1140000

|

—

|

—

|

| * Витрати визнаються на момент реалізації. | ||||||

Відображення у звітності

Результати від здійснення звільненої діяльності відображають у додатку ПЗ. Якщо підприємство здійснює декілька видів такої діяльності, у цьому додатку визначають фінрезультат від кожного з них окремо. Для цього додатком передбачено підстави звільнення.

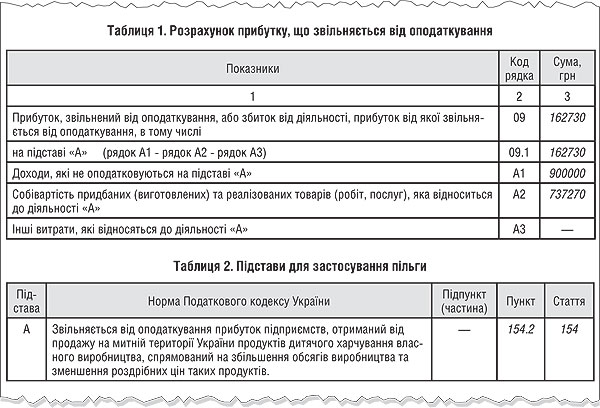

Платник відображає підстави для застосування пільг у таблиці 2 додатку, а розрахунок результатів діяльності за кожним видом — у таблиці 1.

Продовження прикладу За умовами наведеного вище прикладу таблиць 1 і 2 додатка ПЗ декларації за II квартал заповнюють таким чином (див. зразок 1).

Зразок 1

Заповнення додатка ПЗ до рядка 09 податкової декларації з податку на прибуток підприємства

Заповнюються також:

додаток СВ. У ньому відображають структуру всіх витрат, що формують собівартість виготовленої продукції: як оподатковуваної, так і звільненої від оподаткування, тобто розшифровується структура загальної собівартості реалізованої продукції у сумі 850 тис. грн (700 + 150), а у рядку 05.1.3 АМ — амортизацію ліній №1 і №2 у розмірі 25 тис. грн (16 + 9). Це, своєю чергою, потребує заповнення додатка АМ. Підсумок (850 + 25 = 875 тис. грн) наводять у рядку 05.1 додатка і переносять до рядка 05.1 СВ декларації;

додаток ЗВ. У рядку 06.1.2 АМ цього додатка відображають амортизацію фасувальної лінії у сумі 26 тис. грн. Підсумок, отриманий у рядку 06.1 додатка ЗВ, переносять до рядка 06.1 декларації;

додаток АМ. Відображає, зокрема, структуру нарахованої амортизації у розрізі груп ОЗ та методів нарахування амортизації, при цьому значення графи 6 рядка А15 таблиці 1 (для нашого прикладу це 25 тис. грн) переноситься до рядка 05.1.3 АМ додатка СВ;

додаток АВ. У ньому відображають адмінвитрати, залежно від їх виду заповнюють відповідні рядки від 06.2.1 до 06.2.12, а підсумок (у нашому випадку — 30 тис. грн) заносять до рядка 06.2 цього додатка і з нього переносять до рядка 06.2 АВ декларації.

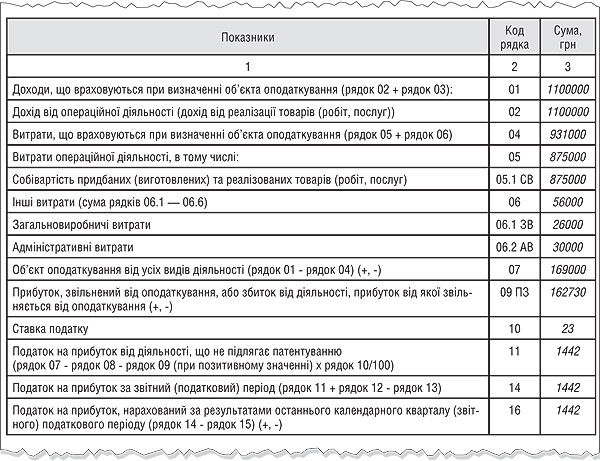

З урахуванням даних додатків ПЗ, СВ, АМ, АВ декларацію за II квартал заповнюємо так (зразок 2).

Зразок 2

Заповнення податкової декларації з податку на прибуток підприємства за II квартал

Використання звільнених коштів

Слід звернути увагу, що платники, для яких п. 154.6 ПКУ запроваджено «податкові канікули», повинні вести спрощений бухгалтерський облік, розраховувати податкові різниці (вимога п. 44.2 ПКУ) та подавати фінзвітність згідно з П(С)БО 25, а зекономлені внаслідок застосування цієї норми кошти у повній сумі відповідно до п. 152.11 Кодексу спрямовувати кошти, не перераховані до бюджету при застосуванні ставки податку 0%, на:

1) переоснащення матеріально-технічної бази;

2) повернення кредитів, використаних із зазначеною метою, та сплату процентів за ними;

3) та/або поповнення власних обігових коштів.

Зазначені кошти «визнаються доходами одночасно з визнанням витрат, здійснених за рахунок цих коштів, у розмірі таких витрат».

Якщо платник використав ці кошти не за цільовим призначенням або не використав їх за призначенням повністю протягом річного звітного періоду, залишок таких невикористаних коштів або сума коштів, використана не за цільовим призначенням, зараховується до бюджету в I кварталі наступного звітного року.

Такі підприємства у період дії цієї пільги, на нашу думку, не повинні розділяти свою діяльність на оподатковувану та звільнену. Тобто вся сума податку, що не перераховується до бюджету, може бути використана платником на вищезазначені цілі. Сума звільнених коштів визначається наростаючим підсумком з початку року. У 2011 році (з набранням чинності розділом III ПКУ) сума таких коштів визначається з 1 квітня за результатами II кварталу, II — III кварталів, II — IV кварталів.

Звільнення від оподаткування за п. 154.6 ПКУ є новацією. На сьогодні не врегульовано Податковим кодексом порядок переходу на пільговий режим оподаткування. При цьому законодавство не висовує додаткових вимог щодо цільового використання звільнених коштів. I не дуже зрозуміло, чи повинні такі пільговики інформувати органи ДПС про використання цієї пільги, а якщо повинні, то у який спосіб.

Щодо використання таких коштів, то листом від 01.04.2011 р. №9217/7/15-0317 податківці роз'яснили: якщо придбання обладнання (в т. ч. на умовах розстрочення платежу) розглядається як переоснащення матеріально-технічної бази підприємства, то кошти, не перераховані до бюджету при застосуванні ставки податку нуль відсотків, вважатимуться використаними за цільовим призначенням. Таке обладнання амортизується у порядку, передбаченому абз. 3 п. 152.11 ПКУ.

Наталія КУЦМІДА, «Дебет-Кредит»