З II кварталу 2011 року (дата набрання чинності розділом III ПКУ) змінилася не тільки ставка обкладення податком на прибуток з 25% на 23%, але й сам принцип визначення доходів/витрат для обкладення цим податком. Відповідно відбулися зміни й у формі звітування. Нову форму податкової декларації з податку на прибуток (далі — декларація з прибутку) затверджено наказом ДПАУ від 28.02.2011 р. №114. Щоправда, затверджено тільки форму декларації, а жодного порядку щодо її заповнення наразі немає. Наші міркування щодо заповнення нової декларації з прибутку — далі у статті.

Шапка декларації

Заповнення будь-якого звіту починається із шапки. Не є винятком і декларація з прибутку. Розглянемо, що нового порівняно зі старою формою містить декларація з прибутку, яку треба буде заповнювати вже за результатами II кварталу цього року.

У полі 1 з'явилася нова клітинка, в якій треба робити відмітку у разі подання уточнюючої декларації. Причому у цьому випадку (подання уточнюючої декларації) у полі 2 шапки треба зазначати і звітний період року, який уточнюється. Раніше у шапці було два поля — звітний період та період, який уточнюється. Тепер якщо платник захоче «уточнитися» у поточній декларації, про це свідчитиме заповнення розділу декларації «Самостійне виправлення помилок» та додатка(-ів) ВП з проставленням їх кількості у штуках у полі «Наявність додатків» наприкінці декларації з прибутку. Якщо заповнюється просто декларація, то у полі 2, як і раніше, проставляється той звітний період, за який подається декларація.

Поле 3 не змінилося. У ньому, як і раніше, мають зазначатися повне найменування платника податку на прибуток згідно з реєстраційними документами або інші реквізити для «специфічних» платників податку на прибуток (назва, дата, номер угоди про розподіл продукції або номер договору управління майном). Причому такі «специфічні» платники у полі 4 повинні зазначити відповідні податкові номери. Такого у попередній формі декларації не було.

Поле 5 (аналог поля 4 із попередньої форми декларації) — код платника за ЄДРПОУ та код виду економічної діяльності (КВЕД).

У полі 6 (колишнє поле 5) зазначаються місцезнаходження платника1 та інші поштові/телефонні реквізити. Причому якщо раніше поштовий індекс та номер телефону були обов'язковими до заповнення, то тепер і індекс, і всі види телефонів (у т. ч. і мобільний, чого раніше не було), і електронна адреса заповнюються за бажанням платника податку.

1 Місцезнаходженням юридичної особи є фактичне місце ведення діяльності чи розташування офісу, з якого проводиться щоденне керування діяльністю юридичної особи (переважно знаходиться керівництво) та здійснення управління й обліку (ст. 93 ЦКУ).

Поле 7 заповнюється у тому випадку, коли декларацію з прибутку подає постійне представництво нерезидента. У ньому треба зазначити відповідні реквізити нерезидента.

У полі 8 (аналог поля 6 у старій формі) зазначається найменування органу ДПС, до якого подається декларація.

Поле 9, яке називається «Особливі відмітки», має попередника (колишнє поле 7), але є більш розширеним. Його повинні заповнювати ті суб'єкти, які застосовують спеціальні режими оподаткування або мають будь-яку специфіку своєї діяльності.

Фактично все, що заповнюється у шапці, належить до обов'язкових реквізитів, які має містити податкова декларація. До заповнення цих обов'язкових реквізитів слід підходити дуже уважно, бо при прийманні податкової декларації уповноважена посадова особа органу ДПС перевіряє саме наявність і достовірність заповнення всіх обов'язкових реквізитів, передбачених пунктами 48.3 та 48.4 ПКУ. Сама декларація заповнюється у гривнях, без копійок. Це видно із шапки колонки 3 у самій декларації з прибутку.

Обов'язкові реквізити податкової декларації

- тип документа (звітний, уточнюючий, звітний новий);

- звітний (податковий) період, за який подається податкова декларація;

- звітний (податковий) період, що уточнюється (для уточнюючого розрахунку);

- повне найменування (прізвище, ім'я, по батькові) платника податків згідно з реєстраційними документами;

- код платника податків згідно з Єдиним державним реєстром підприємств та організацій України або податковий номер;

- реєстраційний номер облікової картки платника податків або серія та номер паспорта (для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та повідомили про це відповідний орган ДПС і мають відмітку у паспорті);

- місцезнаходження (місце проживання) платника податків;

- найменування органу ДПС, до якого подається звітність;

- дата подання звіту (або дата заповнення — залежно від форми);

- ініціали, прізвища та реєстраційні номери облікових карток посадових осіб платника податків;

- підписи платника податку — фізичної особи та/або посадових осіб платника податку, визначених цим Кодексом, засвідчені печаткою платника податку (за наявності).

Пункт 48.3 ПКУ

В окремих випадках, коли це відповідає сутності податку або збору та є необхідним для його адміністрування, форма податкової декларації додатково може містити такі обов'язкові реквізити:

- відмітка про звітування за спеціальним режимом;

- код виду економічної діяльності (КВЕД);

- код органу місцевого самоврядування за КОАТУУ;

- індивідуальний податковий номер та номер свідоцтва про реєстрацію платника податку на додану вартість згідно з даними реєстру платників податку на додану вартість за звітний (податковий) період.

Пункт 48.4 ПКУ

Визначення доходів

Вже починаючи з нового 2011 року настільна книга бухгалтера — ПКУ. Розділ, що відповідає за обкладення податком на прибуток, — це розділ III «Податок на прибуток». Для визнання доходів за кодексом діє правило — метод нарахування (п. 137.4 ПКУ). Тобто немає жодного правила першої події, а є тільки визнання доходів на підставі первинних документів відповідно до п. 135.2 ПКУ. Вимоги до реквізитів первинних документів передбачено ч. 2 ст. 9 Закону про бухоблік та нормами Положення №88. Фактично обов'язковість ведення і зберігання таких документів передбачено правилами ведення бухгалтерського обліку. Об'єктом обкладення податком на прибуток, зокрема, є прибуток, який обчислюється шляхом зменшення доходів звітного періоду на собівартість реалізованих товарів та суму інших витрат звітного періоду (пп. 134.1.1 ПКУ).

Доходи, що враховуються при обчисленні об'єкта оподаткування, складаються з доходу від операційної діяльності та інших доходів.

Дохід від операційної діяльності включає дохід від реалізації товарів, виконаних робіт, наданих послуг, у т. ч. винагороди комісіонера (повіреного, агента тощо) та визнається у розмірі договірної (контрактної) вартості, але не меншому за суму компенсації, отриману у будь-якій формі. Причому датою визнання доходів від реалізації товарів є дата переходу покупцеві права власності на такий товар відповідно до п. 137.1 ПКУ. Якщо ж підприємство надає послуги чи виконує роботи, то датою визнання такого доходу є дата складання акта або іншого документа, оформленого відповідно до вимог чинного законодавства, який підтверджує виконання робіт або надання послуг. Для відображення такого доходу у декларації з прибутку передбачено рядок 02.

Iнші доходи відповідно до п. 135.5 ПКУ, зокрема, включають:

1) доходи у вигляді дивідендів, отриманих від нерезидентів1, процентів, роялті, від володіння борговими вимогами. Датою визнання доходів від ліцензійних платежів (у т. ч. роялті) за користування об'єктами інтелектуальної власності є дата нарахування таких доходів, встановлена відповідно до умов укладених договорів;

2) доходи від операцій оренди/лізингу. Датою визнання цих доходів відповідно є дата нарахування таких доходів, встановлена відповідно до умов укладених договорів;

3) суми штрафів та/або неустойки чи пені, фактично отримані за рішенням сторін договору або відповідних державних органів, суду;

4) вартість товарів, робіт, послуг, безоплатно отриманих платником податку у звітному періоді, визначена на рівні, не нижчому від звичайної ціни. Датою визнання таких доходів буде дата фактичного отримання платником податку товарів (робіт, послуг) (п. 137.10 ПКУ);

5) суми безповоротної фінансової допомоги, отриманої платником податку у звітному податковому періоді2. Дата визнання цих доходів визначається за датою надходження коштів на банківський рахунок чи до каси платника податку;

1 Крім визначених пп.153.3.6 ПКУ.

2 Крім випадків, коли операції з надання/отримання безповоротної фінансової допомоги проводяться між платником податку та його відокремленими підрозділами, які не мають статусу юридичної особи.

6) суми безнадійної кредиторської заборгованості;

7) суми поворотної фінансової допомоги, отриманої платником податку у звітному податковому періоді, що залишаються неповерненими на кінець такого звітного періоду, від осіб, які не є платниками цього податку або осіб, які згідно з ПКУ мають пільги з цього податку, у т. ч. право застосовувати ставки податку нижчі від установлених п. 151.1 ПКУ. У разі якщо в майбутніх звітних податкових періодах платник податку повертає таку поворотну фінансову допомогу (її частину) особі, яка її надала, такий платник податку збільшує суму витрат на суму такої поворотної фінансової допомоги (її частини) за наслідками звітного податкового періоду, в якому відбулося таке повернення. Виняток становить операція з отримання поворотної допомоги, отриманої від засновника/учасника (у т. ч. нерезидента) такого платника податку, у випадку повернення такої допомоги не пізніше 365 календарних днів з дня її отримання. Якщо ж поворотну допомогу отримано від звичайного платника податку на прибуток, то до доходів отримувач допомоги — платник податку на прибуток повинен включити умовно нараховані відсотки, які підпадають під визначення безповоротної фінансової допомоги, та відобразити їх у рядку 03.10.1 додатка IД у складі доходів від суми безповоротної фінансової допомоги, отриманої у звітному (податковому) періоді (рядок 03.10 додатка IД);

8) фактично отримані суми державного мита, попередньо сплаченого позивачем, що повертаються на його користь за рішенням суду;

9) суми акцизного податку, сплаченого/нарахованого покупцями/покупцям підакцизних товарів (за їх рахунок) на користь платника такого акцизного податку, уповноваженого ПКУ вносити його до бюджету, та рентної плати, а також суми збору у вигляді цільової надбавки до діючого тарифу на електричну, теплову енергію та природний газ;

10) суми дотацій, субсидій, капітальних інвестицій із фондів загальнообов'язкового державного соціального страхування або бюджетів, отримані платником податку. Дата визнання доходів за цільовим фінансуванням визнається відповідно до п. 137.2 ПКУ;

11) дохід від реалізації необоротних матеріальних активів, майнових комплексів, оборотних активів, визначений з урахуванням норм ПКУ. До доходу відноситься сума перевищення доходу від продажу або іншого відчуження над балансовою вартістю окремого об'єкта ОЗ та НМА (абз. 1 п. 146.13 ПКУ);

12) доходи, не враховані при обчисленні доходу періодів, що передують звітному, та виявлені у звітному податковому періоді;

13) інші доходи платника податку за звітний податковий період. До таких інших доходів, наприклад, можна віднести відсотки, які нараховує банк на залишок коштів на поточному рахунку. Такі доходи треба відображати датою нарахування відсотків, про що свідчитиме відповідна банківська виписка (п. 137.8 ПКУ).

Також до інших доходів відноситимуться і доходи, визначені відповідно до статей 146, 147, 153 і 155 — 161 ПКУ. Фактично це можуть бути доходи від продажу або іншого відчуження невиробничих основних засобів, які обчислюються як сума перевищення доходів від продажу над первісною вартістю придбання невиробничих ОЗ. Або доходи від продажу або іншого відчуження безоплатно отриманих ОЗ або НМА. Такі доходи обчислюються як сума перевищення доходу від продажу над вартістю таких ОЗ або НМА, що була включена до складу доходів у зв'язку з отриманням. У разі якщо сума вартості, включена до складу доходів у зв'язку з безоплатним отриманням, перевищує суму доходу від такого продажу або іншого відчуження, сума перевищення включається до витрат платника податку. Причому при визначенні доходу від продажу або іншого відчуження об'єкта ОЗ та НМА, відповідно до п. 146.14 ПКУ, слід керуватися ціною, що визначається згідно з договором про такий продаж або інше відчуження, але не нижчою за звичайну ціну такого об'єкта (активу). Ще до інших доходів, зокрема, належать доходи від операцій із землею, доходи від операцій в іноземній валюті, з відступлення права вимоги, оподатковувані доходи страховиків, оподатковувані доходи неприбуткових установ та організацій, доходи, отримані нерезидентом із джерелом їх походження з України.

Для відображення таких інших доходів у декларації з прибутку передбачено рядок 03 з обов'язковим розшифруванням у додатку IД за видами інших доходів. Причому у разі заповнення рядка 03.27 додатка IД платникові податку доведеться подавати ще докладне розшифрування сум та назв доходів, зазначених у цьому рядку додатка IД у довільній формі. Деякі рядки у разі заповнення потребують ще подання інших додатків (врегулювання сумнівної (безнадійної) заборгованості, операції з торгівлі цінними паперами, деривативами та іншими, ніж цінні папери, корпоративними правами).

Сумарно доходи, що враховуються при визначенні об'єкта оподаткування, відображаються у рядку 01 декларації з прибутку. Тобто рядок 01 є розрахунковим рядком, який складається з сум рядків 02 та 03. Це всі рядки, що відповідають за визначення доходів у новій формі декларації з прибутку.

Якщо порівняти зі старою декларацією, то кількість основних (підсумкових) рядків була така сама. Але підрядків було більше, та й мали вони інше змістове навантаження. Наприклад, тепер немає аналога рядка 02.1 для коригування доходів при зміні суми компенсації вартості товарів (робіт, послуг) у самій декларації з прибутку, хоча у ПКУ у п. 140.2 прописано норму, яка дозволяє проводити перерахунок відповідних доходів/витрат. Для відображення перерахунку доходів у разі зміни суми компенсації вартості товарів (робіт, послуг) з відповідним знаком передбачено рядок 03.25 додатка IД «Iнші доходи». Тобто таке коригування доходів буде відображене у складі інших доходів, хоча воно безпосередньо пов'язане з доходами від реалізації.

Підстави для коригування доходів/витрат

У разі якщо після продажу товарів, виконання робіт, надання послуг здійснюється будь-яка зміна суми компенсації їх вартості, у тому числі перерахунок у випадках повернення проданих товарів чи права власності на такі товари (результати робіт, послуг) продавцю, платник податку — продавець та платник податку — покупець здійснюють відповідний перерахунок доходів або витрат (балансової вартості основних засобів) у звітному періоді, в якому сталася така зміна суми компенсації.

Перерахунок доходів та витрат (балансової вартості основних засобів) також проводиться сторонами:

- у звітному періоді (періодах), в якому витрати та доходи (балансова вартість основних засобів) за правочином, визнаним недійсним, були враховані в обліку сторони правочину — у разі визнання правочину недійсним як такого, що порушує публічний порядок, є фіктивним;

- у звітному періоді, в якому рішення суду про визнання правочину недійсним набрало законної чинності — у разі визнання правочину недійсним з інших підстав.

Цей пункт не регулює правила визначення та коригування витрат та доходів внаслідок проведення процедур урегулювання сумнівної або безнадійної заборгованості чи визнання боргу покупця безнадійним, що визначаються статтею 159 цього Кодексу.

Пункт 140.2 ПКУ

До інших доходів до рядка 03 декларації з прибутку потрапить і прибуток від операцій з цінними паперами. Причому розшифрування значення рядка 03.20 «Прибуток від операцій з торгівлі цінними паперами, деривативами та іншими, ніж цінні папери, корпоративними правами» треба навести додатково у додатку ЦП.

Цікавим видається питання, де відображати доходи (у рядку 02 чи рядку 03 декларації з прибутку), коли підприємство здійснює лише такий вид діяльності, який оподатковується з якимись особливостями і зазначений у ст. 153 ПКУ. Наприклад, здійснює тільки здачу нерухомості в оренду або тільки операції, пов'язані з торгівлею ЦП. Жодних роз'яснень з цього питання наразі немає, але, на думку автора, ЦП-доходи все ж таки треба відображати у рядку інших доходів. А от дохід від оренди як основного виду діяльності варто показати у рядку 02 декларації з прибутку, причому у рядку 03 такі доходи вже відображати не потрібно.

Визначення витрат

У декларації з прибутку для відображення витрат, що враховуються при визначенні об'єкта оподаткування, передбачено рядок 04, який є підсумковим рядком рядків 05 та 06. Склад витрат та порядок їх визнання передбачено ст. 138 ПКУ. До витрат, що враховуються при обчисленні об'єкта оподаткування, відносяться:

1) витрати операційної діяльності, які відображаються у рядку 05;

2) інші витрати, для відображення яких передбачено рядок 06.

До витрат операційної діяльності відноситься собівартість реалізованих товарів, виконаних робіт, наданих послуг. Собівартість реалізованих товарів визнається на підставі первинних документів, що фактично підтверджують здійснення платником податку витрат. Звертаємо увагу, що відповідно до п. 138.4 ПКУ витрати, що формують собівартість реалізованих товарів, визнаються витратами того звітного періоду, в якому визнано доходи від реалізації таких товарів.

Визначення собівартості з метою розділу III ПКУ

Собівартість реалізованих товарів, виконаних робіт, наданих послуг з метою розділу III цього Кодексу — витрати, що прямо пов'язані з виробництвом та/або придбанням реалізованих протягом звітного податкового періоду товарів, виконаних робіт, наданих послуг, які визначаються відповідно до положень (стандартів) бухгалтерського обліку, що застосовуються у частині, яка не суперечить положенням цього розділу.

Підпункт 14.1.228 ПКУ

Формування собівартості придбаних (виготовлених) та реалізованих товарів буде докладно розглянуто в іншій статті. Зазначимо коротко, що відповідно до п. 138.6 ПКУ «Собівартість придбаних та реалізованих товарів формується відповідно до ціни їх придбання з урахуванням ввізного мита і витрат на доставку та доведення до стану, придатного для продажу». Як бачимо, важливою складовою у собівартості товарів є ціна придбання. У разі ж виготовлення продукції, яка з метою кодексу також вважатиметься товаром, собівартість виготовлених та реалізованих товарів складатиметься з:

1) прямих матеріальних витрат;

2) прямих витрат на оплату праці;

3) амортизації виробничих ОЗ та НМА, безпосередньо пов'язаних з виробництвом товарів, виконанням робіт, наданням послуг;

4) вартості придбаних послуг, прямо пов'язаних з виробництвом товарів, виконанням робіт, наданням послуг;

5) інших прямих витрат, у тому числі витрат з придбання електричної енергії (включаючи реактивну).

Як бачимо, витрати, що включаються до собівартості товарів (робіт, послуг), не відразу стають витратами, а тільки у періоді, коли такий товар буде реалізовано, результати виконаних робіт передані замовникові, послугу надано клієнтові.

У декларації з прибутку для таких витрат, що включаються до собівартості придбаних (виготовлених) та реалізованих товарів (робіт, послуг), передбачено рядок 05.1 з обов'язковим розшифруванням у додатку СВ. Причому цей додаток передбачає подання ще інших додатків у випадку, коли заповнюватимуться такі види витрат, як, наприклад, амортизаційні витрати або придбання товарів у контрагента, який має офшорний статус.

Незрозуміло, навіщо було для витрат операційної діяльності відводити два рядки — 05 та 05.1? Адже всі інші витрати відображаються у рядку 06. Тож, на думку автора, значення рядка 05 радше дорівнюватиме значенню рядка 05.1 декларації з прибутку. Хоча, думаємо, варто зачекати офіційних роз'яснень.

Перелік інших витрат наведено у п. 138.10 ПКУ. У декларації з прибутку для цих витрат передбачено рядок 06. Такі інші витрати складаються з:

1) загальновиробничих витрат;

2) адміністративних витрат;

3) витрат на збут;

4) інших операційних витрат;

5) фінансових витрат;

6) інших витрат звичайної діяльності (крім фінансових витрат), не пов'язаних безпосередньо з виробництвом та/або реалізацією товарів, виконанням робіт, наданням послуг.

Тож і для їх відображення у декларації також передбачено різні рядки. Так, у рядку 06.1 відображаються загальновиробничі витрати з розшифруванням у додатку ЗВ. Дані у цьому рядку мають/можуть бути не більші, тобто менші або дорівнювати, даним з бухгалтерського рахунка 91 з однойменною назвою.

Рядок 06.2 декларації з прибутку призначено для відображення адміністративних витрат, при цьому треба подавати розшифрування у додатку АВ. Перевірка з даними однойменного рахунка 92 у бухобліку.

У рядку 06.3 відображаються витрати на збут, розшифрування таких витрат подається у додатку ВЗ. Аналізувати треба дані бухгалтерського обліку по рахунку 93.

Для фінансових витрат передбачено рядок 06.4, причому у цьому рядку сукупно мають відображатися, за наявності, і проценти, що включаються до витрат з урахуванням обмежень, встановлених п. 141.2 ПКУ. Але суму процентів у тому числі треба буде відобразити окремо у рядку 06.4.1 декларації з прибутку.

Обмеження, передбачені ПКУ при віднесенні до витрат в разі сплати процентів

Для платника податку, 50 та більше відсотків статутного фонду (акцій, інших корпоративних прав) якого перебуває у власності або управлінні нерезидента (нерезидентів), віднесення до складу витрат нарахування процентів за кредитами, позиками та іншими борговими зобов'язаннями на користь таких нерезидентів та пов'язаних з ними осіб дозволяється у сумі, що не перевищує суму доходів такого платника податку, отриману протягом звітного періоду у вигляді процентів від розміщення власних активів, збільшену на суму, що дорівнює 50 відсоткам оподатковуваного прибутку звітного періоду, без урахування суми таких отриманих процентів.

Пункт 141.2 ПКУ

Для всіх інших витрат як звичайної, так і операційної діяльності передбачено рядок 06.5 з розшифруванням у додатку IВ. Аналізувати при заповненні цих рядків треба рахунки бухобліку 94 та 97. Як ми уже зазначали, суми витрат на згаданих бухгалтерських рахунках можуть бути більшими від сум, включених до складу витрат у податковому обліку. I все через певні обмеження щодо відображення деяких витрат за нормами ПКУ.

Також до інших витрат належатимуть витрати, не враховані в минулих податкових періодах у зв'язку з допущенням помилок та виявлені у звітному податковому періоді у розрахунку податкового зобов'язання. Причому якщо такі «старі» витрати стосуються минулих років, то вони відображаються у складі інших витрат. У разі коли такі «знайдені» витрати стосуються просто попередніх кварталів звітного періоду, то вони мають відображатися у складі витрат відповідної групи (собівартості реалізованих товарів, виконаних робіт, наданих послуг, загальновиробничих витрат, адміністративних витрат тощо) (п. 138.11 ПКУ). Нагадаємо, що інші витрати стають витратами, відповідно до п. 138.5 ПКУ, того звітного періоду, коли вони були здійснені.

Є ще рядок 06.6 — у ньому має відображатися від'ємне значення об'єкта оподаткування попереднього звітного (податкового) періоду. Причому під податковим періодом треба розуміти від'ємне значення рядка 07 декларації з прибутку за попередній звітний рік. Фактично цим потрібно керуватися під час заповнення декларації за I квартал 2012 р. А от при заповненні декларації за II, II — III, II — IV квартали 2011 р. у рядку 06.6 має відображатися від'ємне значення об'єкта оподаткування за I квартал 2011 р. Тобто це буде у тому випадку, коли у рядку 08 декларації старої форми за I квартал поточного року було від'ємне число. Рядок 06 є підсумковим рядком рядків 06.1 — 06.6.

Щодо такого виду витрат, як амортизаційні відрахування, то з 1 квітня цього року вони не відображатимуться у декларації з прибутку сукупно в окремому рядку, як було раніше. Тепер амортизація розбивається на складові, які відображатимуться у тих чи інших витратах залежно від місця використання того чи іншого об'єкта основних засобів чи НМА з розшифруванням у відповідних додатках.

Наступний рядок 07 (аналог рядка 08 із попередньої форми декларації) фактично є першим підсумковим рядком щодо об'єкта оподаткування від усіх видів діяльності. Тобто те, що напрацював платник податку, але поки що не виключаючи пільги, патенти та все інше, на що можна зменшити об'єкт оподаткування при остаточному оподаткуванні. Це може бути як додатне, так і від'ємне число.

Рядок 08 — новий рядок, який не мав подібних собі у попередній декларації з прибутку. У ньому має відображатися об'єкт оподаткування від діяльності, що підлягає патентуванню, причому це може бути як збиток, так і прибуток. Розрахунок такого об'єкта платник подає окремо у додатку ТП, а обов'язок платника податку — окремо визначати податок від кожного виду діяльності, що підлягає патентуванню, та окремо визначати податок від іншої діяльності, передбачений п. 152.2 ПКУ. Причому у разі отримання збитків, тобто від'ємного числа у рядку 08, такий результат, отриманий від провадження діяльності, яка підлягає патентуванню, не враховується у складі інших витрат платника, а відшкодовується за рахунок доходів, отриманих у майбутніх податкових періодах від такої діяльності (абз. 2 п. 150.1 ПКУ).

У рядку 09 (у старій декларації це був рядок 10) відображається прибуток, звільнений від оподаткування. У цьому випадку у рядку 09 буде додатне число. Але там може відображатися не лише прибуток, як було раніше, але і збиток від діяльності, прибуток від якої звільняється від оподаткування. Тоді у рядку 09 буде число зі знаком «мінус». Розшифрування числа з рядка 09 платник податку повинен надати у додатку ПЗ.

У рядку 10 відображається ставка податку. Нагадаємо, що у період подання за звітні періоди 2011 р. за новою формою у цьому рядку буде число 23.

Рядок 11 заповнюється у тому випадку, якщо різниця чисел із рядків 07, 08 та 09 буде додатною. Причому цей рядок є розрахунковим і дорівнює значенню рядка 07 з відповідним знаком мінус значення рядка 08 з урахуванням відповідного знака та мінус значення рядка 09 також з урахуванням знака. От тут можливі різні варіанти.

Приклад Нехай результатом від всіх видів діяльності є:

1) збитки, тобто число у рядку 07 мінусове і умовно дорівнює мінус 100.

2) Об'єкт оподаткування від діяльності, що підлягає патентуванню:

а) прибуток — тобто число плюс 20;

б) збиток — мінус 80.

3) Рядок 09 також може бути заповнено такими варіантами:

а) прибуток — 40;

б) збиток, тобто число мінус 40.

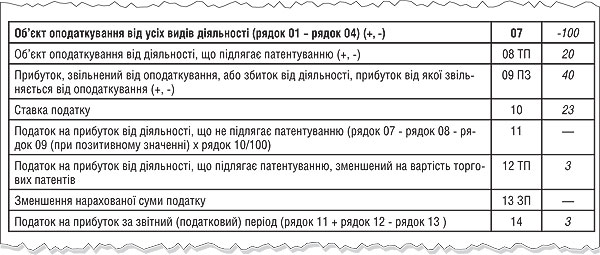

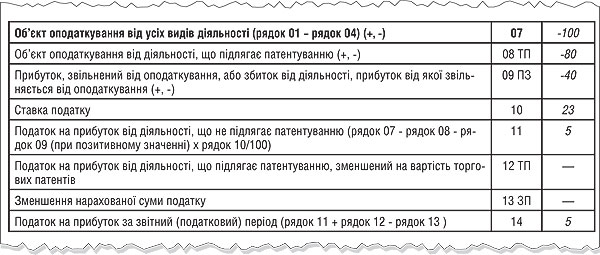

Варіанти фрагментів декларації з прибутку при загальних збитках (мінусове число у рядку 07) див. відповідно на зразку 1 та зразку 2.

Зразок 1

Фрагмент заповнення Декларації з прибутку (варіант «а»)

Зразок 2

Фрагмент заповнення Декларації з прибутку (варіант «б»)

Варіант «а» — збитки від всіх видів діяльності, але пільгована та патентована діяльність — прибуткова.

Як бачимо, хоча вся діяльність є збитковою, але за рахунок отримання прибутку від діяльності, що патентується, підприємству доведеться сплатити податок на прибуток. Довідково зазначимо, що число у рядку 12 є умовним. Невтішний висновок для платників. Раніше так не було. Якщо у загальному підсумку у підприємства були збитки (незважаючи на незначні прибутки від патентованої діяльності), то податок на прибуток не сплачувався.

Варіант «б» — збитки від всіх видів діяльності, але пільгована та патентована діяльність — сукупно збиткова є більшою.

Як бачимо, ніби суцільні збитки, але знову вийшов податок на прибуток до сплати. А все тому, що від загального результату маємо відняти збитки від патентування, пільговані (-100 - (-80) - (-40) = -100 + 80 + 40 = 20, значення у рядку 11 розраховується 20 х 23% = 4,6 тобто округлено 5). Але, можливо, будуть ще роз'яснення ДПАУ на цю тему.

Підсумуємо: число у рядку 07 відображає загальний результат від всієї діяльності, тобто там вже враховано збитки чи прибутки від пільгованої та/або патентованої діяльності. Віднімаючи від загального результату результати тих діяльностей, які платник податку зобов'язаний провадити окремо, отримаємо об'єкт оподаткування для загальної ставки податку, яка зазначається у рядку 10 декларації. А вже сам податок на прибуток, а він матиме місце у разі додатного результату різниці 07 — 08 — 09, покажемо у рядку 11.

Отже, платник податку повинен організувати дуже ретельний облік операцій при різних видах діяльності, які оподатковуються за різними ставками, а також тих, для провадження яких потрібно придбавати патенти. Фактично патентована діяльність не може бути збитковою, а якщо це не так, то такі «патентовані» збитки не беруть участі у зменшенні об'єкта оподаткування від іншої діяльності. Все окремо, як у тому анекдоті, — мухи і котлети.

Рядок 12, дані з якого узгоджуються з додатком ТП і фактично беруться з цього додатка із рядка з цією самою цифрою 12, буде заповнюватися лише у тому випадку, якщо число у рядку 08 декларації з прибутку буде додатним. Це новий рядок, який за змістом не мав аналога у попередній декларації. Хоча вимога вести окремий облік за патентованою діяльністю була і у Законі про прибуток.

Рядок 13 мав свого попередника у старій декларації і мав таку саму назву «Зменшення нарахованої суми податку». Розшифрування даних з цього рядка треба наводити у додатку ЗП (попередник — додаток К6). Як і раніше, при обчисленні даних, що заносяться до цієї клітинки, враховуються податки, які сплачені резидентами України за межами митного кордону і на які може зменшуватися податок на прибуток. Також враховуються податок, сплачений філіями (при консолідованій сплаті), та авансовий внесок з податку на прибуток, сплачений платником під час виплати дивідендів.

Рядок 14 — розрахунковий рядок, у якому відображається податок на прибуток за звітний період. Дорівнює сумі рядків 11 та 12, зменшеній на дані з рядка 13.

Рядок 15 — рядок, де зазначається податок на прибуток за результатами попереднього звітного (податкового) періоду поточного року з урахуванням уточнень. Чітко зазначено, що це дані з рядка 14 декларації з прибутку за попередній звітний (податковий) період. Можна дійти висновку, що при заповненні декларації за II квартал 2011 р. у цьому рядку має стояти прочерк. I все тому, що у 2011 році перший звітний період за новими правилами — II квартал. Але це думка автора, будь-яких офіційних роз'яснень з цього приводу наразі немає.

Рядок 16 — новий рядок. Такого раніше не було, тут має відображатися податок на прибуток, нарахований за результатами останнього звітного кварталу. Причому це може бути як додатне, так і від'ємне число. Число з мінусом буде у тому випадку, коли за результатами першого (попередніх) звітного(-их) періоду(-ів) було отримано більший прибуток, ніж наростаючим підсумком. Наприклад, за II квартал до оподаткування було, умовно кажучи, 100, а за підсумками II — III кварталу до оподаткування буде менше число, нехай 90. Тоді у рядку 16 буде відображено переплату податку. При заповненні у II кварталі декларації з прибутку рядок 16 дорівнюватиме рядку 14.

Рядки 17, 18, 19 заповнюються при виплаті доходів (прибутків) нерезидентам за звітний (податковий) період. Причому рядок 17 — це податки, утримані при виплаті доходів (прибутків) нерезидентам за звітний (податковий) період наростаючим підсумком. Розшифрування даних з цього рядка наводиться у додатку ПН. Цей додаток є аналогом колишнього звіту про утримання та внесення до бюджету податку на доходи нерезидентів. Як і раніше, додатків буде стільки, скільком нерезидентам підприємство виплачувало доходи. До рядка 18 переноситься значення рядка 17 попереднього звітного періоду поточного року з урахуванням поданих уточнень. Рядок 19 є розрахунковим і дорівнює різниці рядків 17 та 18.

Рядки 20, 21, 22 стосуються сум авансового внеску, який має бути сплачений при виплаті дивідендів відповідно до пп. 153.3.2 ПКУ. Аналогічно до попередніх трьох рядків у рядку 20 показується сума авансового внеску наростаючим підсумком, дані з цього рядка розшифровуються у додатку АД. Рядок 21 — авансовий внесок попереднього періоду (дані з рядка 20 декларації за попередній період). Тобто при заповненні декларації за II квартал 2011 р. рядок 21 мав би бути з прочерком. У рядку 22 відображається сума авансового внеску фактично за звітний квартал. Тому у II кварталі рядок 20 дорівнює рядку 22. Причому суми у рядках 20 та 22 стосуються тих авансових внесків, які мають бути сплачені у звітному періоді за місцезнаходженням юридичної особи. Трохи дивно, бо, по-перше, звітний період вже минув; по друге, авансовий внесок відповідно до пп. 153.3.2 ПКУ вноситься до бюджету до/або одночасно з виплатою дивідендів.

Чи повинен у рядку 22 відображатися нарахований, але ще не сплачений авансовий внесок, бо дивіденди вже нараховані, але не виплачені? Де повинні відображати авансові внески державні некорпоратизовані, казенні або комунальні підприємства, які зараховують суми дивідендів у розмірі, встановленому відповідно центральним або місцевим органом виконавчої влади, до сфери управління якого віднесено такі підприємства? Чи можна зарахувати сплату авансового внеску, який було сплачено у попередніх періодах (тобто до II кв. 2011 р.) і який ще не брав участі у зменшенні податкових зобов'язань з прибутку підприємства — емітента корпоративних прав у попередніх звітних періодах з тієї причини, що сума авансового внеску перевищувала суму податку? Самі запитання… Сподіваємося, що компетентні органи нададуть на них відповіді.

Два інші розділи, які є у формі декларації, стосуються самостійного виправлення помилок. Це нові розділи, подібного не було у декларації старої форми. Якщо, правда, не брати до уваги два рядки (02.2 та 05.2 старої Декларації), де можна було відобразити самостійно виявлені помилки щодо ВД та ВВ та/або амортизації, які з тих чи інших причин не були включені (або, навпаки, зайво включені) при обчисленні об'єкта оподаткування відповідного періоду. Причому блок, що починається з рядка 23 по рядок 27 включно, стосується просто виправлення помилок, а блок з рядка 28 по рядок 32 стосується самостійного виправлення помилок, пов'язаних з виплатою доходу нерезиденту та утриманням при цьому податків. Це те нове, чого раніше не було, бо Порядок, який використовувався при заповненні Звіту про виплачені доходи, утримання та внесення до бюджету податку на доходи нерезидентів, затверджений наказом ДПАУ від 16.01.98 р. №28, не передбачав можливості виправлення. Тож фактично це питання було зовсім не врегульоване. Як бачимо, тепер уже є можливість «виправитися», якщо при оподаткуванні доходів нерезидентів будуть допущені помилки. Причому, на думку автора, виправляти можна (і навіть треба) і помилки, які були допущені до II кварталу 2011 р.

Питання уточнень щодо податку на прибуток заслуговує на окрему статтю. Але ми коротко розглянемо його в межах нашої статті. Пам'ятаємо, що «виправлятися» можна двома способами — або у поточній декларації, або через уточнюючу декларацію (аналог старого УР) (ст. 50 ПКУ).

У першому випадку (виправлення через поточну декларацію) штрафні санкції за потреби нараховуватимуться у розмірі 5% і в обов'язковому порядку має заповнюватися додаток ВП (виправлення помилок). Причому кількість додатків ВП залежить від кількості періодів, які виправляються. Тобто одним додатком виправляється лише один період. Кількість додатків ВП платник податку має зазначити в основній декларації у колонці, де вказується наявність додатків. I якщо про наявність інших додатків свідчитиме позначка «Х» у певній комірці, то наявність додатка ВП засвідчується зазначенням його кількості: один додаток — у комірці ставимо 1, подано три додатки ВП — ставимо 3. Додаток ВП — це аналог декларації з прибутку. Заповнюватися він повинен так, як би заповнювалася декларація, що уточнюється, — правильно, без помилок. У випадку заповнення додатка ВП треба також заповнювати блок основної декларації «Самостійне виправлення помилок» із рядка 23, де якраз і буде показано завищення (заниження) ПЗ з податку на прибуток. До нового можна віднести і те, що на платника податку тепер покладено нарахування не тільки штрафних санкцій, але й пені.

У разі подання просто уточнюючої декларації відповідну відмітку треба зробити у шапці декларації, там же зазначити і період, який виправляється. Заповнюється така уточнююча декларація так, як має бути, тобто без помилок. Наприклад, якщо у рядку 03 IД було занижено доходи, то в уточнюючій декларації зазначаємо правильне число, яке має бути у рядку 03 IД. Змін також зазнав і додаток IД. На думку автора, оскільки в уточнюючій декларації заповнюються всі рядки, то треба подавати і відповідні додатки, у т. ч. і виправлені за потреби. Додаток ВП у разі виправлення через уточнюючу декларацію подавати не потрібно. Нагадаємо, що у разі подання уточнюючої декларації штрафні санкції (якщо такі мають місце) нараховуються у розмірі 3% від заниженого ПЗ.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон про бухоблік — Закон України від 16.07.99 р. №996-XIV «Про бухгалтерський облік та фінансову звітність в Україні».

- Наказ №114 — Наказ ДПАУ від 28.02.2011 р. №114 «Про затвердження форми Податкової декларації з податку на прибуток підприємства».

- Положення №88 — Положення про документальне забезпечення записів у бухгалтерському обліку, затверджене наказом Мінфіну від 24.05.95 р. №88.

Галина БЕДНАРЧУК, «Дебет-Кредит»