Ті платники податку на прибуток, які виплачують дохід нерезидентам, є податковими агентами стосовно таких нерезидентів, у зв'язку з чим зобов'язані заповнювати додаток ПН до декларації з податку на прибуток. Особливості його заповнення й розглянемо далі.

До набрання чинності розділом III ПКУ особи, що виплачують доходи нерезидентам, у строки, передбачені для квартальної звітності, подавали до податкового органу за своїм місцезнаходженням окремий Звіт1 про виплачені нерезиденту доходи. Починаючи з 1 квітня 2011 року зазначені особи керуються п. 103.9 ПКУ і подаватимуть звітність за II квартал 2011 р. стосовно нерезидентів, яким було виплачено дохід у звітному періоді, у складі загальної декларації з податку на прибуток — як додаток ПН. Цей додаток заповнюється окремо щодо кожного нерезидента, якому виплачуються доходи.

1 Звіт про виплачені доходи, утримання та внесення до бюджету податку на доходи нерезидентів. Форму звіту, порядок його подання і заповнення було затверджено наказом ДПАУ від 16.01.98 р. №28. З 14.04.2011 р. втратив чинність (наказ ДПАУ від 28.02.2011 р. №114).

Порядок визначення доходів і ставки податку

Доходи, виплачені нерезиденту (його визначення наведено у пп. 14.1.122 ПКУ) або його постійному представництву (визначення надається у пп. 14.1.193 Кодексу), оподатковуються згідно зі ст. 160 ПКУ. Далі розглянемо оподаткування доходів, виплачених резидентом на користь нерезидента або уповноваженої ним особи — крім постійних представництв, які звітують за формою, встановленою наказом ДПАУ від 28.02.2011 р. №115. Відповідно до п. 160.1 ПКУ будь-які доходи, отримані нерезидентом із джерелом їх походження в Україні, оподатковуються у порядку і за ставками, визначеними цією статтею. У цьому самому пункті наведено також перелік таких доходів:

1) проценти, дисконтні доходи, сплачені на користь нерезидента, у тому числі проценти за позиками та борговими зобов'язаннями, випущеними (виданими) резидентом;

2) дивіденди, які сплачуються резидентом;

3) роялті;

4) фрахт;

5) доходи від інжинірингу;

6) лізингові (орендні) платежі, отримані нерезидентом-лізингодавцем (орендодавцем) від резидента або постійного представництва за договорами оперативного лізингу (оренди);

7) доходи від продажу нерухомого майна, розташованого на території України, яке належить нерезиденту, у тому числі майна постійного представництва нерезидента;

8) прибуток від операцій із ЦП, деривативами або іншими корпоративними правами, визначений відповідно до норм цього розділу;

9) доходи від спільної діяльності на території України;

10) доходи від здійснення довгострокових контрактів на території України;

11) винагорода за провадження нерезидентами (уповноваженими ними особами) культурної, освітньої, релігійної, спортивної, розважальної діяльності на території України;

12) брокерська, комісійна або агентська винагорода за надані нерезидентом послуги, отримана від резидентів (постійних представництв інших нерезидентів);

13) внески та премії на страхування або перестрахування ризиків в Україні (у тому числі страхування ризиків життя) або страхування резидентів від ризиків за межами України;

14) доходи, одержані від діяльності у сфері розваг (крім діяльності з проведення державної грошової лотереї);

15) благодійні внески та пожертви на користь нерезидентів;

16) інші доходи від провадження нерезидентом господарської діяльності на території України. До таких доходів не належить виручка від продажу товарів (робіт, послуг) резиденту від такого нерезидента, у т. ч. послуги із міжнародного зв'язку чи міжнародного інформаційного забезпечення.

Iз суми зазначених доходів та за їх рахунок резидент повинен утримати податок за ставкою 15% (п. 160.2 ПКУ) — крім фрахту, який оподатковується за ставкою 6% (п. 160.5 ПКУ). Але якщо положеннями діючих міжнародних договорів України з країнами резиденції осіб, на користь яких здійснюються виплати, передбачені інші ставки оподаткування, діють саме вони. До доходів тут віднесено «будь-яку виплату з доходу з джерелом його походження з України, отриманого таким нерезидентом від провадження господарської діяльності (у тому числі на рахунки нерезидента, що ведуться в національній валюті), крім доходів, зазначених у пунктах 160.3 — 160.6 цієї статті».

Податок сплачується до бюджету під час такої виплати, якщо інше не передбачено міжнародними договорами України з країнами резиденції осіб, на користь яких здійснюються виплати, що набрали чинності. Для доходів від безпроцентних облігацій та казначейських зобов'язань п. 160.3 ПКУ встановлено інші правила визначення доходів. А от доходи від державних ЦП, облігацій місцевих позик та деякі інші види доходів взагалі не підлягають оподаткуванню — за п. 160.4 ПКУ.

Винятки із загальних правил оподаткування доходів нерезидентів

Прибутки нерезидентів, отримані у вигляді доходів від безпроцентних (дисконтних) облігацій чи казначейських зобов'язань, оподатковуються за ставкою, встановленою п. 151.1 ПКУ, у такому порядку:

- базою оподаткування є різниця між номінальною вартістю безпроцентних (дисконтних) ЦП, сплаченою (нарахованою) їх емітентом, та ціною їх придбання на первинному чи вторинному фондовому ринку;

- придбання (продаж) зазначених ЦП може здійснюватися від імені та за рахунок нерезидента виключно його постійним представництвом або резидентом, який працює від імені, за рахунок та за дорученням такого нерезидента;

- зазначений резидент (постійне представництво нерезидента) несе відповідальність за повне та своєчасне нарахування та внесення до бюджету податків, утриманих під час виплати нерезиденту доходів від володіння процентними або безпроцентними (дисконтними) ЦП. Центральний орган ДПС встановлює порядок надання резидентами (постійними представництвами нерезидента) розрахунку податкових зобов'язань нерезидентів та звітів про утримання та внесення до відповідного бюджету податків, встановлених цим пунктом.

Резиденти, які працюють від імені, за рахунок та за дорученням нерезидента на ринку процентних або безпроцентних (дисконтних) облігацій чи казначейських зобов'язань, самостійно подають органу ДПС за місцем свого розташування звіт про утримання та внесення до відповідного бюджету податків, встановлених цим пунктом.

Пункт 160.3 ПКУ

Не підлягають оподаткуванню доходи, отримані нерезидентами у вигляді:

- процентів або доходу (дисконту) на державні ЦП або облігації місцевих позик, або боргові ЦП, виконання зобов'язань за якими забезпечено державними або місцевими гарантіями, продані або розміщені нерезидентам за межами території України через уповноважених агентів — нерезидентів;

- процентів, сплачених нерезидентам за отримані державою або до бюджету АР Крим чи міського бюджету позики (кредити або зовнішні запозичення), які відображаються в Держбюджеті або місцевих бюджетах чи кошторисі НБУ, або за кредити (позики), які отримані суб'єктами господарювання та виконання яких забезпечено державними або місцевими гарантіями.

Пункт 160.4 ПКУ

Якщо резидент здійснює виплати нерезидентам за виробництво та/або розповсюдження реклами про такого резидента, під час такої виплати він сплачує податок за ставкою 20% від суми таких виплат за власний рахунок. А для оподаткування страхової діяльності діє п. 160.6 ПКУ. Пункт 152.7 Кодексу зобов'язує органи ДПС щороку надавати нерезидентам довідки (українською мовою) на підтвердження сплати податку. Відповідальність за повноту утримання і своєчасність перерахування податку до бюджету несе платник, який здійснює виплату (п. 152.8 ПКУ).

Відображення у звітності

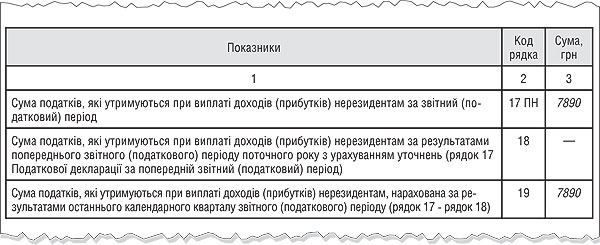

Декларація з податку на прибуток містить відомості про суму податків, які утримуються при виплаті доходів нерезиденту протягом звітного податкового періоду. Ці відомості відображаються наростаючим підсумком з початку року (у 2011 році — з 1 квітня) у рядку 17 ПН декларації. Цей рядок є результатом розрахунків, проведених у додатку ПН. Своєю чергою, дані рядка 17 декларації попереднього періоду переносяться до рядка 181 звітної декларації, а рядок 19 «Сума податків, які утримуються при виплаті доходів (прибутків) нерезидентам, нарахована за результатами останнього календарного кварталу звітного (податкового) періоду» обчислюється як різниця (рядок 17 — рядок 18).

У «шапці» додатка вказуються такі дані:

— повна назва нерезидента;

— його місцезнаходження;

— назва (українською мовою) і код країни резиденції (за Класифікатором держав світу);

— код нерезидента в країні резиденції;

— відмітка про наявність офшорного статусу (згідно з Переліком офшорних зон, затвердженим розпорядженням КМУ від 23.02.2011 р. №143-р).

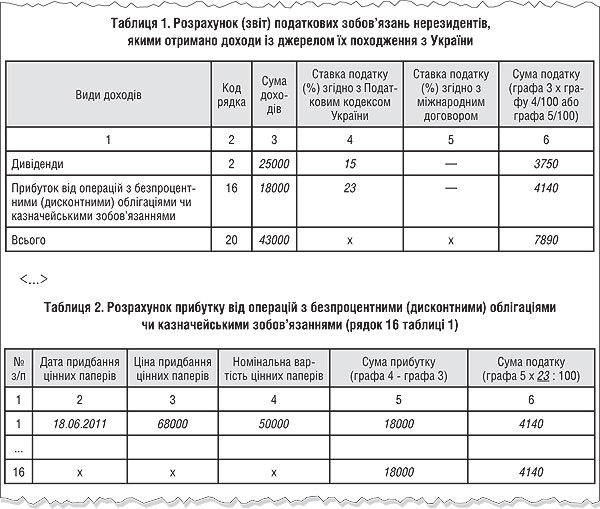

Сам додаток складається з двох таблиць: у таблиці 1 наводиться розрахунок податкових зобов'язань нерезидента в розрізі окремих видів отриманих ним доходів із джерел їх походження в Україні, а таблиця 2 містить розрахунок прибутку від операцій з безпроцентними (дисконтними) облігаціями та казначейськими зобов'язаннями.

Таблиця 1 заповнюється наростаючим підсумком з початку податкового періоду. У колонці 1 зазначаються види доходів, отриманих нерезидентом у звітному періоді.

Сума доходів, яку вписують до колонки 3 цієї таблиці, визначається за правилами, зазначеними у ст. 160 ПКУ. Доходи, що не підлягають оподаткуванню, також включаються до загальної суми доходів, отриманих нерезидентом у звітному періоді (рядки 17, 18 таблиці 1 Додатка ПН), але податкові зобов'язання щодо них не визначаються. Сума прибутку від операцій з безпроцентними (дисконтними) облігаціями та казначейськими зобов'язаннями до рядка 16 цієї колонки таблиці 1 переноситься із рядка 16 колонки 5 таблиці 2 додатка ПН.

У колонці 4 таблиці 1 зазначено ставку податку щодо кожного виду доходів. Зверніть увагу! У рядку 16 цієї колонки відображується основна ставка податку, адже зазначений у цьому рядку прибуток від операцій з безпроцентними (дисконтними) облігаціями та казначейськими зобов'язаннями оподатковується саме за цією ставкою. Вона визначається п. 151.1 та п. 10 підрозділу 4 розділу ХХ ПКУ2, проставляється у рядку 10 декларації і повторюється у відповідних колонках рядків 16 таблиць 1 і 2 додатка ПН.

1 У рядку 18 декларації за II квартал 2011 р. ставимо прочерк.

2 З 1 квітня і до 31 грудня 2011 року становить 23%.

Якщо міжнародним договором встановлюється інша ставка податку, то у колонці 5 таблиці 1 зазначається саме ця ставка для оподаткування. А у виносці 4 додатка ПН додатково слід зазначити назву договору та норму, за якою застосовується передбачена договором ставка податку (порядок застосування міжнародних договорів про уникнення подвійного оподаткування встановлено ст. 103 ПКУ).

Коли податкові зобов'язання за всіма видами отриманих нерезидентом доходів розраховано, підсумок зазначається у рядку 20 таблиці 1 і переноситься до рядка 17 ПН звітної декларації. Зауважте, що ці податкові зобов'язання не впливають на розмір податку на прибуток, який платник має сплатити до бюджету за звітний період.

Таблицю 2 призначено тільки для визначення суми прибутку за безпроцентними облігаціями та казначейськими зобов'язаннями, тобто для визначення значення у колонці 3 рядка 16 таблиці 1. Тут прибуток визначається як різниця між ціною придбання ЦП та його номінальною вартістю. Повторюємо, що він оподатковується за основною ставкою.

Приклад Підприємство у II кварталі нарахувало нерезиденту:

— дивіденди у сумі 25000 грн;

— прибуток від операцій з казначейськими зобов'язаннями (номінал — 50000 грн) — 68000 грн.

Приклад заповнення додатка ПН за II квартал 2011 року наведено у зразку 1.

Зразок 1

Заповнення додатка ПН до рядка 17 Податкової декларації з податку на прибуток підприємства

Значення колонки 6 рядка 20 таблиці 1 додатка ПН переноситься до рядка 17 ПН декларації. У зразку 2 — фрагмент заповнення декларації за II квартал 2011 року.

Зразок 2

Заповнення Декларації з прибутку

Наталія КУЦМІДА, «Дебет-Кредит»