Продовжуємо огляд заповнення додатків до декларації з податку на прибуток. Незважаючи на відсутність роз'яснень з боку контролюючих органів, а також офіційного порядку заповнення цього додатка, спробуємо навести своє бачення, керуючись нормами Податкового кодексу України (далі — ПКУ).

Як відображаються доходи починаючи з II кварталу

Усі доходи підприємства класифікуються за двома великими групами (згідно зі ст. 135 ПКУ):

1) доходи, пов'язані з реалізацією товарів (робіт, послуг) як власного виробництва, так і раніше придбаних. ПКУ називає такі доходи операційними. Такі доходи відображають у рядку 02 Декларації з прибутку;

2) позареалізаційні доходи. Сюди включаються всі інші доходи, які підприємство може отримати протягом звітного періоду. Такі доходи відображають у рядку 03 IД Декларації з прибутку з розшифруванням у додатку IД.

Починаючи з II кварталу платникам треба бути дуже уважними стосовно дат відображення доходів у податковому обліку. Слід запам'ятати, що для визначення об'єкта оподаткування, зокрема, не враховується сума попередньої оплати й авансів, отримана у рахунок оплати товарів, виконаних робіт, наданих послуг (пп. 136.1.1 ПКУ). Починаючи з II кварталу 2011 року підприємство в основному визначає доходи за методом нарахувань, тобто виручка відображається у податковому обліку в момент відвантаження товарів (надання робіт, послуг). Момент отримання оплати вартості відвантажених товарів, наданих робіт, послуг значення не має (див. п. 137.1, 137.4 ПКУ).

Які доходи є іншими і повинні включатися до додатка IД

Склад позареалізаційних доходів визначено п. 135.5 ПКУ, а дата їх відображення в обліку — в ст. 137 ПКУ та в інших статтях ПКУ. Розгляньмо основні джерела виникнення таких доходів та дату їх відображення в обліку (див. таблицю).

Таблиця

Відображення позареалізаційних доходів та витрат в обліку

|

Джерела отримання доходів

|

Дата відображення в обліку

|

Рядок додатка IД

|

| Дивіденди, отримані від нерезидентів (крім дивідендів від «неофшорних» нерезидентів, які перебувають під контролем підприємства) | Податковий період, на який припадає отримання таких дивідендів (пп. 153.3.6 ПКУ) |

03.1

|

| Проценти, доходи від володіння борговими вимогами | Датою отримання доходів платника податку від проведення кредитно-депозитних операцій є дата визнання процентів, визначена згідно з правилами бухгалтерського обліку (п. 137.8 ПКУ). Дохід визнається у вигляді процентів, у тому звітному періоді, до якого такі проценти належать виходячи з бази їх нарахування та строку користування відповідними активами (п. 20 П(С)БО 15 «Дохід») |

03.2, 03.4

|

| Роялті | Дата нарахування таких доходів, встановлена відповідно до умов укладених ліцензійних договорів (п. 137.11 ПКУ) |

03.3

|

| Доходи, отримані при першому відступленні права вимоги | Платник податку веде облік фінансових результатів операцій з продажу (передачі) або придбання права вимоги зобов'язань у грошовій формі за поставлені товари (роботи, послуги) третьої особи. При першому відступленні зобов'язань витрати підприємством — першим кредитором визначаються у розмірі договірної (контрактної) вартості товарів, робіт, послуг, за якими виникла заборгованість, за даними бухобліку на дату здійснення такого відступлення. До складу доходів включається сума коштів або вартість інших активів, отримана платником податку — першим кредитором від такого відступлення, а також сума його заборгованості, яка погашається, за умови що така заборгованість була включена до складу витрат. Якщо доходи, отримані платником податку від наступного відступлення права вимоги зобов'язань третьої особи (боржника) або від виконання вимоги боржником, перевищують витрати, понесені на придбання права вимоги, отриманий прибуток включається до складу доходу платника податку. Якщо витрати, понесені підприємством на придбання права вимоги, перевищують доходи, отримані таким платником податку від наступного відступлення права вимоги зобов'язань третьої особи (боржника) або від виконання вимоги боржником, від'ємне значення не включається до складу витрат або на зменшення отриманих прибутків від здійснення інших операцій з продажу (передачі) або придбання права вимоги зобов'язань у грошовій формі (п. 153.5 ПКУ) |

03.5

|

| Прибуток, отриманий при наступному відступленні права вимоги |

03.6

|

|

| Доходи від операцій оренди/лізингу | Дата нарахування таких доходів, встановлена відповідно до умов укладених орендних/лізингових договорів (п. 137.11 ПКУ) |

03.7

|

| Суми штрафів та/або неустойки чи пені, фактично отримані за рішенням сторін договору або відповідних держорганів, суду | Включаються до складу доходів платника податку за датою їх фактичного надходження (п. 137.13 ПКУ) |

03.8

|

| Вартість товарів, робіт, послуг, безоплатно отриманих платником податку у звітному періоді, визначена на рівні не нижче звичайної ціни | Вважаються доходами на дату фактичного отримання платником податку товарів (робіт, послуг) (п. 137.10 ПКУ) |

03.9

|

| Суми безповоротної фінансової допомоги, отриманої у звітному періоді (крім операцій з надання/отримання безповоротної допомоги між платником податку та його відокремленими підрозділами, які не мають статусу юридичної особи) | За датою надходження коштів на банківський рахунок чи до каси платника податку (п. 137.10 ПКУ) |

03.10

|

| Умовно нараховані проценти на суму поворотної фінансової допомоги, що залишилася неповернутою на кінець звітного (податкового) періоду | Дата виникнення таких доходів — кінець звітного (податкового) періоду. Про це читайте нижче |

03.10.1

|

| Суми врегулювання сумнівної (безнадійної) заборгованості (+, -) | Відображаємо додатний або від’ємний фінансовий результат від операцій з врегулювання сумнівної заборгованості. Він окремо відображається у додатку СБ. Про його заповнення читайте у «ДК» №27/2011 |

03.11 СБ

|

| Суми поворотної фінансової допомоги, отриманої платником податку у звітному податковому періоді, що залишаються неповерненими на кінець такого звітного періоду, від осіб, які не є платниками податку на прибуток (у т. ч. нерезидентів), або осіб, які мають пільги з цього податку, в т. ч. право застосовувати ставки податку, нижчі ніж 23% | У сумі, що залишилася неповерненою на кінець звітного періоду. Про це читайте далі |

03.12

|

| Фактично отримані суми державного мита, попередньо сплаченого позивачем, що повертаються на його користь за рішенням суду | Дата одержання таких доходів чітко не прописана. На нашу думку, в такій ситуації слід провести аналогію з отриманням штрафів за рішенням суду. Такі суми включають до складу доходів платника податку за датою їх фактичного надходження (п. 137.13 ПКУ) |

03.13

|

| Суми акцизного податку, рентної плати, а також суми збору у вигляді цільової надбавки до діючого тарифу на електричну, теплову енергію та природний газ | Такі доходи є іншими у розумінні ПКУ. Датою отримання інших доходів є дата їх виникнення згідно з положеннями (стандартами) бухгалтерського обліку (п. 137.16 ПКУ). Проте згідно з п. 6.1 П(С)БО 15 суми податків, зборів (у т. ч. акцизів) не є доходом підприємства. На нашу думку, для відображення доходів у такому разі слід керуватись загальними нормами ПКУ. У цьому разі акцизи, рентна плата тощо пов'язані з реалізацією. Для визначення доходу від реалізації, зокрема, не враховується сума попередньої оплати й авансів, отримана у рахунок оплати товарів, виконаних робіт, наданих послуг (пп. 136.1.1 ПКУ). Отже, на нашу думку, такі доходи підприємство визначає за методом нарахувань, тобто у момент відвантаження товарів (надання робіт, послуг) |

03.14

|

| Суми дотацій, субсидій, капітальних інвестицій із фондів загальнообов'язкового державного соціального страхування або бюджетів | Доходом у разі отримання коштів цільового фінансування з фондів державного соцстраху або бюджетів визнається (п. 137.2 ПКУ): — сума коштів, що дорівнює частині амортизації об'єкта інвестування (ОЗ, НА), пропорційній до частки отриманого платником податку з бюджету цільового фінансування капітальних інвестицій у загальній вартості таких інвестицій в об'єкт; — цільове фінансування для компенсації витрат (збитків), яких зазнало підприємство, та фінансування для надання підтримки підприємству без установлення умов витрачання таких коштів на виконання у майбутньому певних заходів — з моменту його фактичного отримання. Цільове фінансування, крім вищенаведених випадків, відноситься до доходу протягом тих періодів, у яких було здійснено витрати, пов'язані з виконанням умов цільового фінансування |

03.15

|

| Дохід від виконання довгострокових договорів відповідно до п. 137.3 ПКУ | Доходи нараховуються платником податку самостійно відповідно до ступеня завершеності виробництва (операції з надання послуг), який визначається за питомою вагою витрат, здійснених у звітному податковому періоді, у загальній очікуваній сумі таких витрат та/або за питомою вагою обсягу послуг, наданих у звітному податковому періоді, у загальному обсязі послуг, які мають бути надані (п. 137.3 ПКУ). Після переходу покупцю права власності на товари (роботи, послуги) з довготривалим технологічним циклом виробництва виконавець коригує фактично отриманий дохід, пов'язаний з виготовленням таких товарів (робіт, послуг), нарахований у попередні періоди протягом терміну їх виготовлення. При цьому, якщо фактично отриманий дохід у вигляді кінцевої договірної ціни (з урахуванням додаткових угод) перевищує суму доходу, попередньо нараховану за наслідками кожного податкового періоду протягом строку виготовлення таких товарів (робіт, послуг), таке перевищення підлягає зарахуванню до доходів звітного періоду, в якому відбувається перехід права власності на такі товари (роботи, послуги). Якщо фактично отриманий дохід у вигляді кінцевої договірної ціни (з урахуванням додаткових угод) менший від суми доходу, попередньо визначеного за наслідками кожного податкового періоду протягом строку виготовлення таких товарів (робіт, послуг), така різниця підлягає зарахуванню на зменшення доходів звітного періоду, в якому відбувається перехід права власності на такі товари (роботи, послуги) |

03.16

|

| Дохід, визначений відповідно до ст. 146 ПКУ | У цьому випадку мається на увазі дохід (див. ст. 146 ПКУ): — від перевищення вартості продажу (іншого відчуження) об'єкта ОЗ та НА над його балансовою вартістю; — від перевищення вартості продажу (іншого відчуження) невиробничого об'єкта ОЗ над його балансовою вартістю (у т. ч. його витрат на ремонт); — від перевищення вартості продажу (іншого відчуження) об'єкта ОЗ та НА безоплатно отриманих над їхньою вартістю, що була раніше включена до складу доходів. Зазначені доходи відображатимуться, на нашу думку, за правилами реалізації у місяці нарахування доходу (переходу права власності на об'єкт до покупця (пп. 146.13 ПКУ). До продажу прирівнюються операції з іншого відчуження ОЗ та НА зокрема: фінансовий лізинг, внесок до статутного фонду |

03.17

|

| Дохід, визначений відповідно до ст. 147 ПКУ за операціями із землею та її капітальним поліпшенням | У цьому випадку мається на увазі дохід (див. ст. 147 ПКУ) як: — додатна різниця між сумою доходу, отриманого внаслідок продажу землі як окремого об'єкта власності, та сумою витрат, пов'язаних із його купівлею (збільшених на коефіцієнт індексації, визначений у п. 146.21 ПКУ); — додатна різниця між сумою доходу, отриманого внаслідок продажу землі, отриманої у власність у процесі приватизації, та сумою оціночної вартості такої землі, визначеної згідно з установленою методикою вартісної оцінки земель з урахуванням коефіцієнтів її функціонального використання на момент такого продажу |

03.18

|

| Додатне значення курсових різниць | Про те, як визначаються доходи від операцій з валютою при імпорті, докладно читайте у «ДК» №14/2011; при експорті — у наступних числах «ДК» |

03.19

|

| Прибуток від операцій з торгівлі цінними паперами, деривативами та іншими, ніж цінні папери, корпоративними правами | До складу доходів звітного періоду включатиметься додатний фінансовий результат від операцій з торгівлі цінними паперами, деривативами та іншими, ніж цінні папери, корпоративними правами, визначений у додатку ЦП. Про те, як заповнити додаток ЦП до декларації, читайте у «ДК» №27/2011 |

03.20 ЦП

|

| Суми страхового відшкодування | Якщо умови страхування передбачають виплату страхового відшкодування на користь платника податку — страхувальника, то застраховані збитки, яких зазнав такий платник податку у зв'язку з веденням господарської діяльності, включаються до його витрат за податковий період, в якому він зазнав збитків, а будь-які суми страхового відшкодування зазначених збитків включаються до доходів такого платника податку за податковий період їх отримання (пп. 140.1.6 ПКУ) |

03.21

|

| Сума утриманої (виплаченої) винагороди за управління майном | Платник податку, який отримав майно на підставі договору управління (управитель), веде окремо облік доходів та витрат у розрізі кожного договору управління (пп. 153.13.1 ПКУ). До складу доходів відносяться доходи від управління майном, отримані у будь-якому вигляді. Прибуток від кожного договору управління оподатковується на загальних підставах. Сума утриманої (виплаченої) винагороди за управління майном включається до складу доходу управителя майна від його власної діяльності |

03.22

|

| Суми доходів, отриманих (нарахованих) платником податку, що припиняється, та не включених до доходів до дати затвердження передавального акта | Особливості обліку під час реорганізації юридичних осіб прописані у п. 153.15 ПКУ |

03.23

|

| Суми безнадійної кредиторської заборгованості | Сума доходу звітного періоду збільшується на суму заборгованості одного платника податків перед іншим платником податків, що не стягнута після закінчення строку позовної давності (пп. 14.1.11, 14.1.257, 135.5.4 ПКУ) |

03.24

|

| Перерахунок доходів у разі зміни суми компенсації вартості товарів (робіт, послуг) (+, -) | Продавець здійснює відповідний перерахунок доходів або витрат (балансової вартості ОЗ) у звітному періоді, в якому сталася така зміна суми компенсації вартості товарів п. 140.2 ПКУ |

03.25

|

| Перерахунок доходів у разі визнання правочину недійсним (+, -) | Перерахунок доходів проводиться (п. 140.2 ПКУ): — у звітному періоді (періодах), в якому доходи за правочином, визнаним недійсним, були враховані в обліку, — у разі визнання правочину недійсним як такого, що порушує публічний порядок, є фіктивним; — у звітному періоді, в якому рішення суду про визнання правочину недійсним набуло законної сили, — у разі визнання правочину недійсним з інших підстав |

03.26

|

| Iнші доходи | Датою отримання інших доходів є дата їх виникнення згідно з положеннями (стандартами) бухгалтерського обліку, якщо інше не передбачено нормами цього розділу (п. 137.16 ПКУ) |

03.27

|

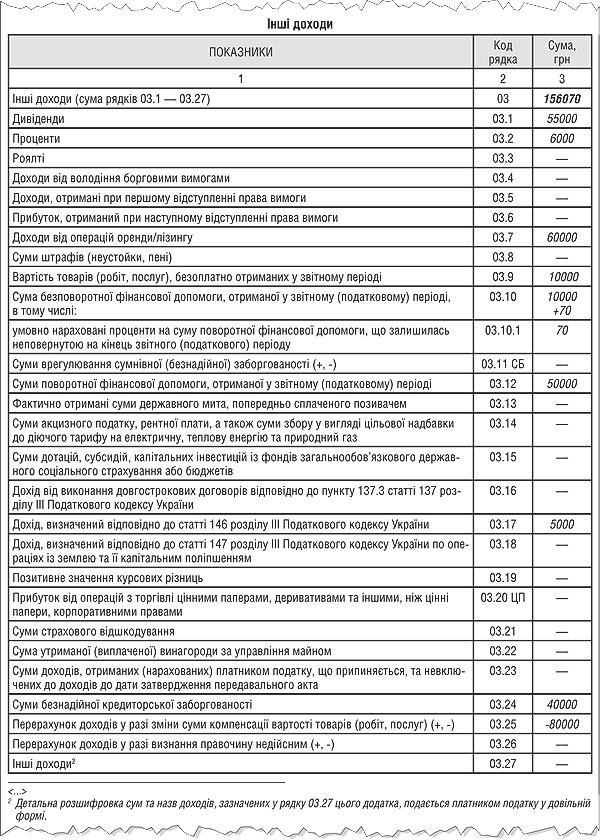

Розгляньмо докладніше деякі види інших доходів та їх відображення у податковому обліку та додатку IД до Декларації з прибутку (рядок 03.1).

Дивіденди, отримані від нерезидентів (рядок 03.1)

До складу інших доходів підприємства, зокрема, включають доходи у вигляді дивідендів, отриманих від нерезидентів (пп. 135.5.1 ПКУ). Слід звернути увагу на те, що не включають до складу доходів (пп. 153.3.6 ПКУ):

1) дивіденди, отримані від юридичних осіб — резидентів;

2) дивіденди, отримані від нерезидентів, які перебувають під контролем1 підприємства-резидента, що отримує такі дивіденди (за винятком нерезидентів із офшорних зон).

1 Визначення контролю див. у пп. 14.1.159 ПКУ.

Приклад 1 Підприємство «Альфа» у II кварталі отримало дивіденди (облік курсових різниць не розглядається):

1) від польського підприємства «Альфа +» у сумі 10000 євро, що еквівалентно 110000 грн за курсом НБУ на дату отримання таких дивідендів. Підприємство «Альфа» володіє часткою у розмірі 40% у статутному фонді підприємства «Альфа +» (тобто здійснює контроль над таким підприємством);

2) від юридичної особи резидента «Бета» у сумі 40000 грн;

3) від німецького підприємства «Гамма» у сумі 5000 євро, що еквівалентно 55000 грн за курсом НБУ на дату отримання таких дивідендів. Підприємство «Альфа» володіє часткою у розмірі 10% у статутному фонді підприємства «Гамма».

До складу доходів слід включити лише суму 55000 грн за третьою операцією. Така сума повинна бути відображена у рядку 03.1 додатка IД (див. зразок). Дохід за першою операцією не враховується, тому що підприємство «Альфа+» перебуває під контролем підприємства «Альфа» згідно з пп. 14.1.159 ПКУ.

Зразок

Заповнення додатка IД до декларації з податку на прибуток

Відсотки від володіння борговими вимогами (рядок 3.2)

До цього виду доходів, на нашу думку, можна віднести відсотки за депозитними договорами підприємства. Крім того, підприємство може надати покупцеві товар на умовах відстрочення платежу, але з умовою виплати відсотків за користування такою відстрочкою. Ця схема називається комерційним кредитом.

Приклад 2 Підприємство «Альфа» продає товари, ціна яких згідно з договором становить 200000 грн (у т. ч. ПДВ). За умовами договору покупець повинен оплатити товари через 30 днів після їх отримання. Але при цьому він зобов'язаний сплатити 0,1% вартості товарів за кожен день відстрочення платежу. Товар було фактично оплачено покупцем через 30 днів після його отримання. Відвантаження і оплата товару відбулись протягом II кварталу.

Загальна сума відсотків за 30 днів відстрочення оплати становить: 200000 х 0,1% х 30 днів = 6000 грн.

У податковому обліку слід відобразити:

— дохід від продажу товарів (без ПДВ) — 166667 грн;

— позареалізаційний дохід у вигляді відсотків за товарним кредитом — 6000 грн. Ця сума повинна обкладатися ПДВ згідно з п. 187.3 ПКУ в момент нарахування таких відсотків, визначений договором. Сума 6000 грн буде відображена у рядку 03.2 додатка IД (див. зразок).

Доходи від операцій оренди/лізингу (рядок 03.7)

При відображенні таких доходів слід звернути особливу увагу на те, що дата нарахування таких доходів залежить від умов укладених орендних/лізингових договорів (п. 137.11 ПКУ). Якщо у договорі зазначено, що дохід за договором нараховується поквартально, то фактично отримана оплата (аванс) за півріччя не потрапить до доходів у повній сумі, а лише у сумі, що дорівнює оплаті лише за один квартал. Тому ми радимо уважно складати орендні договори і встановлювати момент нарахування платежу.

Згідно з п. 33.3 ПКУ платник податків зобов'язаний здійснювати розрахунки податків за базовий податковий (звітний) період, який для податку на прибуток дорівнює календарному кварталу. На думку автора, положення договорів не повинні призводити до спотворення показників оподаткування. Отже, ми не можемо визначати у договорах оренди/лізингу періоди нарахування доходів, що більші за базовий податковий (звітний) період — квартал, адже у цьому разі буде порушено п. 33.3 ПКУ.

Приклад 3 Підприємство «Альфа» — орендодавець уклало 1 квітня договір з підприємством «Бета» на оренду приміщення строком на рік. У договорі зазначено, що платежі у сумі 20000 грн нараховують щомісяця в останній день місяця.

У такому разі до складу доходів II кварталу потрапить сума 60000 грн (20000 + 20000 + 20000).

I якщо підприємство отримає передоплату за півріччя, то тільки суму орендних послуг 60000 грн буде відображено у рядку 03.7 додатка IД (див. зразок) за II квартал.

Майно, отримане безоплатно (рядки 03.9 та 03.17)

До складу інших доходів включається, зокрема (пп. 135.5.4 ПКУ), вартість товарів, робіт, послуг, безоплатно отриманих платником податку у звітному періоді, визначена на рівні не нижче від звичайної ціни. Слід також пам'ятати, що безоплатно отримані товари (роботи, послуги) вважаються доходами на дату фактичного отримання платником податку товарів (робіт, послуг).

Якщо безоплатно отримуються об'єкти ОЗ, які надалі будуть продані, то:

1) сума перевищення доходів від продажу або іншого відчуження безоплатно отриманих ОЗ або нематеріальних активів над вартістю таких ОЗ чи НА, що була включена до складу доходів у зв'язку з отриманням, включається до доходів платника податку;

2) сума перевищення вартості, що була включена до складу доходів у зв'язку з безоплатним отриманням, над доходами від такого продажу або іншого відчуження, включається до витрат платника податку (п. 146.13 ПКУ).

Приклад 4 Підприємство «Альфа» у квітні отримало безоплатно автомобіль. Звичайна ціна автомобіля — 12000 грн (у т. ч. ПДВ — 2000 грн). Суму 10000 грн. слід відобразити у складі доходів II кварталу у рядку 03.9 додатка IД (див. зразок). У червні автомобіль було продано:

варіант 1 — за 18000 грн (у т. ч. ПДВ — 3000 грн). У такому разі за підсумками II кварталу слід додатково відобразити у складі доходів суму: 15000 - 10000 = 5000 грн, але вже у рядку 03.17 додатка IД (див. зразок);

варіант 2 — за 6000 грн (у т. ч. ПДВ — 1000 грн). У такому разі за підсумками II кварталу слід відобразити у складі витрат суму: 10000 - 5000 = 5000 грн.

Щодо другого варіанта, то при його застосуванні потрібно бути обережним, адже відображення витрат при продажу безоплатно одержаних ОЗ — питання дуже слизьке і може спричинити нездоровий інтерес перевіряльників. Чекатимемо на відповідні роз'яснення.

Для визначення об'єкта оподаткування не враховуються доходи:

1. Вартість ОЗ, безоплатно отриманих платником податку з метою експлуатації1, у таких випадках (пп. 136.1.16 ПКУ):

а) якщо такі ОЗ отримано за рішенням центральних органів виконавчої влади;

1 Порядок безоплатної передачі таких ОЗ встановлено постановою КМУ від 23.02.2011 р. №145.

б) у разі отримання спеціалізованими експлуатуючими підприємствами об'єктів енергопостачання, газо- і теплозабезпечення, водопостачання, каналізаційних мереж відповідно до рішень місцевих органів виконавчої влади та виконавчих органів рад, прийнятих у межах їхніх повноважень;

в) у разі отримання підприємствами комунальної власності об'єктів соціальної інфраструктури, що перебували на балансі інших підприємств та утримувалися їхнім коштом;

2. Дохід від безоплатно одержаних необоротних матеріальних активів, а також об'єктів соціально-культурного та житлово-комунального призначення державної власності, що перебувають на балансі платника податку, який визначається у сумі, пропорційній до суми амортизації відповідних активів, нарахованої у бухгалтерському обліку, одночасно з її нарахуванням (пп. 136.1.21 ПКУ);

3. Вартість безоплатно отриманого платником податку майна, що створене внаслідок виконання заходів, передбачених державними цільовими, галузевими, регіональними програмами поліпшення стану безпеки, умов праці та виробничого середовища, програмами організації розроблення і виробництва засобів індивідуального та колективного захисту працівників, а також інших профілактичних заходів відповідно до завдань страхування від нещасних випадків (пп. 136.1.23 ПКУ).

Отримання поворотної та безповоротної фінансової допомоги (рядки 03.10, 03.12 та 03.24)

Підпунктом 135.5.5 ПКУ встановлено: до складу інших доходів, зокрема, включаються суми поворотної фінансової допомоги, отриманої у звітному періоді, що залишаються неповерненими на кінець такого звітного періоду, від осіб, які не є платниками цього податку (у т. ч. нерезидентів), або осіб, які згідно з цим Кодексом мають пільги з цього податку, у т. ч. право застосовувати ставки податку нижчі, ніж установлені п. 151.1 ПКУ. У разі якщо у майбутніх звітних податкових періодах платник податку повертає таку поворотну фінансову допомогу (її частину) особі, яка її надала, такий платник податку збільшує суму витрат на суму такої поворотної фінансової допомоги (її частини) за наслідками звітного податкового періоду, в якому відбулося повернення.

При цьому доходи такого платника податку не збільшуються на суму умовно нарахованих процентів, а податкові зобов'язання особи, яка надала поворотну фінансову допомогу, не змінюються як при її видачі, так і при її зворотному отриманні.

Приклад 5 Підприємство «Альфа» у II кварталі отримало поворотну фінансову допомогу у розмірі 50000 грн від юридичної особи — платника єдиного податку. Тут слід мати підтвердження, що надавач допомоги не є платником податку на прибуток. Станом на 30.06 допомогу не повернуто. Суму такої допомоги (50000 грн) треба включати до складу доходів за II квартал та відобразити у рядку 03.12 (див. зразок).

З II кварталу не змінюватимуться доходи у разі отримання сум поворотної фінансової допомоги від засновника/учасника (у т. ч. нерезидента) платника податку у разі повернення такої допомоги не пізніше 365 к. д. з дня її отримання. При цьому особливу увагу слід звернути на документальне оформлення: у договорі зазначити строки повернення та стежити за цим.

Приклад 6 Засновник підприємства «А» (фізособа) у II кварталі вніс до каси підприємства суму поворотної фінансової допомоги у розмірі 60000 грн. Станом на 30.06 допомогу не повернуто. Включати до складу доходів II кварталу суму допомоги не треба. Підприємство може користуватися допомогою протягом року з дати її надання без жодних податкових наслідків. Зверніть увагу: якби допомога була внесена у I кварталі, то діяли б положення Закону про прибуток і всю суму неповернутої на кінець кварталу фіндопомоги довелося б включити до ВД.

Iнші доходи включають також суми безповоротної фінансової допомоги, отриманої платником податку у звітному податковому періоді. Визначення терміна «безповоротна фінансова допомога» див. у пп. 14.1.257 ПКУ.

Приклад 7 Підприємство «Альфа» у II кварталі отримало:

1) 20.06. поворотну фінансову допомогу від підприємства «Бета» — платника податку на прибуток за ставкою 23% у сумі 30000 грн. Станом на 30.06 допомога не повернута;

2) безповоротну фінансову допомогу від підприємства «Гамма» у сумі 10000 грн;

3) у квітні закінчився термін позовної давності щодо оплати товарів підприємству-єдиноподатнику «Сигма» на суму 40000 грн. Жодних дій щодо стягнення заборгованості підприємство «Сигма» протягом строку позовної давності не вчиняло.

За умовами прикладу у складі доходів II кварталу слід відобразити:

10000 грн — рядок 03.10 додатка IД (див. зразок);

40000 грн — рядок 03.24 додатка IД (див. зразок). Суми безнадійної кредиторської заборгованості, за якою минув строк позовної давності, є складовою безповоротної фіндопомоги і відображати її треба в окремо передбаченому для таких сум рядку 03.24, а не 03.10;

70,06 грн (умовні проценти згідно з п. 14.1.257 ПКУ) = 30000 грн х 7,75% х 11 днів : 365 днів — рядок 03.10.1 додатка IД (див. зразок).

Що потрібно пам'ятати при відображенні доходів після 1 квітня 2011 року

1. Якщо платник податку приймає рішення про уцінку/дооцінку активів за правилами бухгалтерського обліку, — така уцінка/дооцінка з метою оподаткування не змінює балансової вартості активів та доходи або витрати такого платника податку, пов'язані з придбанням зазначених активів (п. 152.10 ПКУ).

2. Платники податку, дохід (прибуток) яких повністю та/або частково звільнено від обкладення цим податком, а також ті, що проводять діяльність, яка підлягає патентуванню, ведуть окремий облік доходу (прибутку), який звільняється від оподаткування згідно з нормами ПКУ, або доходу, отриманого від діяльності, що підлягає патентуванню (п. 152.11 ПКУ).

3. Дохід, отриманий платником податку від продажу товарів (виконання робіт, надання послуг) пов'язаним особам, визначається відповідно до договірних цін, але не менших від звичайних цін на такі товари, роботи, послуги, що діяли на дату такого продажу, у разі якщо договірна ціна на такі товари (роботи, послуги) відрізняється більш ніж на 20 відсотків від звичайної ціни на такі товари (роботи, послуги) (пп. 153.2.1 ПКУ). Положення цього пункту поширюються також на операції з особами, які: не є платниками цього податку; сплачують податок за іншими ставками, ніж платник податку на прибуток.

Зменшення доходів

У разі якщо після продажу товарів, виконання робіт, надання послуг відбувається будь-яка зміна суми компенсації їхньої вартості, у т. ч. перерахунок у випадках повернення проданих товарів чи права власності на такі товари (результати робіт, послуг) продавцю, платник податку — продавець та платник податку — покупець здійснюють відповідний перерахунок доходів або витрат (балансової вартості основних засобів) у звітному періоді, в якому змінилася сума компенсації (п. 140.2 ПКУ).

Перерахунок доходів та витрат (балансової вартості основних засобів) також проводиться сторонами:

1) у звітному періоді (періодах), в якому витрати та доходи (балансова вартість основних засобів) за правочином, визнаним недійсним, були враховані в обліку сторони правочину — у разі визнання правочину недійсним як таким, що порушує публічний порядок, є фіктивним;

2) у звітному періоді, в якому рішення суду про визнання правочину недійсним набрало законної сили, — у разі визнання правочину недійсним з інших підстав.

Приклад 8 Підприємство «Альфа» у II кварталі мало такі операції:

1) ПП «Оріон» повернуло товар на суму 120000 грн (у т. ч. ПДВ — 20000 грн), який був відвантажений у минулих звітних періодах;

2) з підприємством «Сигма» укладено додаток до договору №2398 від 05.04.2011 р. про зміну ціни відвантаженої 06.04.2011 р., але до кінця II кварталу ще не оплаченої продукції. Сума контракту до змін становила 240000 грн (у т. ч. ПДВ — 40000 грн), після внесених змін — 264000 грн (у т. ч. ПДВ — 44000 грн).

За умовами прикладу слід:

— зменшити суму доходу поточного періоду на 100000 грн;

— збільшити суму доходу поточного періоду на 20000 грн (220000 — 200000).

За обома операціями результат становитиме: 20000 грн - 100000 грн = (-80000) грн. Ця сума буде відображена у рядку 03.25 додатка IД (див. зразок).

Доходи, що не враховуються для визначення об'єкта оподаткування

Таким доходам присвячена ст. 136 ПКУ. Зокрема, для визначення об'єкта оподаткування не враховуються такі доходи:

1) сума попередньої оплати та авансів, отримана в рахунок оплати товарів, виконаних робіт, наданих послуг;

2) суми ПДВ, отримані/нараховані платником ПДВ (за винятком випадків, коли підприємство-продавець не є платником податку на додану вартість);

3) суми коштів або вартість майна, що надходять платнику податку у вигляді прямих інвестицій або реінвестицій (у т. ч. за договорами про спільну діяльність на території України без створення юрособи);

4) суми коштів у частині надміру сплачених податків та зборів, що повертаються або мають бути повернені платнику податку з бюджетів, якщо такі суми не були включені до складу витрат;

5) суми отриманого платником податку емісійного доходу;

6) номінальна вартість взятих на облік, але не оплачених (не погашених) цінних паперів, які засвідчують відносини позики, а також платіжних документів, емітованих (виданих) боржником на користь (на ім'я) платника податку як забезпечення або підтвердження заборгованості такого боржника перед зазначеним платником податку (облігацій, ощадних сертифікатів, казначейських зобов'язань, векселів, боргових розписок, акредитивів, чеків, гарантій, банківських наказів та інших подібних платіжних документів);

7) кошти або майно, які повертаються власнику корпоративних прав, емітованих юридичною особою, після повної і кінцевої ліквідації такої юридичної особи — емітента, або в разі зменшення розміру статутного фонду такої особи, але не вище вартості придбання акцій, часток, паїв;

8) кошти або майно, які повертаються учаснику договору про спільну діяльність без створення юридичної особи, в разі припинення, розірвання або внесення відповідних змін до договору про спільну діяльність, але не вище вартості вкладу;

9) кошти або вартість майна, що надходять комісіонеру (повіреному, агенту тощо) в межах договорів комісії, доручення, консигнації та інших аналогічних цивільно-правових договорів;

10) основна сума отриманих кредитів, позик.

Мар'яна КОНДЗЕЛКА, головний редактор тижневика «Дебет-Кредит»