Першого квітня 2023 року набрав чинності Закон України від 12.01.2023 №2888-IX «Про внесення змін до Податкового кодексу України та інших законодавчих актів України щодо платіжних послуг».

Відповідно до Закону №2888-IX у новій редакції викладено п. 170.9 ПКУ, який визначає порядок оподаткування суми надміру витрачених коштів/електронних грошей, отриманих платником податку на відрядження або під звіт, не повернутої у встановлений строк.

Так, зокрема, фактична кількість днів перебування у відрядженні визначається згідно з наказом про відрядження за наявності одного чи декількох документальних доказів перебування особи у відрядженні (відміток прикордонних служб про перетин кордону, проїзних документів, рахунків на проживання та/або будь-яких інших документів, що підтверджують фактичне перебування особи у відрядженні).

До підтвердних документів належать:

- транспортні квитки або транспортні рахунки та багажні квитанції (у тому числі електронні квитки);

- документи, отримані від осіб, які надають послуги з розміщення та проживання фізособи, страхові поліси;

- документи (виписки та/або відомості з рахунку), що містять визначену законом інформацію про виконані платіжні операції за рахунком, до якого емітовані платіжні інструменти;

- документи, що підтверджують виконання операції з використанням платіжних інструментів;

- інші документи, що засвідчують вартість витрат.

Якщо під час відрядження чи виконання окремих цивільно-правових дій платник податку застосував для розрахунків платіжний інструмент, включаючи корпоративний (бізнесовий) платіжний інструмент або особистий платіжний інструмент чи його реквізити, вартість витрат засвідчується документом (випискою та/або відомостями з рахунку) в електронній або паперовій формі, що містить визначену законом інформацію про виконані платіжні операції за рахунком, до якого емітовано такий платіжний інструмент.

Документальне підтвердження суми фактичних витрат на відрядження або виконання окремих цивільно-правових дій шляхом надання підтвердних документів, що засвідчують суму таких витрат, у разі здійснення безготівкових розрахунків з використанням платіжних інструментів, включаючи корпоративні (бізнесові) платіжні інструменти або особисті платіжні інструменти чи їхні реквізити, та повернення особі, яка видала кошти/електронні гроші під звіт, суми надміру витрачених коштів/електронних грошей, розмір яких розраховано згідно з пп. 170.9.1 ПКУ, здійснюється платником податку до закінчення місяця, наступного за місяцем, у якому платник податку:

- завершує таке відрядження;

- завершує виконання окремої цивільно-правової дії за дорученням та за рахунок особи, яка видала кошти/електронні гроші під звіт.

Якщо під час відрядження чи виконання окремих цивільно-правових дій платник податку застосував для розрахунків платіжний інструмент, включаючи корпоративний (бізнесовий) платіжний інструмент або особистий платіжний інструмент чи його реквізити, та списання коштів/електронних грошей за понесеними витратами здійснюється надавачем платіжних послуг пізніше дати, коли платник податку завершує таке відрядження або завершує виконання окремої цивільно-правової дії, строки, установлені пп. 170.9.3 ПКУ, продовжуються на один календарний місяць.

Звіт про використання коштів/електронних грошей, виданих на відрядження або під звіт, складається та подається у строки, визначені пп. 170.9.3 ПКУ, платником податку (у паперовій або електронній формі (з дотриманням вимог законів України «Про електронні документи та електронний документообіг» та «Про електронні довірчі послуги») за формою, встановленою центральним органом виконавчої влади, що забезпечує формування та реалізує державну фінансову політику, у разі:

- наявності оподатковуваного доходу, визначеного відповідно до пп. 170.9.1 ПКУ, з метою розрахунку суми податку;

- використання платником податку готівки понад суму добових витрат (включаючи отриману із застосуванням платіжних інструментів).

Якщо під час відрядження або виконання окремих цивільно-правових дій платник податку застосував платіжні інструменти, включаючи корпоративні (бізнесові) платіжні інструменти або особисті платіжні інструменти чи їхні реквізити, для проведення розрахунків у безготівковій формі та/або для отримання готівки в межах суми добових витрат та за відсутності оподатковуваного доходу, звіт про використання коштів/електронних грошей, виданих на відрядження або під звіт, не складається і не подається.

Підсумуємо: ПКУ відносить до відповідних первинних документів, що мають підтверджувати суму добових:

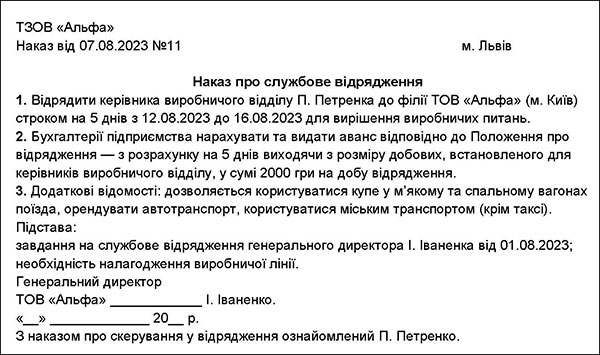

1) наказ про відрядження (див. зразок 1);

2) інші відповідні первинні документи (про що далі).

Позаяк керівник підприємства може встановлювати додаткові обмеження щодо сум та мети використання коштів, наданих на відрядження, витрат на наймання житлового приміщення, на побутові послуги, транспортні та інші витрати, то всі подібні обмеження запроваджуються наказом керівника підприємства або положенням про відрядження.

Зразок 1

Наказ на відрядження

Добові визначаються так:

1) у межах України та країн, в’їзд громадян України на територію яких не потребує наявності візи (дозволу на в’їзд), — згідно з наказом про відрядження та відповідними первинними документами (перелік яких наведено вище);

2) до країн, в’їзд громадян України на територію яких здійснюється за наявності візи (дозволу на в’їзд), — згідно з наказом про відрядження та відмітками уповноваженої службової особи Державної прикордонної служби України в закордонному паспорті або документі, що його замінює. Але навіть якщо з якоїсь причини таких відміток у закордонному паспорті немає, підтвердити факт і період перебування у відрядженні в цьому випадку працівник може й іншими документами (зокрема, транспортними квитками, квитанціями готелів тощо).

Чи оформлювати посвідчення на відрядження? Наразі воно не є обов’язковим, а типова форма його скасована. Проте за бажання роботодавець може розробити його форму та затвердити окремим наказом відповідно до внутрішніх норм (процедур) чи норм (процедур) групи (асоціації), до якої воно входить, або використати форму посвідчення про відрядження, затверджену наказом ДПАУ від 28.07.1997 №260 (втратив чинність згідно з наказом Мінфіну від 21.06. 2011 №738).

Посвідчення про відрядження також можна замінити Звітом про виконання завдання1, який би, крім іншого, містив відмітки сторони, що приймає (див. зразок 2), і своїм змістом доводив би факт і період перебування у відрядженні.

1 У цьому випадку не слід плутати зі Звітом про використання коштів, виданих на відрядження або під звіт.

Зразок 2

Звіт про виконання завдання