Хто подає декларацію з податку на прибуток за 9 місяців 2023 року?

Декларацію з податку на прибуток подають платники, які зазначені у п. 133.1 ПКУ та які одночасно з цим зобов’язані подавати квартальну декларацію. Зокрема, це:

— резиденти України — суб’єкти господарювання, юрособи, які перебувають на загальній системі оподаткування і відповідно є платниками податку на прибуток, чий річний дохід від будь-якої діяльності (за мінусом непрямих податків), визначений за показниками Звіту про фінансові результати (Звіту про сукупний дохід), за попередній річний звітний період перевищує 40 млн грн;

— юрособи, які утворені відповідно до законодавства інших країн (іноземні компанії) та мають місце ефективного управління на території України, за умови що їхній річний дохід перевищує 40 млн грн;

— нерезиденти-юрособи, які утворені в будь-якій організаційно-правовій формі та отримують доходи з джерелом походження з України, за винятком установ та організацій, що мають дипломатичні привілеї або імунітет згідно з міжнародними договорами України, за умови що їхній річний дохід перевищує 40 млн грн;

— нерезиденти, які провадять господарську діяльність на території України через постійне представництво та/або отримують доходи з джерелом походження з України, та інші нерезиденти, на яких покладено обов’язок сплачувати податок на прибуток у порядку, встановленому розділом ІІІ ПКУ, за умови що їхній річний дохід перевищує 40 млн грн.

Звертаємо увагу, що всі перелічені суб’єкти, якщо вони утворені 2023 року, мають перший річний звітний період і тому квартальних декларацій з податку на прибуток не подають (п. 137.5 ПКУ).

Може бути така ситуація: 2022 року дохід платника був менший ніж 40 млн грн, а за підсумками 9 місяців 2023 року вже досяг такого обсягу. Подавати декларацію за 9 місяців 2023 року ще не потрібно, адже дохідний критерій визначається саме за річний період. Може статися, що до кінця 2023 року, у четвертому кварталі, річний дохід зменшиться (внаслідок знижок або повернень тощо) і річний обсяг доходу за 2023 рік буде менший ніж 40 млн грн. Тож дивимося тільки на річний обсяг доходу за минулий рік.

Неприбуткові організації, які порушили умови пп. 133.4.1 і 133.4.2 ПКУ, подають Звіт про використання доходів (прибутків) неприбуткової організації за період з початку року (або з початку визнання організації неприбутковою, якщо таке визнання відбулося пізніше) до останнього дня місяця, в якому вчинено таке порушення. Звіт подають у строк для місячного звітного періоду — до 20 числа місяця, наступного за тим місяцем, в якому сталося порушення. Така неприбуткова організація вилучається з Реєстру та вважається платником податку на прибуток для потреб оподаткування з першого дня місяця, наступного за місяцем, у якому вчинено таке порушення, і до кінця цього року подає квартальну декларацію з податку на прибуток та фінансову звітність. Це передбачено пп. 133.4.3 ПКУ.

Коли та куди подавати декларацію

Платники податку на прибуток, чий річний дохід за минулий рік від будь-якої діяльності перевищує 40 млн грн та які коригують фінрезультат на різниці, визначені ПКУ, звітують щокварталу за І квартал, півріччя, три квартали, рік.

Податкові декларації подають за базовий звітний (податковий) період, що дорівнює календарному кварталу (у тому числі в разі сплати квартальних авансових внесків) протягом 40 календарних днів, наступних за останнім календарним днем звітного (податкового) кварталу (пп. 49.18.2 ПКУ).

Для декларації з податку на прибуток за 9 місяців 2023 року граничний строк подання настає 9 листопада 2023 року.

Податкове зобов’язання, визначене у декларації з податку на прибуток, сплачують протягом 10 к. д., наступних за останнім днем граничного строку для подання декларації (п. 57.1 ПКУ). Тож граничний термін сплати податку на прибуток за 9 місяців 2023 року — 19 листопада 2023 року, яке припадає на неділю. Увага: п. 57.1 ПКУ передбачає перенесення строку сплати на перший наступний операційний день (у цьому випадку це буде 20 листопада 2023 року), але краще не відкладати справу на останній день.

Проте, якщо платник податків не має можливості своєчасно виконати свій податковий обов’язок, він звільняється від відповідальності з обов’язковим виконанням таких обов’язків протягом шести місяців після припинення або скасування воєнного стану в Україні (пп. 69.1 підр. 10 розд. ХХ ПКУ). Це стосується, зокрема, дотримання термінів сплати податків та зборів, подання звітності, у тому числі звітності, передбаченої пунктом 46.2 ПКУ.

Порядок підтвердження можливості чи неможливості виконання платником податків обов’язків, зокрема, щодо подання декларації та сплати податку на прибуток та перелік документів на підтвердження затверджено наказом Мінфіну від 29.07.2022 №225.

Податкову декларацію платник податків подає за звітний період контролюючому органу, в якому перебуває на обліку за основним місцем.

Зверніть увагу!

У разі зміни податкової адреси, пов’язаної зі зміною адміністративного району, декларацію подають і податок сплачують за попереднім місцем податкової адреси (неосновним місцем обліку) до закінчення поточного бюджетного року, а починаючи з 1 січня наступного року — за новою податковою адресою (основним місцем обліку) (підпункт 2 п. 10.13 Порядку №1588). Тобто платники, які змінили місцезнаходження у ІІІ кварталі 2023 року, подають декларацію за 9 місяців 2022 року та сплачують податок ще за старим місцезнаходженням. А от річну декларацію за 2023 рік потрібно буде подати вже за новим місцезнаходженням, тому що це станеться вже наступного 2024 року.

За якою формою подавати декларацію?

Останнім часом декларацію з податку на прибуток часто змінювали, і нині діє форма, затверджена Наказом №101. Про ці останні зміни ми написали в статті «Декларацію з прибутку оновлено» в «ДК» №14/2023.

Першим звітним періодом, за який ми звітували вже за цією формою, було півріччя 2023 року. Тепер, при звітуванні за 9 місяців, теж застосовуємо цю форму.

На вебпорталі ДПС у рубриці «Електронна звітність/Платникам податків про електронну звітність/Інформаційно-аналітичне забезпечення/Реєстр електронних форм податкових документів» розміщено електронні форми декларацій (зі змінами, внесеними Наказом №101) з додатками, які приймаються з 01.07.2023 за ідентифікаторами форм:

— J0100124 — для юридичних осіб;

— F0100724 — для фізичних осіб;

— J0100924 — для інститутів спільного інвестування;

— J0100524 — для виробників сільськогосподарської продукції за рік (річний податковий (звітний) період починається з 1 липня минулого звітного року і закінчується 30 червня поточного звітного року).

Як скласти декларацію «звичайному» платнику податку на прибуток?

У цьому розділі нагадаємо, як складати декларацію суб’єкту господарювання — платникові податку на прибуток, який не є особою, зазначеною у реквізиті 10 декларації, і, відповідно, не проставляє позначку у цьому реквізиті.

Алгоритм визначення оподатковуваного прибутку та складання декларації може бути такий:

1) провести у бухобліку всі операції за 9 місяців 2023 року, визначити фінансовий результат за правилами бухобліку;

2) розрахувати амортизацію необоротних активів, скласти додаток АМ, скоригувати фінрезультат на різниці, передбачені ст. 138 ПКУ;

3) скоригувати отриманий фінрезультат відповідно до інших норм ПКУ, за потреби скласти додаток РІ;

4) скласти інші додатки до декларації, за потреби;

5) після складання всіх необхідних додатків скласти саму декларацію.

Додатки КІК та МПЗ до декларації за 9 місяців 2023 року не додаються, ми їх складатимемо вже під час річного звітування з податку на прибуток за 2023 рік.

Додаток ДІЯ подають тільки резиденти «Дія Сіті», яких ми зараз не розглядаємо. Новий додаток ОВ подають платники, які здійснюють обмін валют.

Тепер розглянемо складання декларації «звичайного» платника на прикладі.

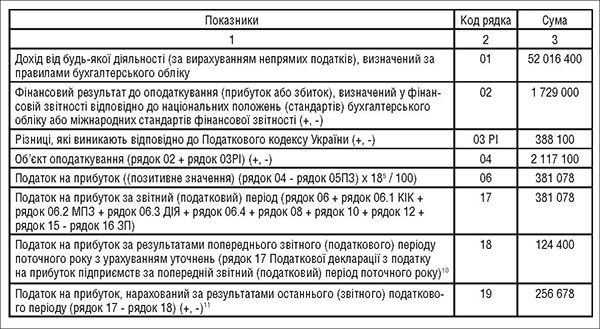

Приклад 1 ТОВ — платник податку на прибуток сформувало такі показники діяльності за 9 місяців 2023 року — див. таблицю 1.

За даними бухобліку, ТОВ отримало прибуток до оподаткування 1 729 000,00 грн. Тепер потрібно скоригувати його відповідно до норм ПКУ, а саме:

— амортизаційна різниця за ст. 138 ПКУ: збільшення на суму амортизації у бухобліку (рядок 1.1.1 додатка РІ = 1 256 000 грн), зменшення на суму амортизації за податковими правилами (рядок 1.2.1 додатка РІ = 988 000 грн, також подається додаток АМ), загальна сума збільшення фінрезультату — 268 000 грн;

— списано дебіторську заборгованість у сумі 114 500 грн понад резерв сумнівних боргів, яка не відповідає ознакам пп. 14.1.11 ПКУ: збільшення фінрезультату на суму такої заборгованості (рядок 2.1.3 додатка РІ = 114 500 грн), зменшення фінрезультату у рядку 2.2.3 додатка РІ не відбувається, тому що заборгованість не відповідає ознакам пп. 14.1.11 ПКУ;

— у вересні 2023 року було сплачено штраф за несвоєчасну реєстрацію податкових накладних у сумі 5 600 грн. Цей штраф збільшує фінрезультат у рядку 3.1.11 додатка РІ на підставі пп. 140.5.11 ПКУ.

У загальному підсумку фінрезультат за 9 місяців 2023 року збільшується на 388 100 грн (268 000 грн + 114 500 грн + 5 600 грн). Це збільшення фінрезультату відображають лише у декларації з податку на прибуток, у бухобліку ці суми не показують. Оподатковуваний прибуток становить: 1 729 000 + 388 100 = 2 117 100 грн, який теж фіксують лише у декларації.

На цей прибуток нараховуємо податок за ставкою 18%: 2 117 100 грн х 18% = 381 078 грн і проводимо у бухобліку записом Д-т 98 К-т 641, потім списуємо нарахований податок на фінрезультат: Д-т 791 К-т 98 (для спрощення прикладу відстрочені податкові активи та відстрочені податкові зобов’язання не розглядаємо). Це показано у таблиці 1, у графі «Після оподаткування». Як бачимо, податок на прибуток до сплати, нарахований у бухобліку, не дорівнює бухгалтерському фінрезультату, помноженому на 18%, і це нормально.

Таблиця 1

Дані з рахунку 79 «Фінансові результати» за 9 місяців 2023 року

(до та після оподаткування)

| Рахунок бухобліку доходів та витрат | До оподаткування | Після оподаткування |

| 70 «Доходи від реалізації» | 51 961 200,00 | 51 961 200,00 |

| 71 «Інші операційні доходи» | 55 200,00 | 55 200,00 |

| Всього доходу (70 + 71) | 52 016 400,00 | 52 016 400,00 |

| 90 «Собівартість реалізації» | (48 698 500,00) | (48 698 500,00) |

| 92 «Адміністративні витрати» | (1 588 900,00) | (1 588 900,00) |

| 98 «Податок на прибуток» | —* | (381 078,00)** |

| Фінансовий результат | 1 729 000,00 | 1 347 922,00 |

| * Для наочності таблиці тут не враховується податок, нарахований за півріччя 2023 року. ** Для наочності тут враховано суму податку наростаючим підсумком за 9 місяців 2023 року. |

||

За підсумками півріччя ТОВ нарахувало та сплатило 124 400 грн податку на прибуток. Як заповнити декларацію з податку на прибуток за даними цього прикладу, показано у зразку 1.

Зразок 1

Зразок заповнення декларації з податку на прибуток за 9 місяців 2023 року за даними прикладу 1

Як скласти декларацію з податку на прибуток, якщо частину звітного періоду підприємство було на ЄП за ставкою 2%?

Насамперед треба визначитися, чи потрібно вам подавати декларацію за 9 місяців 2023 року. Для цього слід визначити загальну суму доходу за 2022 рік, включаючи ті періоди, коли підприємство було на ЄП за ставкою 2%. У підрозділі 2 розділу ІІІ інформаційного листа №4/2023 (див. «ДК» №32/2023) податківці пишуть, що для платників податку, чий річний дохід від будь-якої діяльності (за мінусом непрямих податків), визначений за показниками Звіту про фінансові результати (Звіту про сукупний дохід) за попередній річний звітний період — 2022 рік:

— не перевищує 40 млн грн, встановлюється у 2023 році річний звітний період і вони не подають декларацію за 9 місяців 2023 року;

— перевищує 40 млн грн, у 2023 році встановлюється квартальний базовий звітний період і вони подають декларацію за 9 місяців 2023 року.

При зміні системи оподаткування не забувайте про перехідні операції, якщо ви їх маєте. Докладніше про них ми написали у статті «Зміни щодо податку на прибуток з 1 серпня» в «ДК» №32/2023.

Платник, який у 2023 році був на ЄП за ставкою 2% та повернувся на загальну систему, складає декларацію з податку на прибуток наростаючим підсумком з початку 2023 року (пп. 9.12 п. 9 підрозд. 8 розд. ХХ ПКУ). Результати діяльності за період перебування на ЄП за ставкою 2% не враховують при визначенні об’єкта оподаткування податком на прибуток підприємств, тобто в рядку 02 декларації зазначають фінрезультат, сформований за серпень та вересень 2023 року.

У запитанні 2.1 підрозділу 2 розділу ІІІ інформаційного листа №4/2023 податківці розповідають, як заповнити декларацію. При складанні декларації за 9 місяців 2023 року:

— у рядку 01 декларації зазначають обсяг доходу від будь-якої діяльності (за мінусом непрямих податків), обчислений за всі 9 місяців, у тому числі з урахуванням доходів, отриманих за період, в якому платник податку перебував на ЄП за ставкою 2%;

— у рядку 02 декларації зазначають бухгалтерський фінрезультат до оподаткування, обчислений за серпень — вересень 2023 року.

Але це ще не все, адже є перехідні операції. Їх ми розглянули у згаданій статті в «ДК» №32/2023.

А як тепер їх відобразити в декларації? У додатку РІ так і не додали спеціального рядка для коригувань, передбачених п. 4-1 підрозділу 4 розділу ХХ ПКУ, тож ми не маємо правильного варіанта відображення цієї різниці у декларації. Можемо запропонувати такі варіанти (звісно ж, вони неправильні, але дозволяють хоч якось скоригувати фінрезультат на перехідні різниці):

— спочатку розрахувати загальну різницю від усіх перехідних операцій — збільшувальну або зменшувальну;

— відобразити загальну суму збільшення фінрезультату в рядку 4.1.5.1 додатка РІ (сума отриманої оплати за товари (роботи, послуги), відвантажені (надані) на спрощеній системі), тому що він найближчий за змістом;

— або відобразити загальну суму зменшення фінрезультату в рядку 3.2.4 додатка РІ (збитки минулих років). У правій частині додатка РІ немає нічого подібного до наших перехідних операцій, тож обираємо найбільш «нейтральний» рядок;

— або додати чи відняти цю перехідну різницю безпосередньо до (від) бухгалтерського фінрезультату і навести отриману цифру в рядку 02 декларації.

Хоча жоден із цих варіантів не передбачений формою декларації, ми однаково отримаємо правильну суму фінрезультату з метою оподаткування у рядку 04 декларації.

Звісно, що обраний підхід потрібно буде описати у спеціальному полі декларації «Доповнення до Податкової декларації з податку на прибуток підприємств» і зазначити там зміст доповнення. Це давнє право платника податків, про яке податківці говорять уже багато років (див., наприклад, ІПК ДФСУ від 27.11.2018 №4977/6/99-99-15-02-01-15/ІПК).

Кілька слів про амортизацію ОЗ. Як ми зазначили у згаданій статті в «ДК» №32/2023 податкову амортизацію за період перебування на ЄП за ставкою 2% треба розрахувати за правилами ст. 138 ПКУ і відобразити результати розрахунку амортизації за всі 9 місяців у додатку АМ і додатку РІ.

У складі декларації подають і фінансову звітність за 9 місяців 2023 року. Але як узгодити показники фінзвітності та декларації? Розглянемо на прикладі найпоширеніший випадок, коли на початок 2023 року підприємство було на ЄП за ставкою 2%, а з 1 серпня 2023 року повернулося на загальну систему. Для інших періодів перебування на ЄП та на загальній системі механізм складання декларації з прибутку буде такий самий.

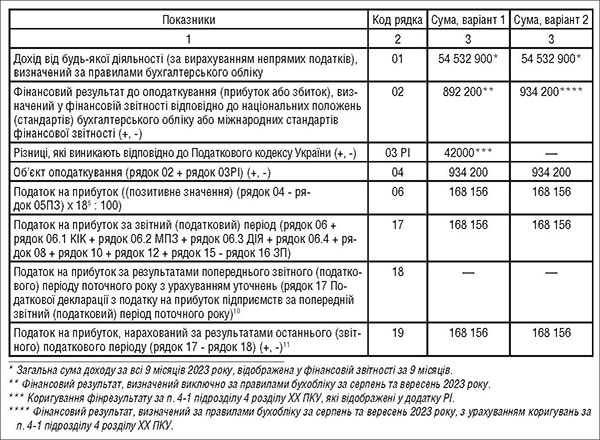

Приклад 2 ТОВ перебувало на ЄП за ставкою 2% з січня до липня 2023 року, а з серпня до вересня — вже на загальній системі. ТОВ сформувало у бухобліку такі показники діяльності за 9 місяців 2023 року — див. таблицю 2. Бухгалтерський прибуток, визначений на рахунку 79 окремо за серпень — вересень, який підлягає оподаткуванню податком на прибуток, становить 892 200 грн.

Для прикладу також візьмемо перехідну операцію, наведену у запитанні 1.1 підрозділу 1 розділу ІІІ інформаційного листа №4/2023. За умовами цього запитання потрібно збільшити фінансовий результат на 120000 грн і зменшити його на 78 000 грн, у кінцевому підсумку фінрезультат збільшується на 42 000 грн.

Таблиця 2

Дані з рахунку 79 «Фінансові результати» за різні періоди 2023 року

| Рахунок бухобліку доходів та витрат | За січень — липень (тільки ЄП за ставкою 2%) | За січень — вересень (ЄП 2% та загальна система) | Показники серпня — вересня (різниця між графами 3 та 2) | |

| До оподаткування | Після оподаткування | |||

| 1 | 2 | 3 | 4 | 5 |

| 70 «Доходи від реалізації» | 41 961 200,00 | 54 477 700,00 | 12 516 500,00 | 12 516 500,00 |

| 71 «Інші операційні доходи» | 23 000,00 | 55 200,00 | 32 200,00 | 32 200,00 |

| Всього доходу (70 + 71) | 41 984 200,00 | 54 532 900,00 | 12 548 700,00 | 12 548 700,00 |

| 90 «Собівартість реалізації» | (38 745 200,00) | (49 788 500,00) | (11 043 300,00) | (11 043 300,00) |

| 92 «Адміністративні витрати» | (1 045 200,00) | (1 658 400,00) | (613 200,00) | (613 200,00) |

| 98 «Податок на прибуток» | 0,00 | 0,00 | 0,00 | (168 156,00) |

| Фінансовий результат | 2 193 800,00 | 3 086 000,00 | 892 200,00 | 724 044,00 |

Зразок 2

Зразок заповнення декларації з податку на прибуток за 9 місяців 2023 року за даними прикладу 2

Як бачимо з прикладу 2, з фінансовою звітністю за 9 місяців 2023 року збігатиметься тільки рядок 01 декларації — загальна сума доходу. Як показати у декларації той факт, що фінрезультат у рядку 02 декларації зароблено за інший період — тільки у серпні і у вересні? На це запитання відповіді також немає.

На нашу думку, є такі варіанти:

— додати до декларації ще один комплект форм фінзвітності окремо за ці два місяці, хоча це і не передбачено Законом про бухоблік та Порядком №419;

— додати ще один абзац до спеціального поля декларації «Доповнення до Податкової декларації з податку на прибуток підприємств» і написати там, що, приміром, загальна сума фінрезультату за 9 місяців становить 3 086 000 грн, у тому числі за серпень — вересень — 892 200 грн;

— якщо платник вирішив не відображати перехідні різниці в додатку РІ, то в цьому полі потрібно написати ще й про те, що до суми бухгалтерського фінрезультату в рядку 02 декларації додано перехідні коригування, і тому значення рядка 02 становить: 892 200 грн + 42 000 грн = 934 200 грн.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 №2755-VI.

- Наказ №101 — Наказ Мінфіну від 20.02.2023 №101 «Про затвердження Змін до форми Податкової декларації з податку на прибуток підприємств».

- Закон про бухоблік — Закон України від 16.07.1999 №996-XIV «Про бухгалтерський облік та фінансову звітність в Україні».

- Порядок №225 — Порядок підтвердження можливості чи неможливості виконання платником податків обов’язків, визначених у підпункті 69.1 пункту 69 підрозділу 10 розділу XX «Перехідні положення» Податкового кодексу України, затверджений наказом Мінфіну від 29.07.2022 №225.

- Порядок №419 — Порядок подання фінансової звітності, затверджений постановою КМУ від 28.02.2000 №419.

- Порядок №1588 — Порядок обліку платників податків і зборів, затверджений наказом Мінфіну від 09.12.2011 №1588.