Повернення податків, зборів

Платник податку має право на зарахування чи повернення надміру сплачених, а також надміру стягнутих сум податків та зборів, пені, штрафів у порядку, встановленому ПКУ (пп. 17.1.10 ПКУ). Процедура повернення встановлена нормами ст. 43 ПКУ та Порядку №60.

Подання заяви

Для того щоб податківці повернули зайво сплачене, потрібно подати заяву на повернення. Автоматичного повернення не передбачено, тож необхідна заява. Причому якщо податки, збори помилково перераховані на рахунок для сплати ЄСВ (рахунок 3556), то повернення здійснюється згідно з нормами Порядку №417 (див. далі).

Як подати заяву?

У разі повернення зайвого з єдиного рахунку платник податків подає заяву до територіального органу ДПС за основним місцем свого обліку виключно в електронній формі через сервіс «Електронний кабінет» (п. 1 розд. ІІ Порядку №60).

Отже, надіслати в такому разі заяву поштою чи подати особисто до приймальні ДПС не вийде.

Якщо повернення не з єдиного рахунку, а з бюджетного рахунку для зарахування конкретного податку, збору, наприклад єдиного податку, то заяву подають до територіального органу ДПС за місцем адміністрування (обліку) помилково та/або надміру сплаченої суми (див. п. 1 розд. ІІІ Порядку №60). Тоді заява може бути подана в електронній формі.

Тобто електронний спосіб подання не єдиний. Але ніде не конкретизовано інші можливі способи подання заяви. На практиці заяви подають як особисто до відповідного центру обслуговування платників податків, так і надсилають поштою на адресу відповідної ДПІ з повідомленням про вручення та з описом вкладення, як це передбачено для подання податкових декларації (див. п. 49.3 ПКУ).

Але, звісно, найпопулярніший і найпоширеніший спосіб подання заяви — через Електронний кабінет.

Заяву можна подати через Електронний кабінет в один із таких способів:

1) за ідентифікатором форми J1302001 (для юросіб) та F1302001 (для фізосіб) або

2) у довільній формі через меню «Листування з ДПС» приватної частини Електронного кабінету.

Щодо першого способу — за ідентифікатором J/F 1302001.

Дивимося відповідь ДПС на питання в ЗІР (135.03): «Яким чином платник податків може надіслати через Електронний кабінет заяву про повернення помилково та/або надміру сплачених сум грошових зобов’язань та пені за формою J/F 1302001 разом із копією платіжного документа (у т. ч. якщо помилково та/або надміру сплачені суми грошових зобов’язань та пені виникли за кількома платіжними документами) та до якого органу ДПС?».

ДПС відповідає, що надіслати заяву можна в режимі «Введення звітності» приватної частини Електронного кабінету. У запропонованій формі необхідно заповнити відповідні поля електронного документа, підписати і надіслати заяву, при цьому реєстраційні дані платника податків заповнюються автоматично.

При створенні заяви в режимі «Введення звітності» платник самостійно встановлює фільтр за параметрами: «рік», «період», «тип форми», зокрема «J(F)13 Запити». З переліку запитів обирає необхідну форму заяви (J/F 1302001), а потім відповідний територіальний орган ДПС: «регіон», «район» (за замовчуванням встановлено орган ДПС за місцем основної реєстрації).

Заяву платник подає до територіального органу ДПС за місцем адміністрування (обліку) помилково та/або надміру сплаченої суми.

До Заяви платник може додати копію одного платіжного документа.

Може — отже, подається не обов’язково. Хоча для того щоб зняти можливі додаткові запитання податкової, рекомендуємо копію платіжного документа додавати. Якщо, звичайно, є така можливість.

Для подання копії платіжного документа у вкладці «Додатки» обирають опцію «Додати» документ довільного формату (F/J 1360102) та заповнюють обов’язкові поля форми: назва документа (наприклад, платіжне доручення); номер документа; дата документа тощо. Водночас додають копію платіжного документа у форматі PDF.

Часто буває, що надміру сплачена сума виникла за декількома платіжними документами. Що робити в такій ситуації, в Порядку №60 жодного слова. Консультації ДПС з цього питання нам не відомі.

На наш погляд, до заяви можна подати копію одного платіжного документа. Або взагалі подавати заяву без копій. Адже в Порядку №60 зазначено, що копію документа можна подати. «Можна» — це можна подати, а можна і не подати. Сформульовано таким чином, що подання копій не є обов’язковим.

Інший варіант — подати заяву в довільній формі (див. далі).

Щодо другого способу — у довільній формі

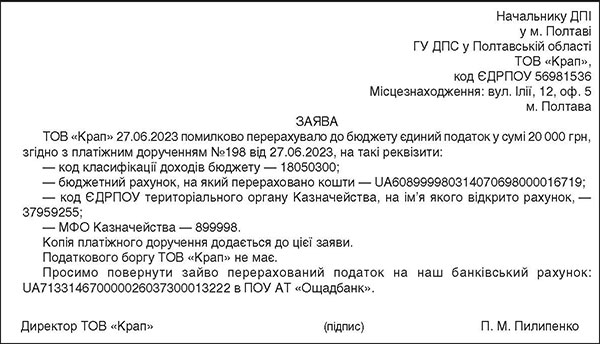

Форма заяви нормативними документами не встановлена. Тож подається у довільній формі (див. зразок).

Зразок заяви

Але у заяві платник обов’язково зазначає (див. п. 2 розд. ІІІ Порядку №60):

— назву помилково та/або надміру сплаченого податку, збору, платежу;

— суму платежу;

— дату сплати;

— реквізити з платіжного документа, за яким кошти перераховано до бюджету (код класифікації доходів бюджету, бюджетний рахунок, на який перераховано кошти, код ЄДРПОУ територіального органу Казначейства, на ім’я якого відкрито рахунок, та МФО Казначейства);

— напрям(и) перерахування помилково та/або надміру сплачених коштів, що повертаються:

— на рахунок платника податків у банку, небанківському надавачу платіжних послуг;

— на єдиний рахунок (у разі його використання);

— на погашення грошового зобов’язання та/або податкового боргу з інших платежів, контроль за справлянням яких покладено на контролюючі органи, незалежно від виду бюджету;

— повернення у готівковій формі коштів за відсутності у платника податків рахунку в банку, небанківському надавачу платіжних послуг.

Строк подання заяви

Подати заяву про повернення зайво перерахованого можна протягом 1 095 днів з дня виникнення помилково та/або надміру сплаченої суми та/або пені (п. 43.3 ПКУ). Подібна норма наведена і в п. 102.5 ПКУ.

Але перебіг цього строку призупиняється на період карантину (COVID-19) (див. п. 52-2 підрозділу 10 розділу ХХ ПКУ) та на період воєнного стану (див. п. 102.9 ПКУ).

Причому останнім днем карантину було 30.06.2023. Тож з 01.07.2023 карантину вже немає. Але оскільки поки що діє воєнний стан, то перебіг строку наразі зупинений.

Водночас ці строки можуть бути подовжені за письмовою заявою платника податків, якщо були події, зазначені в п. 102.6 ПКУ (перебування платника за межами України тощо). Особливості застосування п. 102.6 і 102.7 ПКУ встановлені Порядком №861.

А яка дата є днем виникнення помилково та/або надміру сплаченої суми та/або пені?

Надміру сплачені грошові зобов’язання — суми коштів, які на певну дату зараховані до відповідного бюджету або на єдиний рахунок понад нараховані суми грошових зобов’язань, граничний строк сплати яких настав на таку дату (пп. 14.1.115 ПКУ).

Наприклад, якщо граничний строк сплати ЄП за другий квартал 2023 р. — до 21.08.2023, то, якщо платник сплачує ЄП у сумі 20 000 грн до цієї дати, наприклад 27.06.2023, така сума вважається надміру сплаченою. Адже згідно з п. 2 ч. 4 розд. IV Порядку №5 дані документів звітності зі статусом «Повністю введено», поданих платниками у законодавчо встановлені терміни для такого подання, а також поданих із порушенням термінів подання, але до настання граничного строку сплати грошового зобов’язання за такими документами звітності, відображаються в ІКП датою, що відповідає даті граничного терміну сплати грошових зобов’язань за такими документами звітності.

Якщо за декларацією з ЄП за півріччя 2023 р. до сплати буде 17 000 грн податку, то ця сума буде проведена в ІКП 21.08.2023. Тож починаючи з 21.08.2023 надміру сплаченою буде сума податку 3 000 грн (20 000 - 17 000). Але дата надмірної сплати не зміниться — 27.06.2023. Тож саме з цієї дати слід починати відлік строку 1 095 днів. Але позаяк у цей період діють воєнний стан і карантин, початок відліку переноситься на перший день після закінчення воєнного стану, карантину. Нагадаємо, що з 01.07.2023 карантин вже не діє. Але воєнний стан, на жаль, поки що продовжується.

А яка подальша доля подібної переплати податку?

Без додаткової заяви платника сума переплати зараховується в рахунок сплати грошового зобов’язання платника податків з відповідного платежу (див. пп. «а» п. 87.1 ПКУ).

Тобто, якщо в наступній декларації буде сума до сплати, вона погаситься в першу чергу за рахунок переплати.

Але якщо у ІКП щодо відповідного податку протягом 1 095 днів (плюс період карантину, воєнного стану) не буде руху, то таку суму відповідний підрозділ ДПС спише до бюджету. Особливості такого списання встановлені в п. 7 ч. 2 розділу ІІІ Порядку №5.

Якщо на дату подання заяви платник має податковий борг

У разі наявності у платника податків податкового боргу повернення помилково та/або надміру сплаченої суми грошового зобов’язання на рахунок такого платника податків у банку або небанківському надавачу платіжних послуг, або на єдиний рахунок, або шляхом повернення готівковими коштами за чеком у разі відсутності у платника податків рахунку в банку, небанківському надавачу платіжних послуг проводиться лише після повного погашення такого податкового боргу платником податків (п. 43.2 ПКУ).

Таким чином, якщо платник має податковий борг, він може повернути на власний банківський рахунок чи отримати готівкою помилково перераховані кошти лише після того, як погасить борг.

Але замість того щоб повертати кошти на власний банківський рахунок, платник у заяві може обрати інший напрям перерахування коштів — на погашення грошового зобов’язання та/або податкового боргу з інших платежів, контроль за справлянням яких покладено на контролюючі органи, незалежно від виду бюджету.

Тобто, якщо, наприклад, є переплата до місцевого бюджету, її можна зарахувати в рахунок платежів до державного бюджету чи навпаки.

Консультують податківці.

Чи може ФОП, у разі державної реєстрації припинення підприємницької діяльності, повернути суму надміру сплаченого єдиного внеску?

...Пунктом 3 глави 1 розд. ІІ Порядку №5 визначено, що в інформаційній системі ІКП закриваються із встановленням дати закриття за умов:

— погашення сум податкового боргу, недоїмки зі сплати єдиного внеску, штрафних санкцій та пені та/або списання сум податкового боргу, штрафних санкцій та пені;

— повернення платнику помилково та/або надміру сплачених грошових зобов’язань та/або списання до бюджетів за заявою платника...

Після припинення юридичної особи чи підприємницької діяльності фізичної особи – підприємця на підставі судового рішення та/або після проведення державним реєстратором спрощеної процедури державної реєстрації припинення юридичної особи, припинення юридичної особи за принципом мовчазної згоди помилково та/або надміру сплачені грошові зобов’язання та кошти єдиного внеску (у разі відсутності заяви платника податків про їх повернення) списуються до бюджетів та до фондів загальнообов’язкового державного соціального і пенсійного страхування за рішенням керівника (заступника керівника або уповноваженої особи) податкового органу або особи, яка виконує його обов’язки, з накладанням кваліфікованого електронного підпису.

Таким чином, фізична особа – підприємець, у разі державної реєстрації припинення підприємницької діяльності, має можливість повернути суму надміру сплаченого єдиного внеску на підставі заяви, яка подається до дати зняття з обліку такого платника.

ЗІР, підкатегорія 201.04.02

Коли повернуть зайве після подання заяви

Контролюючий орган не пізніше ніж за п’ять робочих днів до закінчення двадцятиденного строку з дня подання платником податків заяви готує висновок про повернення належних сум коштів з відповідного бюджету або з єдиного рахунку та подає його для виконання до органу, що здійснює казначейське обслуговування бюджетних коштів (п. 43.5 ПКУ).

На підставі отриманого висновку орган, що здійснює казначейське обслуговування бюджетних коштів, протягом п’яти робочих днів повертає помилково та/або надміру сплачені грошові зобов’язання та пеню платникам податків, згідно з Порядком №60.

Тобто платник має не пізніше 20 календарних днів з дня подання заяви отримати кошти — за наведеним у заяві напрямом.

Причому в п. 43.5 ПКУ зазначено, що контролюючий орган несе відповідальність згідно із законом за несвоєчасність передачі органу, що здійснює казначейське обслуговування бюджетних коштів, для виконання висновку про повернення відповідних сум коштів з відповідного бюджету або з єдиного рахунку.

Хоча в ПКУ такої відповідальності не встановлено.

Повернення зайво сплаченого до бюджету ПДВ

ПДВ можна повернути тільки на електронний рахунок (див. п. 43.4‑1 ПКУ). І тільки якщо на момент подання заяви електронного рахунку немає, ПДВ повертають на рахунок платника. Таке може бути в тому разі, коли платник хоче повернути зайво сплачений ПДВ після анулювання його реєстрації та закриття електронного рахунку.

Повернення зайво сплаченого ЄСВ

Платник ЄСВ має право повернути зайво/помилково сплачений ЄСВ (див. ч. 13 ст. 9, п. 2, 3 ч. 2 ст. 11, ч. 3 ст. 26 Закону про ЄСВ). Особливості повернення ЄСВ встановлено Порядком №417.

У разі повернення надмірної чи помилкової суми податку, збору, ЄСВ, які зараховані на рахунок 3556, платник подає заяву за формою додатка 1 до Порядку №417 до територіального органу ДПС за місцем обліку надміру та/або помилково сплачених коштів.

Заява подається при поверненні коштів у таких випадках:

— надмірної або помилкової сплати сум ЄСВ та/або застосованих фінансових санкцій на належний рахунок 3556;

— помилкової сплати сум ЄСВ та/або застосованих фінансових санкцій не на належний рахунок 3556;

— помилкової сплати податкових зобов’язань з податків, зборів, штрафних (фінансових) санкцій та пені, передбачених ПКУ та іншими законами, на рахунок 3556.

Рахунок 3556 — відповідний небюджетний рахунок за субрахунком 3556 «Рахунки для зарахування єдиного соціального внеску», відкритий у Державній казначейській службі України.

Тобто це рахунок, на який сплачують ЄСВ.

До заяви платник обов’язково додає копію розрахункового документа (квитанції, платіжного доручення тощо), що підтверджує сплату коштів на рахунок 3556 (до заяви в електронній формі — електронну копію зазначеного документа). Копія цього документа засвідчується платником особисто.

Повернути кошти можна:

— на поточний рахунок платника у банку;

— на рахунок 3556;

— на єдиний рахунок.

Дивимося відповідь ДПС на питання в ЗІР (201.10): «Які способи подання заяви про повернення надміру та/або помилково сплачених сум єдиного внеску?».

ДПС відповідає:

— особисто платником єдиного внеску чи уповноваженою на це особою;

— надсилання поштою;

— в електронній формі з дотриманням вимог законодавства щодо електронного документообігу та електронних довірчих послуг.

У строк не більше ніж десять робочих днів з дати надходження заяви вона перевіряється відповідним структурним підрозділом ДПС і передається до іншого підрозділу для формування розрахункового документа на повернення коштів. Не пізніше ніж три робочі дні готується такий документ і передається до відповідного управління Держказначейства для виконання — за рахунок поточних надходжень за відповідний день на відповідний рахунок 3556.

Таким чином, кошти мають бути повернені не пізніше ніж протягом 13 робочих днів з дня подання заяви.

Якщо ж ЄСВ помилково зараховано на бюджетний рахунок для сплати податків, зборів, тобто не на рахунок 3556, повернення помилково зарахованих коштів відбувається згідно з нормами ст. 43 ПКУ та Порядку №60, що ми описали вище.

Нормативна база

- Порядок №5 — Порядок ведення податковими органами оперативного обліку податків, зборів, платежів та єдиного внеску на загальнообов’язкове державне соціальне страхування, затверджений наказом Мінфіну від 12.01.2021 №5.

- Порядок №60 — Порядок інформаційної взаємодії Державної податкової служби України, її територіальних органів, Державної казначейської служби України, її територіальних органів, місцевих фінансових органів у процесі повернення (перерахування) платникам податків помилково та/або надміру сплачених сум грошових зобов’язань та пені, затверджений наказом Мінфіну від 11.02.2019 №60.

- Порядок №417 — Порядок зарахування у рахунок майбутніх платежів єдиного внеску на загальнообов’язкове державне соціальне страхування або повернення надміру та/або помилково сплачених коштів, затверджений наказом Мінфіну від 23.07.2021 №417.

- Порядок №861 — Порядок застосування норм пунктів 102.6 – 102.7 статті 102 глави 9 розділу ІІ Податкового кодексу України, затверджений наказом Мінфіну від 20.10.2017 №861.