Одним із видів податкових різниць, на які слід відкоригувати фінрезультат до оподаткування, є різниці, що виникають при створенні підприємством резервів (забезпечень) витрат майбутніх періодів. Хоча створення деяких із таких резервів є обов'язковим, далеко не всі підприємства створюють їх. Про те, як це зробити правильно, як створення таких резервів вплине на оподаткування прибутку підприємства і що буде, якщо такі резерви не створювати, поговоримо в статті.

Види резервів (забезпечень)

Мета створення резервів (забезпечень) витрат майбутніх періодів — це розподіл таких витрат, що часто виникають одноразово, на декілька місяців або на календарний рік. Згідно з п. 13 П(С)БО 11, такі забезпечення створюються на:

оплату відпусток працівникам (облік відображається на субрахунку 471);

додаткове пенсійне забезпечення (субрахунок 472);

виконання гарантійних зобов'язань (субрахунок 473);

реструктуризацію, виконання зобов'язань при припиненні діяльності (субрахунок 474);

виконання зобов'язань за обтяжливими контрактами тощо (субрахунок 474).

Перераховані в цьому пункті забезпечення пов'язані з погашенням зобов'язань підприємства, термін погашення яких настане в майбутніх періодах. Але є ще один вид резервів, покликаний поступово списати на витрати майбутні витрати підприємства, не пов'язані із зобов'язаннями перед іншими особами. Це резерв сумнівних боргів, що є тією частиною поточної дебіторської заборгованості, яка належить підприємству, в погашенні якої боржником фахівці підприємства не впевнені.

Усі перераховані види резервів (забезпечень) передбачені П(С)БО, а тому є обов'язковими для підприємств, які дотримуються їх для ведення бухгалтерського обліку. Крім них, підприємство має право створювати будь-які види забезпечень витрат майбутніх періодів. Але при цьому слід враховувати як мінімум два основні правила (див. п. 13 — 14 П(С)БО 11):

— забезпечення створюється при виникненні внаслідок минулих подій зобов'язання, погашення якого, ймовірно, призведе до зменшення ресурсів, які втілюють у собі економічні вигоди, і його оцінка може бути визначена розрахунками. Таким чином, щойно підприємство бачить — на підставі укладеного договору або інших обставин, які з великою вірогідністю мають призвести до великих витрат у майбутньому, — що йому доведеться понести великі витрати, що істотно в короткому періоді зменшить його фінансовий результат або завищить собівартість створюваної ним продукції, то таке підприємство має право «розтягнути» такі майбутні витрати протягом визначеного ним періоду;

— забороняється створювати забезпечення для покриття майбутніх збитків від діяльності підприємства. Тут теж зрозуміло — резерви (забезпечення) покликані замортизувати наслідки виникнення великих витрат, а не спотворити фінансовий результат підприємства. Хоча, безумовно, за рахунок «розмивання» таких витрат протягом певного періоду підприємство отримує можливість уникнути збитків від господарської діяльності або принаймні зменшити їх;

— суми створених забезпечень визнаються витратами (за винятком суми забезпечення, яке включається до первісної вартості основних засобів).

Порядок створення резервів (забезпечень) витрат майбутніх періодів (окрім тих, створення яких регламентується П(С)БО або МСФЗ) підприємство встановлює самостійно. При цьому як базу можна брати процедуру створення обов'язкових резервів (забезпечень), але слід враховувати, що кожен їх вид є дуже специфічним, а тому підхід, за яким підприємство створюватиме свій вид резерву (забезпечення), повинен не сліпо копіюватися з іншого резерву (забезпечення), а враховувати його специфіку.

Резерв щодо відпусток (забезпечення на відпустки працівникам)

Часто цей вид забезпечень називають «резерв щодо відпусток», хоча насправді назва його, згідно з П(С)БО 11, «забезпечення на відпустки працівникам», а в ст. 139 ПКУ він і взагалі називається «забезпечення на відпустки працівникам та інші виплати, пов'язані з оплатою праці».

Якщо з іншими виплатами підприємство має визначитися самостійно, то в тому, що стосується резерву щодо відпусток, порядок його створення прописано в п. 14 П(С)БО 11. Сума забезпечення на виплату відпусток визначається щомісяця як добуток фактично нарахованої заробітної плати працівникам і відсотка, обчисленого як відношення річної планової суми на оплату відпусток до загального планового фонду оплати праці з урахуванням відповідної суми відрахувань на загальнообов'язкове державне соціальне страхування.

Як підприємство визначає планову суму ФОП і планову суму на оплату відпусток? Розрахунками, на цілий рік наперед та з урахуванням суми ЄСВ. Планову суму на оплату відпусток бухгалтер або економіст підприємства може розрахувати шляхом аналізу графіка відпусток та окладів (або зарплати, нарахованої в попередньому році) працівників (у т. ч. враховуючи заплановане підвищення таких окладів або переведення працівників на неповний робочий час), тривалості відпусток працівників, сум відпусткових, нарахованих за минулий рік, тощо. Аналогічно визначається і планова сума ФОП на майбутній рік. Розраховуються ці показники на самому початку року і більше не коригуються.

Приклад 1 Підприємство в травні 2015 р. фактично нарахувало 100000 грн зарплати і 38000 грн ЄСВ на неї (загальна сума витрат — 138000 грн). Плановий фонд оплати праці на 2015 р. (з урахуванням планової суми витрат підприємства на нарахування ЄСВ) становить 2 млн грн. Планова сума на оплату відпусток у 2015 р. (з урахуванням планової суми витрат підприємства на нарахування ЄСВ) становить 300000 грн. Розраховуємо суму резерву щодо відпусток у травні 2015 р.:

138000 х 300000 : 2000000 = 20700 грн.

Коригуватися може сума створеного забезпечення. Згідно з п. 17 — 18 П(С)БО 11, забезпечення використовується для відшкодування тільки тих витрат, для покриття яких воно було створене. А тому залишок забезпечення переглядається на кожну дату балансу (дата, на яку складається баланс підприємства, — останній день звітного періоду) і, в разі потреби, коригується (збільшується або зменшується). Наприклад, за наслідками річної інвентаризації розмір резерву може збільшуватися (донараховуватися) або зменшуватися (сторнуватися) (при цьому якщо при створенні резерву робиться проведення Д-т 23, 91-94, 97 К-т 471, то при зменшенні надміру нарахованого резерву робиться таке саме проведення сторно (з від'ємним значенням)). Використання цього резерву при нарахуванні відпусток відображається проведенням: Д-т 471 К-т 661.

Резерв сумнівних боргів

Тут усе просто — підприємство має поточну дебіторську заборгованість, щодо класифікації якої за критерієм вірогідності погашення фахівці підприємства можуть мати лише три точки зору: «буде погашена», «не буде погашена» і «є сумніви, що буде погашена». Ось для третього випадку підприємство створює собі резерв, щоб потім, коли заборгованість із сумнівної перейде до розряду безнадійною, списати її за рахунок такого резерву. Якщо ж, усупереч сумнівам, заборгованість все ж таки буде погашена боржником, то сума такого резерву буде відкоригована. Витрати на створення такого резерву списують на субрахунок 944 у кореспонденції з рахунком 38. А коригування такого резерву у бік зменшення відображають проведенням: Д-т 38 К-т 719. Звичайно, використання резерву відображають за дебетом рахунку 38 у кореспонденції з кредитом субрахунку, на якому обліковувалася поточна дебіторська заборгованість (наприклад, 361 або 377).

А ось метод, за яким підприємство визначає розмір резерву сумнівних боргів, не один, і вибір, який же з таких методів використовувати, залишається за самим підприємством. Види таких методів наведено в п. 8 П(С)БО 10, а в додатку до цього стандарту є числові приклади застосування методів. Отже, сподіваємося, з вибором методу та його застосуванням у вас проблем не виникне. Тим більше що підприємство має право обрати будь-який метод із зазначених у П(С)БО 10 — як найскладніший, так і найпростіший. Наприклад, метод абсолютної суми дебіторської заборгованості передбачає визначення суми дебіторської заборгованості, яка з великою вірогідністю не буде погашена, шляхом аналізу платоспроможності дебіторів. В умовах, коли дебітори не зобов'язані (якщо вони не взяли на себе такого обов'язку за умовами договору) надавати документи про власну платоспроможність, такий аналіз зводиться до оціночного міркування кредитора.

Коригування фінрезультату

Що ж, у бухгалтерському обліку резерви (забезпечення) створено, витрати на їх створення зменшили фінрезультат до оподаткування, а суми коригування їх у менший бік — збільшили такий фінрезультат. Як ці операції вплинуть на оподаткування прибутку підприємства?

Згідно зі ст. 139 ПКУ, слід розрізняти три можливі варіанти наслідків:

— для забезпечень відпусток та інших витрат на оплату праці працівників. Витрати, що виникають при їх створенні, формують у бухгалтерському обліку фінансовий результат до оподаткування. І такий фінрезультат у податковому обліку на суму таких витрат не коригується. Але, як роз'яснюють фахівці МГУ ДФС — Центрального офісу з обслуговування ВП у листі від 22.10.2015 р. №23415/10/28-10-06-11, відповідно до п. 24 підр. 4 р. ХХ ПКУ передбачено зменшення фінансового результату на відшкодування витрат на оплату праці (відпустки тощо) за рахунок «перехідних» резервів (сформованих до 01.01.2015 р.), у разі якщо такі витрати не були враховані при визначенні об'єкта оподаткування до 01.01.2015 р.;

— для резерву сумнівних боргів. Тут маємо правову колізію. Річ у тім, що поточна редакція ст. 139 ПКУ передбачає збільшення фінрезультату до оподаткування на суму витрат на формування резерву сумнівних боргів, а також на суму витрат від списання дебіторської заборгованості, яка не відповідає ознакам безнадійної дебіторської заборгованості, визначеним пп. 14.1.11 ПКУ, понад суму резерву сумнівних боргів. А також зменшення фінрезультату до оподаткування на суму коригування (зменшення) резерву сумнівних боргів, на яку збільшився фінансовий результат до оподаткування відповідно до національних положень (стандартів) бухгалтерського обліку або міжнародних стандартів фінансової звітності. Як бачимо, фінрезультат збільшується на суму витрат щодо створення такого резерву, а зменшення фінрезультату на суму використання цього резерву (списання за його рахунок дебіторської заборгованості) ПКУ наразі не передбачено. Таким чином, згідно з поточною редакцією ст. 139 ПКУ, сума створеного і використаного резерву сумнівних боргів взагалі не враховується у формуванні об'єкта оподаткування (на відміну від бухобліку, в якому витрати на створення такого резерву зменшують фінрезультат). Це дозволяє дійти висновку, що платникам податків вигідніше не створювати в бухгалтерському обліку резерв сумнівних боргів, а списувати безнадійну заборгованість безпосередньо за дебетом субрахунку 944;

— для решти резервів (забезпечень). При цьому варіанті сума фінрезультату до оподаткування збільшується на суму витрат з їх створення та зменшується на суми витрат, відшкодованих за рахунок таких резервів (забезпечень), а також на суми коригування таких резервів у бік зменшення. Отже, в звичайному випадку витрати зі створення резервів (забезпечень) зменшують об'єкт оподаткування податком на прибуток тільки в звітному періоді, в якому такі резерви (забезпечення) використовуються.

Зверніть увагу: п. 139.3 ПКУ прописує порядок створення аналогічних резервів банками та небанківськими фінансовими установами, а п. 141.1 ПКУ — особливості податкового обліку створення резерву страховиками, але їх ми в цій статті не розглядаємо.

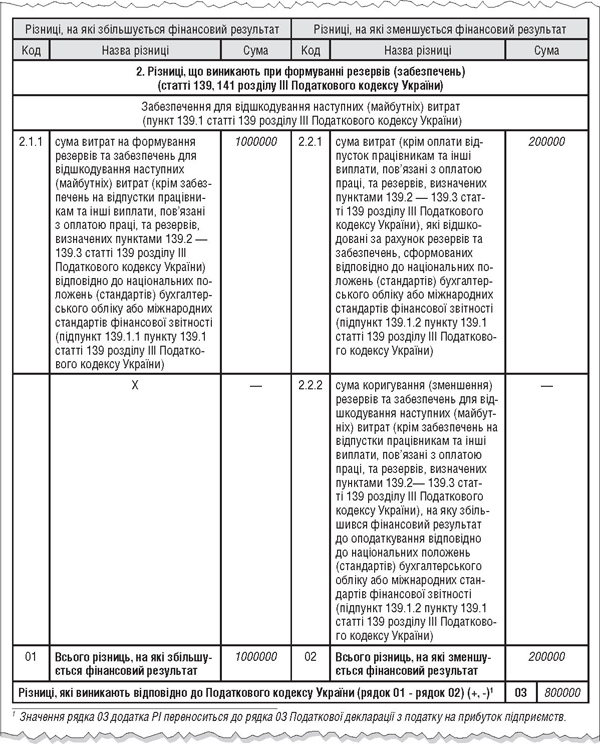

Приклад 2 Підприємство в 2015 році створило резерв оплати відпусток загальною сумою в 450000 грн, який за наслідками річної інвентаризації зменшено в грудні 2015 р. на суму 30000 грн. Також підприємство протягом 2015 р. нарахувало в рахунок забезпечення гарантійних зобов'язань 1 млн грн (сума використання резерву в 2015 р. — 200000 грн). У додатку РІ декларації з податку на прибуток ці операції відобразяться таким чином (див. зразок).

Зразок

Додаток РІ до декларації з податку на прибуток до прикладу 2 (фрагмент)

Ганна БИКОВА, «Дебет-Кредит»