Враховуючи зміну правил віднесення вхідних сум ПДВ до складу ПК з 1 липня 2015 року та необхідність здійснювати щорічний перерахунок сум ПДВ за приписами пунктів 199.4 та 199.5 ПКУ, деякі платники ПДВ постали перед проблемою: як провести такий перерахунок та яким чином його відобразити у податковій звітності з ПДВ. Наразі маємо досить докладні роз'яснення з цього приводу в листі ДФСУ від 31.12.2015 р. №48122/7/99-99-19-03-02-17 (див. «ДК» №03/2016).

Хто має здійснити річний перерахунок сум ПДВ

Норми п. 199.1 ПКУ вимагають, аби ті платники ПДВ, які здійснюють оподатковувані та неоподатковувані операції за умови одночасного використання в них товарів, послуг та необоротних активів, суми вхідного ПДВ розподіляли пропорційно до здійснених операцій. Йдеться саме про ті випадки, коли має місце одночасне використання в оподатковуваних (за різними ставками ПДВ, у т. ч. і 0%) та неоподатковуваних операціях (звільнених від оподаткування або які не є об'єктом оподаткування).

Як обрахувати оподатковувані та неоподатковувані операції

Оподатковуваними є всі операції, що оподатковуються ПДВ за різними ставками — 20%, 7% та 0%. Для обрахунку оподатковуваних операцій слід сумувати значення в рядках (колонка А) 1.1, 1.2, 2.1, 2.2, 8.1.1, 8.1.2, 8.1.3, 8.2.1, 8.2.2, 8.2.3 декларацій та УР, поданих протягом 2015 року, незалежно від того, за який звітний період уточнювалися показники звітності. А із рядків 8.1.3, 8.2.3 слід брати до розрахунку тільки обсяги операцій, що підлягали оподаткуванню за ставкою 0%. В УР для визначення оподатковуваних операцій слід брати значення графи 6 підрядка «Колонка А» відповідних рядків. Загальний обсяг оподатковуваних операцій зазначається у графі 5 рядка 3.1 таблиці 1 Д7 до декларації.

А як бути з тими ПЗ, що нараховані в межах дії пунктів 198.5 та 199.1 ПКУ? Адже з 1 липня 2015 року мало не кожне підприємство стикнулося з «умовним постачанням» та донарахуванням ПЗ з ПДВ «на себе». У статті «Працює ст. 199 ПКУ» у «ДК» №51-52/2015, ми вже пояснювали, що операції з умовного постачання в обрахунках не повинні брати участі. Адже з метою застосування ст. 199 ПКУ нарахування умовних ПЗ не те ж саме, що оподатковувані операції у якості постачання. За своєю суттю такі нарахування не можна назвати постачанням з переходом права власності, така операція має суто компенсаційну функцію щодо попередньо відображених сум ПДВ у складі ПК. Аналогічний висновок знайшов своє відображення і в коментованому листі. Тому цей момент слід уважно відстежувати у звітності з ПДВ: у чинній формі декларації з ПДВ не розмежовуються ПЗ з ПДВ у межах здійснених постачань та умовні ПЗ — усі ці категорії ПЗ відображаються у рядках 1.1 та 1.2 декларації з ПДВ. Тому, щоб мати можливість оперативно виокремлювати умовні ПЗ із загальної суми ПЗ з ПДВ звітного періоду, бухгалтер повинен розробити власні алгоритми.

Неоподатковувані операції — це операції, які звільнені від оподаткування (ст. 197 та підр. 2 р. ХХ ПКУ, крім випадків проведення операцій, передбачених пп. 197.1.28 ПКУ, та операцій, передбачених п. 197.11 ПКУ) та які не є об'єктом оподаткування (ст. 196 ПКУ, крім випадків проведення операцій, передбачених пп. 196.1.7 ПКУ) із місцем постачання за межами митної території України. Для обрахунку неоподатковуваних операцій слід підсумувати значення рядків (колонка А) 3, 4, 5, 8.1.3, 8.2.3 декларацій та УР, поданих протягом 2015 року, незалежно від того, за який звітний період уточнювалися показники звітності. Крім того, до складу неоподатковуваних операцій не слід забувати відносити і суми з рядків 8.1.3, 8.2.3, але за мінусом обсягів операцій, що підлягали оподаткуванню за ставкою 0%. Для визначення обсягу неоподатковуваних операцій з УР слід брати значення графи 6 підрядка «Колонка А» відповідних рядків.

Частка (коефіцієнт) оподатковуваних операцій

Після підсумування оподатковуваних та неоподатковуваних операцій можна обчислити частку (коефіцієнт) оподатковуваних операцій (далі — Чопод) — цей показник потрібен для проведення річного перерахунку за І півріччя 2015 року.

У графі 6 рядка 3.1 таблиці 1 Д7 до декларації визначається частка (коефіцієнт) оподатковуваних операцій у загальному обсязі операцій (оподатковувані та неоподатковувані операції). Для обрахунку цієї частки суму оподатковуваних операцій слід поділити на загальний обсяг операцій за 2015 рік — саме цей показник і знайде своє відображення у гр. 6 ряд. 3.1 таблиці 1 Д7. Це той показник, який протягом поточного року бере участь у розподілі ПДВ (для 2015 року він був попередньо обрахований за підсумками операцій за 2014 рік або ж у першому місяці, коли у підприємства виникли оподатковувані та неоподатковувані операції, якщо у 2015 році у платника ПДВ вони виникли вперше). Якщо за підсумками року є інформація про фактично здійснені сукупні операції, платник ПДВ має зробити перерахунок сум ПДВ, а для цього частку (коефіцієнт) він має перерахувати уже виходячи з річних обсягів операцій.

Специфікою 2015 року є те, що у І півріччі за одночасного використання товарів, послуг та необоротних активів потрібно було коригувати показники ПК з ПДВ (відповідно в обрахунках використовувалася частка оподатковуваних операцій Чопод), а у ІІ півріччі — донараховувати ПЗ з ПДВ (для цього слід попередньо обрахувати частку неоподатковуваних операцій, далі — Чнеопод).

Річний перерахунок

Враховуючи те, що з 1 липня 2015 року змінено правила формування податкового кредиту, такий перерахунок здійснюється у два етапи.

Перший етап. Коригування податкового кредиту, нарахованого протягом І півріччя (січень — червень) 2015 року. Метою цього етапу є обрахунок суми ПДВ, на яку слід збільшити/зменшити ПКУ, сформований протягом І півріччя 2015 р.

Перерахунок ПК за підсумками року здійснюється на підставі даних із таблиці 2 Д7 до декларації. У графах 3 та 5 таблиці 2 Д7 до декларації зазначаються показники звітності за весь 2015 рік: у гр. 3 — обсяги придбання, гр. 4 — сума ПДВ у складі таких придбань, гр. 5 — сума фактично включеного вхідного ПДВ до складу ПК, а у гр. 6 — сума ПДВ, яку має бути включено до складу ПК виходячи із результатів річного перерахунку, гр. 7 — сума коригування ПК за підсумками річного перерахунку (дельта, яка має відкоригувати вже віднесену до складу ПК суму вхідного ПДВ). Сума податку із гр. 7, визначена шляхом такого розрахунку, збільшує або зменшує суму ПК з ПДВ, нараховану протягом І півріччя (січень — червень) 2015 року, й обчислений результат перерахунку зазначається в рядку 16.4 розділу ІІ «Податковий кредит» декларації за грудень 2015 р.

Оскільки жодного первинного документа для цього етапу законодавчо не визначено, ми рекомендуємо скласти бухгалтерську довідку з докладним розрахунком перерахованої суми ПК з ПДВ і вже на її основі робити записи у ряд. 16.4 декларації за грудень 2015 р. Зверніть увагу: на суму ПДВ, визначеного за результатами перерахунку, яка повинна збільшити або зменшити суму ПК за результатами І півріччя 2015 року, ПН/РК не складаються. Д1 за такими сумами не заповнюється.

Другий етап. Коригування податкових зобов'язань, нарахованих протягом ІІ півріччя (липень — грудень) 2015 року.

За підсумками другого етапу слід визначити суму ПЗ, на яку потрібно збільшити або зменшити податкові зобов'язання, сформовані протягом цього періоду на підставі зведених ПН, сформованих за підсумками кожного місяця у ІІ півріччі 2015 р. Зверніть увагу: коригуванню підлягають тільки операції за ІІ півріччя, а частка використання в неоподатковуваних операціях обраховується виходячи з річних оборотів, адже такими є приписи п. 199.4 ПКУ на сьогоднішній день.

Для перерахунку суми ПДВ, що повинна збільшити або зменшити суму ПЗ, береться частка використання товарів/послуг, необоротних активів у неоподатковуваних операціях, яка визначається як різниця між 100 відсотками (загальний обсяг операцій) та відсотком оподатковуваних операцій, розрахованим у графі 6 рядка 3.1 таблиці 1 додатка 7 (Д7) до декларації за грудень 2015 року. Далі, вже виходячи із обчисленої Чнеопод, слід визначити суму ПЗ, яку за підсумками ІІ півріччя 2015 р. потрібно було нарахувати в межах дії п. 199.1 ПКУ, та порівняти зі сумою, яка фактично була нарахована (пройшла через рядки 1.1 та 1.2 декларацій відповідних звітних періодів).

А тепер найцікавіше. Така дельта (сума збільшення або зменшення) ПЗ визначається окремо за кожною зі зведених ПН, складених протягом ІІ півріччя 2015 року (липень — грудень) у межах дії п. 199.1 ПКУ. Тобто всю суму дельти ПЗ за ІІ півріччя має бути розподілено між усіма зведеними ПН, сформованими в межах дії саме п. 199.1 ПКУ. Для цього для кожної такої зведеної ПН формується окремий РК, датований не пізніше 31.12.2015 р. та зареєстрований в ЄРПН у загальному порядку. Сумарний результат такого коригування зазначається з відповідним знаком у ряд. 8.4.2 декларації за грудень 2015 року (окремого рядка, який би відповідав суті такого коригування, у чинній формі декларації з ПДВ наразі немає). Зверніть увагу: у коментованому листі податківці наголошують, що в ряд. 8.4.2 декларації за грудень заповнюється тільки колонка Б, а колонка А не заповнюється.

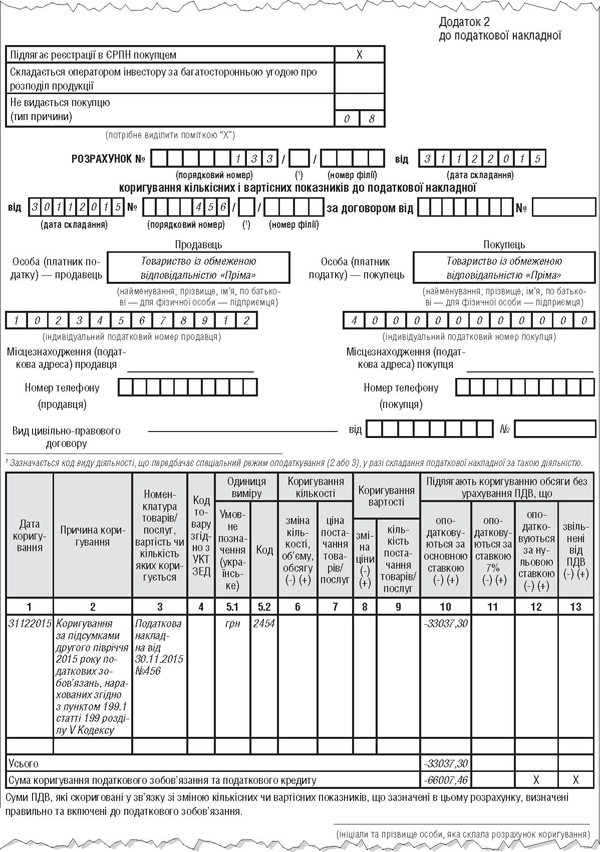

Складаємо РК

На кожну зведену ПН, яку було виписано протягом ІІ півріччя 2015 року з типом причини 08 та 09 у межах дії п. 199.1 ПКУ за підсумками року, слід сформувати та зареєструвати РК виходячи з обрахованої річної суми частки неоподатковуваних операцій. Чому тільки ці зведені ПН беруться до уваги? Тому що суть ст. 199 ПКУ зводиться до того, щоб за підсумками року донарахувати суми ПЗ за тими товарами та послугами, що припадають на операції, які звільнені та не є об'єктом оподаткування ПДВ. Податківці у коментованому листі надають рекомендації, як саме слід заповнювати РК до таких ПН (див. таблицю).

Таблиця

Особливості заповнення РК до зведених ПН у межах дії п. 199.1 ПКУ

|

Заголовна частина

|

| У частині РК у полі «Не видається покупцю» робиться помітка «Х» та зазначається тип причини 08 чи 09 (такий самий тип причини, що був у зведеній ПН); дата РК повинна бути не пізніше 31.12.2015 р.; зазначаються дата складання та порядковий номер зведеної ПН, складеної відповідно до п. 199.1 ПКУ, до якої складається такий РК; у рядку «Індивідуальний податковий номер покупця» зазначається умовний ІПН «400000000000», а в інших рядках, відведених для заповнення даних покупця, платник зазначає власні дані; поля, передбачені для заповнення інформації про дату та номер договору, місцезнаходження (податкову адресу) продавця та покупця, номери телефонів, вид цивільно-правового договору, його номер і дату, можуть не заповнюватися. |

|

Таблична частина

|

| Графа 1 «Дата коригування» відповідає даті складання розрахунку коригування. У графі 2 «Причина коригування» зазначається: «Коригування за підсумками другого півріччя 2015 року податкових зобов'язань, нарахованих згідно з пунктом 199.1 статті 199 розділу V Кодексу». У графі 3 зазначаються номер і дата складання зведеної ПН, складеної відповідно до п. 199.1 ПКУ за відповідний звітний період. У графі 5.1 зазначається одиниця виміру «грн», у графі 5.2 — код одиниці виміру 2454. В останньому рядку «Сума коригування податкового зобов'язання та податкового кредиту» у графі 10 та/або 11 залежно від ставки податку (20 або 7%) зазначається сума податку, яка збільшує або зменшує (у разі зменшення зазначається знак «-») суму ПЗ, нарахованих відповідно до п. 199.1 ПКУ. Інші графи та рядки табличної частини не заповнюються та залишаються порожніми. Нулі та прочерки в них не проставляються. |

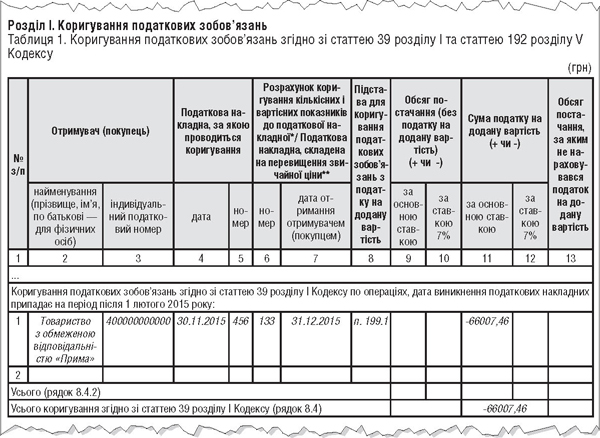

Заповнюємо Д1

Оскільки коригування ПЗ супроводжується складанням РК до зведених ПН, то такі РК мають знайти своє відображення і в таблиці 1 Д1 до декларації за грудень 2015 року в частині, яка відповідає рядку 8.4.2. Податківці у коментованому листі роз'яснюють нюанси заповнення таблиці 1 Д1 за такими РК.

Приклад Платник ПДВ має як оподатковувані операції, так і такі, що не є об'єктом оподаткування. Придбані товари, послуги та необоротні активи одночасно використовуються як в оподатковуваних, так і в неоподатковуваних операціях, а це означає, що за підсумками року такий платник ПДВ має провести перерахунок сум ПДВ. Припустімо, Чопод за 2014 рік становить 33%, і саме цей показник використовувався для розподілу сум ПДВ протягом 2015 року (його слід відобразити у графі 6 рядка 3.1 таблиці 1 Д7 декларації за грудень 2014 р.). Нарахування ПЗ з ПДВ у межах п. 199.1 ПКУ у ІІ півріччі 2015 р. здійснювалося виходячи з Чнеопод 100% - 33% = 67%.

Особливістю 2015 року є те, що за підсумками року платник податку робить перерахунок: за І півріччя 2015 р. — коригування ПК виходячи з частки оподатковуваних операцій за 2015 рік, за ІІ півріччя 2015 р. — коригування ПЗ з ПДВ виходячи з частки неоподатковуваних операцій за підсумками 2015 р.

За підсумками 2015 року виявлено, що підприємство продало товарів на 2 млн грн без урахування ПДВ, із них 730 тис. грн — товари, що не є об'єктом оподаткування. Отже, 2 млн грн - 730 тис. грн = 1270 тис. грн — оподатковувані операції. Чопод за 2015 рік становить 1270 тис. грн : 2 млн грн х 100% = 63,50%. Частка неоподатковуваних операцій Чнеопод, обчислена виходячи із фактичних обсягів здійснених операцій, становить: 100% - 63,50% = 36,50%. І саме ця величина буде ключовою для річного перерахунку з ПДВ за ІІ півріччя 2015 р.

Припустімо, сума ПЗ, нарахована в межах дії п. 199.1 ПКУ за ІІ півріччя 2015 року, виходячи з Чнеопод = 67% становить 700 тис. грн. Тому сума розрахованих ПЗ унаслідок річного перерахунку має становити: 700 тис. грн х 36,50% : 67% = 381,34 тис. грн. Отже, сума коригування ПЗ за підсумками ІІ півріччя становитиме 700 - 381,34 = 318,66 тис. грн (у бік зменшення). Але один РК на суму такого зменшення ПЗ скласти не можна — їх доведеться виписати стільки, скільки було виписано зведених ПН протягом ІІ півріччя 2015 року на донараховані внаслідок розподілу суми ПЗ з ПДВ.

Зразок 1

Розгляньмо, як складатимуться такі РК до ПН, на прикладі одного з місяців ІІ півріччя 2015 року. Припустімо, сума ПЗ за листопад 2015 р. у зведеній ПН від 30.11.2015 р. №456 із типом причини 08 становила 145 тис. грн. Цю суму має бути зменшено на 145 тис. грн - 145 тис. грн х 36,50% : 67% = 66007,46 грн. Отже, сума ПЗ за листопад 2015 р. унаслідок річного перерахунку має становити 145 тис. грн х 36,5% : 67% = 78,99 тис. грн. Заповнений РК матиме такий вигляд (див. зразок 2).

Зразок 2

На підставі цього РК буде здійснено записи у Д1 (зразок 1) та в рядку 8.4.2 декларації з ПДВ за грудень 2015 р. (зразок 3).

Зразок 3

Заповнення рядка 8.4.2 декларації з ПДВ за грудень 2015 року за умовами прикладу

Обрахований показник частки оподатковуваних операцій за підсумками 2015 року діятиме і в частині перерахунку ПК з ПДВ за І півріччя 2015 року. Припустімо, сума вхідного ПДВ, віднесена до складу ПК з ПДВ у межах Чопод2014 = 33%, становила 500 тис. грн. За підсумками 2015 року суму вхідного ПК з ПДВ потрібно перерахувати виходячи вже з Чопод2015 = 63,50%. Отже, якщо сума всього вхідного ПДВ становить 500 тис. грн : 33% = 1515,15 тис. грн, оскільки протягом 2015 року частка оподатковуваних операцій зросла, за підсумками І півріччя 2015 слід донарахувати ПК у сумі 1515,15 х (63,50% - 33%) = 462,12 тис. грн. Результатом такого перерахунку стане заповнення ряд. 16.4 декларації за грудень 2015 р. Жодних РК чи записів у Д1 тут робити не потрібно (див. зразок 4).

Зразок 4

Заповнення рядка 16.4 декларації з ПДВ за грудень 2015 року

Про що не сказали податківці?

Здається, податківці зовсім забули про річний перерахунок ПК з ПДВ за необоротними активами. Але такий перерахунок ніхто не відміняв, і для нього діють спеціальні правила, встановлені ПКУ.

Якщо об'єкт ОЗ придбано до 1 липня 2015 р., то діють норми п. 42 підр. 2 р. ХХ ПКУ: у разі коли такі необоротні активи частково використовуються в оподатковуваних операціях, а частково — ні, платник податку здійснює перерахунок частки використання таких необоротних активів в оподатковуваних операціях, розрахованої відповідно до пунктів 199.2 та 199.3 ПКУ (виходячи з фактичних обсягів проведених протягом року оподатковуваних та неоподатковуваних операцій) за підсумками одного, двох і трьох календарних років, що настають за роком, у якому вони почали використовуватися (введені в експлуатацію). Фактично це означає, що за одними і тими самими необоротними активами перерахунок слід здійснювати три роки поспіль, причому за старою процедурою (наприклад, об'єкт ОЗ придбано в березні 2015 року, перерахунок сум ПДВ у складі ПК за таким необоротним активом потрібно буде здійснювати за підсумками 2015, 2016 та 2017 років, причому кожен рік — нова частка оподатковуваних операцій). Коригування такого ПК, очевидно, слід проводити через ряд. 16.4 декларації з ПДВ. Перед тим як заповнити ряд. 16.4 декларації за грудень 2015 року, річний перерахунок за ОЗ потрібно відобразити у табл. 3 Д7.

Якщо об'єкт ОЗ придбано після 1 липня 2015 р., нарахування ПЗ за приписами ст. 199 ПКУ відбувається у першому ж місяці використання ОЗ одночасно в оподатковуваних та неоподатковуваних операціях за тими самими алгоритмами, які було наведено вище для товарів і послуг. Зверніть увагу: перерахунок ПЗ за ОЗ, придбаними після 1 липня 2015 р., здійснюється протягом тільки одного року, а не трьох (наприклад, якщо об'єкт ОЗ придбано у вересні 2015 р., то перерахунок ПДВ у складі ПЗ за таким об'єктом здійснюватиметься лише за підсумками 2015 р.)!

Юлія КЛОВСЬКА, головний редактор