Стаття 138 ПКУ встановлює порядок коригування фінансового результату до оподаткування на різниці, що виникають при нарахуванні амортизації необоротних активів. Попри її назву, по суті, ця стаття ПКУ встановлює правила податкового обліку операцій з необоротними активами, не обмежуючись питаннями амортизації. Розглянемо докладніше, як він ведеться в 2015 році.

Класифікація необоротних активів

У 2015 році визначення того, що ж таке необоротні активи, слід шукати в П(С)БО або в МСФЗ (залежно від того, якими стандартами користується в бухгалтерському обліку платник податку)1. Так, згідно з п. 3 НП(С)БО 1, необоротними є ті активи, які не є оборотними, — тобто не є грошима та їх еквівалентами, а також іншими активами, призначеними для реалізації або споживання протягом операційного циклу чи протягом дванадцяти місяців з дати балансу.

1 Згідно з пп. 14.1.84 ПКУ, зважаючи на відсутність визначення такого терміна в ПКУ.

З аналізу чинної редакції пунктів 138.1 — 138.2 ПКУ видно, що відкоригувати фінансовий результат до оподаткування треба виключно за операціями з основними засобами та нематеріальними активами. При цьому в пп. 14.1.138 ПКУ надано визначення того, що таке основні засоби, а в пп. 14.1.120 ПКУ — що таке нематеріальні активи. Саме ці визначення використовуються для оподаткування, в т. ч. податком на прибуток.

Що таке «основні засоби»?

Основні засоби — матеріальні активи, у тому числі запаси корисних копалин наданих у користування ділянок надр (крім вартості землі, незавершених капітальних інвестицій, автомобільних доріг загального користування, бібліотечних і архівних фондів, матеріальних активів, вартість яких не перевищує 2500 гривень (з 01.09.2015 р. — 6000 гривень), невиробничих основних засобів і нематеріальних активів), що призначаються платником податку для використання у господарській діяльності платника податку, вартість яких перевищує 2500 гривень (з 01.09.2015 р. — 6000 гривень) і поступово зменшується у зв'язку з фізичним або моральним зносом та очікуваний строк корисного використання (експлуатації) яких з дати введення в експлуатацію становить понад один рік (або операційний цикл, якщо він довший за рік).

Що таке «нематеріальні активи»?

Нематеріальні активи — право власності на результати інтелектуальної діяльності, у тому числі промислової власності, а також інші аналогічні права, визнані об'єктом права власності (інтелектуальної власності), право користування майном та майновими правами платника податку в установленому законодавством порядку, у тому числі набуті в установленому законодавством порядку права користування природними ресурсами, майном та майновими правами.

При цій редакції ст. 138 ПКУ з податкових різниць чомусь випадають операції з іншими необоротними активами, які, як свідчить аналіз пп. 138.3.3 ПКУ, основними засобами або нематеріальними активами не є. Хоча вести податковий облік таких активів платник податку, який коригує фінрезультат до оподаткування, зобов'язаний.

Немає визначення того, що ж таке інші необоротні активи, і в ст. 14 ПКУ (класифікація, наведена в таблиці в пп. 138.3.3 ПКУ, не дозволяє цього зробити). Отже, платникові податку доведеться використовувати дані п. 5.2 П(С)БО 7, яким до інших необоротних матеріальних активів віднесені:

— бібліотечні фонди;

— малоцінні необоротні матеріальні активи (далі — МНМА);

— тимчасові (нетитульні) споруди;

— природні ресурси;

— інвентарна тара;

— предмети прокату;

— інші необоротні матеріальні активи.

Зазначені інші необоротні матеріальні активи відповідають назвам груп 10 — 16, встановлених пп. 138.3.3 ПКУ. Проте слід врахувати строки корисного використання інших необоротних матеріальних активів, установлені в абз. 3 і 4 пп. 138.3.3 ПКУ.

Коригування на суму амортизації

Отже, перше коригування фінансового результату до оподаткування, встановлене абз. 2 п. 138.1 та абз. 2 п. 138.2 ПКУ, передбачає:

— збільшення такого фінрезультату на суму нарахованої амортизації основних засобів або нематеріальних активів відповідно до національних положень (стандартів) бухгалтерського обліку або міжнародних стандартів фінансової звітності;

— і його одночасне зменшення на суму розрахованої амортизації основних засобів або нематеріальних активів відповідно до п. 138.3 ПКУ.

Так, щоб провести її, слід правильно класифікувати необоротні засоби та нарахувати їх амортизацію за правилами податкового обліку.

Загалом розрахунок амортизації основних засобів або нематеріальних активів здійснюється відповідно до національних положень (стандартів) бухгалтерського обліку або міжнародних стандартів фінансової звітності.

Крім того, згідно з п. 11 підр. 4 розд. ХХ ПКУ, при розрахунку амортизації основних засобів та нематеріальних активів відповідно до п. 138.3 ПКУ балансова вартість основних засобів та нематеріальних активів станом на 1 січня 2015 року дорівнює балансовій вартості таких активів, визначеній станом на 31.12.2014 р. відповідно до ст. 144 — 146, 148 ПКУ, в редакції, що діяла до 01.01.2015 р.

Але слід враховувати і відмінності:

— вартісний критерій ОЗ, установлений пп. 14.1.138 ПКУ;

— мінімальні строки використання (експлуатації) ОЗ та НА, встановлені пп. 138.3.3 — 138.3.4 ПКУ;

— заборону на амортизацію в податковому обліку вартості гудвілу та витрат на придбання/самостійне виготовлення та ремонт, а також на реконструкцію, модернізацію або інші поліпшення невиробничих ОЗ, установлену пп. 138.3.2 ПКУ;

— заборону на застосування виробничого методу амортизації, встановлену пп. 138.3.1 ПКУ.

До невиробничих ОЗ пп. 138.3.2 ПКУ відносить основні засоби, що не використовуються в господарській діяльності платника податку. А господарською діяльністю, згідно з пп. 14.1.36 ПКУ, є діяльність особи, що пов'язана з виробництвом (виготовленням) та/або реалізацією товарів, виконанням робіт, наданням послуг, спрямована на отримання доходу і проводиться такою особою самостійно та/або через свої відокремлені підрозділи, а також через будь-яку іншу особу, що діє на користь першої особи, зокрема за договорами комісії, доручення та агентськими договорами. Отже, якщо у підприємства на балансі або в оренді є гуртожитки, дитячі сади, стадіони й інші об'єкти соцкультпобуту, не призначені для отримання доходу, їх вартість і витрати з їх ремонтів не підлягають амортизації в податковому обліку.

Коригування на суму уцінок/дооцінок

Друге коригування фінансового результату до оподаткування, встановлене абз. 3 п. 138.1 та абз. 4 п. 138.2 ПКУ, передбачає:

— збільшення такого фінрезультату на суму уцінки і втрат від зменшення корисності основних засобів або нематеріальних активів, включених до витрат звітного періоду відповідно до національних положень (стандартів) бухобліку чи міжнародних стандартів фінзвітності;

— та його одночасне зменшення на суму дооцінки і вигід від відновлення корисності основних засобів або нематеріальних активів у межах попередніх віднесених до витрат уцінки і втрат від зменшення корисності основних засобів або нематеріальних активів відповідно до національних положень (стандартів) бухобліку чи міжнародних стандартів фінзвітності.

Згідно з п. 16 П(С)БО 7, підприємство може переоцінювати об'єкт основних засобів, якщо його залишкова вартість істотно відрізняється від його справедливої вартості на дату балансу. Таке саме право підприємство має і щодо нематеріальних активів (п. 19 П(С)БО 8). Але в податковому обліку законодавець не хоче бачити наслідку проведених платником податку в бухгалтерському обліку переоцінок необоротних активів. А тому такий платник податку зобов'язаний відкоригувати фінрезультат так, щоб виключити вплив таких переоцінок на об'єкт оподаткування податком на прибуток. Тобто ні уцінка, ні дооцінка ОЗ у бухобліку на податковий облік щодо ОЗ не впливають.

Коригування на суму залишкової вартості

Третє коригування фінансового результату до оподаткування, встановлене абз. 4 п. 138.1 та абз. 3 п. 138.2 ПКУ, передбачає:

— збільшення такого фінрезультату на суму залишкової вартості окремого об'єкта основних засобів або нематеріальних активів, визначеної відповідно до національних положень (стандартів) бухгалтерського обліку, у разі ліквідації або продажу такого об'єкта;

— і його одночасне зменшення на суму залишкової вартості окремого об'єкта основних засобів або нематеріальних активів, визначеної з урахуванням положень ст. 138 ПКУ, у разі ліквідації або продажу такого об'єкта.

Згідно з пп. 14.1.9 залишкова вартість основних засобів, інших необоротних та нематеріальних активів з метою розділу III ПКУ — це сума залишкової вартості таких засобів і активів, яка визначається як різниця між первісною вартістю та сумою розрахованої амортизації відповідно до положень розділу III ПКУ. Іншими словами, це первісна вартість таких активів з урахуванням податкового критерію ОЗ за пп. 14.1.138 ПКУ (а оскільки в ПКУ тепер немає правил визначення, що до неї входить, то така первісна вартість визначається за правилами, встановленими п. 8 П(С)БО 7 або п. 11 П(С)БО 8) за мінусом податкової амортизації.

Недоліком норм п. 138.1 ПКУ є те, що законодавці забули згадати про МФСЗ, за якими також може бути визначено в бухобліку залишкову вартість необоротного активу.

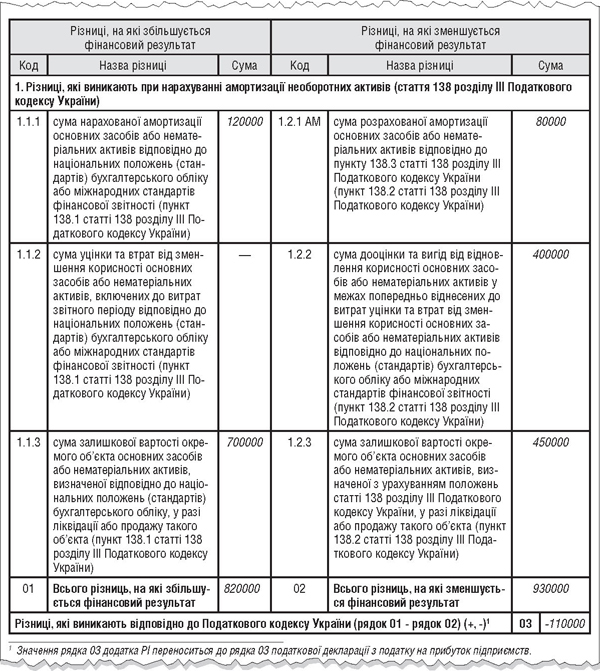

Приклад Підприємство розрахувало суму амортизації в бухгалтерському обліку — 120000 грн. А в податковому обліку сума амортизації становить 80000 грн. Також за наслідками року підприємство дооцінило ОЗ на суму 400000 грн (у межах суми уцінки ОЗ, проведеної в попередні роки, суми якої списані на витрати в бухгалтерському обліку за субрахунком 975 «Уцінка необоротних активів і фінансових інвестицій»).

Протягом звітного року було продано декілька об'єктів ОЗ: первісна вартість усіх об'єктів дорівнює 1 млн грн, залишкова вартість у бухгалтерському обліку — 700000 грн, у податковому обліку — 450000 грн. У декларації з податку на прибуток за наслідками 2015 року ці операції відобразяться в додатку РІ таким чином (див. зразок).

Зразок

Зразок заповнення додатка РІ за умовами прикладу (фрагмент)

Ганна БИКОВА, «Дебет-Кредит»