Що таке еквайринг і як він працює

Держатель платіжної картки може оплатити нею товари у магазинах або в Інтернеті. При цьому територія, на якій можна використати платіжну картку, державними кордонами не обмежена: карткою українського банку можна розрахуватися в інших країнах, і навпаки: в Україні продавці можуть приймати картки, емітовані банками інших країн. Головне, щоб така картка належала до міжнародної платіжної системи, яка працює і в Україні, і в цій іншій країні. Зокрема, в Україні найпоширенішими є картки систем VISA та Mastercard.

Часто (і помилково) вважають, що через платіжні системи проходить переказ коштів, але це не так. З юридичного погляду здебільшого відбувається переведення боргу: кошти, що їх платіжна система винна одному з клієнтів, вона стає винна іншому клієнтові. Коли перший клієнт передає платіжній системі свої кошти, то фіксується сума такої передачі. Своїм розпорядженням клієнт може уточнити, що платіжна система тепер винна не йому, а другому клієнтові. При зверненні другого клієнта до платіжної системи він має можливість отримати грошовий еквівалент такого боргу.

Історія платіжної картки

Платіжні картки виникли у США. У 1949 році Френк Макнамара, директор кредитної компанії Hamilton Credit Corporation, не мав при собі гаманця і не зміг розплатитися готівкою за вечерю у нью-йоркському ресторані. У нього виникла ідея заснувати Diners Club — клуб любителів ресторанів. Клуб діяв за такою схемою:

— клуб видає своїм членам кредитні картки для розрахунку в тих ресторанах, які уклали з клубом договір;

— клуб виступає поручителем за зобов’язаннями своїх членів перед торговими партнерами (ресторанами);

— ресторани виставляють клубу рахунки на суми послуг, наданих держателям клубних карток, а клуб оплачує виставлені рахунки;

— члени клубу раз на місяць отримують виписку про виконані транзакції і протягом двох тижнів виплачують клубу всю суму.

При цьому частину операційних витрат повинен нести партнер клубу (ресторан), тому що клубна картка збільшує його виручку за відсутності ризику, адже клуб гарантував оплату рахунків ресторану. Для цього запровадили комісію (5 — 7% від суми покупки), яку виплачував клубу ресторан, що приймає картку.

Відтоді схема роботи платіжних карток залишається така сама, тільки замість Diners Club — банки і платіжні системи, а замість ресторанів — усі торговці, які приймають в оплату платіжні картки. Також залишається і комісія, яку сплачує продавець. Платіжна система — це сучасний аналог клубу любителів ресторанів, тільки набагато більший та складніший, але принцип її роботи залишається такий самий.

Як бачимо, в цій схемі немає й натяку на прямі перекази між рахунком покупця та рахунком продавця.

Цей процес відповідає визначенню клірингу. Кліринг — це механізм, що включає збирання, сортування, реконсиляцію та проведення взаємозаліку зустрічних вимог учасників платіжної системи, а також обчислення за кожним із них сумарного сальдо за певний період часу між загальними обсягами вимог та зобов’язань (п. 25 ст. 1 Закону про платіжні послуги).

Простіше кажучи, кліринг — це процедура проведення безготівкових розрахунків між країнами, компаніями, банківськими установами за товари, послуги тощо. За такими зустрічними операціями не проводяться прямі платежі, а здійснюється взаємозалік вимог та зобов’язань учасників платіжної системи. Саме цей взаємозалік у міжнародній платіжній системі дає можливість покупцям розраховуватися картками за межами своєї країни, а продавцям — приймати картки вітчизняних та іноземних банків.

Кліринг дає можливість прискорювати та спрощувати розрахунки, тому, приймаючи картки, продавець миттєво отримує відповідь від платіжної системи, що на рахунку покупця є необхідна сума і що транзакцію цих коштів на користь продавця схвалено. Тобто платіжна система під час використання картки покупцем «пообіцяла» продавцю, що він обов’язково отримає цю суму, але трохи згодом. За цією самою схемою проводяться фінансові транзакції за допомогою банкоматів, платіжних кіосків, POS-терміналів, платіжних застосунків в Інтернеті тощо.

Для того щоб почати приймати карткові платежі від покупців, продавець обов’язково повинен звернутися до банка-еквайра, який є учасником платіжної системи, й укласти з ним договір еквайрингу. За цим договором банк-еквайр взаємодіятиме з платіжною системою, яка надсилатиме запити до банків-емітентів карток покупців про списання коштів на користь продавця. Також він братиме участь у клірингових розрахунках всередині платіжної системи та перераховуватиме продавцю суми проведених оплат. Без такого договору з банком-еквайром продавець не зможе приймати від покупців платіжні картки.

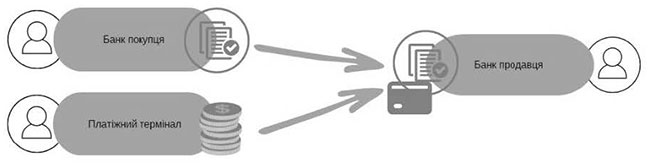

На рисунку 1 показано схему роботи платіжної системи, коли через неї проходить оплата платіжною карткою покупця.

Рисунок 1

Схема роботи платіжної системи при застосуванні платіжних карток

Порядок роботи платіжної системи при застосуванні платіжних карток

1. Покупець прикладає картку до POS-термінала в офлайн-магазині або власноручно вносить її номер, строк дії та CVV на платіжній сторінці інтернет-магазину продавця. POS-термінал сам зчитає ці дані з картки.

2. Інформація про картку та суму платежу через платіжний шлюз у зашифрованому вигляді надсилається до банку-еквайра, з яким у торговця укладено договір еквайрингу. Інформація про картку включає в себе найменування платіжної системи, до якої вона належить, та відомості про банка-емітента цієї картки.

3. Банк-еквайр надсилає ці дані до процесингового центру платіжної системи, до якої належить картка покупця (Mastercard, Visa, ПРОСТІР або іншої).

4. Платіжна система запитує у банка-емітента, який випустив картку покупця, дозвіл на списання коштів у сумі платежу.

5. Банк-емітент отримує інформацію про картку і звертається до рахунку, до якого вона емітована. Якщо рахунок не заблоковано і коштів там достатньо, емітент підтверджує операцію для еквайра.

6. Уся ця інформація знову потрапляє до платіжної системи і включається до загального масиву клірингових операцій всередині системи. Кожна окрема транзакція безпосередньо не виконується. На цьому етапі відбувається взаємне переведення боргів учасників платіжної системи.

7. У платіжній системі зараховуються взаємні вимоги та зобов’язання учасників платіжної системи за певний період, у тому числі і банку-еквайра.

8. Банк-еквайр зараховує на рахунок продавця кошти, які були сплачені покупцями за певний період на користь продавця (як правило, це доба, хоча можливі і коротші періоди).

І все це відбувається протягом тих декількох секунд, доки триває розрахунок карткою покупця через POS-термінал або на сайті продавця. Це дуже спрощена схема роботи платіжної системи та еквайрингу платіжних карток, але для нашої мети цього достатньо. Як бачимо, при розрахунку платіжними картками не відбувається прямого переказу коштів з рахунку покупця на рахунок продавця, а між ними з’являється якась «чорна скринька», в якій відбувається щось інше. За результатами роботи цієї «чорної скриньки» банк-еквайр зараховує на рахунок продавця суму коштів, яка відповідає загальній сумі боргу всіх банків-емітентів карток покупців, які зробили оплати цьому продавцю за певний період.

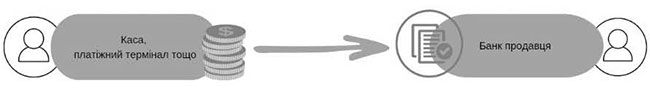

З погляду покупця картковий платіж має такий вигляд, як показано на рисунку 2.

Рисунок 2

Картковий платіж з погляду покупця

Для покупця картковий платіж — це списання коштів з рахунку, в якому не визначено отримувача. У виписці з рахунку покупця, як правило, відображається неповна інформація щодо особи продавця, з яким він розраховувався карткою. Зокрема, там ніколи не будуть зазначені його код і найменування, у кращому разі там можна побачити назву магазину, і не буде призначення платежу, з якого можна дізнатися деталі платежу. Причина цього в тому, що не сам покупець здійснив цей платіж на конкретний рахунок, а платіжна система надала команду банку-емітенту вкинути ці кошти до своєї «чорної скриньки».

Таким чином, у покупця не залишається жодного документа про оплату, в якому була б інформація про те, який товар він придбав, коли й у кого. Тож у разі приймання продавцем платіжних карток — як офлайн через POS-термінал, так і онлайн за допомогою платіжних провайдерів — продавець повинен видати покупцеві чек РРО.

Саме це і мається на увазі у визначенні розрахункової операції у ст. 2 Закону про РРО: розрахункова операція — це, зокрема:

— приймання від покупця платіжних карток за місцем реалізації товарів (під це підпадає використання POS-термінала в офлайн-магазині);

— у разі застосування банківської платіжної картки — оформлення відповідного розрахункового документа щодо оплати в безготівковій формі товару банком покупця (а тут, мабуть, малося на увазі застосування картки для оплат в Інтернеті і запуск тієї схеми з восьми пунктів, яку ми описали вище).

Мусимо визнати, що це визначення безготівкової розрахункової операції, м’яко кажучи, є дещо застарілим і не дає чіткого уявлення про те, які ж безготівкові платежі вважати розрахунковими операціями. Воно було сформульоване у теперішньому вигляді ще 2000 року, коли операції з картками не були такі поширені і різноманітні, якими є тепер. Тож нині маємо багато суперечливих думок щодо цього, в тому числі у контролерів, які, навпаки, повинні мати чітке уявлення про те, які операції належать до розрахункових, щоб не вводити в оману платників податків.

Чому інші види безготівкових розрахунків не реєструються через РРО?

Відповідь на це запитання проста: тому що в цих розрахунках не застосовуються платіжні картки, відповідно платіжна система не бере участі у цих операціях, і тому вони не є розрахунковими операціями. Крім того, безготівкові розрахунки без застосування карток на користь українських продавців на території України можуть бути виконані лише у гривнях — на відміну від розрахунків картками, коли покупець-іноземець може розрахуватися своєю іноземною карткою в українському магазині завдяки міжнародній платіжній системі. Розгляньмо деякі види безготівкових розрахунків з погляду необхідності реєструвати їх через РРО.

Прямий переказ коштів з рахунку покупця на рахунок продавця за платіжними реквізитами: номер рахунку продавця у форматі IBAN, код і найменування продавця. При цьому платник самостійно створює платіжну інструкцію, в якій він повинен зафіксувати призначення платежу: пояснення, за що він платить і на підставі якого документа. У цій операції беруть участь два банки: банк покупця та банк продавця, в яких відкрито рахунки сторін (див. рис. 3). Якщо обидва рахунки в одному банку, то й банк, звісно, буде один. І жодних «чорних скриньок» із переведенням боргів усередині них.

Рисунок 3

Прямий переказ коштів з рахунку на рахунок

Позаяк відбувається саме переказ коштів (а не переведення взаємних боргів між учасниками певної організації) і такий переказ потребує певного часу (на відміну від виникнення боргу в платіжній системі, що підтверджується протягом декількох секунд), то цей переказ не може бути проведений миттєво, як розрахунок карткою. Загалом правила створення та виконання платіжних інструкції прописані у главі 3 Закону про платіжні послуги та у розділі ІІ Інструкції від 29.07.2022 №163.

З тим, що переказ коштів з рахунку покупця на рахунок продавця не є розрахунковою операцією, завжди погоджувалися і податківці.

Прямий переказ коштів з рахунку покупця на рахунок продавця за номером картки продавця

Ця операція відрізняється від попередньої лише тим, що продавець замість повних реквізитів свого рахунку (номер рахунку, свій код та найменування) дає покупцеві лише номер своєї картки, що емітована до цього рахунку. Відбувається таке:

— покупець сам знаходить можливість здійснити платіж за номером картки — у своєму клієнт-банку, у платіжному терміналі тощо;

— покупець починає робити платіж і зазначає номер картки продавця;

— банк чи термінал розпізнає цю картку як таку, що емітована до рахунку суб’єкта господарювання, попереджає про це платника і робить переказ коштів з рахунку покупця на рахунок продавця, до якого емітовано картку.

При цьому платник також може уточнити призначення платежу, в якому надати пояснення, за що він платить і на підставі якого документа. У цій операції також беруть участь два банки: банк покупця та банк продавця, в яких відкрито рахунки сторін (див. рис. 4). І так само платіж за номером картки продавця можна зробити тільки у гривнях і тільки в Україні. Тож ця операція нічим не відрізняється від попередньої, крім того, що банк отримувача ідентифікує рахунок отримувача за номером картки, яку він же й емітував. І все це без участі платіжної системи. Тому продавець і дає покупцеві тільки номер своєї картки і не повідомляє йому строк її дії та CVV (CVV є конфіденційною інформацією, і його не можна нікому повідомляти). Еквайрингову операцію не можна провести без повного набору даних про картку, тож у цьому разі картка виконує роль ідентифікатора рахунку і не застосовується для проведення платежу.

Рисунок 4

Прямий переказ коштів з рахунку на рахунок за номером картки продавця

Податківці надають суперечливі консультації щодо того, чи потрібен РРО для реєстрації таких оплат — мабуть, через те, що у визначенні розрахункової операції є слово «картка», і в цьому разі продавець дає номер своєї картки, а вони не аналізують суть операції, яка відбувається. Ми тим часом знову дивимося визначення розрахункової операції у ст. 2 Закону про РРО:

— приймання від покупця платіжних карток за місцем реалізації товарів — продавець не приймає платіжних карток від покупця;

— у разі застосування банківської платіжної картки — оформлення відповідного розрахункового документа щодо оплати у безготівковій формі товару банком покупця — тут картка застосовується для ідентифікації рахунку отримувача, а не для списання чи зарахування коштів. Платіжна інструкція, яку створює платник, — це не розрахунковий документ, а розпорядження ініціатора надавачу платіжних послуг щодо виконання платіжної операції (п. 54 ст. 1 Закону про платіжні послуги).

Тож оплата за допомогою номера картки продавця — це такий самий безготівковий переказ коштів, тільки реквізити продавця знаходить банк-емітент його картки, порівнюючи її номер із рахунком свого клієнта.

Оплата через касу банку, ПТКС, небанківського надавача платіжних послуг

Коли покупець не має можливості провести з власного рахунку безготівковий платіж продавцю, покупець може знайти інший спосіб заплатити продавцю: оплатити рахунок через касу банку чи небанківського надавача платіжних послуг, зробити платіж через ПТКС тощо. Ця операція принципово не відрізняється від попередніх двох, але в розпорядженні платника вже не рахунок із безготівковими коштами, а готівка й установа, що приймає цю готівку та зараховує її на рахунок отримувача. Водночас установа, що прийняла кошти для зарахування їх на рахунок продавця, може зараховувати такі кошти на рахунок продавця з використанням спеціальних рахунків, номери яких починаються з:

— 2650 — кошти на вимогу небанківських фінансових установ;

— 2654 — кошти на вимогу небанківських фінансових установ, прийняті для подальшого переказу;

— 2902 — кредиторська заборгованість за прийняті платежі (рахунок для обліку коштів, сплачених через касу банку);

— 2909 — інша кредиторська заборгованість за операціями з клієнтами банку (рахунок для обліку коштів, що надходять від інших банків, сплачених через касу таких інших банків);

— 2920 — транзитний рахунок за операціями, здійсненими платіжними картками через банкомат (рахунок для обліку оплат, що надходять із банківських терміналів/банкоматів);

— і навіть 2924 — транзитний рахунок за операціями з платіжними картками.

Але для продавця — отримувача коштів ці номери не мають жодного значення, тому що розрахункової операції в жодному разі не виникає. Продавець не укладає договору еквайрингу з банком-еквайром, платник не застосовує свою платіжну картку, банки-еквайри і платіжна система до цих розрахунків не долучаються (див. рисунок 5).

Рисунок 5

Оплата через касу банку, небанківського надавача платіжних послуг або ПТКС

Щодо приймання платежів через ПТКС податківці пишуть: комерційні агенти банків та небанківські фінансові установи, які здійснюють операції з приймання готівки для подальшого її переказу з використанням ПТКС, зобов’язані застосувати РРО. Це означає, що фіскальний чек за формою ФКЧ-3 (цю форму передбачено розділом VI Положення №13) має формувати та видавати платнику ПТКС, що належить комерційним агентам банків та небанківським фінансовим установам.

Відповіді на поставлені запитання

А тепер повернімося до запитань, які ми порушували на початку попередньої статті, і з’ясуймо, чи вдалося нам знайти на них відповідь — див. таблицю.

Таблиця

Коли виникають розрахункова операція (РО) й обов’язок видати покупцеві чек РРО при безготівкових розрахунках

| Запитання, ситуація | Відповідь |

| Продавець дав покупцеві повні платіжні реквізити: номер свого рахунку, свій код та найменування | Це класичний переказ коштів з рахунку на рахунок. РО не виникає, РРО не потрібен |

| Продавець дав покупцеві номер своєї картки, а не номер свого рахунку, код та найменування | РО не виникає. Технічно це те саме, що й переказ коштів за номером рахунку, кодом та найменуванням |

| Покупець сплатив за товар через касу банку | РО не виникає. Це переказ готівкових коштів на рахунок продавця. Банк видає платникові квитанцію про сплату коштів |

| Покупець сплатив за товар через термінал (ПТКС) | РО виникає у власника такого термінала — комерційного агента банку або небанківської фінустанови, він же і повинен видати платникові фіскальний чек у момент оплати. Якщо ПТКС належить банку, платникові видається не чек, а квитанція про оплату |

| Оплата приймається на сайті продавця через платіжну сторінку, яка підключена на сайті за договором інтернет-еквайрингу з банком-еквайром | Так, це безготівкова РО — еквайрингова операція. На такі оплати покупцям потрібно видавати чеки |

| Оплата приймається на сайті продавця через QR-код, після переходу за QR-кодом покупець отримає банківські реквізити продавця для здійснення переказу | РО не виникає. Це переказ коштів на рахунок продавця, а QR-код просто полегшує платникові доступ до платіжних реквізитів продавця |

| Оплата приймається на сайті продавця через QR-код, після переходу за QR-кодом покупець потрапляє на платіжну сторінку для оплати карткою | Так, це безготівкова РО — еквайрингова операція. На такі оплати покупцям потрібно видавати чеки |

| Оплата приймається через дистанційний сервіс переказу коштів | РРО потрібен тільки тоді, коли сервіс переказу коштів надає продавцю еквайрингові послуги. З’ясувати це можна, якщо вивчити умови договору продавця зі сервісом переказу коштів і пересвідчитися в тому, що платники застосовують для розрахунку саме платіжні картки |

Висновки

Безготівковий платіж підпадає під визначення розрахункової операції тільки тоді, коли він здійснюється з використанням еквайрингової технології та за участі платіжної системи. Це єдиний і головний критерій безготівкової розрахункової операції, який працює в усіх випадках без винятків. Розрахункова операція може бути проведена з використанням будь-якої платіжної картки, емітованої будь-яким банком світу, який є учасником платіжної системи, логотип якої нанесено на картку. При розрахунковій операції можливість списання коштів з рахунку платника підтверджується майже миттєво — завдяки платіжній системі, і розрахунок між покупцем і продавцем може бути проведений невідкладно. Своєю чергою, продавець може отримувати еквайрингові платежі тільки після укладення договору еквайрингу з банком-еквайром, тож без відома самого продавця у нього не може виникнути розрахункової операції.

Решта способів безготівкової оплати в Україні, якими можуть скористатися покупці — з відома чи без відома продавця, — не є розрахунковими операціями, бо вони проводяться як перекази коштів між банками України та без участі платіжних систем. На схемах безготівкових платежів, наведених вище, ми бачимо тільки два банки: банк покупця та банк продавця, і між ними немає посередника — платіжної системи. Саме через відсутність платіжної системи такі платежі можна проводити лише з гривневою готівкою та з гривневих рахунків українських банків, і вони потребують певного часу на виконання міжбанківського переказу.

У своїх численних роз’ясненнях щодо застосування РРО податківці часто наводять суперечливі, а іноді навіть неправильні висновки щодо того, чи реєструвати той чи інший безготівковий платіж через РРО. Навіть у самому Законі про РРО є логічна помилка: у п. 14 ст. 9 Закону про РРО прописано звільнення від застосування РРО «при здійсненні розрахунків за послуги у разі проведення таких розрахунків виключно за допомогою банківських систем дистанційного обслуговування та/або сервісів переказу коштів». По-перше, визначень цих двох понять немає в законодавстві України, а по-друге, тут включено і розрахункові (еквайрингові) операції, і нерозрахункові (банківські перекази), тому що всі вони здійснюються за допомогою «банківських систем дистанційного обслуговування та/або сервісів переказу коштів». Податківці і самі визнають, що законом ці поняття не визначені, і тому ще більше заплутуються у роз’ясненнях, які нічого не роз’яснюють.

Роз’яснення податківців

Що належить до банківських систем дистанційного обслуговування та/або сервісів переказу коштів, користуючись якими можна уникнути використання РРО (ПРРО) при наданні послуг?

Згідно з роз’ясненням Національного банку України законодавство України не містить термінів «сервіс переказу коштів» та «банківські системи дистанційного обслуговування».

Водночас законодавство містить термін «система дистанційного обслуговування», що охоплює системи типу «клієнт-банк», «клієнт-Інтернет-банк», «телефонний банкінг», «платіжний за стосунок» та інші системи дистанційного обслуговування, які на підставі дистанційних розпоряджень клієнта можуть виконувати функції надання інформаційних послуг згідно з переліком, що зазначений у договорі між банком та клієнтом, здійснення операцій за рахунком клієнта.

До систем дистанційного обслуговування належать, зокрема, Приват24, Ощад24/7 тощо. До «сервісів переказу коштів», на думку Національного банку України, можна віднести сервіси банків (LiqPay тощо) та/або небанківських фінансових установ (Portmone, iPay, WayforPay, Easy Pay тощо), які мають ліцензію Національного банку України на переказ коштів без відкриття рахунків, що надають можливість споживачам здійснити оплату товарів (послуг), зокрема дистанційного.

Роз’яснення Головного управління ДПС у Львівській області від 03.12.2021

Зрештою, і саме визначення розрахункової операції, яке не змінюється вже 23 роки, конче потребує оновлення відповідно до реалій сучасного життя, інакше ми так і ходитимемо нескінченно по цьому замкненому колу.

Метою цієї статті було показати саму природу різних способів безготівкових платежів і визначити, які з них відповідають визначенню розрахункової операції, а які — ні. Сподіваємося, нам це вдалося.

Нормативна база

- Закон про платіжні послуги — Закон України від 30.06.2021 №1591-IX «Про платіжні послуги».

- Закон про РРО — Закон України від 06.07.1995 №265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг».

- Інструкція №163 — Інструкція про безготівкові розрахунки в національній валюті користувачів платіжних послуг, затверджена постановою НБУ від 29.07.2022 №163.

- Положення №13 — Положення про форму та зміст розрахункових документів/електронних розрахункових документів, затверджене наказом Мінфіну від 21.01.2016 №13.