Новий реквізит «Код» податкової накладної та розрахунку коригування, який було додано до форми з 01.03.2021 р., спричинив безліч запитань щодо його заповнення. Розглянемо варіанти його заповнення докладніше та з урахуванням «підводних каменів».

С першу нагадаємо, що Мінфін Наказом №734 затвердив у новій редакції форму податкової накладної та розрахунку коригування до неї. Позаяк у п. 4 Наказу №734 зазначається, що він набирає чинності з 1 числа місяця, наступного за місяцем офіційного опублікування, а опубліковано його було в «Офіційному віснику» 02.02.2021 р., то застосовувати нові форми слід з 1 березня.

Але на своєму вебсайті ДПСУ наголосила, що податкові накладні та/або розрахунки коригування до податкових накладних підлягають реєстрації в ЄРПН за формою, затвердженою Наказом №1307 з урахуванням змін, внесених Наказом №734, незалежно від дати їх складання: до 01.03.2021 р. чи після 01.03.2021 р. (за умови дотримання інших вимог щодо реєстрації в ЄРПН). Тобто починаючи з 01.03.2021 р. навіть податкові накладні, виписані лютим, підлягали реєстрації вже за новою формою.

Також зазначимо, що 15 березня 2021 року платники податків мали проблеми з реєстрацією податкових накладних (у відповідь надходило повідомлення, що «Документ складено за формою, не чинною на дату реєстрації в ЄРПН», хоча й використовувалася форма, чинна на той момент). Вочевидь ця проблема була пов’язана з черговим оновленням податкової накладної згідно з Наказом №131, яким до форми накладної вводиться ставка ПДВ 14% і який набирає чинності з дня офіційного опублікування, але застосовується до податкових періодів починаючи з 1 числа місяця, в якому його опубліковано. Офіційне опублікування Наказу №131 відбулося 12 березня, а щодо того, як його застосовувати заднім числом з 1 березня, ДПС наразі не надає офіційної інформації. Згідно з Реєстром електронних документів ДПС новим форматом ПН є J1201012. Отже, до 15 березня включно чинною була форма з кодом J(F)1201011, проте цього дня ПН, як і було зазначено вище, відхилялися.

Але наразі докладніше спинимося на змінах, внесених до форми ПН Наказом №734, а саме на доповненні новим реквізитом «Код», у якому проставляють ознаку джерела податкового номера відповідно до реєстру, до якого належить податковий номер особи. Зокрема, у цій клітинці зазначають:

1 — Єдиний державний реєстр підприємств та організацій України (ЄДРПОУ);

2 — Державний реєстр фізичних осіб — платників податків (ДРФО);

3 — реєстраційний (обліковий) номер платника податків, який присвоюється контролюючими органами (для платників податків, не включених до ЄДРПОУ);

4 — серію (за наявності) та номер паспорта (для фізосіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомили про це відповідний контролюючий орган і мають позначку в паспорті).

Насправді є ще й п’ятий варіант — коли в цій клітинці нічого не зазначають. Це той випадок, коли нічого не показують і в графі «податковий номер». Тобто графу «код» заповнюють лише в разі заповнення рядка «Податковий номер платника податку або серія (за наявності) та номер паспорта» податкової накладної.

Цей новий реквізит не підпадає під перелік обов’язкових реквізитів податкової накладної або первинного документа, проте його відсутність не дасть змоги зареєструвати податкову накладну.

Зверніть увагу, що у випадках, коли податковий номер не зазначається, у графі «код» також не повинно бути жодних символів, у тому числі нулів чи інших знаків, лише порожня клітинка.

Код «1»

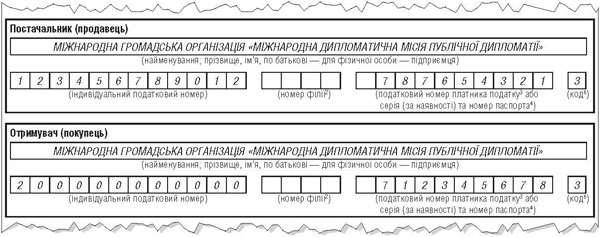

Код «1» застосовують у тому разі, якщо в ПН в даних продавця та/чи покупця наводять дані юрособи — платника ПДВ, що має 8-значний код за ЄДРПОУ. Наприклад, якщо юрособа складає ПН на юрособу — платника ПДВ, то цей реквізит заповнює так, як показано в зразку 1.

Зразок 1

Коди «2» та «4»

Код «2» або «4» проставляють у разі, якщо продавцем та/чи покупцем в ПН значиться ФОП — платник ПДВ. При цьому код «2» застосовують тоді, коли фізособа має цифровий податковий номер — ІПН (не плутати з номером платника ПДВ), а код «4» — якщо фізособа через свої релігійні переконання відмовляється від прийняття реєстраційного номера облікової картки платника податків (замість цифрового податкового номера ставлять номер паспорта) (див. зразок 2).

Зразок 2

До речі, навіть у разі відмови від цифрового податкового номера така особа має цифровий номер платника ПДВ, який зазначають у графі «Індивідуальний податковий номер» (див. зразок 3).

Зразок 3

І ще раз наголосимо, що коди «2» та «4» використовують виключно тоді, коли продавцем та/чи покупцем в ПН значиться ФОП — платник ПДВ. Якщо ФОП не є платником ПДВ, то податковий номер і код не зазначають, а ПН складають як на звичайне постачання неплатнику ПДВ з умовним ІПН 100000000000.

Код «3»

Код «3» проставляють у тому разі, якщо податкову накладну виписують на користь платника податків, що має 9-розрядний реєстраційний (обліковий) номер платника податків, наданий контролюючим органом (п. 2.4 Порядку №1588):

— уповноваженим особам договорів про спільну діяльність на території України без створення юрособи при взятті на облік договору згідно з цим Порядком;

— управителям майна при взятті на облік договорів управління майном згідно з цим Порядком;

— інвесторам (операторам) за угодами про розподіл продукції;

— виконавцям (юрособам-нерезидентам) проєктів (програм) міжнародної технічної допомоги та представництвам донорських установ в Україні;

— іноземним дипломатичним представництвам та консульським установам, представництвам міжнародних організацій в Україні (далі — дипломатична місія) у разі взяття їх на облік згідно з пунктами 4.4, 4.9 розділу IV цього Порядку або як платників ЄСВ;

— нерезидентам у разі взяття їх на облік згідно з пунктом 4.4 розділу IV цього Порядку (крім дипломатичних місій);

— постійним представництвам нерезидентів на території України у разі взяття їх на облік згідно з пунктом 5.4 розділу V цього Порядку.

Приклад проставлення цього коду див. у зразку 4.

Зразок 4

Але й тут не обійшлося без «сюрпризів» від податкової. Йдеться про ситуацію, коли ПН складають на постачання на митній території України товарів і послуг для власних потреб дипломатичних установ іноземних держав і представництв міжнародних організацій. У полі «Податковий номер платника податку або серія (за наявності) та номер паспорта» таких ПН записують реєстраційний (обліковий) номер платника податків, наданий контролюючим органом дипломатичній місії при взятті її на облік. Тобто джерелом податкового номера є не ЄДРПОУ і мав би застосовуватися код «3», але такі податкові накладні при їх реєстрації відхиляються і зазначається, що має бути наведено загадковий код «0» (який Порядком №1307 не передбачено!). Від податківців наразі коментарів щодо цього не надходило, тож платники податків на власний ризик мають або чекати на виправлення цієї помилки від податківців, або ж реєструвати такі ПН з ознакою коду «0».

Коли код не зазначають

Ще раз спинимося на випадках, коли графа «код», як і «податковий номер», залишаються порожніми. Зокрема, це ситуація, коли у графі «Індивідуальний податковий номер» отримувача (покупця) зазначають такий умовний ІПН, а графу «податковий номер» не заповнюють:

— 100000000000 (податкові накладні, складені на неплатника ПДВ — незалежно від того, чи це юрособа, чи ФОП, чи кінцевий споживач — фізособа);

— 300000000000 (податкові накладні, складені на операції з експорту товарів);

— 400000000000 (за операціями з ліквідації основних засобів за самостійним рішенням платника податку; переведення виробничих основних засобів до складу невиробничих; здійснення операцій з постачання товарів/послуг у рахунок оплати праці фізосіб);

— 500000000000 (ПН, складені отримувачем (покупцем) послуг від нерезидента, місце постачання яких розташоване на митній території України);

Приклад Підприємство склало ПН на постачання неплатнику ПДВ. Заповнення «шапки» податкової накладної в цьому разі показано у зразку 5.

Зразок 5

Таким чином, у разі складання ПН, в якій у даних отримувача зазначають умовний ІПН (наприклад, ПН за п. 198.5 ПКУ або ж на неплатника ПДВ, незалежно від того, чи є він суб’єктом господарювання, чи фізособою), рядок «код» заповнюють лише у таблиці даних «продавця» залежно від типу його податкового номера платника податків (не плутати з ІПН).

Нормативна база

- Наказ №131 — Наказ Міністерства фінансів України від 01.03.2021 р. №131 «Про внесення змін до деяких нормативно-правових актів Міністерства фінансів України».

- Наказ №734 — Наказ Міністерства фінансів України від 02.12.2020 р. №734 «Про внесення змін до деяких нормативно-правових актів Міністерства фінансів України».

- Наказ №1307 — Наказ Міністерства фінансів України від 31.12.2015 р. №1307 «Про затвердження форми податкової накладної та Порядку заповнення податкової накладної».

- Порядок №1307 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 31.12.2015 р. №1307.

- Порядок №1588 — Порядок обліку платників податків і зборів, затверджений наказом Міністерства фінансів України від 09.12.2011 р. №1588.

Станіслав ГОРБОВЦОВ, «Дебет-Кредит»