Податківці в IПК від 14.07.2020 №2862/10/26-15-33-18-12-IПК (див. «ДК» №33-34/2020) вкотре зазначили: якщо працівникові встановлено інвалідність і лікарняний за минулі періоди надано після встановлення інвалідності, то ЄСВ на такий дохід нараховують у розмірі 8,41% .

Яким документом підтверджується інвалідність

Неодноразово виникали запитання щодо того, який же документ дозволяє застосовувати ставку ЄСВ 8,41%, а також з якої дати починати застосовувати ставку 8,41% та як діяти при наданні лікарняного листка за минулі періоди.

ЄСВ для підприємств, установ і організацій, в яких працюють особи з інвалідністю, встановлюється у розмірі 8,41% бази нарахування ЄСВ для працюючих осіб з інвалідністю, визначеної п. 1 ч. 1 ст. 7 Закону про ЄСВ (ч. 13 ст. 8 Закону про ЄСВ).

Застосовувати 8,41% можна лише щодо осіб з інвалідністю. Отже, має бути документ, який підтверджує встановлення працівнику інвалідності. Група інвалідності для застосування зниженої ставки ЄСВ не має значення.

Підтвердженням встановлення працівнику інвалідності є завірена копія довідки до акта огляду в МСЕК про встановлення групи інвалідності. Завіряє її безпосередньо роботодавець (абз. 2 п. 8 розділу III Iнструкції №449).

Що це означає? Працівник надає роботодавцю оригінал такої довідки, а роботодавець (уповноважена особа) робить з неї копію, на якій пише «Згідно з оригіналом», зазначає найменування своєї посади, ставить особистий підпис особи, ініціали та прізвище і дату.

З якої дати застосовувати ставку ЄСВ 8,41%?

Роботодавець, у якого працює особа з інвалідністю, нараховує та сплачує ЄСВ за таку особу в розмірі 22% з нарахованої суми заробітної плати (лікарняних) до дати отримання завіреної копії довідки МСЕК, в тому числі у проміжок часу між датою, до якої була встановлена інвалідність, і датою отримання завіреної копії довідки МСЕК після переогляду. Таке роз'яснення наводять податківці у коментованій IПК.

Це відповідає і нормам абз. 3 п. 6 розділу III Iнструкції №449, за яким нарахування ЄСВ за ставкою 8,41% здійснюють з дати одержання завіреної копії довідки до акта огляду в МСЕК та закінчують датою припинення інвалідності.

Таким чином, можна зробити і ще один висновок. Якщо працівник надав таку копію довідки із запізненням, роботодавець не зобов'язаний проводити перерахунок ЄСВ, раніше нарахованого цьому працівникові. Така позиція податківців не нова: вже оприлюднювалася, наприклад, у листі ДФСУ від 27.11.2015 р. №25385/6/99-99-17-03-01-15.

ЄСВ за минулі періоди

Обчислюють ЄСВ за минулі періоди виходячи з розміру ЄСВ, що діяв на день нарахування (обчислення, визначення) заробітної плати (доходу), на яку відповідно до цього Закону нараховується єдиний внесок (ч. 4 ст. 9 Закону про ЄСВ).

Винятком є випадок добровільної сплати ЄСВ згідно з ч. 5 ст. 10 Закону про ЄСВ, який ми зараз не розглядаємо.

Таким чином:

— якщо працівник надає роботодавцю у місяці встановлення йому інвалідності листок непрацездатності за минулі періоди, коли інвалідність йому ще не було встановлено, роботодавець нараховує ЄСВ за такі періоди у розмірі 8,41%;

— якщо працівник надає роботодавцю у місяці скасування йому інвалідності листок непрацездатності за минулі періоди, роботодавець нараховує ЄСВ у розмірі 22%.

Застосування (або незастосування) зниженої ставки ЄСВ щодо працівників з інвалідністю впливає на ще один обов'язок роботодавців, уяких такі особи працюють за основним місцем роботи.

Річ у тім, що застосування ставки ЄСВ 8,41% скасовує обов'язок сплати ЄСВ у розмірі не меншому за мінімальний страховий внесок. Отже, ставка ЄСВ 8,41% застосовується до фактичного доходу такого працівника з інвалідністю (в межах максимальної величини бази нарахування ЄСВ).

I не забуваймо, що з метою нарахування ЄСВ доходи діляться на місяці, за які вони нараховані. Отже, наприклад, лікарняні за вересень, нараховані в жовтні, оподатковуватимуться ЄСВ в жовтні, але вважатимуться доходом вересня. Тож з метою порівняння з розміром максимальної величини бази нарахування ЄСВ ці лікарняні слід буде додати до решти вересневих доходів (наприклад, до зарплати, звісно, за наявності).

I навпаки, якщо дохід працівника, якому скасовано інвалідність, за місяць з урахуванням виплат за листком непрацездатності не перевищує розміру МЗП, встановленої законом на місяць, сума ЄСВ розраховується як добуток розміру МЗП, встановленої законом на місяць, за який отримано дохід (прибуток), та ставки ЄСВ 22%.

Отже, виходить, що працівник може хворіти три місяці і не надавати листка непрацездатності (при цьому не мати інвалідності). Та якщо в місяці виходу на роботу йому інвалідність встановили, то весь такий листок непрацездатності (за попередні місяці) оплачуватиметься вже працівникові з інвалідністю. I ЄСВ на ці лікарняні слід нарахувати вже за ставкою 8,41%.

Знову зауважимо, що і ця позиція податківців не нова і наводилася раніше в IПК від 23.02.2018 р. №728/6/99-99-13-02-03-15/IПК (див. «ДК» №12/2018) та від 23.10.2018 р. №4525/6/99-99-13-02-03-15/IПК (див. «ДК» №46/2018, коментар «ДК»).

Звіт з ЄСВ

Тут виникає логічне запитання: а що робити в такому випадку зі звітом з ЄСВ? Як відобразити у Звіті з ЄСВ інформацію щодо працівника, якщо в місяці щодо нього застосовувалася ставка ЄСВ і 22%, і 8,41%, а також якщо були лікарняні за минулий період?

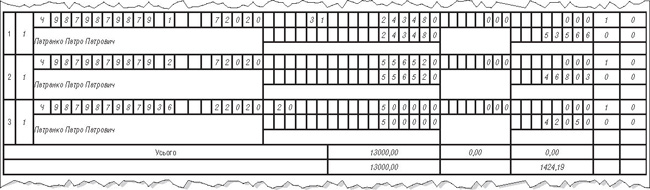

На одну застраховану особу допускається кілька записів у таблиці 6 Звіту з ЄСВ.

Приклад Оклад працівникові встановлено у розмірі 8000,00 грн (працює 5 днів на тиждень, 40 годин). Працівник надав на підприємство довідку МСЕК про встановлення інвалідності 10.07.2020 р.

Листок тимчасової непрацездатності за період 01.02.2020 р. — 20.02.2020 р. (у цей період працівник не мав інвалідності) надав на підприємство 20.07. Лікарняних нараховано 5000,00 грн. Як нарахувати ЄСВ на ці лікарняні та відобразити їх у Звіті з ЄСВ?

1. Спочатку визначимо, на яку суму нараховується ЄСВ за ставкою 22%.

За 01.07 — 09.07 у працівника 7 робочих днів. Визначимо розмір оплати праці за 1 день у липні 2020 року: 8000,00 : 23 = 347,83. Отже, 347,83 грн х 7 р. д. = 2434,80 грн.

ЄСВ = 2434,80 х 22% = 535,66.

2. Далі порахуємо ЄСВ за ставкою 8,41%.

За 10.07 — 31.07 у працівника 16 робочих днів:

347,83 грн х 16 р.д. = 5565,20 грн.

ЄСВ = 5565,20 х 8,41% = 468,03.

3. А ще залишаються лікарняні. Позаяк вони нараховуються вже після надання копії довідки МСЕК (а загальна сума доходу працівника за лютий 2020 р. менша за максимальну базу нарахування ЄСВ), то на всю суму лікарняних ЄСВ нараховується за ставкою 8,41%:

ЄСВ = 5000 х 8,41% = 420,50 грн.

Відобразимо цю ситуацію у таблиці 6 додатка 4 (див. зразок).

Зразок

Галина КАЗНАЧЕЙ, «Дебет-Кредит»