Наближається кінець року, а з ним і необхідність здійснювати річний перерахунок з ПДВ. Як зробити такий перерахунок та яким чином відобразити його у податковій звітності з ПДВ, — це стало предметом сьогоднішньої публікації.

Хто зобов'язаний здійснити річний перерахунок сум ПДВ

Норми п. 199.1 ПКУ вимагають, аби ті платники ПДВ, які здійснюють оподатковувані та неоподатковувані операції за умови одночасного використання в них товарів, послуг та необоротних активів, суми вхідного ПДВ розподіляли пропорційно до здійснених операцій. Йдеться саме про ті випадки, коли має місце одночасне використання в оподатковуваних (за різними ставками ПДВ, у т. ч. і 0%) та неоподатковуваних операціях (звільнених від оподаткування або тих, які не є об'єктом оподаткування).

Тут важливо розуміти, що орієнтуватися слід на дату початку застосування активу одночасно в оподатковуваних та неоподатковуваних операціях. Якщо функціонал застосування відомий уже на етапі придбання, то розподіл за п. 199.1 ПКУ буде здійснено за підсумками місяця, коли мало місце таке придбання. Якщо ж під час госпоперацій функціональне призначення товарів, робіт чи необоротних активів змінюється і, як наслідок, має місце одночасне використання в оподатковуваних та неоподатковуваних операціях, орієнтуватися на розподіл ПК з ПДВ за п. 199.1 ПКУ слід саме на період, коли змінилося функціональне призначення.

Отже, орієнтуємося на дві дати: або на дату придбання , або на дату зміни функціонала.

Визначення дати придбання

Зверніть увагу, як податківці рекомендують визначати дату придбання. У листі від 03.12.2015 р. №27896/5/99-99-19-03-02-16 (див. «ДК» №1-2/2016) вони пояснюють, що при визначенні дати придбання слід орієнтуватися не на первинні документи на товар, а на дату першої події: або на дату здійснення передоплати, або на дату оприбуткування товарів.

Заповнюємо Д7

У разі коли має місце розподіл ПК з ПДВ за п. 199.1 ПКУ, слід долучати до декларації з ПДВ і додаток Д7. Як ми знаємо, Д7 не передбачено для щомісячного, поквартального заповнення і він не містить жодних розшифрувань із рядків 4.1 та 4.2 декларації з ПДВ. Цей додаток містить лише розрахунок частки використання товарів, послуг, необоротних активів в неоподатковуваних операціях, яка використовується для нарахування ПЗ з ПДВ за п. 199.1 ПКУ.

Обрахована частка використовується протягом усього календарного року. Як правило, Д7 має бути подано двічі на рік:

1) якщо оподатковувані та неоподатковувані операції є в поточному році і були в попередньому;

2) якщо неоподатковувані операції вперше з'явилися цього року.

Якщо платник ПДВ і минулого року здійснював пропорційний розподіл ПК з ПДВ, частку використання визначають як співвідношення обсягів за поставками оподатковуваних операцій за минулий рік до обсягу сукупних поставок (і оподатковуваних, і неоподатковуваних) за минулий рік. Ця частка обраховується в декларації за січень або I кв. поточного року і зазначається в табл. 1 додатка Д7. За підсумками року (грудень або IV квартал) має бути зроблено перерахунок цієї частки вже за підсумками фактичних операцій, що зазначається в табл. 2 додатка Д7.

Отже, Д7 подається:

— або разом із декларацією за січень, коли розраховують значення частки використання за минулий рік. Це значення використовуватиметься весь звітний рік при розподілі ПДВ (у ряд. 1 табл. 1 Д7 заповнюється розрахунок частки використання на базі тогорічних показників);

— або разом із декларацією за грудень (IV квартал), коли робиться річний перерахунок частки використання на базі інформації про фактично здійснені у звітному році операції.

Як бачимо, посеред року подання Д7 не передбачено (див. лист ДФСУ від 06.08.2013 р. №14061/7/99-99-19-04-02-17, «ДК» №42/2013).

Якщо ж так сталося, що в конкретному випадку неоподатковувані операції з'являються вперше, то частку використання розраховують за підсумками місяця, коли неоподатковувані операції вперше з'явилися в обліку (п. 199.3 ПКУ). Для цього до обрахунку слід узяти обсяги фактично здійснених операцій за перший звітний період, коли такі операції вперше з'явилися, а вже за підсумками року зробити перерахунок частки використання.

Платники ПДВ, у яких цього року вперше серед оподатковуваних операцій з'явилися неоподатковувані і, як наслідок, є підстави для обрахунку частки та розподілу ПК з ПДВ, таке обраховане значення мають використовувати для розподілу ПДВ аж до кінця року. Тоді в тому періоді, коли вперше здійснюється розподіл, заповнюється ряд. 2 табл. 1 Д7. А вже за підсумками року в декларації за грудень або IV квартал роблять річний перерахунок виходячи з фактичних річних обсягів оподатковуваних та неоподатковуваних операцій.

Як обрахувати оподатковувані та неоподатковувані операції

Оподатковуваними є всі операції, що оподатковуються ПДВ за різними ставками — 20%, 7% та 0%. Для обрахунку оподатковуваних операцій слід підсумувати значення в рядках (колонка А) 1.1, 1.2, 2, 3 та 7 декларацій і УР, поданих протягом 2017 року, незалежно від того, за який звітний період уточнювалися показники звітності. В УР для визначення оподатковуваних операцій береться значення графи 6 підрядка «Колонка А» відповідних рядків. Загальний обсяг оподатковуваних операцій зазначається у графі 5 рядка 3.1 таблиці 1 Д7 до декларації.

А як бути з тими ПЗ, що нараховані відповідно до пунктів 198.5 та 199.1 ПКУ? У листі від 31.12.2015 р. №48122/7/99-99-19-03-02-17 (див. «ДК» №3/2016, далі — лист №48122) головний податковий держрегулятор пояснює, що операції з умовного постачання в обрахунках не повинні брати участі. Адже, згідно зі ст. 199 ПКУ, нарахування умовних ПЗ — не те саме, що оподатковувані операції як постачання.

За своєю суттю такі нарахування не можна назвати постачанням із переходом права власності, бо така операція має суто компенсаційну функцію щодо попередньо відображених сум ПДВ у складі ПК. Тим більше що у чинній формі декларації з ПДВ1 ПЗ у межах здійснених постачань (відображаються в рядках 1.1 та 1.2) та умовні ПЗ (відображені в рядках 4.1 та 4.2) чітко розмежовуються. Нормами пп. 5 п. 3 розділу V Порядку №212 передбачено, що заповнені рядки 4.1 та 4.2 потребують розшифрування такої інформації в додатках Д5 та Д7. Справді, Д5 подають при кожному заповненні цих рядків, чого не скажеш про Д7.

1 Затверджена наказом Мінфіну від 28.01.2016 р. №21.

2 Порядок заповнення і подання податкової звітності з податку на додану вартість, затверджений наказом Мінфіну від 28.01.2016 р. №21.

Неоподатковувані операції — це операції, які звільнені від оподаткування (ст. 197 (крім операцій за пп. 197.1.28, п. 197.11 та п. 197.24 ПКУ) та підр. 2 р. ХХ ПКУ) та які не є об'єктом оподаткування (ст. 196 ПКУ, крім випадків проведення операцій, передбачених пп. 196.1.7 ПКУ) із місцем постачання за межами митної території України. Для обрахунку неоподатковуваних операцій слід узяти значення рядка 5 (колонка А) декларацій та УР, поданих протягом 2016 року, незалежно від того, за який звітний період уточнювалися показники звітності. Для визначення обсягу неоподатковуваних операцій з УР беруть значення графи 6 підрядка «Колонка А» відповідних рядків.

Частка (коефіцієнт) оподатковуваних операцій

Після підсумування оподатковуваних та неоподатковуваних операцій можна обчислити частку (коефіцієнт) оподатковуваних операцій (далі — Чопод) — цей показник потрібен для річного перерахунку за 2017 рік.

У графі 6 рядка 3.1 таблиці 1 Д7 до декларації визначається частка (коефіцієнт) оподатковуваних операцій у загальному обсязі операцій (оподатковувані та неоподатковувані операції). Для обрахунку цієї частки суму оподатковуваних операцій слід поділити на загальний обсяг операцій за 2017 рік — саме цей показник і знайде своє відображення у гр. 6 ряд. 3.1 таблиці 1 Д7. Це той показник, який протягом наступного року братиме участь у розподілі ПДВ (для 2017 року він був попередньо обрахований за підсумками операцій за 2016 рік або ж у першому місяці, коли у підприємства виникли оподатковувані та неоподатковувані операції, якщо у 2017 році у платника ПДВ вони виникли вперше). Коли за підсумками року вже є інформація про фактично здійснені сукупні операції, платник ПДВ має зробити перерахунок сум ПДВ, а для цього частку (коефіцієнт) перерахувати вже виходячи з річних обсягів операцій.

Річний перерахунок

Слід визначити суму ПЗ, на яку треба збільшити або зменшити податкові зобов'язання, сформовані протягом цього періоду на підставі зведених ПН, сформованих за підсумками кожного місяця 2017 р.

Для перерахунку суми ПДВ, що повинна збільшити або зменшити суму ПЗ, береться частка використання товарів/послуг, необоротних активів у неоподатковуваних операціях, яка визначається як різниця між 100 відсотками (загальний обсяг операцій) та відсотком оподатковуваних операцій, розрахованим у графі 6 рядка 3.1 таблиці 1 додатка 7 (Д7) до декларації за грудень 2017 року. Далі, вже виходячи з обчисленої Чнеопод, слід визначити суму ПЗ, яку за підсумками 2017 р. треба було нарахувати за п. 199.1 ПКУ, та порівняти зі сумою, яка фактично була нарахована (пройшла через рядки 1.1 та 1.2 декларацій відповідних звітних періодів).

А тепер найцікавіше. Така дельта (сума збільшення або зменшення) ПЗ визначається окремо за кожною зі зведених ПН, складених протягом 2017 року відповідно до 199.1 ПКУ. Тобто всю суму дельти ПЗ за 2017 р. має бути розподілено між усіма зведеними ПН, сформованими саме за п. 199.1 ПКУ. Для цього для кожної такої зведеної ПН формується окремий РК, датований не пізніше 31.12.2017 р. та зареєстрований в ЄРПН у загальному порядку. Сумарний результат такого коригування зазначається з відповідним знаком у ряд. 7 декларації за грудень 2017 року (із поданням Д1, в якому слід заповнювати таблицю 1). До речі, не слід прив'язуватися до конкретного типу причини зведеної ПН. Насправді Порядок №1307 не забороняє складання платником податку протягом звітного (податкового) періоду декількох зведених податкових накладних з однаковим типом причини.

Складаємо РК

За загальним правилом норми 199.1 ПКУ регламентують виписування зведеної ПН на компенсаційні ПЗ з ПДВ не пізніше останнього дня звітного податкового періоду (можна і раніше, не обов'язково чекати останнього дня звітного місяця). На компенсаційні ПЗ з ПДВ можуть бути виписані і звичайні ПН (див. лист МГУ ДФС — ЦО ОВП від 23.09.2015 р. №22171/10/28-10-06-11), це може бути доречно в ситуації, коли товар, наприклад, не використовується у госпдіяльності лише частково або така податкова накладна складається на одну окрему операцію. Компенсаційні ПЗ нараховуються тільки в тому разі, коли придбання було здійснено з ПДВ (листи ДФСУ від 07.08.2015 р. №29163/7/99-99-19-03-02-17 (див. «ДК» №33-34/2015), від 09.06.2016 р. №12798/6/99-99-15-03-02-15).

РК на зведені ПН відповідно до ст. 199 ПКУ

На кожну зведену ПН, яку було виписано протягом 2017 року з типом причини 08 та 09 відповідно до п. 199.1 ПКУ за підсумками року, слід сформувати та зареєструвати РК виходячи з обрахованої річної суми частки неоподатковуваних операцій. Реєструвати РК слід тому платнику ПДВ, хто склав таку зведену податкову накладну. Чому тільки ці зведені ПН беруться до уваги? Тому що суть ст. 199 ПКУ зводиться до того, щоб за підсумками року донарахувати суми ПЗ за тими товарами та послугами, що припадають на операції, які звільнені від оподаткування та не є об'єктом оподаткування ПДВ. Податківці у листі №48122 надають рекомендації, як саме слід заповнювати РК до таких ПН (див. таблицю). I хоча форма ПН відтоді змінилася, деякі вказівки податківців досі актуальні.

Передбачено тільки два періоди, коли мають бути нараховані компенсаційні ПЗ: період придбання та період фактичного використання, а до факту реєстрації ПН в ЄРПН чинне законодавство в частині компенсаційних ПЗ не прив'язується. Але у разі коли податкова накладна не зареєстрована (заблокована), а товари вже фактично почали використовуватися в операціях, що потребують нарахування компенсаційних ПЗ, незрозуміло, коли саме слід їх нарахувати: з одного боку, факт використання визначає необхідність нарахувати компенсаційні ПЗ, з іншого — механізм компенсаційних ПЗ призначений компенсувати попередньо сформований ПК з ПДВ. А в разі коли у покупця навіть права на ПК не виникло, то що тоді можна компенсувати?!

Таблиця

Особливості заповнення РК до зведених ПН за п. 199.1 ПКУ

|

Заголовна частина

|

| Позначка «X» має стояти одночасно і в комірці «Зведена податкова накладна», і в комірці «Не підлягає наданню отримувачу (покупцю)»; зазначається тип причини 08 чи 09 (такий самий тип причини, що був у зведеній ПН); дата РК повинна бути не пізніше 31.12.2017 р.; зазначаються дата складання та порядковий номер зведеної ПН, складеної відповідно до п. 199.1 ПКУ, до якої складається такий РК; у рядку «Iндивідуальний податковий номер покупця» зазначається умовний IПН «600000000000». В інших рядках, відведених для заповнення даних покупця, платник зазначає власні дані. |

|

Таблична частина

|

| Суму коригування ПЗ з ПДВ за основною ставкою та ставкою 7% треба зазначити в рядках II і III розд. А (їх суму в ряд. I розд. А). У графі 2 розд. Б «Причина коригування» зазначається: «Коригування за підсумками 2017 року податкових зобов'язань, нарахованих згідно з пунктом 199.1 статті 199 розділу V Кодексу». Щодо незаповнення кодів послуг та кодів УКТ ЗЕД для товарів див. лист ДФСУ від 20.01.2017 р. №1312/7/99-99-15-03-02-17. У графі 11 слід зазначити код ставки ПДВ, за якою відбувається коригування ПЗ. Графа 13, на нашу думку, заповнюватися не повинна, адже при коригуванні ПЗ з ПДВ за п. 199.4 ПКУ обсяги постачання (база оподаткування) не змінюються. Iнші графи та рядки табличної частини не заповнюються та залишаються порожніми. Нулі та прочерки в них не проставляються. |

Заповнюємо Д1

Оскільки коригування ПЗ супроводжується складанням РК до зведених ПН, то такі РК мають знайти своє відображення і в таблиці 1 Д1 до декларації за грудень 2017 року.

Приклад Платник ПДВ має як оподатковувані операції, так і такі, що не є об'єктом оподаткування. Придбані товари, послуги та необоротні активи одночасно використовуються як в оподатковуваних, так і в неоподатковуваних операціях, а це означає, що за підсумками року такий платник ПДВ має здійснити перерахунок сум ПДВ. Припустімо, Чопод за 2016 рік становить 33%, і саме цей показник використовувався для розподілу сум ПДВ протягом 2017 року (він знайшов своє відображення у графі 6 рядка 3.1 таблиці 1 Д7 декларації за січень 2017 р.). Нарахування ПЗ з ПДВ за п. 199.1 ПКУ у 2017 р. здійснювалося виходячи з Чнеопод 100% - 33% = 67%.

За підсумками 2017 року виявлено, що підприємство продало товарів на 2 млн грн без урахування ПДВ, із них 730 тис. грн — товари, що не є об'єктом оподаткування. Отже, 2 млн грн — 730 тис. грн = 1270 тис. грн — оподатковувані операції. Чопод за 2017 рік становить: 1270 тис. грн : 2 млн грн х 100% = 63,50%. Частка неоподатковуваних операцій Чнеопод, обчислена виходячи з фактичних обсягів здійснених операцій, становить: 100% - 63,50% = 36,50%. I саме ця величина буде ключовою для річного перерахунку з ПДВ за 2017 р.

Припустімо, сума ПЗ, нарахована за п. 199.1 ПКУ за 2017 рік, виходячи з Чнеопод = 67% становить 700 тис. грн. Тому сума розрахованих ПЗ унаслідок річного перерахунку має становити: 700 тис. грн х 36,50% : 67% = 381,34 тис. грн. Отже, сума коригування ПЗ за підсумками 2017 р. становитиме: 700 - 381,34 = 318,66 тис. грн (у бік зменшення). Але один РК на суму такого зменшення ПЗ скласти не можна: їх доведеться виписати стільки, скільки було виписано зведених ПН протягом 2017 року на донараховані внаслідок розподілу суми ПЗ з ПДВ. Відповідно, у Д1 слід буде заповнити стільки рядків із умовним IПН «600000000000», скільки РК до зведених ПН відповідно до ст. 199 ПКУ було оформлено.

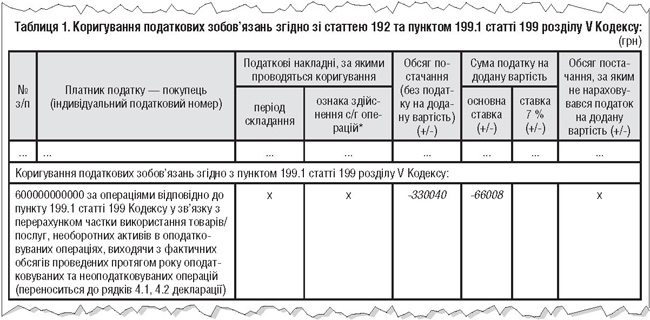

Розгляньмо, як складатимуться такі РК до ПН, на прикладі одного з місяців 2017 року. Припустімо, сума ПЗ за листопад 2017 р. у зведеній ПН від 30.11.2016 р. №456 із типом причини 08 становила 145 тис. грн. Цю суму має бути зменшено на: 145 тис. грн — 145 тис. грн х 36,50% : 67% = 66007,46 грн. Отже, сума ПЗ за листопад 2017 р. унаслідок річного перерахунку має становити: 145 тис. грн х 36,5% : 67% = 78,99 тис. грн. Заповнений Д1 матиме такий вигляд (див. зразок).

Зразок

Заповнення Д1 внаслідок річного перерахунку за 2017 р. у декларації за грудень (дані за листопад 2017 р.)

На підставі цього Д1 буде зроблено записи у ряд. 7 декларації з ПДВ за грудень 2017 р.

Перерахунок за необоротними активами

Для такого перерахунку діють спеціальні правила.

Якщо об'єкт ОЗ придбано до 1 липня 2015 р., то застосовуються норми п. 42 підр. 2 р. ХХ ПКУ: у разі коли такі необоротні активи частково використовуються в оподатковуваних операціях, а частково — ні, платник податку здійснює перерахунок частки використання таких необоротних активів в оподатковуваних операціях, розрахованої відповідно до пунктів 199.2 та 199.3 ПКУ (виходячи з фактичних обсягів проведених протягом року оподатковуваних та неоподатковуваних операцій) за підсумками одного, двох і трьох календарних років, наступних за роком, у якому вони почали використовуватися (введені в експлуатацію).

Фактично це означає, що за одними і тими самими необоротними активами перерахунок слід здійснювати три роки поспіль, причому за старою процедурою (наприклад, об'єкт ОЗ придбано в березні 2015 року, перерахунок сум ПДВ у складі ПК за таким необоротним активом треба здійснювати за підсумками 2015, 2016 та 2017 років, причому кожен рік — нова частка оподатковуваних операцій).

Якщо об'єкт ОЗ придбано після 1 липня 2015 р., нарахування ПЗ за приписами ст. 199 ПКУ відбувається у першому ж місяці використання ОЗ одночасно в оподатковуваних та неоподатковуваних операціях за тими самими алгоритмами, які було наведено вище для товарів і послуг. Зверніть увагу: перерахунок ПЗ за ОЗ, придбаними після 1 липня 2015 р., здійснюється протягом тільки одного року, а не трьох (наприклад, якщо об'єкт ОЗ придбано у вересні 2017 р., то перерахунок ПДВ у складі ПЗ за таким об'єктом здійснюватиметься лише за підсумками 2017 р.)!

Юлія КЛОВСЬКА, головний редактор