З 01.01.2015 р. скасовано п. 201.6 ПКУ, що позбавило платників ПДВ обов'язку вести реєстр виданих і отриманих податкових накладних. Але з цієї самої дати з'явилася вимога вести новий реєстр — реєстр замінників ПН. Спробуймо з'ясувати, як слід вести реєстр замінників ПН.

Новий реєстр — це реєстр документів, зазначених у пп. «а» — «в» п. 201.11 ПКУ, обов'язок ведення якого встановлено п. 201.11-1 ПКУ. Насамперед хотілося б сказати, що така трансформація в реєстрах відбулася внаслідок того, що всі податкові накладні з 01.01.2015 р. змінили свою форму з паперової на електронну та підлягають реєстрації в ЄРПН. Відповідно, ПН не потребують жодної додаткової реєстрації з боку платників податку. Але ж залишилися деякі документи в паперовому вигляді, які виконують функцію замінників ПН і дають право на податковий кредит. Саме такі документи і підлягають реєстрації в реєстрі, що його ведуть платники ПДВ, аби скористатися таким ПК.

Оскільки затвердженої форми реєстру замінників ПН немає, а п. 201.11-1 ПКУ не зобов'язує вести реєстр документів на основі конкретної форми, доходимо висновку, що реєстр ведеться в довільній формі. Проте чимало платників ПДВ почали використовувати форму реєстру, встановлену Порядком №9581. Такий раціональний підхід підтримали податківці: у листі від 17.02.2015 р. №5292/7/99-99-19-03-02-17 (див. «ДК» №10/2015) вони наголосили, що платники можуть за власним бажанням для обліку документів, зазначених в пп. «а» — «в» п. 201.11 ПКУ, використовувати саме вищезгадану форму, тим більше що Порядок №958 зберігає статус чинного.

До речі, п. 3 розділу І Порядку №958 з вимогою надавати копії реєстру контролюючим органам не є актуальним, бо згідно з п. 201.15 ПКУ зведені результати обліку ПЗ та ПК відображаються безпосередньо в податкових деклараціях. Отже, і реєстр ПН, і реєстр замінників ПН у будь-якій формі, яку вибрав для себе платник податку, починаючи зі звітності за січень 2015 року до контролюючого органу не подається.

Які документи, що дають право на формування ПК без отримання ПН, слід відображати в реєстрі замінників ПН та як такі замінники ПН відображаються в графах 1 — 21 розділу II реєстру (якщо платник податку вирішив вести реєстр замінників ПН згідно з Порядком №958)? Наголосимо, що більшість документів такого роду з'являються на підприємстві внаслідок розрахунків із підзвітними особами за авансовими звітами. Спинимося докладніше на кожному з підпунктів п. 201.11 ПКУ.

Підпункт «а» п. 201.11 ПКУ — транспортні квитки, готельні рахунки або рахунки, що виставляються платникові податку за послуги зв'язку, інші послуги, вартість яких визначається за даними приладів обліку.

Зверніть увагу: такі документи повинні містити підсумкову суму платежу та суму ПДВ, податковий номер продавця — платника ПДВ. Щодо документів, форма яких встановлена міжнародними стандартами, наприклад для проїзних документів, які використовуються для оформлення проїзду в поїздах міжнародного повідомлення, міжнародних авіаперельотів, цих вимог дотримувати не треба.

До транспортних квитків, згідно з роз'ясненням, належать і електронні проїзні документи2, за умови що вони роздруковані на відповідному бланку.

2 Роздрукований проїзний документ, сформований в електронному вигляді, може вважатися розрахунковим документом у разі оформлення його на відповідному бланку проїзного документа, згідно з роз'ясненням у ЄБПЗ (підкатегорія 109.10).

Для відображення в реєстрі за затвердженою Порядком №958 формою вищезгаданих документів рекомендуємо заповнювати такі графи розділу II реєстру ПН:

графа 1 — порядковий номер запису в реєстрі;

графа 2 — дата отримання документа;

графа 3 — дата виписування документа;

графа 4 — номер документа;

графа 5 — вид документа: зазначається «ТК» для транспортного квитка, «ГР» для готельного рахунка, «ПО» для рахунка за послуги зв'язку і послуги, вартість яких визначається за даними приладів обліку;

графа 6 — найменування постачальника;

графа 7 — проставляється індивідуальний податковий номер постачальника;

у графі 8 — загальна сума покупки з урахуванням ПДВ;

у графах 10, 12, 14, 16, 18, 20 — відповідно відображається база для нарахування ПДВ залежно від подальшого напряму використання товарів (послуг), адже згідно з п. 201.14 ПКУ платники податку зобов'язані вести окремий облік операцій придбання товарів (послуг) для використання їх в операціях, які підлягають оподаткуванню, не є об'єктом оподаткування або звільнені від оподаткування;

у графах 11, 13, 15 — відповідно відображається сума ПДВ, що дає право на ПК.

До речі, якщо документ містить суми, що оподатковуються та не оподатковуються ПДВ, то за аналогією з Порядком їх можна відобразити двома рядками.

Приклад 1 Наведемо приклад заповнення реєстру у разі відображення транспортного квитка (зразок 1). Припустімо, 16.03.2015 р. отримано залізничний квиток №785817 на суму 1220 грн (1000 грн без ПДВ, 200 грн — ПДВ, 20 грн — страховий збір) від контрагента Державне територіально-галузеве об'єднання «Південно-західна залізниця» (податковий номер 047130326141).

Зразок 1

Заповнення реєстру в разі відображення транспортного квитка (до прикладу 1)

Підпункт «б» п. 201.11 ПКУ — касові чеки.

Зверніть увагу: касові чеки повинні містити суму отриманих товарів (послуг), суму ПДВ, фіскальний номер та податковий номер постачальника. Підсумкова сума отриманих товарів (послуг) не може перевищувати 200 грн на день (без урахування ПДВ), тобто сума ПДВ, яка має право бути в ПК без наявності ПН, не може перевищувати 40 грн незалежно від кількості чеків.

Такі документи відображаються в реєстрі аналогічно до вищезгаданих документів згідно з пп. «а» п. 201.11 ПКУ, за винятком графи 5, де слід зазначити «ЧК».

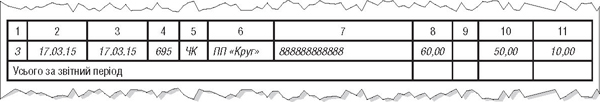

Приклад 2 Наведемо приклад заповнення реєстру у разі відображення касового чека (зразок 2). Припустімо, 17.03.2015 р. отримано чек №695 на суму 60 грн (50 грн без ПДВ, 10 грн — ПДВ) від контрагента ПП «Круг» (фіскальний і податковий номер в документі зазначені).

Зразок 2

Заповнення реєстру в разі відображення касового чека (до прикладу 2)

Підпункт «в» п. 201.11 ПКУ — бухгалтерська довідка, складена на підставі п. 198.5 ПКУ.

Для бухгалтерської довідки в графі 5 реєстру передбачено позначення «БО». Довідка має бути складена відповідно до вимог про наявність обов'язкових реквізитів згідно з п. 2.4 Положення №881.

Зверніть увагу: на підставі бухгалтерської довідки платник ПДВ може включити до ПК2 суми податку, сплачені (нараховані) у вартості товарів (послуг), необоротних активів, які не були включені до складу ПК при придбанні або за якими були визначені ПЗ відповідно до п. 198.5 ПКУ, у разі якщо такі активи починають використовуватися в оподатковуваних операціях у межах господарської діяльності (в т. ч. переведення невиробничих необоротних активів до складу виробничих основних засобів). У такому разі ПК визначається на дату початку фактичного використання товарів (послуг), необоротних активів3.

2 База оподаткування визначається відповідно до п. 189.1 ПКУ.

3 З 01.07.2015 р. редакція п. 198.5 ПКУ буде змінена, замість бухгалтерської довідки складатиметься РК.

Приклад 3 Наведемо приклад заповнення реєстру у разі відображення бухгалтерської довідки (зразок 3). Припустімо, 19.03.2015 р. згідно з бухгалтерською довідкою №03-19 включено ПК на суму 3000 грн у зв'язку з переведенням невиробничих необоротних активів до складу виробничих основних засобів.

Зразок 3

Заповнення реєстру в разі відображення бухгалтерської довідки (до прикладу 3)

Наприкінці наголосимо, що відповідальність за неведення реєстру замінників ПН може виникнути лише в тому разі, якщо платник включив суми ПДВ за документами, зазначеними в пп. «а» — «в» п. 201.11 ПКУ, до ПК звітного періоду і відповідно відобразив у декларації з ПДВ. На такі суми буде збільшено ПЗ платника за результатами перевірки, бо такі суми будуть зняті з ПК. Крім того, невиконання вимог ведення реєстру замінників ПН призведе до застосування адмінштрафу до платника податку згідно зі ст. 163-1 КпАП у розмірі від 5 до 10 н. м. д. г. (85 — 170 грн). При повторному порушенні штрафні санкції становитимуть 10 — 15 н. м. д. г. (170 — 255 грн). Також важливо, що згідно з п. 121.1 ПКУ платники податків несуть відповідальність і за незабезпечення зберігання первинних документів, облікових та інших регістрів протягом установлених термінів у розмірі 510 грн (за первинне порушення) та 1020 грн (за повторне порушення).

Олександра ОЛЕФІРЕНКО, «Дебет-Кредит»