Форма декларації

Форму податкової декларації з податку на нерухоме майно, відмінне від земельної ділянки, затверджено наказом Мінфіну від 10.04.2015 №408.

Розрахунок податку у частині об’єктів житлової нерухомості наведено у додатку 1 до декларації, а нежитлової — у додатку 2.

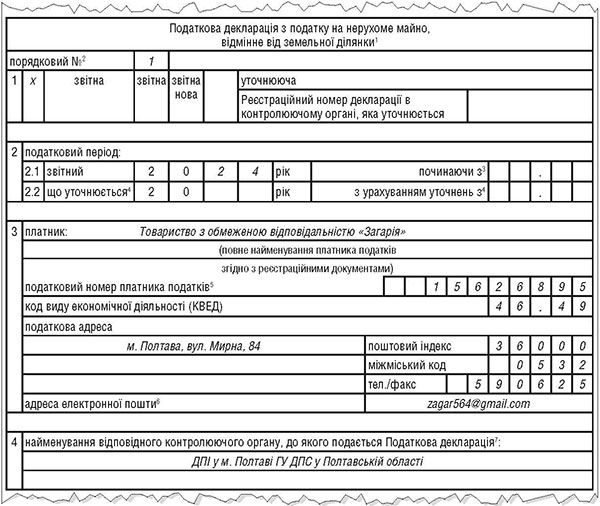

Зразок 1

Заповнення шапки декларації

Куди подавати декларацію

Декларацію потрібно подати до податкової служби за місцезнаходженням об’єкта/об’єктів оподаткування (див. пп. 266.7.5 ПКУ).

У виносці 7 до декларації зазначено, що в умовах адміністративної реформи декларацію подають до контролюючого органу за місцезнаходженням адміністративних центрів територіальних громад, на території яких розташовані об’єкти оподаткування, в якому перебуває на обліку платник такого податку (за основним та/або неосновним місцем обліку).

А у виносці 8 до декларації уточнено, що кількість додатків 1 або додатків 2 має відповідати кількості територій територіальних громад, на території підвідомчих адміністративно-територіальних одиниць яких розташовано(і) об’єкт(и) оподаткування.

Тобто якщо платник має, наприклад, два об’єкти нежитлової нерухомості, які розташовані на територіях різних територіальних громад, але ці громади обслуговує одна податкова служба, то до такої податкової служби подають одну декларацію, але до неї долучають два додатки 2, в одному з яких міститься інформація про нерухомість, розташовану на території однієї громади, а в іншому — другої. У шапці таких додатків зазначають коди КАТОТТГ відповідних громад, де розташована нерухомість, а не громади, де розташована податкова служба. Звісно, якщо нерухомість розташована в тій самій громаді, де й податкова служба, то в додатку наводять КАТОТТГ території громади, де розташована як податкова служба, так і об’єкт нерухомості.

Шапка декларації

Звітну декларацію подають за порядковим номером «1». Якщо платник виявить помилку у поданій звітній декларацій до граничного строку її подання, він подасть звітну нову декларацію. Така звітна нова буде перша, тому її порядковий номер буде «1». Якщо до граничного строку в уже поданій звітній новій знову буде виявлено помилку, то потрібно подати другу звітну нову, номер якої буде — «2».

Податковою адресою юрособи (відокремленого підрозділу юрособи) є місцезнаходження такої юрособи, відомості про що містяться у Єдиному державному реєстрі юридичних осіб, фізичних осіб — підприємців та громадських формувань (п. 45.2 ПКУ)

Електронну адресу (тобто назву електронної поштової скриньки) зазначають за бажанням.

У рядку 4 фіксують назву податкової служби, до якої подають декларацію. Як її визначити, ми з’ясували вище у розділі цієї статті «Куди подавати декларацію».

Заповнення додатків

Наведемо на прикладі заповнення додатка 1 (див. зразок 2). Додаток 2 заповнюють аналогічно.

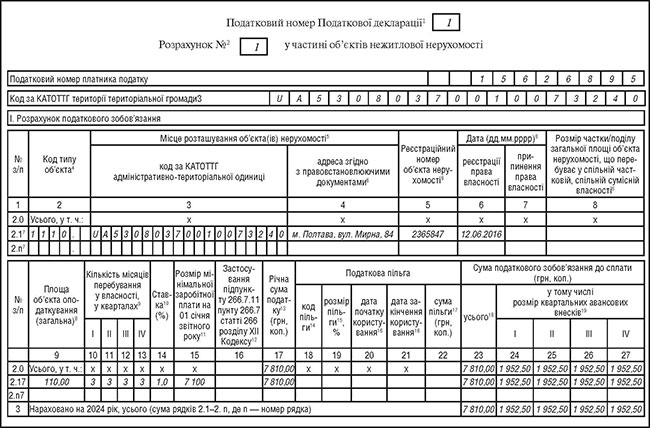

Зразок 2

Фрагмент заповнення додатка 1

Якщо платник має, наприклад, лише житлову нерухомість, то заповнює тільки додаток 1, а додатка 2 не складає і не подає. І навпаки: якщо має лише нежитлову нерухомість, заповнює тільки додаток 2, а додатка 1 не складає. До декларації у цьому разі подає лише додаток 2.

Спершу в додатку зазначають порядковий номер декларації, до якої подається додаток.

Далі ставлять порядковий номер розрахунку. У розділі цієї статті «Куди подавати декларацію» ми розглянули це питання. Таких додатків може бути більше ніж один, якщо нерухомість розташована на територіях, які мають різні коди КАТОТТГ.

Код за КАТОТТГ території територіальної громади — код території громади, повноваження якої поширюються на адміністративно-територіальні одиниці, на території яких розташовані об’єкти нерухомого майна.

Далі заповнюють таблицю додатка.

Код типу об’єкта (гр. 2). Починаючи з 01.01.2024 заповнюють на підставі НК 018:2023. Цей останній класифікатор з’явився замість ДК 018-2000.

Основна відмінність між цими класифікаторами — код за ДК 018-2000 має п’ять цифр, остання відділена крапкою. Ця остання цифра визначає підклас. А код за НК 018:2023 має чотири цифри, остання з яких визначає клас нерухомості. Тобто з 01.01.2024 систематизації за підкласами більше немає.

Але у формі декларації код типу об’єкта (гр. 2) містить п’ять комірок, остання з яких відділена від перших чотирьох крапкою. Яким чином заповнювати поле після крапки, незрозуміло. Думка податкової служби нам невідома. На наш погляд, це поле слід залишити порожнім. Але податкова служба може мати іншу думку, тож може бути доречним звернутися до неї по консультацію.

У гр. 3 «Код за КАТОТТГ…» зазначають код за КАТОТТГ адміністративно-територіальної одиниці, на території якої розташовані об’єкти нерухомості, та адресу місця розташування об’єкта нерухомого майна. Ці коди можуть відрізнятися від кодів, наведених у шапці додатка. Адже в шапці наводиться код територіальної громади, якій підпорядковані інші адміністративно-територіальні одиниці. А в гр. 3 таблиці додатка зазначають ці останні.

У графах з 4 по 7 наводять реєстраційні дані об’єкта нерухомості.

Графу 8 «Розмір частки…» заповнюють власники, які володіють тільки часткою об’єкта нерухомості, зазначаючи відповідну частку.

У графі 9 фіксують загальну площу об’єкта нерухомості, у метрах квадратних, з двома знаками після коми.

У графах з 11 по 13 — кількість місяців перебування у власності в кожному кварталі. Якщо нерухомість перебуває у власності протягом усього року, в кожній з цих граф зазначають три місяці — «3».

У графі 14 «Ставка (%)» — ставку податку (у відсотках), визначену рішенням органу місцевого самоврядування. Для з’ясування ставки податку можна звернутися до органу місцевого самоврядування, на території якого розташований об’єкт нерухомості. Або подивитися ставки на сайті податкової служби.

У графі 16 проставляють суму, встановлену пп. 266.7.1-1 ПКУ, на яку збільшується податок. Згідно з цією нормою, за наявності у власності платника податку об’єкта (об’єктів) житлової нерухомості, у тому числі його частки, що перебуває у власності фізичної чи юридичної особи — платника податку, загальна площа якого перевищує 300 квадратних метрів (для квартири) та/або 500 квадратних метрів (для будинку), сума податку, розрахована відповідно до пп. «а» — «г» пп. 266.7.1 ПКУ, збільшується на 25 000 грн на рік за кожен такий об’єкт житлової нерухомості (його частку).

У графі 17 наводять річну суму податку щодо кожного об’єкта нерухомості в рядках з 2.1 і далі. І загальну суму податку в рядку 2.

Річну суму податку визначають за формулою:

— гр. 9 х гр. 14 х гр. 15 + гр. 16.

У графах з 18 по 22 надають інформацію про податкові пільги, якщо платник має право на такі пільги.

Код пільги визначають згідно з довідником пільг. Довідники пільг можна подивитися на сайті ДПС або на нашому сайті.

На момент підписання до друку цього номера «ДК» чинними є довідники №121/1 і 121/2.

Розмір пільги (%) визначається згідно з рішенням органу місцевого самоврядування.

У графах з датами початку і закінчення користування пільгою уточнюють термін користування податковою пільгою у звітному періоді: число, місяць, рік початку та закінчення користування пільгами у форматі дд.мм.рррр. Якщо термін користування податковою пільгою був установлений до початку звітного періоду і продовжується після його закінчення, такий термін збігається з датою початку та закінчення зазначеного періоду.

У графі 17 розраховують суму пільги (у гривнях із копійками з двома знаками після коми), пропорційно до кількості місяців перебування нерухомого майна у власності, за формулою:

— графа 17 : 12 міс. х (сума граф 10 — 13) х (графа 19 : 100).

У графі 23 зазначають суму податкового зобов’язання з податку на нерухомість, яку потрібно сплатити за рік. Визначають за формулою:

— графа 17 : 12 міс. х (сума граф 10 — 13) - графа 22.

У графах з 24 до 27 наводять розмір квартальних авансових внесків, який визначають за формулами:

— графа 24 = графа 23 : (сума граф 10, 11, 12, 13) х графа 10;

— графа 25 = графа 23 : (сума граф 10, 11, 12, 13) х графа 11;

— графа 26 = графа 23 : (сума граф 10, 11, 12, 13) х графа 12;

— графа 27 = графа 23 - (сума граф 24, 25, 26).

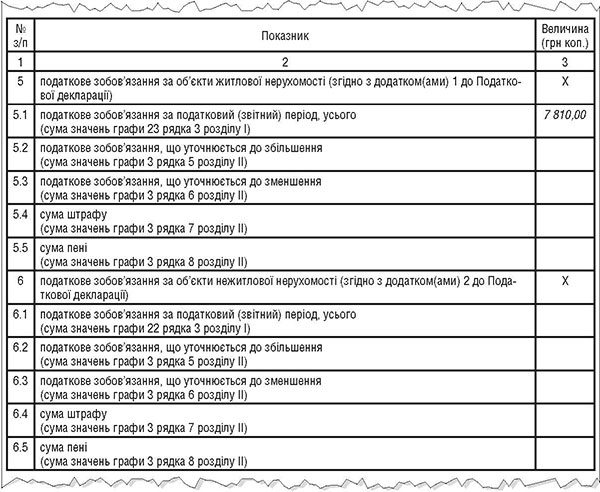

Заповнення таблиці декларації

Розраховані суми податку переносять до таблиці декларації (див. зразок 3):

— показник гр. 23 рядка 3 додатка 1 — до рядка 5.1 таблиці декларації;

— показник гр. 22 рядка 3 додатка 2 — до рядка 6.1 таблиці декларації.

Інші рядки таблиці у звітній декларації не заповнюють.

Зразок 3

Заповнення таблиці декларації

Нижня частина декларації

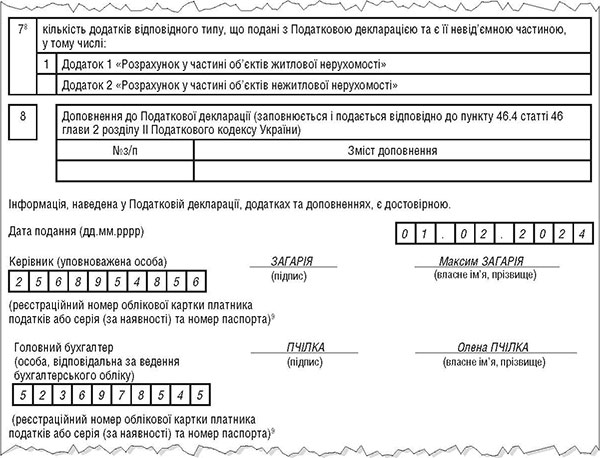

У рядку 7 потрібно зазначити кількість поданих додатків 1 і 2.

Кількість додатків 1 або додатків 2 має відповідати кількості територій територіальних громад, на території підвідомчих адміністративно-територіальних одиниць яких розташовано(і) об’єкт(и) оподаткування.

У рядку 8 наводять номер і зміст доповнення до декларації, яке можна подати згідно з п. 46.4 ПКУ.

Наприкінці декларації наводять дані про керівника та головного бухгалтера чи уповноважених (відповідальних) осіб (див. зразок 4).

Зразок 4

Заповнення нижньої частини декларації

Звільнення від сплати податку за пп. 69.22 підрозд. 10 розд. ХХ ПКУ

Підпунктом 69.22 підрозд. 10 розд. ХХ ПКУ встановлено особливості справляння податку на нерухоме майно, відмінне від земельної ділянки, тимчасово, на період до припинення або скасування воєнного стану на території України.

Платники, які відповідають наведеним у цій нормі критеріям, тимчасово звільняються від сплати податку.

Про те, як відображати таке звільнення в декларації, ДПС пояснила у відповіді на запитання у ЗІР (106.05): «Чи є пільгою звільнення від сплати податку на нерухоме майно, відмінне від земельної ділянки, визначене пп. 69.22 п. 69 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ?».

ДПС зазначила, що тимчасовий порядок справляння податку на нерухоме майно, відмінне від земельної ділянки, з урахуванням особливостей не може вважатися пільгами, тому положення пп. 69.22 підрозд. 10 розд. ХХ ПКУ до довідників пільг не включено.

З огляду на це у разі застосування положень пп. 69.22 підрозд. 10 розд. ХХ ПКУ при декларуванні податкових зобов’язань у формі декларації інформацію щодо пільг не наводять (колонки 18 — 22 розд. І додатка 1 (для об’єктів житлової нерухомості) до декларації та колонки 17 — 21 розд. І додатка 2 (для об’єктів нежитлової нерухомості) до Декларації)).

Пояснення зменшення суми податкового зобов’язання до сплати (різниця між показниками колонок 17 та 23 розд. І додатка 1 до декларації і колонок 16 та 22 розд. І додатка 2 до декларації) у зв’язку із застосуванням положень пп. 69.22 підрозд. 10 розд. ХХ ПКУ платник зазначає в декларації у рядку 8 «Доповнення до Податкової декларації».

У колонці «Зміст доповнення» наводять причину зменшення податкового зобов’язання: «Уточнена сума податкового зобов’язання до сплати розрахована відповідно до пп. 69.22 п. 69 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ».

Тобто якщо річна сума, розрахована у гр. 17 додатка 1 чи гр. 16 додатка 2 становить, наприклад, 7 810,00 грн, але платник податку звільнений від сплати податку згідно з пп. 69.22 підрозд. 10 розд. ХХ ПКУ, то графи, в яких відображають розрахунок пільги, не заповнюють. Але до графи 23 додатка 1 чи графи 22 додатка 2, де відображають належну до сплати річну суму податку, записують 0,00 грн. Водночас у рядку 8 декларації пояснюють, на якій підставі є розбіжності між графами 17 (16) та 23 (22) додатка 1 (2).

Причому, на наш погляд, зміст доповнення має бути конкретніший, аніж ДПС навела у ЗІР. Наприклад, приблизно такий: «У графі 23 додатка 1 була наведена сума податку 0,00 грн, тимчасом як у графі 17 додатка 1 — річна сума податку 7810,00 грн. Така розбіжність виникла внаслідок того, що підприємство тимчасово було звільнене від нарахування та сплати податку згідно з пп. 69.22 підрозд. 10 розд. ХХ ПКУ».