Дії роботодавця при мобілізації працівника

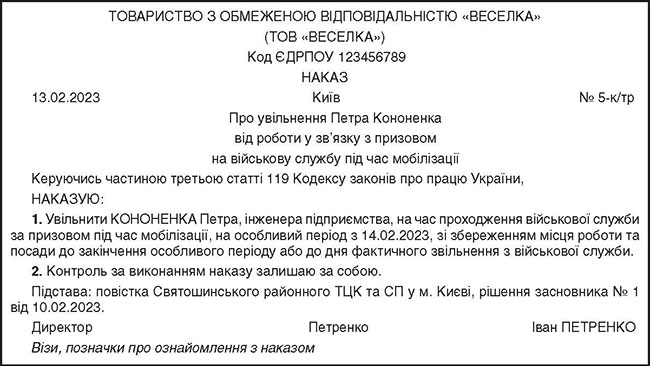

Крок І. Потрібно оформити наказ на увільнення від роботи у зв’язку з призовом на військову службу під час мобілізації на підставі повістки (довідки, витягу з наказу тощо) (див. зразок).

Якщо для підтвердження факту мобілізації працівник не може особисто надати документ, він може зробити це, надіславши фото документа через месенджер чи електронну пошту.

Крок ІІ. Відображати в табелі обліку робочого часу проходження працівником служби потрібно літерним кодом «ІН» або цифровим кодом 22 (Інший невідпрацьований час, передбачений законодавством (виконання державних і громадських обов’язків, допризовна підготовка, військові збори, донорські, відгул тощо).

Крок ІІІ. Об’єднана звітність без добровільного рішення про виплату мобілізованому.

Як відомо, після внесених змін Законом №2352 до ст. 119 КЗпП було скасовано з 19.07.2022 обов’язок роботодавця щодо нарахування та виплати середнього заробітку працівникам, призваним до лав ЗСУ.

Тож після такого скасування починаючи з серпня 2022 р. роботодавець (який не прийняв добровільного рішення щодо нарахування та виплати середнього заробітку мобілізованому працівникові) у додатку 1 Об’єднаної звітності відображає у графі 14 тільки кількість календарних днів перебування у трудових відносинах, бо з працівником трудові відносини не припинено, він лише увільнений від виконання службових обов’язків у зв’язку з мобілізацією до лав ЗСУ.

Таким чином, мобілізований працівник відображатиметься тільки в додатку 1 Об’єднаної звітності за КЗО «1» (або «2», якщо мобілізований є особою з інвалідністю ) у графі 8 та із зазначенням кількості календарних днів у трудових відносинах у графі 14.

Мобілізація осіб з інвалідністю

Хоча згідно з абз. 3 ч. 1 ст. 23 Закону про мобілізацію особи з інвалідністю не підлягають призову на військову службу під час мобілізації, проте згідно з ч. 2 цієї статті у зазначений період вони можуть бути призвані на військову службу за їхньою згодою і тільки за місцем проживання.

У додатку 4ДФ не відображатиметься, на підставі пп. «б» пп. 176.2 ПКУ, бо не має нарахованого доходу.

У додатку 5 Об’єднаної звітності немає місця мобілізованому працівнику, адже він не звільнений, а тільки увільнений від роботи.

Зразок

Об’єднана звітність у разі прийняття рішення про виплату мобілізованому

Прийняте рішення про добровільну виплату мобілізованим працівникам роботодавець має зафіксувати в наказі та внести зміни до положення про оплату праці з наведенням механізму розрахунку цієї добровільної виплати. Тому що нарахування добровільної виплати мобілізованим працівникам можна виплачувати в будь-якій сумі:

— 100% за Порядком №100 чи якийсь відсоток від нарахованої середньої;

— фіксованій (у розмірі окладу, МЗП тощо).

Позаяк добровільна виплата є складовою зарплати, на неї потрібно буде нарахувати ЄСВ та утримати ПДФО та ВЗ. У разі якщо сума нарахованої добровільної виплати буде меншою за МЗП, роботодавцю доведеться щодо основного працівника, який перебував у трудових відносинах повний місяць, донарахувати ЄСВ до мінімального розміру (п. 5 ст. 8 Закону про ЄСВ).

Добровільні виплати мобілізованим працівникам є витратами підприємства й у бухобліку відображаються проведенням: Д-т 949 К-т 661.

Таку виплату в Об’єднаній звітності показують як звичайну зарплату — в додатку 4ДФ за ознакою «101».

Нараховану добровільну виплату мобілізованому працівнику фіксують у додатку 1 Об’єднаної звітності одним рядком, а саме:

— у графі 8 КЗО «1» (якщо такий працівник є особою з інвалідністю, то зазначають код «2»);

— у графі 10 — місяць «022023»;

— у графі 14 — кількість календарних днів у трудових відносинах «28»;

— у графах 16 та 17 — суму нарахованої добровільної виплати працівникові;

— у графі 20 — суму нарахованого ЄСВ на добровільну виплату;

— графи з 4 до 7, з 21 до 24 — заповнюють у загальному порядку, інші графи додатка не заповнюють.

І знову ж таки, у додатку 5 цей випадок не відображають.

Якщо розмір нарахованої добровільної виплати мобілізованому працівникові за основним місцем роботи менший від розміру мінімальної заробітної плати, то роботодавець має дотриматися ч. 5 ст. 8 Закону про ЄСВ і нарахувати суму ЄСВ у розмірі не менше ніж мінімальний.

Тож коли розмір добровільної виплати, нарахованої мобілізованому працівникові, дорівнює або перевищує розмір мінімальної зарплати, то ЄСВ нараховують на фактично нараховану суму.

Якщо розмір нарахованої добровільної виплати менший від розміру мінімальної зарплати, то потрібно донарахувати суму ЄСВ на різницю між розміром мінімальної зарплати та фактично нарахованою добровільною виплатою. При цьому в додатку 1 з’явиться ще один рядок, де в графі 18 треба відобразити суму різниці між МЗП та нарахованою сумою виплати, а в графі 20 — суму ЄСВ на різницю за КТН (графа 9) «13».

Звертаємо увагу: якщо мобілізований працівник є особою з інвалідністю, то законодавством не передбачено обов’язку роботодавця щодо нарахування ЄСВ до мінімального розміру, тому другого рядка в додатку 1 Об’єднаної звітності не буде.

Нормативна база

- КЗпП — Кодекс законів про працю України від 10.12.1971 №322-VIІІ.

- Закон №2352 — Закон України від 01.07.2022 №2352-IX «Про внесення змін до деяких законодавчих актів України щодо оптимізації трудових відносин».

- Закон про ЄСВ — Закон України від 08.07.2010 №2464-VI «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування».

- Закон про мобілізацію — Закон України від 21.10.1993 №3543-XII «Про мобілізаційну підготовку та мобілізацію».

- Порядок №100 — Порядок обчислення середньої заробітної плати, затверджений постановою КМУ від 08.02.1995 №100.