У II кварталі платник ЄП — юрособа повернув частину коштів, які були отримані та оподатковані єдиним податком у I кварталі цього самого року, при цьому розмір повернених коштів виявився більшим, ніж дохід, отриманий у II кварталі. Як відобразити у податковій декларації платника єдиного податку повернення грошей, отриманих та оподаткованих у попередньому періоді? Чи потрібно подавати уточнення?

Дата та складова доходів

Порядок визначення доходів платниками ЄП, зокрема юрособами, встановлено ст. 292 ПКУ. Для підприємств, які перебувають на спрощеній системі оподаткування, це будь-який дохід, включаючи дохід представництв, філій, відділень такої юрособи, отриманий протягом звітного періоду в грошовій формі (готівковій та/або безготівковій), матеріальній або нематеріальній формі, визначеній п. 292.3 ПКУ. Також є свої особливості щодо визначення суми доходу, який оподатковується єдиним податком під час продажу основних засобів, — у цьому разі слід дотримуватися порядку за п. 292.2 ПКУ.

Дохід визначається за касовим методом, і датою отримання доходу є дата отримання коштів (у готівковій та безготівковій формі). Проте при безоплатному отриманні товарів (робіт, послуг) або при списанні кредиторської заборгованості, за якою минув строк позовної давності (якщо платник ЄП є платником ПДВ), дата доходу визначається за своїми окремими правилами. Також окреме правило встановлено для дати визначення доходу при відвантаженні товарів (виконанні робіт, наданні послуг), за які отримана попередня оплата раніше, коли підприємство перебувало на загальній системі (додатково див. п. 292.6 ПКУ). У посередницьких операціях сумою доходу є винагорода згідно з п. 292.4 ПКУ.

Крім цього, п. 292.11 ПКУ встановлює перелік операцій, за яких отримані суми до складу доходу не включаються. Зокрема, не враховуються у складі доходів і, як наслідок, не оподатковуються єдиним податком суми коштів (аванс, передоплата), що повертаються покупцю — платнику ЄП або повертаються продавцем — платником ЄП. Власне останній випадок і розглянемо.

Повернення коштів

Для того щоб мати можливість відкоригувати раніше визнані податкові зобов'язання під час повернення коштів покупцю, платник ЄП повинен дотримуватись певного порядку оформлення такої операції. У ч. 5 п. 292.11 ПКУ зазначено, що повернення коштів має підтверджуватися поверненням товару, розірванням договору або за листом-заявою про повернення коштів. Відповідно, слід приділити увагу документальному оформленню.

Якщо кошти повертаються внаслідок повернення товарів (робіт, послуг), ця операція буде оформлена накладною на повернення товарів. У разі розірвання договору та повернення коштів це треба підтвердити додатковою угодою сторін. Якщо покупець перерахував кошти авансом платнику ЄП, то підставою для повернення цієї суми буде лист-заява, який складається покупцем у довільній формі. Крім згаданих документів, підтверджувати операцію буде банківська виписка із зазначенням відповідного призначення платежу.

Такий порядок оформлення операції з повернення коштів не слід ігнорувати. Адже за відсутності підтвердних документів (які доказують суть операції) повернення коштів може визнаватись як класична оплата платником ЄП, коли він виступає покупцем. У цьому разі, ясна річ, про перерахування доходів не може бути мови. В IПК від 06.06.2017 р. №470/6/99-99-12-02-03-15/IПК (див. «ДК» №25/2017) повідомляється, що право на перерахунок суми доходу, відповідно, і перерахунок податкового зобов'язання платник ЄП має лише у разі повернення коштів у випадках, які відповідають умовам, визначеним ч. 5 п. 292.11 ПКУ.

Відображення у звітності

Ситуація, яка аналізується, може мати місце в діяльності будь-якого суб'єкта господарювання. У разі повернення коштів платник ЄП має врахувати, у межах якого періоду здійснюється отримання та повернення. Саме від цього буде залежати відображення такої операції в обліку.

Якщо зарахування та повернення авансу відбулися в одному звітному періоді, то за умови належного документального оформлення операції такі кошти не включаються до складу доходу юрособи — платника ЄП. Отже, при складанні декларації з ЄП ця операція взагалі не фіксується у звітності.

Якщо повернення коштів, що надійшли на поточний рахунок як попередня оплата за товари (роботи, послуги), відбулося в іншому податковому періоді, платник єдиного податку повинен включити такий аванс до складу доходу у звітному періоді, у якому відбулося зарахування коштів, та здійснити перерахунок доходу в податковому періоді, у якому відбулося їх повернення. I нібито все правильно. Але виникає питання: як перерахунок відображається у звітності?

У рубриці ЗIР, підкатегорія 108.01.051, повідомляється, що у разі отримання та повернення коштів у різних звітних періодах перерахунок здійснюється шляхом подання уточнень до раніше поданої декларації або уточнення показників у складі звітної податкової декларації за наступний податковий період.

1 Запитання: «Як ЮО відображає у податковій декларації платника ЄП третьої групи суму коштів, що надійшла на поточний рахунок як попередня оплата (аванс) за товари (роботи, послуги), отриманих у одному звітному періоді та повернутих в іншому, після розірвання договору?».

На наш погляд, здійснювати перерахунок доходів у випадку повернення коштів через уточнення не зовсім коректно. Адже зміст уточнення — це виправлення помилок. У нашому ж випадку платник ЄП не припустився помилки, а все відбувається у межах господарської діяльності.

Але слід врахувати, що у II кварталі платник ЄП повертає суму коштів, яка є більшою, ніж отриманий дохід за цей квартал. Тому в цьому разі, справді, зручніше виправитися через уточнення, для того щоб зафіксувати в обліку платника, який ведеться в контролюючих органах, переплату податку.

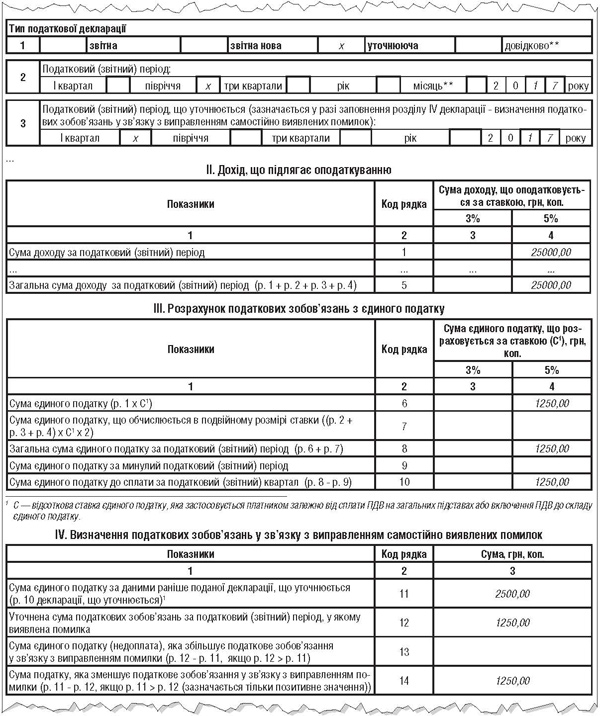

Якщо все ж таки прийнято рішення подати уточнення, то у рядках розділу II та III показники заповнюються з відніманням суми повернення, а також слід заповнити рядки 11, 12, 14 декларації з ЄП (див. зразок 1). Згодом при поданні уточнення до контролюючого органу в інтегрованій картці платника відобразиться переплата. Адже за п. 2 ч. 1 розділу II Порядку №4221 нарахування сум грошових зобов'язань, самостійно визначених платником, відображається за фактом надходження уточнюючих розрахунків.

1 Порядок ведення органами Державної фіскальної служби України оперативного обліку податків і зборів, митних та інших платежів до бюджетів, єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Мінфіну від 07.04.2016 р. №422.

Зразок 1

Виправлення через уточнюючу форму

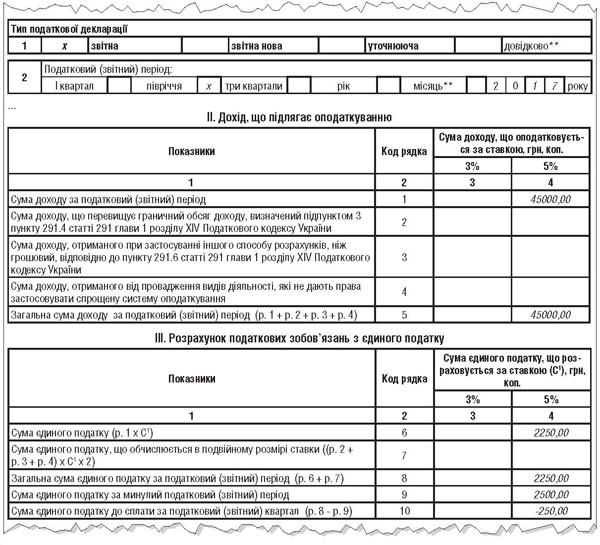

Якщо платник ЄП вирішить перерахувати дохід через поточну декларацію, то у декларації за податковий період, у якому відбулося повернення коштів, він зазначає дохід наростаючим підсумком з урахуванням скоригованої суми доходу, отриманого у попередньому кварталі, і, відповідно, визначає суму податкового зобов'язання, що підлягає сплаті за звітний період (див. зразок 2). Власне таке роз'яснення наводиться в IПК від 06.06.2017 р. №470/6/99-99-12-02-03-15/IПК.

Зразок 2

Виправлення через поточну декларацію

Насамкінець нагадаємо, що наказом Мінфіну від 17.03.2017 р. №369 (чинний з 05.05.2017 р.) змінено форму декларації платника ЄП. Зміни не є істотними, декларацію просто привели у відповідність до змін ПКУ. З огляду на норми п. 46.6 ПКУ, за новою формою слід звітувати за III квартал 2017 року. Але податківці можуть прийняти інше рішення й рекомендувати звітувати за новою формою вже за II квартал поточного року.

Приклад Юрособа — платник ЄП у зв'язку з розірванням договору з покупцем у червні 2017 р. повертає кошти у розмірі 25000,00 грн, які надходили як передоплата за товар у березні 2017 р.

Відображення перерахунку доходу здійснюється:

Варіант 1. Шляхом подання уточнення (зразок 1).

Варіант 2. Шляхом подання декларації з ЄП за II квартал, в якій відображено скориговану суму доходу (зразок 2).

Сума доходу за I квартал становила 50000,00 грн (з урахуванням суми передоплати).

Сума доходу за II квартал становить 20000,00 грн.

За варіантом 1 сума переплати ПЗ у розмірі 1250,00 грн відобразиться в інтегрованій картці платника ЄП за датою подання уточнення.

За варіантом 2 сума доходу за декларацією II кварталу буде скоригована на суму поверненої передоплати. Протягом II кварталу платник ЄП отримав дохід у розмірі 20000,00 грн, проте на суму повернення він скоригований. Бази для нарахування ЄП немає:

20000,00 - 25000,00 = -5000,00 грн.

За наслідками II кварталу виходить переплата з єдиного податку у розмірі 250,00 грн.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»