Приписи ст. 50 ПКУ регламентують внесення виправлень та уточнень до вже поданої звітності. У разі виправлення помилок через УР слід на момент подання таких виправлень сплатити 3%. Поговоримо про практику внесення виправлень до звітності з ПДВ.

Загальні акценти

Нова форма УР діє з квітня 2017 року1. Разом із уточнюючим розрахунком необхідно подавати і усі додатки, зазначені у графі «Код додатка» в рядку, показник якого виправляється. Але оновлення форми звітності супроводжувалося певними нововведеннями.

Так, п. 11 розд. III Порядку №21 тепер містить застереження, що додатки подаються до декларацій за наявності подій, які підлягають відображенню у таких додатках. Наприклад, у ряд. 4.1, 4.2, 6, 13 та 14 є посилання на додаток Д1. Це говорить про те, що в Д1 потрібно розшифровувати коригування, пов'язані зі зміною суми ПДВ за операціями у вищеназваних рядках. Але ж у цих рядках можуть бути значення операцій, які декларуються платником ПДВ, а не коригуються — в такому разі Д1 заповнювати не потрібно.

В УР слід заповнювати всі показники (і ті, що вже декларувалися). Якщо сталося так, що якусь ПН у складі ПК не відобразили протягом 365 календарних днів, таку ПН слід включити до складу ПК через виправлення помилки. Тобто потрібно подати УР, в якому виникло право на ПК, — і право подати коригування можна реалізувати протягом 1095 днів з дня граничного строку подання звітності з помилкою.

Тепер щодо пені. Як бачимо, окремої комірки для фіксації суми пені при самостійному виправленні помилок, що призведуть до збільшення суми податкового зобов'язання в бюджет, немає. Норми пп. 129.1.3 ПКУ регламентують нарахування пені тільки після закінчення 90 календарних днів після останнього дня граничного строку сплати податкового зобов'язання. Якщо виправлення має місце протягом 90 календарних днів після останнього дня граничного строку сплати податкового зобов'язання, пеня не нараховується (п. 129.9 ПКУ). Через той факт, що окремого рядка для узгодження суми пені в УР немає, штрафних санкцій за несплату пені, на наше переконання, не буде, адже ця сума не узгоджена із податковим органом.

Коригування «умовних» ПЗ

Раніше коригування «умовних» ПЗ, нарахованих згідно з п. 198.5 та п. 199.1 ПКУ, відображалися в ряд. 7, де мали місце і коригування інших ПЗ. Чинна форма декларації з ПДВ передбачає відображення таких коригувань через рядки 4.1 (4.2). Суть зводиться до того, що у разі коли вони були відображені у ряд. 4.1 (4.2), то і їх коригування має бути здійснено саме через ці рядки. Але враховуючи, як часто слід коригувати звітність через окремі нововиявлені обставини, звичайно, не будуть поодинокими випадки, коли треба буде внести правки до вже відкоригованих даних.

Аналіз норми п. 1 розд. IV Порядку №21 дає підстави стверджувати, що виправляти треба все-таки виходячи з оновленої форми УР та алгоритму його заповнення: «... якщо ... платник податку самостійно виявляє помилки, що містяться у раніше поданій ним декларації, він зобов'язаний надіслати уточнюючий розрахунок до такої декларації за формою, встановленою на дату подання уточнюючого розрахунку». Тож, виходячи з такого твердження, навіть якщо попередні правки умовно нарахованих ПЗ проводилися через «загальнокоригувальний» рядок 7, то з оновленням форми декларації з ПДВ та УР виправлення треба робити вже в ряд. 4.1 (4.2).

Наприклад, підприємство в грудні 2016 р. нарахувало ПДВ у межах п. 198.5 ПКУ на суму 2000 грн (ряд. 4.1 декларації з ПДВ) у зв'язку з невиробничим призначенням об'єкта, в лютому 2017 р. функціональне призначення об'єкта змінилося з невиробничого на виробничий, тому було зроблено коригування в ряд. 7 на суму 2000 грн. У травні 2017 року цей об'єкт ОЗ знову став невиробничим, як наслідок, у ряд. 4.1 слід зробити коригування на суму 2000 грн.

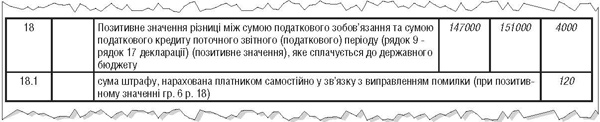

Приклад 1 Підприємство у звітності за січень 2017 року не врахувало одну ПН на суму 24000 грн, у т. ч. ПДВ — 4000 грн. Показник ряд. 18 становив 147000 грн. Отже, в тому періоді, коли помилка буде виправлена, наприклад у червні 2017 р., сума штрафу становитиме 3%. Фрагмент УР буде мати такий вигляд (див. зразок 1).

Зразок 1

Зверніть увагу: абз. 2 п. 87.1 ПКУ визначає, що джерелом самостійної сплати грошових зобов'язань з ПДВ є кошти в СЕА ПДВ, отже, на момент подання УР цей платник ПДВ повинен сплатити на свій електронний рахунок суму донарахованого ПЗ та штрафу 4120 грн (п. 200-1.5 ПКУ). Як ми знаємо, дані УР відображаються в інтегрованій картці платника ПДВ датою подання цих документів до податкової (п. 2 гл. 4 р. IV Порядку №422).

Тут є цікавий момент із заповненням ряд. 18.2 декларації з ПДВ:

| 18.2 | сума, яка включається до коригуючого реєстру щодо зменшення залишку сум податкових зобов'язань, несплачених до бюджету за звітний період, який уточнюється, | |||

| що обліковується Казначейством до виконання в повному обсязі (при від'ємному значенні гр. 6 р. 18)** | залишок податкових зобов'язань, несплачений до бюджету за звітний період, який уточнюється, що обліковується Казначейством до виконання в повному обсязі, на момент подання уточнюючого розрахунку | |||

Алгоритму заповнення цього рядка Порядок №21 не передбачає. Текст назви рядка говорить про те, що цей рядок має бути заповнено у разі, коли УР зменшує суму ПДВ до сплати в бюджет, але, увага!, заповнюється цей рядок лише у разі, коли на момент подання УР платник ПДВ має несплачену суму ПЗ з ПДВ. Таке зауваження є й у листі ДФСУ від 24.04.2017 р. №10174/7/99-99-15-03-01-17.

Отже, перший показник у службовому полі — це неоплачена сума ПЗ за УР на момент подання УР. Наприклад, якщо підприємство має намір збільшити через УР суму ПЗ на 4000 грн, то в службовому полі сума 4000 грн — це і буде та сума, що на дату подання УР буде вважатися несплаченою сумою. Враховуючи, що в інтегрованій картці такі суми відображаються датою граничного терміну сплати грошових зобов'язань (п. 2 гл. 4 р. IV Порядку №422), саме ця сума (4000 грн) вважатиметься непогашеною на момент подання УР до 30 числа наступного за звітним місяцем. Другий показник, який відповідає за зменшення несплаченого ПЗ, також відображається в ряд. 18.2. За логікою виходить, що у довідковій комірці ряд. 18.2 слід зазначити суму несплаченого ПДВ за період, який уточнюється, а безпосередньо в ряд. 18.2 — суму з гр. 6 ряд. 18 на сплату ПЗ з ПДВ (ця сума має бути в межах суми довідкової комірки ряд. 18.2). Якщо на момент подання УР сума узгоджених ПЗ уже сплачена, ряд. 18.2 треба залишити незаповненим.

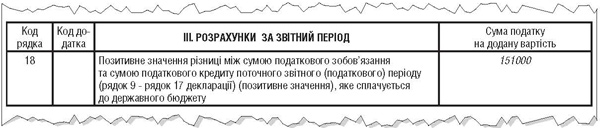

Приклад 2 Підприємство у звітності за червень 2017 року не врахувало одну ПН на суму 24000 грн, у т. ч. ПДВ — 4000 грн. Показник ряд. 18 становив 147000 грн. Цю помилку вдалося виправити до 20 липня (граничного строку подання звітності за червень). У цьому разі штрафу не буде. Фрагмент «Звітної нової» буде мати такий вигляд (див. зразок 2).

Зразок 2

У цьому випадку звітна нова заміняє вже подану декларацію. Тобто в інтегрованій картці платника ПДВ буде відображено податковое зобов'язання за червень 2017 р. у сумі 151000 грн. У ситуації, якщо помилка буде виправлена вже після 20 липня 2017 р., звітну нову подати вже не вийде, але ж і граничні строки сплати ПЗ за підсумками червня ще не добігли кінця (УР подається в проміжку з 20 до 30 числа). Логічно, що штрафу в такому разі бути не повинно, але податківці у своїх консультаціях говорять про штраф і в цьому випадку.

Для сплати ПДВ ДФС має не пізніше ніж за 3 робочі дні до закінчення граничного строку сплати ПДВ до бюджету надіслати Держказначеству реєстр платників податків із сумами узгоджених ПЗ. А на підставі цих даних Держказначейство має списати необхідну суму з електронного рахунку. Тобто, виходячи з умов прикладу, якщо УР буде подано 23 чи 26 червня, то сума з УР має потрапити в реєстр, і Казначейство буде стягувати із платника ПДВ вже збільшену суму (факт подання УР має місце за 3 робочі дні до граничного строку сплати узгодженої суми ПЗ за декларацією платником ПДВ). У разі коли УР буде подаватися 29 чи 30 червня, тобто коли ДФС вже сформувала і надіслала остаточний реєстр до Держказначейства, в інтегрованій картці платника податків відобразиться спочатку сума за декларацією, а далі вже на підставі поданих УР за 29 та 30 червня (28 червня — вихідний) ДФС буде формувати уточнюючий реєстр. У цьому випадку штраф 3% уже однозначно має місце.

У ситуації, коли йдеться про зменшення ПЗ, слід аналізувати, коли саме виникла помилка і чи не виникло від'ємне значення податкового зобов'язання внаслідок такого зменшення ПЗ.

Наприклад, платник ПДВ декларує від'ємне значення з ПДВ внаслідок подання УР. У такому разі рядок 18 матиме від'ємне значення й означатиме переплату. Відповідно до п. 43.4 ПКУ, в 2017 році повернення переплат із бюджету відбувається через електронний рахунок. Строк повернення переплати регламентовано п. 102.5 ПКУ — протягом 1095 днів з дня здійснення такої переплати. Заяву на повернення переплати можна подати у довільній формі.

Коли кошти з бюджету повернуться на електронний рахунок, платник може заповнити таблиці 2 і 3 (або 4) додатка Д4 і повернути їх на свій поточний рахунок. Або ж можна залишити ці кошти на електронному рахунку, аби погашати ними ПЗ у деклараціях наступних звітних періодів. Якщо йдеться про повернення коштів на електронний рахунок, не слід забувати, що у такому разі реєстраційний ліміт зменшиться пропорційно до повернутих коштів (через показник ∑ ПопРах).

Крім того, важливий момент ще пов'язаний з новою нормою п. 43.4-1 ПКУ. Річ у тім, що повернення переплати через електронний рахунок здійснюється тільки у разі, коли кошти зараховані до бюджету з електронного рахунку. Щодо тих сум, які потрапили в бюджет безпосередньо з поточного рахунку, минаючи електронний рахунок, потрібно керуватися приписами п. 102.5 ПКУ і подати до податкового органу заяву у довільній формі на повернення переплати з бюджету, але, увага, в межах строку давності в 1095 днів з дати перерахування коштів до бюджету.

Норми п. 5 розд. VI Порядку №21 регламентують алгоритм виправлення значення ряд. 21 декларації, яке в наступних звітних періодах не вплинуло на значення рядка 18 чи рядка 20.2. У такому разі УР подається за один звітний період, коли мають місце відповідні зміни. В УР значення графи 6 рядка 21 УР (як збільшення, так і зменшення) має бути враховано у рядку 16.2 декларації за той звітний період, у якому подано такий уточнюючий розрахунок.

Якщо ж усе-таки має місце вплив зміни на значення рядка 18 чи рядка 20.2, УР треба подати за кожний звітний період, у якому значення рядка 21 декларації впливало на значення рядка 18 чи рядка 20.2 (п. 6 Порядку №21). Суму штрафу 3% і недоплати слід сплатити до моменту подання УР. Відповідно до п. 7 р. VI Порядку №21, суму самостійно нарахованого ПДВ і штрафу відображають у гр. 6 ряд. 18.1 УР.

Окремі нюанси заповнення УР в ситуаціях збільшення та зменшення вже задекларованого від'ємного значення ми розглянемо в наступному номері «ДК».

Сплата ПДВ за УР до бюджету

Згідно з чинною редакцією п. 25 Порядку №569, розрахунок із бюджетом у зв'язку з поданням уточнюючого розрахунку за п. 50.1 ПКУ та сплата передбачених ПКУ штрафних санкцій і пені здійснюються платником податку з поточного рахунку до відповідного бюджету.

А оновлена з 1 січня 2017 року редакція п. 200.2 ПКУ визначає, що для перерахування ПДВ до бюджету ДФС надсилає Казначейству реєстр платників із зазначенням суми ПДВ, що підлягає перерахуванню до бюджету. На підставі такого реєстру Держказначейство перераховує суми податку до бюджету. Крім того, новацією 2017 року є те, що податківці мають право надсилати Казначейству уточнені реєстри. Розрахунки з бюджетом ведуться з електронних рахунків у СЕА ПДВ (п. 200-1.2 ПКУ).

На сьогодні п. 25 Порядку №569 не відображає новацій 2017 року, бо регламентує сплату сум штрафних санкцій та пені з ПДВ з поточного рахунку платника ПДВ безпосередньо до бюджету, минаючи ПДВ-рахунок.

У проекті постанови КМУ, що має внести зміни до Постанови №569, заплановано, що у разі подання УР, які передбачають збільшення суми ПДВ до сплати до бюджету, податківці повинні не пізніше ніж наступного робочого дня після надання таких УР надіслати Казначейству реєстр платників ПДВ, де буде відображена уже збільшена сума ПДВ до сплати. Якщо ж подаватимуться УР на зменшення суми ПДВ до сплати у межах залишку узгоджених ПЗ, не сплачених до бюджету, податківці наступного робочого дня після подання таких УР повинні надіслати Держказначейству коригуючий реєстр — на його підставі Казначейство коригуватиме інформацію у вже раніше надісланих реєстрах.

Отже, на сьогодні всі донарахування за УР сплачуємо на ПДВ-рахунок, і звідти Казначейство цю суму перерахує до бюджету, пеню сплачуємо одразу до бюджету (минаючи ПДВ-рахунок). Щодо штрафу за донарахування, здійснені самим платником ПДВ, то наразі це питання залишається відкритим. Судячи з проекту змін до Порядку №569, сплачувати самостійно нарахований штраф треба безпосередньо до бюджету з поточного рахунку.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Порядок №21 — Порядок заповнення і подання податкової звітності з податку на додану вартість, затверджений наказом Мінфіну від 28.01.2016 р. №21.

- Порядок №422 — Порядок ведення органами Державної фіскальної служби України оперативного обліку податків і зборів, митних та інших платежів до бюджетів, єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Мінфіну від 07.04.2016 р. №422.

- Порядок №569 — Порядок електронного адміністрування податку на додану вартість, затверджений постановою КМУ від 16.10.2014 р. №569.

Юлія КЛОВСЬКА, головний редактор