Для виконання певних послуг підприємство залучає до співпраці фізосіб (не працівників). Як оформити договірні стосунки з фізособами, які податки сплатити і як показати це у звітності, якщо послуги отримано в одному місяці, а сплачено винагороду фізособам у наступному? Чи винагороду та податки треба віднести до собівартості послуг?

Насамперед спинимося на документальному оформленні договорів, коли до співпраці залучаються непрацівники підприємства. Відтак з'ясуємо, які податки слід сплатити. А насамкінець розглянемо, як формується собівартість послуг.

Документальне оформлення

Оформлення договірних відносин

Якщо роботодавець використовує працю фізосіб не на умовах трудового договору, а залучає до співпраці непрацівників, то такі відносини оформлюють цивільно-правовим договором (далі — договір ЦПХ). У договорі погоджують права, зобов'язання, оплату, строки тощо.

Істотні положення щодо всіх договорів про надання послуг передбачено у гл. 63 ЦКУ. У ч. 2 ст. 901 ЦКУ сказано, що положення цієї глави можуть застосовуватися до всіх договорів про надання послуг, якщо це не суперечить суті зобов'язання. Але деякі послуги можуть потребувати ліцензії або обов'язкової сертифікації. У цьому разі відносини виникають із фізособою-підприємцем або самозайнятою особою, тому будемо вважати, що в зазначеній ситуації це послуги якогось «класичного» характеру, які надає фізособа без статусу суб'єкта господарювання.

Правочини між фізичною та юридичною особою за нормами ст. 208 ЦКУ слід вчиняти у письмовій формі. Відповідно до ст. 901 ЦКУ, за договором про надання послуг одна сторона (виконавець) зобов'язується за завданням другої сторони (замовника) надати послугу, яка споживається в процесі вчинення певної дії або здійснення певної діяльності, а замовник зобов'язується оплатити виконавцеві зазначену послугу, якщо інше не встановлено договором.

Отже, якщо в процесі надання послуг фізособою виникають ознаки, притаманні цивільно-правовим відносинам, між замовником та виконавцем слід укладати цивільно-правовий договір, у цьому разі — договір про надання послуг. За договором ЦПХ не виникають трудові відносини, на які поширюється трудове законодавство.

Оформлення первинними документами

Відомості про господарську операцію та факт підтвердження її здійснення обов'язково оформлюють первинним документом. Наприклад, сторони складають акт приймання-передачі послуг за аналогією з відносинами між двома СГ. Якщо замовник вимагає деталізації та зазначення вартості кожної складової такої послуги, складають кошторис витрат (це може бути додаток до договору). Саме на підставі підтвердних документів, які свідчать про факт надання послуг, здійснюється їх оплата. Але договором може бути передбачено й попередню або поетапну оплату. У будь-якому разі первинний документ повинен містити обов'язкові реквізити, передбачені ч. 2 ст. 9 Закону про бухоблікта та п. 2.4 Положення №88 (див. зразок).

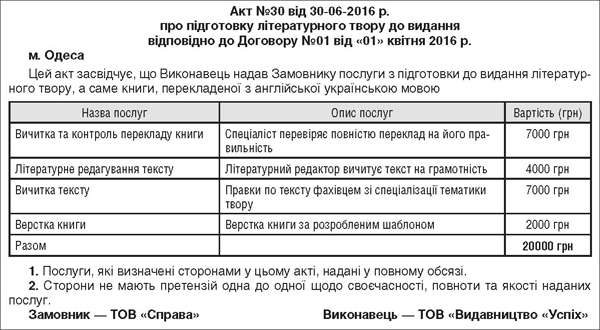

Зразок

Акт приймання-передачі послуг

Останнім часом на практиці виникає дискусія щодо того, що акт можна не складати. Справді, глава 63 ЦКУ «Послуги, загальні положення» не вимагає складання такого акта. Але, по-перше, послуга може оплачуватися не фіксованою сумою, а залежно від обсягу наданих послуг. А те, скільки їх було фактично надано, сторонам варто узгодити між собою документально, зокрема звітом про виконання завдань, затвердженим замовником, та актами.

По-друге, не слід забувати про вимогу підтвердження в обліку витрат первинними документами з відповідними обов'язковими реквізитами. Тому, так чи інакше, для уникнення спорів між сторонами договору про фактичний обсяг наданих послуг, розмір їх оплати, а також для ведення обліку витрат документ про приймання-передачу послуг між сторонами договору ЦПХ потрібен.

Обов'язкові платежі та податки

Єдиний соцвнесок

Підприємство, яке використовує працю фізосіб на умовах договору ЦПХ, зобов'язане сплатити цей внесок. Базою нарахування єдиного внеску є сума винагороди фізособам за надання послуг за цивільно-правовими договорами.

На фактичний розмір винагороди за договором ЦПХ треба нарахувати ЄСВ у розмірі 22%. Увага: донараховувати ЄСВ до мінімального страхового внеску, якщо послуги надає фізособа, яка не працює на цьому підприємстві, не треба. Проте слід взяти до уваги максимальну величину бази нарахування. Саме в межах максимальної суми доходу на місяць нараховується ЄСВ. З 01.05.2016 р. до 01.12.2016 р. максимальна сума становить 36250 грн (сума, на яку нараховується єдиний внесок, дорівнює двадцяти п'яти розмірам прожиткового мінімуму для працездатних осіб, встановленого законом). Єдиний внесок, нарахований за календарний місяць, слід сплатити не пізніше 20 числа наступного місяця. Це за умови, що винагороду та ЄСВ разом із нею не сплачено раніше. Суми виплаченої винагороди та суми ЄСВ, а також дати початку і закінчення дії цивільно-правового договору відображають у звіті за формою №Д41 (заповнюються таблиці 1, 5, коли було укладено або розірвано договір ЦПХ2, та таблиця 6).

ПДФО та військовий збір

Суми винагород та інших виплат, нарахованих (виплачених) фізособі відповідно до цивільно-правового договору, згідно з пп. 164.2.2 ПКУ включають до загального оподатковуваного доходу. А це означає, що слід сплатити ПДФО та військовий збір. Обов'язок нарахувати, утримати і перерахувати до бюджету такі платежі покладено на підприємство, яке відповідно до пп. 14.1.180 ПКУ є податковим агентом.

Зверніть увагу!

Пункт 164.6 ПКУ визначає базу оподаткування при нарахуванні винагороди за договором ЦПХ. Проте в цій нормі не враховано змін, які набрали чинності з 01.01.2016 р. Адже з цієї дати зі сум винагороди не утримується ЄСВ (раніше ЄСВ утримувався у розмірі 2,6%). Отже, при нарахуванні доходів у вигляді винагороди за договором ЦПХ база оподаткування ПДФО визначається як нарахована сума такої винагороди.

Також, відповідно до пп. 1.2 п. 16-1 підрозділу 10 розділу ХХ ПКУ, сума винагороди буде об'єктом оподаткування для військового збору.

ПДФО та військовий збір сплачують (перераховують) до бюджету під час виплати винагороди. Якщо винагорода виплачується готівкою з каси підприємства, ПДФО та військовий збір сплачуються (перераховуються) протягом банківського дня, наступного за днем такого нарахування (виплати, надання), згідно з пп. 168.1.4 ПКУ.

І, згідно з пп. 168.1.5 ПКУ, якщо винагорода нарахована, але з якихось причин не виплачується, податок та збір слід утримати у строки, встановлені для місячного податкового періоду. Отже, податок треба сплатити до 30 числа місяця, наступного після нарахування винагороди.

У звітності форми №1ДФ3 сума винагороди зазначається з ознакою доходу 102 (графа 5 розділу І та у загальній сумі військового збору у розділі ІІ). У разі якщо суму винагороди нарахували (підтверджено первинним документом), наприклад, у червні, проте виплачено її у липні (це вже інший квартал), у формі №1ДФ за II квартал, на наш погляд, буде заповнено графи 3а, 4а4 розділу І та загальна сума нарахованого доходу та загальна сума нарахованого збору у розділі ІІ. А вже у формі №1ДФ за III квартал буде заповнено графи 3 та 4 (відображаються фактичні суми виплаченого доходу та перерахованого податку до бюджету) розділу І та розділ ІІ (загальна сума виплаченого доходу та загальна сума перерахованого збору).

1 Наказ Мінфіну від 14.04.2015 р. №435 «Про затвердження Порядку формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування».

2 Крім цивільно-правового договору, укладеного з фізособою-підприємцем, якщо виконувані роботи (надавані послуги) відповідають видам діяльності, зазначеним у витягу з Єдиного державного реєстру юридичних осіб, фізичних осіб — підприємців та громадських формувань.

3 Податковий розрахунок сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку (форма №1ДФ), затверджений наказом Міністерства фінансів від 13.01.2015 р. №4.

4 Графа 4 у II кварталі не заповнюється, адже в ній слід показати фактичну суму перерахованого ПДФО до бюджету, єдиний виняток — заробітна плата, яка виплачена вчасно, відображається у тому кварталі, до якого належить місяць нарахування.

Витрати і собівартість послуг

Отже, для виконання певних послуг підприємство залучає до співпраці фізосіб. Як наслідок, постає запитання: сплачені суми винагороди відносять до поточних витрат періоду чи це складові собівартості послуг, які підприємство далі буде надавати замовнику?

У бухгалтерському обліку інформація про витрати підприємства та її розкриття у фінансовій звітності визначається за нормами П(С)БО 16 «Витрати». За п. 7 цього П(С)БО, витрати визнаються витратами певного періоду одночасно з визнанням доходу, для отримання якого вони здійснені. Якщо певні витрати неможливо прямо пов'язати з доходом певного періоду, тоді вони відображаються у складі витрат того звітного періоду, в якому були здійснені.

За умовами ситуації, яка розглядається, підприємство для виконання певних послуг залучає до співпраці фізосіб, такі витрати прямо пов'язані з доходом. Висновок — витрати визнаються витратами певного періоду одночасно з визнанням доходу, для отримання якого вони здійснені. Як наслідок, суми винагороди за договорами ЦПХ та нарахований на такі суми ЄСВ повинні належати до собівартості наданих послуг замовнику підприємства.

А от п. 11 П(С)БО 16 передбачає норму, що перелік і склад статей калькулювання виробничої собівартості встановлюються підприємством самостійно. Іноді на практиці перелік витрат, які належать до складової собівартості, затверджується окремим розпорядженням керівника, після чого складають калькуляцію, дані якої й відображаються у бухобліку.

Виробнича собівартість

До виробничої собівартості продукції (робіт, послуг) включаються:

— прямі матеріальні витрати;

— прямі витрати на оплату праці;

— інші прямі витрати;

— змінні загальновиробничі та постійні розподілені загальновиробничі витрати.

Пункт 11 П(С)БО 16

Отже, насамперед підприємство має проаналізувати, які витрати пов'язані саме з наданням послуг замовнику. На практиці замовники у більшості випадків бажають отримувати не просто акт (чи інший первинний документ) із загальною фразою «надання послуг», а власне з деталізацією.

Для узагальнення інформації про витрати на виробництво, в т. ч. і послуги, використовується рахунок 23 «Виробництво». За дебетом рахунку відображають усі витрати, пов'язані саме з цим видом послуг, а згодом при наданні послуг замовнику за кредитом цього рахунку вартість наданих послуг списується у дебет субрахунку 903 «Собівартість реалізованих робіт і послуг» (докладніше основи обліку собівартості послуг див. у «ДК» №28/2016).

Розгляньмо формування собівартості поліграфічної послуги на прикладі надання послуг із підготовки до видання літературного твору.

Приклад Підприємство-замовник замовило послугу з підготовки до видання літературного твору іноземною мовою. Погоджена вартість послуги становить 20000 грн.

Для виконання послуг підприємство — неплатник ПДВ залучило:

— фізособу — перекладача з іноземної мови, сума винагороди 5000 грн;

— фізособу — фахівця зі спеціалізації тематики твору, сума винагороди 5000 грн.

Послуги надано підприємству-замовнику у червні, винагороду залученим стороннім фахівцям нараховано у червні (що підтверджено актами з фізособами), а суми винагород виплачено 05.07.2016 р.

Виконавець здійснює калькуляцію цього замовлення, а в акті зазначається деталізація наданих поліграфічних послуг (див. зразок). Відображення у бухгалтерському обліку див. у таблиці.

Таблиця

Надання поліграфічних послуг

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Коригування фінрезультату до оподаткування

|

||

|

Д-т

|

К-т

|

збільшення

|

зменшення

|

|||

|

1.

|

Відображено в обліку прямі витрати (винагорода фізособам): (5000 х 2 = 10000) |

23

|

631

|

10000

|

—

|

—

|

|

2.

|

Відображено в обліку інші прямі витрати (нарахований ЄСВ: 10000 х 22% = 2200) |

23

|

651

|

2200

|

—

|

—

|

|

3.

|

Надано послуги Замовнику |

361

|

703

|

20000

|

—

|

—

|

|

4.

|

Віднесено на собівартість реалізовані послуги |

903

|

23

|

12200

|

—

|

—

|

|

5.

|

Нараховано ПДФО та військовий збір: | |||||

| (5000 х 2) х 18% = 1800 |

631

|

641/ПДФО

|

1800

|

—

|

—

|

|

| (5000 х 2) х 1,5% = 150 |

631

|

6426

|

150

|

—

|

—

|

|

| Виплачено винагороду фізособам |

631

|

311

|

8050

|

—

|

—

|

|

Крім того, на суму винагород виконавцем, який використовує працю фізосіб, нараховано у червні 22% ЄСВ у розмірі 1100 грн із кожної суми. Податки та винагорода сплачені у липні. Тож у звітності з ЄСВ за червень суми винагороди та нарахованого ЄСВ відобразяться у таблиці 1 (рядки 1.2, 2.1, 3.1, 6.1), таблиці 6 (графи 17, 18, 21), а в таблиці 5 буде засвідчено факт укладання цивільно-правового договору. А от враховуючи, що послуги від фізосіб були отримані у червні, проте винагорода сплачена у липні, у податковому розрахунку форми №1ДФ за II квартал сума винагороди зазначається у графі 3а, нарахованого ПДФО — у графі 4а розділу І.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»