Виправити свої помилки можна в будь-який момент. Навіть якщо вже отримано повідомлення про планову перевірку, допоки перевірка не розпочата, бухгалтер сміливо може виправляти свої помилки. Пропонуємо проаналізувати механізм виправлення старих помилок з податку на прибуток, допущених у 2014 — 2015 роках, які вплинули на податкові різниці.

Загальні орієнтири виправлення

Порядок внесення змін до вже поданих податкових декларацій визначено приписами ст. 50 ПКУ. Якщо у майбутніх податкових періодах (з урахуванням строків давності, визначених ст. 102 ПКУ) платник податків самостійно виявляє помилки, що містяться у раніше поданій ним податковій декларації, він зобов'язаний надіслати УР до такої податкової декларації за формою чинного на час подання уточнюючого розрахунку.

Відлік строку давності починається з наступного дня після граничного строку подання звітності (навіть якщо конкретна податкова декларація була подана задовго до граничного строку), а якщо податкову декларацію було подано пізніше, то з наступного після її подання дня (п. 102.1 ПКУ). Більш ранні, ніж строком до 1095 днів, помилки немає сенсу виправляти: за ними донарахування ПЗ зробити неможливо й УР зі строком давності понад 3 роки готувати недоцільно (на практиці це просто неможливо).

Чинну на сьогодні форму декларації затверджено наказом Мінфіну від 20.10.2015 р. №897. По суті, УР — це декларація з податку на прибуток з відповідною позначкою у полі 1.

Починаючи аналізувати вже допущені помилки та шляхи їх виправлення, слід чітко усвідомлювати, що в одному УР можна виправити помилки тільки одного звітного періоду. При цьому щодо кількості поданих УР — жодних обмежень.

Як зменшення, так і збільшення ПЗ відображають в одному з рядків УР (у рядку 27, 32 або 36), але у разі зменшення ПЗ поряд із числовим показником ставлять знак «мінус».

У разі подання УР, який збільшує чи зменшує ПЗ минулих податкових періодів, таке збільшення або зменшення відображають в інтегрованій картці платника на дату подання УР (пп. 2 п. 4 р. ІV Порядку №422). Різні помилки спричиняють різні наслідки — див. таблицю 1.

Таблиця 1

Помилки, допущені до 01.01.2015 р., виправляються у 2016 році

|

Помилка призвела до завищення ПЗ

|

Помилка призвела до заниження ПЗ

|

Помилка призвела до викривлення показника збитків

|

| Варіант 1. Має місце переплата, якщо виправлення помилки за уточнюваний період не призвело до появи збитків | Має місце недоплата і штраф у розмірі 3% або 5% від суми недоплати та пеня | Викривлення показника різниці за збитками, яка з метою оподаткування зменшить фінрезультат 2015 р. і поточного звітного періоду (якщо коригування фінрезультату вплине на податковий збиток цього періоду) |

| Варіант 2. Виникають переплата і збиток. Різниця за збитками з метою оподаткування зменшить фінрезультат 2015 р. і може вплинути на показники 2016 р. (у разі якщо збитки продовжують обліковуватися і у 2016 р.) |

Робимо виправлення у звітності

Виправлення старих помилок (допущених у періодах до 01.01.2015 р.) у чинній декларації є досить важкою справою. Адже з 01.01.2015 р. правила обрахунку об'єкта оподаткування податком на прибуток у розділі III ПКУ кардинально змінилися. Тож у бухгалтерів виникають проблеми з виправленням показників, обрахованих за старими правилами, і відображенням такого виправлення у формах звітності, побудованих на новому алгоритмі обчислення об'єкта оподаткування податком на прибуток.

Податківці в листах від 04.01.2016 р. №102/7/99-99-19-02-01-17 та від 12.03.2016 р. №5375/6/99-99-19-02-02-15 дали вказівки, як виправити помилки, зроблені до 1 січня 2015 року. А в листі від 30.05.2016 р. №11752/6/99-99-15-02-02-15 дають алгоритм, яким чином виправити у звітності суму неправильно задекларованих збитків за періоди до 1 січня 2015 року.

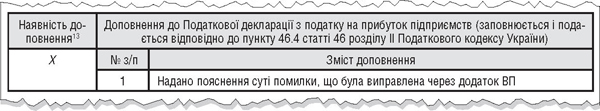

Податківці, маючи на увазі різні алгоритми обчислення об'єкта оподаткування податком на прибуток та незіставні форми декларації, рекомендують скористатися нормами п. 46.4 ПКУ щодо подання доповнення до податкової декларації, яке може бути складене у довільній формі та буде використане контролюючим органом при аналізі показників такої декларації. Про це слід зазначити у спеціально відведеному місці податкової декларації, а доповнення до декларації вважатиметься невід'ємною її частиною.

Виправити помилку, зокрема неправильно задекларовані збитки, можна через додаток ВП у складі декларації або через окремий УР.

Якщо прийнято рішення заповнювати додаток ВП за помилками до 01.01.2015 р., то у ньому рекомендується заповнити лише певні показники табл. 2 (суми завищення, заниження ПЗ, штраф 5% та пеня), а рядки табл. 1, де мали би бути виправлені показники, слід прокреслити. У разі виправлення суми від'ємного значення об'єкта оподаткування виправлену суму відображаємо у рядку 04 табл.1 додатка ВП. При цьому інші показники додатка ВП не заповнюємо.

У ситуації, коли прийнято рішення виправлення робити через окремий УР, у ньому слід заповнити рядки 27 — 28, 30 — 31, 32, 34 — 35, 36 та 38 — 39, що відображають результат уточнення податкових зобов'язань. Тут зазначаємо суми завищення, заниження ПЗ, штраф 3% і пеню. У разі якщо виправляється сума від'ємного значення, то виправлену суму збитку проставляємо в ряд. 04 УР. При цьому інші показники УР не заповнюємо. Арифметично у ряд. 27 УР може з'явитися і додатне значення (у разі коли виправлення помилки спрямовані на зменшення збитків). У листі від 30.05.2016 р. №11752/6/99-99-15-02-02-15 (див. «ДК» №25-26/2016) податківці наголошують, що жодні інші рядки, зокрема і ті, де зазначається штраф, не заповнюються. Якщо ж виправлення призвело до виникнення збитку (результуючим показником звітності з помилкою був прибуток), тоді логічно, що в УР має бути заповнено не тільки ряд. 04, а й ряд. 27.

Від себе можемо порекомендувати подати податківцям і доповнення до УР із правильними показниками та розрахунком правильної суми ПЗ. Маючи на руках таке доповнення, податківцям легше буде аналізувати виправлення, і вони уявлятимуть, на що орієнтуватися у результуючих показниках. Як варіант, можна взяти чинну в тому періоді, за який здійснюються виправлення, форму декларації і дати доповнення у вигляді такої декларації. Про цей факт слід зробити позначку у спеціально відведеному місці в податковій декларації під її табличною частиною.

Авансові внески за 2014, 2015 роки

За своєю суттю щомісячні авансові внески не є узгодженими податковими зобов'язаннями, тож виправлення їх суми у межах дії ст. 50 ПКУ, на нашу думку, є недоречним. I ось чому. У переліку загальнодержавних податків та зборів у ст. 9 та 10 ПКУ авансових внесків з податку на прибуток немає. У межах дії пп. 54.3.2 ПКУ контролюючий орган зобов'язаний самостійно визначити суму грошових зобов'язань, якщо дані податкових перевірок свідчать про їх заниження чи завищення саме податкових зобов'язань. А чинна на 01.01.2016 р. редакція п. 126.1 ПКУ не містить застереження про притягнення платників податків до відповідальності у разі порушення сплати авансових внесків з податку на прибуток. Непрямо, але такою законодавчою ініціативою підтверджується той факт, що статуси податкового зобов'язання та авансового внеску є зовсім різними. Підтверджує такий висновок у розрізі правил оподаткування податком на прибуток у 2014 — 2015 роках постанова ВСУ від 04.11.2015 р. у справі №21-1675а151.

Зверніть увагу!

Нагадуємо, що з 01.01.2016 р. авансові внески не сплачують щомісяця: Законом №909 вилучено абзац четвертий п. 57.1 ПКУ, яким передбачалася сплата щомісячних авансових внесків з податку на прибуток підприємств (1/12 нарахованої суми податку за попередній звітний (податковий) рік). Авансовий внесок за 3 квартали 2016 р. визначатимуть лише ті платники податків, які звітують поквартально. Розмір авансу становитиме 2/9 від суми податку за зазначений період. Авансовий внесок має бути сплачений до 31.12.2016 р. (п. 38 підрозд. 4 розд. ХХ ПКУ).

Якщо ж усе-таки перестраховуватися і посідати дуже обережну позицію, ставлячи знак рівності між ПЗ з податку на прибуток та авансовим внеском, то внаслідок виправлення помилок за минулі звітні періоди в частині авансових внесків у платника може утворитися або недоплата, або переплата. У разі недоплати доведеться сплатити до бюджету не тільки різницю, а й штраф із пенею. Ця позиція податківців не нова. Вони її висловлюють досить послідовно вже тривалий час — див., наприклад, відповідь на запитання 12 УПК №1171 («ДК» №4/2014).

У разі якщо було прийнято рішення все ж таки правити суму авансових внесків, слід бути готовими до того, що чинна форма декларації дозволяє це зробити через рядок 36 (податківці про це говорять у листах від 04.01.2016 р. №102/7/99-99-19-02-01-17 (див. «ДК» №4/2016, коментар «ДК») та від 12.03.2016 р. №5375/6/99-99-19-02-02-15 (див. «ДК» №17-18/2016, коментар «ДК»)). У рядку 36 УР зазначається сума збільшення або зменшення ПЗ за авансовим внеском з розрахунку за один календарний місяць. Крім рядка 36, слід заповнити і рядок 38 в частині пені та рядок 39 сумою штрафу 3%.

Якщо ж усе-таки буде прийнято рішення виправити авансові внески за минулі періоди, слід бути готовими до того, що повернути собі переплату авансових внесків просто неможливо. I ось чому. Раніше авансові внески перераховувалися на окремі казначейські рахунки, де аванси обліковувалися окремо і переплата за ними могла існувати. На сьогодні окремих рахунків за авансовими внесками просто немає: суми узгоджених податкових зобов'язань та авансів (через додаток ЗП) обліковуються єдиною сумою. Сума перевищення авансів над узгодженими ПЗ має знайти своє відображення в рядку 17 (19) декларації з податку на прибуток за 2015 рік як податок на прибуток із мінусом. Тому виправлення показника авансів за минулі періоди може позначитися тільки на показнику рядка 17 (19) декларації за 2015 рік.

Коли старі збитки формують податкові різниці

У разі коли ПЗ минулих періодів були завищені (завищені доходи чи занижені витрати), виправлення помилки цілком може призвести до того, що після виправлення попередньо задекларований прибуток перетвориться на збиток. А збитки минулих років, як нам відомо за приписами пп. 140.4.2 ПКУ, для всіх платників податку на прибуток з 01.01.2015 р. становлять собою податкову різницю, що зменшує фінансовий результат.

Приклад У червні 2016 р. було виявлено, що в обліку за 2014 рік не було проведено акт виконаних робіт (по суті, наші витрати) у сумі 10 млн грн. Задекларований за підсумками 2014 р. прибуток становив 7 млн грн. Після виправлення помилки фінансовий результат став збитком у розмірі 3 млн грн. Підприємство є квартальним платником податку на прибуток (річний дохід становить понад 20 млн грн).

Варіант 1 — прийнято рішення виправляти помилку через УР.

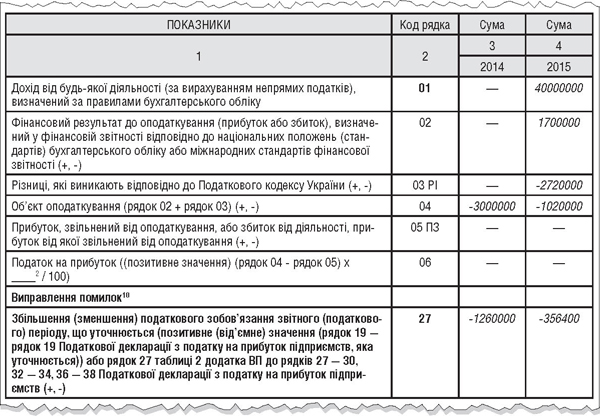

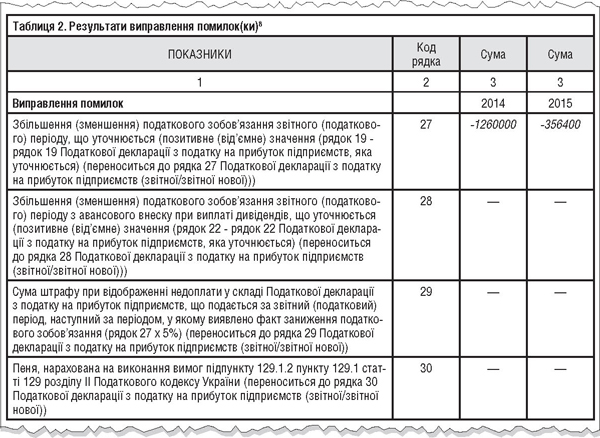

По суті, ця помилка вплине і на показники 2015 р., тож треба подати УР за два періоди: 2014 та 2015 рік (див. таблицю 2). За підсумками 2014 року має місце переплата з податку на прибуток 1,26 млн грн, а за підсумками 2015 р. переплата становить 356,4 тис. грн (рядок 19 декларації з податку на прибуток за 2015 рік). Сума 3 млн грн є тією різницею, на яку платник податків має право зменшити фінрезультат 2015 р., а за 2016 рік сума такого зменшення може становити 1,02 млн грн (ряд. 4 декларації за 2015 рік).

Таблиця 2

Виправлення показників за 2014, 2015 роки

|

№

з/п |

Виправлення показників за 2014 рік (за формою, що була актуальна у 2014 році, може бути подано як пояснення до УР)

|

|||

|

Показники

|

Код рядка декларації

|

До виправлення помилки

|

Після виправлення помилки

|

|

|

1.

|

Доходи, що враховуються при визначенні об'єкта оподаткування |

01

|

23000000

|

23000000

|

|

2.

|

Витрати, що враховуються при визначенні об'єкта оподаткування |

04

|

16000000

|

26000000

|

|

3.

|

Об'єкт оподаткування від усіх видів діяльності (+, -) |

07

|

7000000

|

-3000000

|

|

4.

|

Податок на прибуток за звітний період |

14

|

1260000

|

—

|

|

№

з/п |

Виправлення показників за 2015 рік (за формою, що була актуальна у 2015 році)

|

|||

|

Показники

|

Код рядка декларації

|

До виправлення помилки

|

Після виправлення помилки

|

|

|

1.

|

Дохід від будь-якої діяльності (за мінусом непрямих податків), визначений за правилами бухгалтерського обліку |

01

|

40000000

|

40000000

|

|

2.

|

Фінансовий результат до оподаткування (прибуток або збиток), визначений у фінансовій звітності відповідно до національних положень (стандартів) бухгалтерського обліку або міжнародних стандартів фінансової звітності (+, -) |

02

|

1700000

|

1700000

|

|

3.

|

Різниці, що виникають відповідно до Податкового кодексу України (+, -) |

03 РI

|

280000

|

-2720000

|

|

4.

|

Об'єкт оподаткування (рядок 02 + рядок 03) (+, -) |

04

|

1980000

|

-1020000

|

|

5.

|

Податок на прибуток ((додатне значення) (рядок 04 - рядок 05) х ____2 / 100) |

06

|

356400

|

—

|

|

6.

|

Податок на прибуток, нарахований за результатами останнього (звітного) податкового періоду (рядок 17 - рядок 18) (+, -) |

19

|

356400

|

—

|

Заповнюючи УР за 2014 р. та 2015 р., окрім рядка 04, слід заповнити і рядок 27, зазначивши у ньому суму завищеного ПЗ1 (див. зразок 1). Результати виправлень будуть «втягнуті» в облік датою їх подання в УР (у межах дії пп. 2 п. 4 р. ІV Порядку №422). Якби УР за 2014 та 2015 роки були подані до моменту подання звітності за півріччя 2016 р., то на суму переплати: 1260 тис. грн + 356,4 тис. грн = 1616,4 тис. грн — можна було б зменшити суму ПЗ з податку на прибуток до сплати за півріччя 2016 року (сума коригування відобразилася в облікових даних податківців у розрізі цього платника податку). Крім того, за підсумками такого виправлення матимемо різницю, що зменшить фінрезультат у сумі 1,02 млн грн (рядок 04 декларації за 2015 рік). Збитки 2015 року (1020000 грн) мають бути відображені в рядку 3.2.4 додатка РI.

Зразок 1

Показники УР за 2014 та 2015 роки

Після опрацювання таких робочих таблиць можемо перейти до заповнення окремих УР (варіант 1) або подати ВП (варіант 2).

Варіант 2 — прийнято рішення виправляти помилку через ВП.

Додаток ВП подається разом із поточною декларацією з податку на прибуток у вигляді її додатка. На кожен період, де міститься помилка, окремий ВП. У нашому випадку слід подати два окремі додатки ВП2. У виносці 8 ВП значиться, що у разі самостійного виправлення помилок за звітні (податкові) періоди до 1 січня 2015 року заповнюють показники таблиці 2, у рядках таблиці 1 проставляють прочерки. Крім того, не слід забувати, що значення ряд. 27 ВП має бути перенесено до ряд. 27 основної звітної декларації з податку на прибуток. За аналогією з поданням УР, оформлення додатків ВП супроводжуватиметься заповненням додатка РI до звітної декларації: збитки 2015 року мають бути відображені в рядку 3.2.4 додатка РI до декларації з податку на прибуток за той звітний період, коли подані УР (якщо УР були подані до граничного строку подання звітності за півріччя 2016 р., то цей рядок 3.2.4 додатка РI буде заповнено у звітності за півріччя 2016 р.).

1 Якби у нас за підсумками року значився збиток і ми внаслідок коригування його збільшували чи зменшували, то за рекомендаціями податківців ми б мали заповнити тільки рядок 04.

2 Щоправда, у спецполі під табличною частиною декларації під коміркою «ВП» нам доведеться ставити хрестик, а не цифру 2 (так рекомендує робити зміст виноски 11 декларації з податку на прибуток).

За даними прикладу додаток ВП матиме такий вигляд, як показано у зразку 2.

Зразок 2

Заповнення таблиці 2 ВП за 2014, 2015 роки

Крім того, разом із ВП та декларацією слід подати пояснення суті помилки — про це зазначаємо у спецполі під табличною частиною декларації (зразок 3). Пояснення за 2014 рік можуть бути у вигляді форми декларації за цей період з позначкою «інформаційно».

Зразок 3

Доповнення до декларації з податку на прибуток

Виправлення результуючого показника об'єкта оподаткування податком на прибуток та виникнення збитків за підсумками 2015 року призведе до необхідності вносити зміни до звітності і за наступні періоди: за I квартал та півріччя 2016 р. Виправлення наслідків старих помилок у звітності в поточному 2016 році проаналізуємо в наступному матеріалі.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VІ.

- Закон №909 — Закон України від 24.12.2015 р. №909-VІІІ «Про внесення змін до Податкового кодексу України та деяких законодавчих актів України щодо забезпечення збалансованості бюджетних надходжень у 2016 році».

- Порядок №422 — Порядок ведення органами ДФСУ оперативного обліку податків і зборів, митних та інших платежів до бюджетів, єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Мінфіну від 07.04.2016 р. №422.

- УПК №1171 — Узагальнююча податкова консультація щодо особливостей подання декларацій з податку на прибуток та сплати податку у 2013 році, затверджена наказом ДПСУ від 21.12.2012 р. №1171.

Юлія КЛОВСЬКА, головний редактор