Із запровадженням нової форми декларації з податку на прибуток платники податку запитують, чи можна її застосовувати для виправлення помилок минулих звітних періодів. Так, можна. Розгляньмо, як це зробити, на практичному прикладі.

Загальні правила

Як і раніше, порядок внесення змін до вже поданих податкових декларацій встановлює ст. 50 ПКУ. Згідно з нею, якщо після подання декларації за звітний період платник податків подає нову декларацію з виправленими показниками до закінчення граничного строку подання декларації за такий самий звітний період, то навіть за умов заниження податкового зобов'язання у раніше поданій декларації штрафи до платника податку не застосовуються.

У разі якщо у майбутніх податкових періодах (з урахуванням строків давності, визначених ст. 102 ПКУ) платник податків самостійно (у т. ч. за результатами електронної перевірки) виявляє помилки, що містяться у раніше поданій ним податковій декларації, він зобов'язаний надіслати уточнюючий розрахунок до такої податкової декларації за формою чинного на час подання уточнюючого розрахунку.

З цього випливають два правила, які слід врахувати платнику податку:

— виправляти самостійно знайдені помилки можна не пізніше закінчення 1095 дня, наступного за останнім днем граничного строку подання податкової декларації, в якій виявлено помилку;

— виправлення помилки має бути відображено в УР (або в декларації, як ми побачимо далі) за формою, що діятиме на момент подання цього документа.

Згідно з п. 50.1 ПКУ платник податків:

а) або надсилає уточнюючий розрахунок та сплачує суму недоплати і штраф у розмірі трьох відсотків від такої суми до подання такого уточнюючого розрахунку;

б) або відображає суму недоплати у складі декларації з цього податку, що подається за податковий період, наступний за періодом, у якому виявлено факт заниження податкового зобов'язання, збільшену на суму штрафу у розмірі п'яти відсотків від такої суми, з відповідним збільшенням загальної суми грошового зобов'язання з цього податку.

Не слід забувати і про необхідність сплати пені зі суми такої недоплати (заниження податкового зобов'язання). Вона розраховується за правилами, встановленими ст. 129 ПКУ.

Пам'ятайте: платник податків під час документальних планових та позапланових перевірок не має права подавати уточнюючі розрахунки до поданих ним раніше податкових декларацій за будь-який звітний (податковий) період з відповідного податку і збору, який перевіряється контролюючим органом. Тобто самостійно виправляти помилки слід до або після податкової документальної перевірки. І в разі якщо платник податків подає уточнюючий розрахунок до податкової декларації, поданої за період, що перевірявся, контролюючий орган має право на позапланову перевірку платника податків за відповідний період.

Виправлення помилок минулих звітних періодів

Обидва шляхи виправлення помилок реалізовані і в новій формі декларації. Тобто платник податку може виправити помилку в поданій декларації після закінчення граничних строків її подання:

1) або поданням УР, роль якого відіграє сама декларація. У цьому разі в «шапці» декларації ставиться відповідна помітка в графі «Уточнююча» і зазначаються два звітні періоди — рік або квартал (залежно від того, яку звітність, квартальну чи тільки річну, відповідно до ст. 137 ПКУ, має подавати платник податку), в якому подається УР, і рік або квартал, у якому виправляється помилка. У такому разі в декларації платник податку зазначає правильні показники, які за правилами оподаткування, що діяли в періоді, в якому знайдено помилку, мали б відображатися у декларації за такий період. А у рядках 27 — 39 декларації проставляються суми різниці (збільшення або зменшення) суми податкового зобов'язання, які виникли внаслідок помилки, і, в разі збільшення податкового зобов'язання, суми штрафу та пені. Додатки до такого УР заповнюються лише ті, до яких слід внести зміни: якщо такі додатки було складено правильно (або вони не складалися у звітному періоді, до якого вносяться виправлення), складати додатки до УР не треба. Не складають у такому разі і додаток ВП;

2) або у звітній декларації за той період, у якому помилку було виявлено. У такому разі платник податку обов'язково заповнює додаток ВП до декларації — саме у ньому наводяться правильні дані і відповідна різниця в сумі податкового зобов'язання, штрафи та пеня. Ці показники додатка ВП переносяться до рядків 27 — 39 декларації.

Зіставність форм

Головне, що бентежить багатьох платників податку, — це те, що нова форма декларації істотно відрізняється від форм, які діяли раніше. Це й не дивно, адже з 01.01.2015 р. правила обрахунку об'єкта оподаткування податком на прибуток у розділі ІІІ ПКУ кардинально змінилися. То як у цій формі відобразити показники, які були в минулих формах декларації, а в новій формі їх немає?

Алгоритму заповнення декларації в цьому разі нормативно не затверджено. На думку автора, платник податку повинен зазначити в УР або в додатку ВП звітної декларації головний показник — правильний об'єкт оподаткування і відповідно обчислити правильну суму податку та його заниження або завищення в раніше поданій декларації. На жаль, розшифрувати, за рахунок чого відбулося таке заниження або завищення в розрізі доходів та витрат, нова форма декларації не дозволяє.

Тому, наприклад, якщо платник податку не помилився в сумі доходів або витрат, але відобразив їх у неправильному рядку декларації за минулий звітний період, нова форма декларації виправити цю помилку не допоможе. Однак, згідно з п. 46.4 ПКУ, за потреби платник податків може подати разом із податковою декларацією доповнення до такої декларації, складене за довільною формою, що вважатиметься невід'ємною частиною податкової декларації. Таке доповнення подається з поясненням мотивів його подання. Тому можна подати, наприклад, УР, у якому об'єкт оподаткування не зміниться і збільшення/зменшення суми податку не відбудеться, але разом із ним подати у довільній формі доповнення, в якому відобразити зменшення одного виду доходів/ витрат і збільшення іншого на таку саму суму.

А тепер розгляньмо на прикладі відображення виправлення помилки у декларації, яка подаватиметься у 2016 році за 2015 рік.

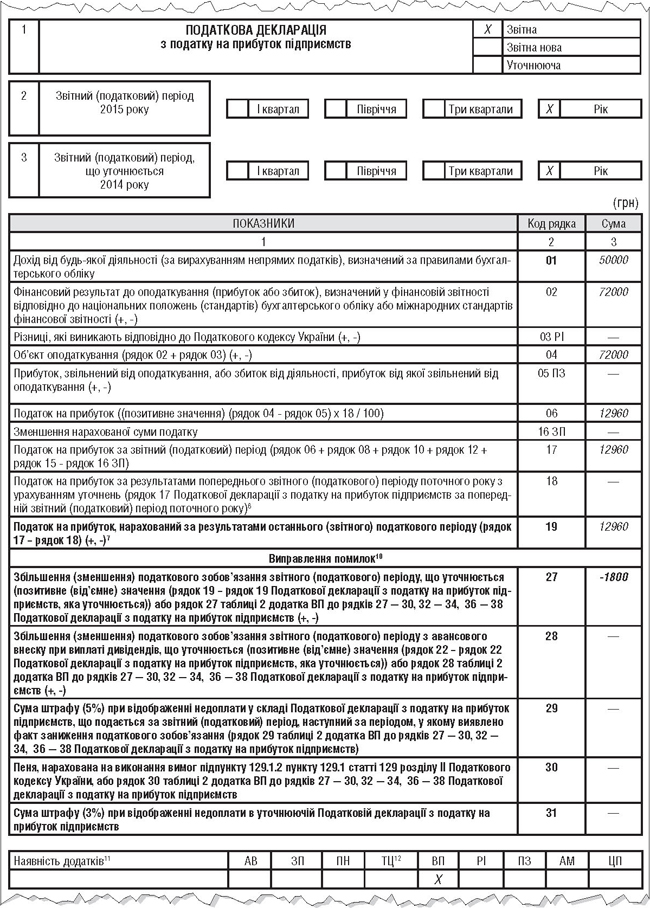

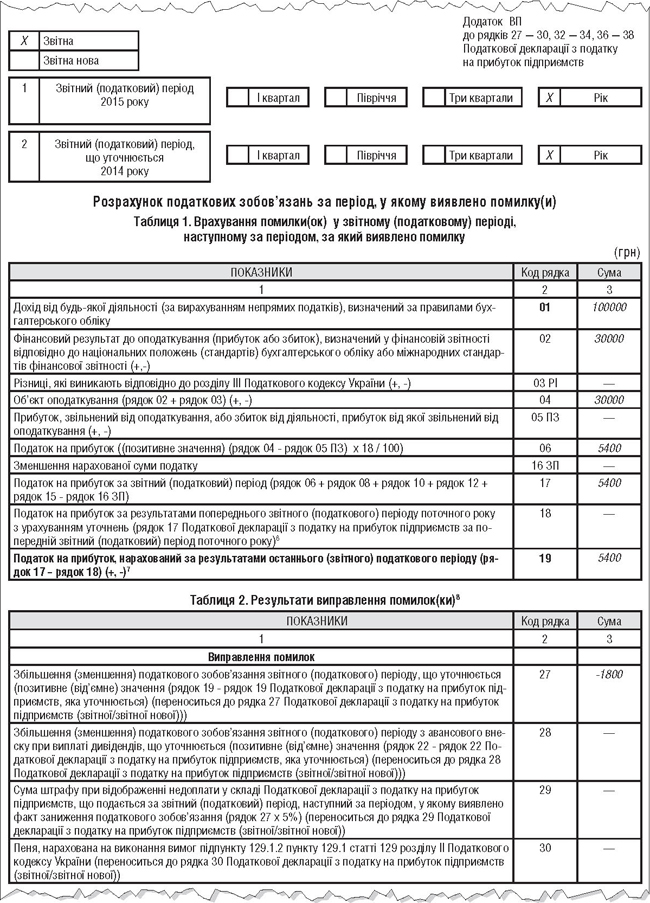

Приклад Підприємство в 2015 році подало декларацію за 2014 рік, у якій об'єкт оподаткування (прибуток) від усіх видів діяльності становив 40000 грн, а сума податку до сплати — 7200 грн. У 2015 році виявлено, що один із документів, за яким у 2014 році було визнано дохід (акт про надання послуг) не був підписаний замовником, а послуга так і не була фактично надана. Отже, відбулося завищення доходу на 10000 грн і завищення суми податкового зобов'язання на 1800 грн.

Виправити помилку платник податку вирішив у декларації за 2015 рік (див. зразки 1 та 2). Дані про діяльність у 2015 році, зазначені в декларації, умовні.

Зразок 1

Зразок 2

Унаслідок такого виправлення у платника податку виникла переплата за 2014 рік. Але зверніть увагу: дані додатка ВП податківці враховуватимуть окремо від даних самої декларації, а сума зменшення податку в рядку 27 декларації жодним чином не зменшує суму податку до сплати, зазначену в рядку 19 декларації. Отже, щоб не було непорозумінь із податківцями, платнику податку слід заплатити всю суму податку, обчислену за наслідками 2015 р., а переплатою, яка виникла внаслідок виправлення помилки, скористатися в наступних звітних періодах. Якщо ж платник податку хоче скористатися сумою такої переплати для погашення частини податкового зобов'язання вже тепер, за наслідками декларації за 2015 рік, то йому варто виправити помилку шляхом подання УР до подання декларації за 2015 рік. І, перш ніж сплачувати податкове зобов'язання за 2015 рік, переконатися, що така переплата врахована податківцями, шляхом проведення звірки з ДПІ.

Ганна БИКОВА, «Дебет-Кредит»