Незважаючи на ідентичність у формах, звітування за контрольованими операціями за 2015 рік має істотні відмінності від аналогічних звітів за попередні роки. Поговоримо про додаток ТЦ до декларації з податку на прибуток, але спершу коротко пригадаємо основні положення трансфертного цінноутворення, які слід тримати в полі зору, готуючи звітність.

Що ми відносимо до контрольованих операцій

Умови визнання госпоперацій контрольованими зазнали істотних змін. Так, згідно з нормами пп. 39.2.1.7 ПКУ, контрольованими визнаються операції, проведення яких супроводжується одночасним виконанням двох умов:

— річний дохід платника податків від будь-якої діяльності, визначений за правилами бухгалтерського обліку, перевищує 50 мільйонів гривень (за мінусом непрямих податків) за відповідний податковий (звітний) рік;

— обсяг таких господарських операцій платника податків із кожним контрагентом, визначений за правилами бухгалтерського обліку, перевищує 5 мільйонів гривень (за мінусом непрямих податків) за відповідний податковий (звітний) рік. Зверніть увагу: критерій у розмірі 3% доходу платника податку на прибуток зараз не діє. При ідентифікації контрольованих операцій за 2015 рік це слід врахувати.

Норма пп. 39.2.1.5 ПКУ тепер більш деталізована. Коли в ланцюгу між платником податків і його пов'язаною особою — нерезидентом право власності на об'єкт операції переходить до непов'язаних осіб, операція між такими пов'язаними особами є контрольованою, за умови що такі непов'язані особи:

— не виконують у такій сукупності операцій істотних функцій, пов'язаних із придбанням (продажем) товарів (робіт, послуг), між пов'язаними особами;

— не використовують у такій сукупності операцій істотних активів та/або не беруть на себе істотних ризиків для організації придбання (продажу) товарів (робіт, послуг) між пов'язаними особами.

Як відомо, для статусу контрольованої операції одним із ключових факторів є реєстрація нерезидента у країні, що включена до переліку держав, затвердженого КМУ1. Зверніть увагу: для визначення операції контрольованою має значення дата включення до цього переліку або виключення з нього (абз. 2 пп. 39.2.1.2 ПКУ). Адже протягом 2015 року діяло кілька затверджених розпорядженнями КМУ переліків (див. лист ДФСУ від 17.12.2015 р. №27017/6/99-99-19-02-02-15).

1 На 2015 рік діє перелік держав, затверджений розпорядженням КМУ від 14.05.2015 р. №449-р.

У чому полягає принцип «витягнутої руки»

Платник податку, який бере участь у контрольованій операції, повинен визначати обсяг свого оподатковуваного прибутку відповідно до принципу «витягнутої руки».

Умови, за яких господарські операції визнаються такими, що відповідають принципу «витягнутої руки»:

— якщо ціни (націнки) на товари (роботи, послуги) підлягають державному регулюванню згідно із законодавством, ціна вважається такою, що відповідає принципу «витягнутої руки», якщо вона встановлена відповідно до правил такого регулювання. Це положення не поширюється на випадки, коли встановлюється мінімальна (максимальна) ціна продажу або індикативна ціна. У такому разі ціна операції, що відповідає принципу «витягнутої руки», визначається відповідно до цієї статті, але не може бути меншою за мінімальну або індикативну ціну та більшою за максимальну ціну;

— якщо під час здійснення операції обов'язковим є проведення оцінки, вартість об'єкта оцінки є підставою для встановлення відповідності принципу «витягнутої руки» для цілей оподаткування;

— у разі проведення аукціону (публічних торгів), обов'язковість проведення якого визначена законом, умови, які склалися за результатами такого аукціону (публічних торгів), визнаються такими, що відповідають принципу «витягнутої руки»;

— якщо продаж (відчуження) товарів, у тому числі майна, переданого у заставу позичальником з метою забезпечення вимог кредитора, здійснюється у примусовому порядку згідно із законодавством, умови, сформовані під час такого продажу, визнаються такими, що відповідають принципу «витягнутої руки».

Норми пп. 39.3.2.5 ПКУ визначають низку фінансових показників, які можуть бути використані під час визначення рівня рентабельності і які забезпечують установлення відповідності конкретних умов принципу «витягнутої руки». Якщо раніше до уваги бралися, зокрема, характеристики товарів (робіт, послуг), їх кількість, умови проведення платежів під час операції та строк виконання господарських зобов'язань, то оновлена редакція пп. 39.3.2.5 ПКУ орієнтує вже на валову рентабельність, валову рентабельність собівартості, чисту рентабельність, чисту рентабельність витрат, рентабельність активів, операційних витрат і капіталу.

Для контрольованих операцій з експорту та імпорту товарів із біржовим котируванням відповідність принципу «витягнутої руки» встановлюється за методом порівняльної неконтрольованої ціни (пп. 39.2.1.3 ПКУ). При цьому використовується діапазон цін на такі товари, що склалися на товарній біржі. Зазначені біржові ціни підлягають коригуванню з урахуванням обсягу контрольованої операції, умов оплати і постачання товару, якісних характеристик та транспортних витрат.

Методи

Перелік та кількість методів встановлення відповідності умов контрольованої операції принципу «витягнутої руки» не змінилися, але маємо певні нововведення в правилах пріоритетності вибору методу. Обирати слід той метод, що є найдоцільнішим щодо фактів та обставин випадку (пп. 39.3.2.1 ПКУ). Те, що обраний платником метод не є найдоцільнішим, має доводити контролюючий орган (абз. 9 пп. 39.3.2.1 ПКУ).

Платник податку може використовувати будь-який метод, який він вважає найдоцільнішим, проте, у разі коли є можливість застосування і методу порівняльної неконтрольованої ціни, і будь-якого іншого методу, пріоритет віддається методу порівняльної неконтрольованої ціни. Якщо інші чотири методи можуть застосовуватися з однаковою надійністю, перевагу віддають методу ціни перепродажу або методу «витрати плюс».

Зверніть увагу: платник податку може не застосовувати більше одного методу для визначення того, чи відповідають умови контрольованої операції принципу «витягнутої руки». Хоча норми пп. 39.3.2.7 та 39.5.2.11 ПКУ дають підстави вважати, що, як і в 2014 році, платник податку може застосовувати не лише один метод, а і їх комбінацію у разі доцільності. Якщо контролюючий орган доведе, що застосований платником податків метод (комбінація методів) не дає змоги найбільш обґрунтовано встановити відповідність умов контрольованої операції принципу «витягнутої руки», він має право застосувати інші методи (комбінацію методів) для встановлення відповідності умов контрольованої операції принципу «витягнутої руки».

Звітність та відповіді на запити

Як ми знаємо, раніше норми пп. 39.4.2 ПКУ зобов'язували платників податку на прибуток, які здійснювали контрольовані операції, подавати разом із декларацією з податку на прибуток окремий додаток ТЦ, у якому мала би бути відображена інформація про здійснені контрольовані операції. За 2015 рік такого обов'язку немає. Тепер додаток ТЦ подається тільки у разі самостійного проведення коригування на підставі пп. 39.5.4 ПКУ. Тобто в загальному порядку суб'єкти трансфертного ціноутворення додаток ТЦ у складі декларації з податку на прибуток не подають — тільки у разі проведення самостійного коригування. Врешті-решт, це продиктовано і змістом нової форми додатка ТЦ, який містить лише одну таблицю «Самостійне коригування податкових зобов'язань платника податку з метою трансфертного ціноутворення». А от податківці у своєму листі від 04.01.2016 р. №102/7/99-99-19-02-01-17 (див. «ДК» №04/2016) сприймають додаток ТЦ виключно як «можливість надання платниками інформації про контрольовані операції в рамках трансфертного ціноутворення за скороченою формою».

Різниці, сформовані на підставі зворотного коригування доходів та витрат на збільшення фінрезультату, відображаються в додатку РІ за кодами 4.1.6 та 4.1.7, а суми зворотного коригування доходів та витрат на зменшення фінрезультату — в РІ за кодами 4.2.5 та 4.2.6. У чому між ними різниця?

Пропорційне коригування податкових зобов'язань платника податків за контрольованими операціями такий платник податків здійснюватиме на добровільних засадах згідно з пп. 39.5.5 ПКУ. Пропорційне коригування проводять у разі, коли:

1) за результатами перевірки контрагента такого платника податків орган Міндоходів донарахував контрагентові податкові зобов'язання за контрольованими операціями;

2) контрагент платника податків самостійно відкоригував свої податкові зобов'язання за контрольованими операціями.

Для такого коригування визначальною є та ціна, яка була визначена як звичайна або податковим органом, або контрагентом.

Пропорційне коригування здійснюється платником податків на підставі повідомлення про можливість такого коригування (пп. 39.5.5.4 ПКУ), яке надсилається податківцями протягом 30 к. д. із дня виникнення права на пропорційне коригування (з дня сплати контрагентом податкових зобов'язань, визначених ним самостійно або донарахованих йому податковим органом).

Якщо платник податків знає, що його контрагент здійснив самостійне коригування або що йому були донараховані податкові зобов'язання податковим органом, а відповідне повідомлення він не отримав у встановлений термін 30 к. д., він має право звернутися до центрального податкового органу із заявою про надіслання повідомлення про проведення пропорційного коригування. До цієї заяви додаються копії документів, що підтверджують виконання рішення про донарахування податкових зобов'язань (документів про сплату донарахованих податкових зобов'язань контрагентом). Податківцям відведено 15 робочих днів, щоби прийняти рішення.

Не виключена ситуація, що рішення про донарахування податкових зобов'язань, згідно з яким було проведено пропорційне коригування, надалі буде скасовано. У цьому разі здійснюється зворотне коригування (пп. 39.5.5.6 ПКУ). Зворотне коригування також здійснюється на підставі повідомлення центрального податкового органу протягом 20 робочих днів з дати отримання такого повідомлення. До повідомлення додаються вже готовий розрахунок зворотного коригування та копія відповідного судового рішення про скасування рішення про нарахування податкових зобов'язань (пп. 39.5.5.7 ПКУ). Платникові податків залишається тільки внести зміни до своєї звітності з податку на прибуток, заповнивши додаток РІ до декларації з податку на прибуток. Згідно з пп. 39.5.5.8 ПКУ, повернення надміру сплачених сум податків за скасованими рішеннями відбувається лише після того, як зроблено зворотні коригування та сплачено відповідні податки сторонами контрольованої операції. Згідно з пп. 39.5.5.9 ПКУ штрафні санкції при зворотному коригуванні не нараховуються.

Детальніша інформація про контрольовані операції відображається у звіті про контрольовані операції, що стане предметом нашого аналізу в одному з найближчих номерів «ДК».

Але звітністю з ТЦ податківці ніколи не обмежувалися. У разі коли подана платником податків документація з ТЦ за фактом не містить повної інформації (пп. 39.4.6 ПКУ) або належного обґрунтування відповідності умов контрольованої операції принципу «витягнутої руки», податківці надішлють такому платнику податків запит з вимогою додатково подати протягом 30 календарних днів з моменту його отримання інформацію та/або обґрунтування відповідності умов конкретної контрольованої операції принципу «витягнутої руки».

Штрафні санкції

Строк давності за контрольованими операціями становить 7 років (п. 102.1 ПКУ).

Крім того, протягом 2015 року сталися зміни у системі штрафів. Так, у разі неподання (несвоєчасного подання) звіту про контрольовані операції підприємству загрожує штраф у розмірі 300 МЗП (на 2015 рік — 300 х 1218 = 365400 грн), а до 13.08.2015 р. таке правопорушення коштувало би підприємству втричі менше. Водночас зменшено штраф за недекларування контрольованих операцій: наразі штраф становитиме 1% від суми незадекларованих операцій (раніше — 5%), після внесених змін зазначена санкція не може перевищувати 300 МЗП (на 2015 рік — 300 х 1218 = 365400 грн).

А от за неподання документації за контрольованою операцією штраф залишився тим самим: 3% від суми контрольованої операції, щодо якої не була подана документація, але не більше 200 МЗП за всі контрольовані операції, здійснені у відповідному звітному році (на 2015 рік 200 х 1218 = 243600 грн). Крім того, уточнюється, що сплата штрафу не звільняє платника податку від обов'язку подання звіту про контрольовані операції та/або документації з трансфертного ціноутворення (п. 120.3 ПКУ доповнено новим абзацом).

Усі ці штрафи зав'язані саме на звіті про контрольовані операції, про неподання додатка ТЦ — жодної згадки, а отже, щодо всіх цих ситуацій, коли був обов'язок подати додаток ТЦ, а його не подали, діятиме загальна норма щодо неподання податкової звітності за п. 120.1 ПКУ — 170 грн (1020 грн), адже додатки є невід'ємною частиною податкової звітності. За неправильне заповнення ТЦ є ризик застосування штрафу за приписами п. 123.1 ПКУ (25% або 50% заниженого податкового зобов'язання).

Особливості перевірок у рамках ТЦ

Податківці не мають права проводити більше однієї перевірки контрольованої операції одного платника податків протягом календарного року (пп. 39.5.2.4 ПКУ). Причому такі перевірки не перешкоджають проведенню будь-яких інших перевірок на підприємстві (пп. 39.5.2.6). Отже, на підприємстві можуть одночасно проводитися два види документальних перевірок — звичайні і перевірки контрольованих операцій. При цьому проводитимуть їх за різними наказами, різні інспектори і тривалість таких перевірок теж буде різною.

Нові підстави для документальних позапланових перевірок

Стаття 78 ПКУ з 01.01.2015 р.* поповнилася кількома новими підставами для проведення документальних позапланових перевірок (без попереднього надсилання запитів), зокрема:

— порушення строків подання податкової декларації, розрахунку, звіту про контрольовані операції або документації з трансфертного ціноутворення (пп. 78.1.2 ПКУ);

— отримання документально підтвердженої інформації та даних, що свідчать про невідповідність умов контрольованої операції принципу «витягнутої руки», та/або встановлення невідповідності умов контрольованої операції принципу «витягнутої руки» (пп. 78.1.14 ПКУ);

— неподання або подання з порушенням звіту про контрольовані операції та/або документації з трансфертного ціноутворення або у разі встановлення порушень під час моніторингу такого звіту або документації (пп. 78.1.15 ПКУ);

— отримання звіту про контрольовані операції в загальному порядку — це теж є підставою для позапланової перевірки, але тільки з питань контролю трансфертного ціноутворення (пп. 78.1.16 ПКУ).

* На підставі Закону від 28.12.2014 р. №72.

Тривалість перевірки контрольованих операцій збільшилася і тепер не повинна перевищувати 18 місяців (при цьому строки давності, за якими податківці зможуть застосувати штрафи і донарахувати податкові зобов'язання за наслідками перевірки, становлять 7 років (2555 днів), див. п. 102.1 ПКУ). В окремих випадках рішенням керівника фіскального органу така перевірка може бути подовжена на 12 місяців. Але кожні 6 місяців контролюючий орган має надавати платнику податків інформацію про поточний стан проведення перевірки, яка триває.

Самостійне коригування

Якщо суб'єкт трансфертного ціноутворення провів контрольовану операцію, в якій ціна не відповідає принципу «витягнутої руки», він має право самостійно відкоригувати ціну та суму ПЗ з податку на прибуток, обчислених виходячи з відкоригованої ціни (пп. 39.5.4.1 ПКУ). Зверніть увагу: як і раніше, ця норма лише надає право платникові податків на самостійне коригування цін, а не зобов'язує його робити це. I не випадково, адже факт невідповідності фактичної ціни операції звичайній ціні у загальному випадку мають доводити податківці (пп. 39.1.3 ПКУ).

Але платник податків добровільно може визнати факт невідповідності ціни здійсненої контрольованої операції принципу «витягнутої руки» та відкоригувати свої доходи. Донараховувати в частині розрахунків із контрагентом нічого не треба, йдеться лише про коригування ПЗ (доходів) за конкретною угодою в межах розрахунків із бюджетом. Увага: природа такого коригування може бути тільки в бік зростання суми податку, що підлягає сплаті до бюджету. Коригуючу декларацію можна подати в будь-який момент.

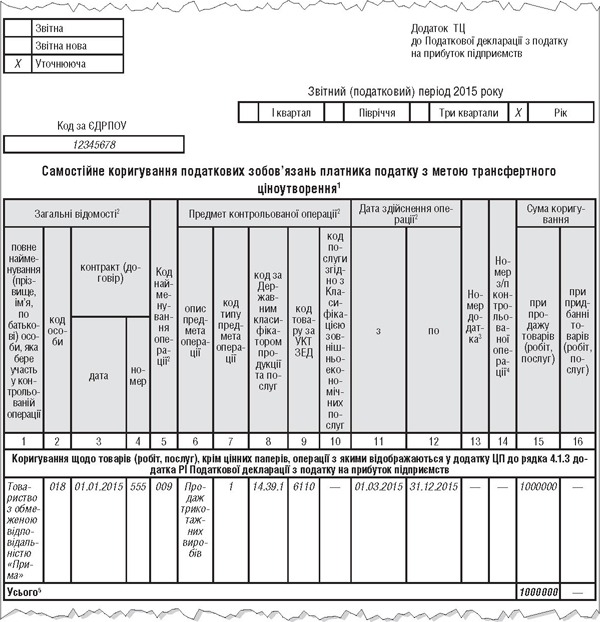

Заповнюємо додаток ТЦ

Заповнення додатка ТЦ прямо пов'язане із заповненням звіту про контрольовані операції. Звіт про контрольовані операції разом із декларацією з податку на прибуток подавати не треба, бо він є самостійним звітом і подається до 1 травня року, наступного за звітним. Слід пам'ятати, що має бути відповідність між окремими показниками додатка ТЦ та окремими додатками до Звіту про контрольовані операції.

Розгляньмо, як заповнювати окремі графи додатка ТЦ.

Графа 1 має бути заповнена повним найменуванням особи, яка бере участь у контрольованій операції. Зазвичай ця інформація береться зі статутних документів такої особи. Код особи в гр. 2 проставляють згідно з додатком 5 до Порядку складання звіту про контрольовані операції1. Наприклад, це може бути код 017 «Продавець» або 018 «Покупець» за договором купівлі-продажу.

У графах 3 і 4 зазначають дату і номер контракту (договору), на підставі якого мала місце контрольована операція. У графі 5 — код найменування операції згідно з додатком 3 до Порядку складання звіту про контрольовані операції. Наприклад, для договору купівлі-продажу такий код — 009, для договору поставки — 026.

У графах 6 — 10 описується предмет контрольованої операції:

графу 6 «Опис предмета операції» слід заповнити на підставі конкретного договору, саме там чітко видно предмет договору;

у графі 7 проставляють код типу предмета операції згідно з додатком 4 до Порядку складання звіту про контрольовані операції. Це може бути один із трьох типів: товар (код 1), робота (код 2) або послуга (код 3);

графа 8 — код предмета КО за Класифікатором продукції і послуг2;

у графі 9 — код товару за УКТ ЗЕД, можливим джерелом інформації про нього є відповідна митна декларація;

у графі 10 — код послуги із Класифікації зовнішньоекономічних послуг3.

1 Затверджений наказом Міндоходів від 11.11.2013 р. №669.

2 Державний класифікатор продукції і послуг ДК 016:2010, затверджений наказом Держспоживстандарту від 11.10.2010 р. №457.

3 Класифікація зовнішньоекономічних послуг, затверджена наказом Державної служби статистики від 27.02.2013 р. №69.

У графах 11 і 12 зазначають початкову та кінцеву дату здійснення операції. Якщо за цим договором було здійснено кілька однотипних операцій, вписуємо дату першої та останньої з них. Якщо госпоперація була одна, то дати у графах 11 і 12 збігатимуться.

Оскільки графи 1 — 12 додатка ТЦ мають прямі аналоги у Звіті про контрольовані операції, при їх заповненні можна керуватися Порядком складання звіту про контрольовані операції. У графі 13 — номер додатка до Звіту про контрольовані операції, який подавався платником згідно з пп. 39.4.2 ПКУ до 1 травня року, наступного за звітним. У графі 14 — порядковий номер з графи 1 розділу «Відомості про контрольовані операції» додатка 1 до Звіту про контрольовані операції, який подавався платником податків згідно з пп. 39.4.2 ПКУ до 1 травня року, наступного за звітним. Якщо звіт ще не подавався, графи 13 і 14 не заповнюють. Так, при самостійному коригуванні податкових зобов'язань, яке проводиться до 1 травня 2016 р., ці графи не заповнюватимуться.

I нарешті, у графах 15 і 16 зазначають інформацію, заради якої і складають додаток ТЦ: суму коригування доходів (графа 15) і витрат (графа 16). Підсумкові значення граф 15 і 16 до декларації з податку на прибуток не переносяться.

Приклад Суб'єкт трансфертного ціноутворення ТОВ «Прима» здійснює самостійне коригування доходів за контрольованими операціями з продажу трикотажних виробів (код 14.3) на суму 1 млн грн. Додаток ТЦ буде заповнено так, як показано у зразку.

Зразок

Заповнення додатка ТЦ за умовами прикладу

Юлія КЛОВСЬКА, головний редактор