Закінчився 2015 рік, готуємося до здавання річного звіту з податку на прибуток. Ще раз пройдемо шляхом визначення прибутку з урахуванням різниць, які виникають при здійсненні операцій з необоротними матеріальними активами1.

З початку 2015 року платники податку на прибуток, згідно з п. 44.2 ПКУ, для визначення об'єкта оподаткування використовують дані бухгалтерського обліку та фінансової звітності щодо доходів, витрат і фінансового результату до оподаткування. Усі показники податкової звітності формуються виключно на підставі первинних документів, регістрів бухгалтерського обліку, фінансової звітності та інших документів, ведення яких передбачено законодавством (п. 44.1 ПКУ). Платники податку зобов'язані вести облік доходів і витрат та інших показників для визначення податкових зобов'язань з податку на прибуток, використовуючи національні та/або міжнародні положення (стандарти) бухгалтерського обліку відповідно до Закону про бухоблік та зважаючи на норми ПКУ щодо врахування податкових різниць.

Податкові різниці, визначені в розділі ІІІ ПКУ, в обов'язковому порядку враховуються підприємствами, річний дохід яких від будь-якої діяльності (без урахування непрямих податків — акциз, мито та ПДВ), розрахований за останній звітний (податковий) період за правилами бухгалтерського обліку, більший ніж 20 мільйонів грн2. Інші підприємства визначають різниці за власним бажанням та вільні від обов'язку коригувати фінрезультат до оподаткування на всі різниці (крім від'ємного значення об'єкта оподаткування минулих податкових (звітних) років). Але таке право діє тільки один раз.

Про прийняте рішення щодо права не застосовувати податкові різниці платник податку зазначає в податковій звітності з цього податку, що подається за перший рік у такій безперервній сукупності років, тож у подальші роки податкові різниці також не застосовуються. Робиться відповідна позначка наприкінці декларації з прибутку3, проте наразі немає роз'яснень з боку податкових органів, що слід зазначити у відповідному полі. На наш погляд, у стовбці «Наявність рішення» треба поставити позначку «Х», а в стовбці «Прийнято рішення про незастосування коригувань фінансового результату до оподаткування на усі різниці» — зафіксувати документ, на підставі якого прийнято таке рішення (наказ, розпорядження, облікова політика). Якщо надалі у платника податку річний дохід перевищить граничний поріг у 20 млн грн, з такого періоду (року) слід починати враховувати всі податкові різниці. Відмовитися від цього в майбутньому буде вже неможливо.

1 Облік операцій з інвестиційною нерухомістю (П(С)БО 32) та біологічними активами (П(С)БО 30) не є предметом розгляду цього матеріалу.

2 До річного доходу від будь-якої діяльності, визначеного за правилами бухобліку, включаються дохід (виручка) від реалізації продукції (товарів, робіт, послуг), інші операційні доходи, фінансові доходи та інші доходи (пп. 134.1.1 ПКУ).

3 Форма податкової декларації з податку на прибуток затверджена наказом Мінфіну від 20.10.2015 р. №897.

Одразу визначимо, що, згідно з пп. 134.1.1 ПКУ, об'єктом оподаткування податком на прибуток є прибуток, отриманий як на території України, так і за її межами. Такий прибуток визначається шляхом коригування фінансового результату до оподаткування на різниці, які виникають відповідно до положень розділу ІІІ ПКУ. Різниці, які збільшують фінансовий результат до оподаткування, зменшують збитки або збільшують прибуток, а різниці, які зменшують фінансовий результат до оподаткування, відповідно збільшують збитки або зменшують прибуток.

Отже, для обліку операцій із необоротними активами (основні засоби та нематеріальні активи, далі — НА) слід використовувати П(С)БО 7 «Основні засоби» та П(С)БО 8 «Нематеріальні активи» або ж міжнародні стандарти фінансової звітності. До речі, на підставі пп. 14.1.138 ПКУ з погляду податкового обліку не належать до основних засобів матеріальні активи, що призначаються для використання у госпдіяльності на термін до одного року і вартість яких не перевищує 6000 гривень (до 01.09.2015 р. — 2500 грн), бібліотечні і архівні фонди, вартість землі, незавершені капітальні інвестиції, автомобільні дороги загального користування, а також невиробничі основні засоби. Класифікувати й обліковувати будь-які операції щодо основних засобів треба на підставі П(С)БО 7 або міжнародних стандартів та Методрекомендацій з бухобліку ОЗ.

Різниці, які можуть виникати при обліку НА, визначені в ст. 138 ПКУ. Це шість різниць, три з яких збільшують фінансовий результат до оподаткування, а решта три — зменшують.

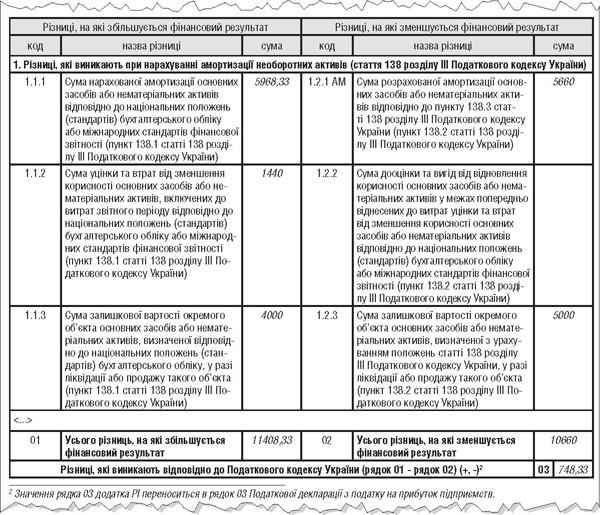

Різниці, які виникають в операціях з НА, відображаються в рядку 03 додатка РІ до декларації. А, своєю чергою, значення рядка 03 додатка РІ переноситься до рядка 03 декларації. Відображаються в цьому додатку як бухгалтерські, так і податкові показники, і як наслідок, ці різниці збільшують або зменшують фінансовий результат до оподаткування.

Згрупуємо ці різниці за операціями, які змінюють фінансовий результат до оподаткування.

1. Амортизація НА

Збільшуємо фінрезультат на суму амортизації НА, яка нарахована в бухгалтерському обліку згідно з національними положеннями (стандартами) бухобліку або міжнародними стандартами фінзвітності.

Суму бухгалтерської амортизації відображаємо в рядку 1.1.1 додатка РІ.

Зменшуємо фінрезультат на суму амортизації НА, яка розрахована згідно з п. 138.3 ПКУ.

Така сума амортизації буде розрахована та відображена в додатку АМ (про заповнення цього додатка — див. «ДК» №04/2016) та загальною сумою перенесена до рядка 1.2.1 додатка РІ. У графі 3 додатка АМ проставляється балансова вартість ОЗ та нематеріальних активів на початок звітного періоду — 2015 року. На підставі п. 11 підрозділу 4 розділу ХХ ПКУ (також див. роз'яснення податківців1), для розрахунку амортизації в податковому обліку з 01.01.2015 р. до уваги береться балансова вартість НА, яка склалася на 31.12.2014 р. згідно з податковим законодавством. Тобто якщо бухгалтерський та податковий облік НА відрізнявся, то і надалі треба вести окремий податковий облік, який відштовхується від балансової вартості, визначеної в податковому обліку. Ці відмінності могли виникати з різних причин. Насамперед це стосувалося визначення первісної вартості НА, використання невиробничих основних засобів (що відображалось в бухобліку), завдяки нарахуванню індексації у податковому обліку НА, врахування ліміту щодо проведення ремонтів, а також ліміту класифікації інших НА (у т. ч. МНМА).

Щодо порядку розрахунку амортизації в податковому обліку (додаток АМ), то розраховується вона згідно з п. 138.3 ПКУ.

Відмінності амортизації в податковому обліку порівняно з бухгалтерською амортизацією:

— відсутність «виробничого» методу амортизації. Тобто, якщо такий має місце у бухгалтерському обліку, з метою податкового обліку його треба замінити на будь-який інший метод, передбачений П(С)БО 7;

— встановлено мінімально допустимі строки корисного використання об'єктів основних засобів та інших необоротних активів з метою оподаткування. Тобто, якщо в бухгалтерському обліку такі строки менші, слід використовувати податкові, а якщо дорівнюють або більші, — користуємося бухгалтерським строком корисного використання;

— встановлено строки права користування нематеріальними активами відповідно до правовстановчих документів (група 4 — не менше 5 років, група 5 — не менше 2 років). У разі якщо цими документами не встановлено строку права користування, то від 2-х до 10 років;

— не підлягає амортизації вартість гудвілу;

— не амортизуються невиробничі основні засоби, тобто такі, які не використовуються у господарській діяльності, а саме: витрати на придбання або самостійне виготовлення, ремонт, реконструкцію, модернізацію та інші поліпшення;

— не вважаються основними засобами матеріальні активи, вартість яких на дату введення в експлуатацію менша ніж 6000 грн (до 01.09.2015 р. — 2500 грн).

2. Продаж або ліквідація НА

У разі ліквідації або продажу НА, залишкова вартість яких складається з урахуванням відмінностей у нарахуванні амортизації:

— збільшуємо фінрезультат на суму залишкової вартості об'єкта, яка склалася з урахуванням амортизації згідно з бухгалтерським обліком за нормами національних П(С)БО;

— зменшуємо фінрезультат на суму залишкової вартості об'єкта, яка склалася з урахуванням амортизації згідно з податковим обліком. Залишкова вартість у податковому обліку, згідно з пп. 14.1.9 ПКУ, — це різниця між первісною вартістю та сумою розрахованої амортизації відповідно до положень розділу III ПКУ.

Ці суми знайдуть відображення в додатку РІ в рядках 1.1.3 та 1.2.3 відповідно.

Зверніть увагу, що в цій ситуації немає прив'язки до міжнародних стандартів, п. 138.1 ПКУ не згадує про МФСЗ, за якими також може бути визначено в бухобліку залишкову вартість необоротного активу й у разі ліквідації чи продажу треба збільшити фінрезультат до оподаткування. Чи може це означати, що взагалі тут немає різниць, у разі коли підприємство веде облік за міжнародними стандартами? Рекомендуємо отримати індивідуальну консультацію щодо цього.

3. Переоцінка, зменшення або збільшення корисності об'єктів НА

У разі проведення в бухобліку уцінки та отримання втрати від зменшення корисності об'єктів основних засобів — збільшуємо фінансовий результат до оподаткування на ці суми (рядок 1.1.2 додатка РІ).

У разі проведення дооцінки, в межах попередньо віднесених до витрат сум уцінки, та отримання вигід від відновлення корисності об'єктів основних засобів після усунення причин попереднього зменшення їх корисності в межах попередньо віднесених до витрат втрат від зменшення корисності — зменшуємо фінрезультат (рядок 1.2.2 додатка РІ).

На дату річного балансу всі підприємства на підставі П(С)БО 28 оцінюють, чи є ознаки можливого зменшення корисності активів, чи такого зменшення корисності немає, — тоді слід визначити та відобразити вигоди від відновлення корисності такого активу. У бухгалтерському обліку такі операції відображають проведеннями:

Д-т 972 К-т 131 — втрати від зменшення корисності об'єктів основних засобів (п. 31 П(С)БО 7);

Д-т 131 К-т 742 — відновлення корисності об'єктів основних засобів після усунення причин попереднього зменшення їх корисності (п. 32 П(С)БО 7).

Приклади

Розгляньмо наявність активів на підприємстві у прикладах.

Приклад 1 ТОВ «Світанок» згідно з обліковою політикою використовує прямолінійний метод нарахування амортизації.

За власним рішенням індексацію згідно з податковим обліком у 2014 році не проводили.

ТОВ «Світанок» на 31.12.2014 р. має на балансі стіл, строк корисного використання в бухобліку якого 5 років та який відображений за Д-т 106 «Інструменти, прилади та інвентар» — 24800 грн (первісна вартість). Нарахована амортизація стола за К-т 131 «Знос основних засобів» — 4960 грн (річна сума амортизації, сума умовна).

Протягом 2015 року були придбані та введені в експлуатацію основні засоби:

у лютому 2015 року за кошти інструмент 1, первісна вартість становила 4200 грн (ПДВ — 840 грн);

у червні 2015 року безоплатно інструмент 2, справедлива вартість 2000 грн (без ПДВ), у бухобліку віднесений до складу основних засобів згідно з обліковою політикою підприємства;

у листопаді 2015 року за кошти інструмент 3, первісна вартість 6500 грн (ПДВ — 1300 грн) — цей інструмент не використовується в господарській діяльності підприємства.

Облік відповідних операцій показано в таблиці 1.

Таблиця 1

Облік придбання ОЗ (до прикладу 1)

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Коригування фінрезультату до оподаткування

|

||

|

Д-т

|

К-т

|

Збільшення

|

Зменшення

|

|||

|

1.

|

Придбано інструмент 1 (лютий 2015 р.) |

15

|

631

|

4200

|

—

|

—

|

|

2.

|

Нараховано ПК з ПДВ |

641/ПДВ

|

631

|

840

|

—

|

—

|

|

3.

|

Введено в експлуатацію інструмент 1 (лютий 2015 р.) |

106/1

|

15

|

4200

|

—

|

—

|

|

4.

|

Відображення вартості безоплатно отриманого інструмента 2 (червень 2015 р.) |

15

|

424

|

2000

|

—

|

—

|

|

5.

|

Введено в експлуатацію інструмент 2 (червень 2015 р.) |

106/2 (109)

|

15

|

2000

|

—

|

—

|

|

6.

|

Придбано інструмент 3 (листопад 2015 р.) |

15

|

631

|

6500

|

—

|

—

|

|

7.

|

Нараховано ПК з ПДВ |

641/ПДВ

|

631

|

1300

|

—

|

—

|

|

8.

|

Введено в експлуатацію інструмент 3, який не використовується в госпдіяльності (листопад 2015 р.) |

106/3

|

15

|

6500

|

—

|

—

|

|

9.

|

Нараховано ПЗ з ПДВ* на підставі п. 198.5 ПКУ (643/ПЗ, які підлягають коригуванню) |

643

|

641/ПДВ

|

1300

|

—

|

—

|

|

10.

|

Зараховано до первісної вартості ПЗ з ПДВ |

106/3

|

643

|

1300

|

—

|

—

|

| * Відповідно до вимог Інструкції з бухобліку ПДВ. | ||||||

Стосовно стола зауважимо, що для розрахунку амортизації в податковому обліку це група 6 і мінімальний строк користування 4 роки, проте в бухгалтерському обліку за умовами прикладу строк користування 5 років, тому для розрахунку в податковому обліку до уваги береться строк 5 років за пп. 138.3.3 ПКУ.

Порядок розрахунку амортизації інструмента 1 в бухгалтерському обліку не відрізняється від податкового, тому ця сума буде відображена і в рядку 1.1.1, і в рядку 1.2.1 додатка РІ.

Інструмент 2, згідно з пп. 14.1.138 ПКУ (редакція від 01.09.2015 р.), не відповідає вартісному критерію основного засобу в податковому обліку, тому амортизація за п. 138.3 ПКУ не розраховується, як наслідок — не бере участі в зменшенні фінансового результату до оподаткування. А якщо так, то на суму нарахованої амортизації в бухгалтерському обліку за інструментом 2 буде збільшений фінансовий результат (рядок 1.1.1 додатка РІ).

Крім того, після 01.01.2015 р. у податковому обліку не передбачено обмежень щодо нарахування амортизації на основні засоби, безоплатно отримані платником податку, якщо такі мають місце, і використовуються у господарській діяльності платника податку. Вони також підлягають амортизації згідно з п. 138.3 ПКУ. Проте ця норма не діяла до 01.01.2015 р. (роз'яснення податківців у ЗІР, підкатегорія 102.06.01). Тобто якби вартість інструмента 2 відповідала в податковому обліку критерію ОЗ, він амортизувався би без обмежень.

На інструмент 3, який не використовується в госпдіяльності, не розраховуватиметься податкова амортизація за нормою пп. 138.3.2 ПКУ, відповідно, зменшувати фінрезультат до оподаткування суми податкової амортизації не будуть. А бухгалтерська амортизація інструмента 3 буде скоригована, і на цю суму буде збільшено фінрезультат до оподаткування.

Нарахуємо амортизацію за 2015 рік на підставі прикладу 1 (див. таблицю 2).

Таблиця 2

Нарахування амортизації ОЗ за 2015 рік за прямолінійним методом (до прикладу 1)

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Сума,грн

|

Коригування фінрезультату до оподаткування

|

||

|

Д-т

|

К-т

|

Збільшення

|

Зменшення

|

|||

|

1.

|

Стіл |

91 (92)

|

131

|

4960*

|

4960

|

4960

|

|

2.

|

Інструмент 1 (лютий 2015 р.) |

91

|

131

|

700**

|

700

|

700

|

|

3.

|

Інструмент 2 (червень 2015 р.) |

91

|

131

|

200***

|

200

|

—

|

|

4.

|

У сумі, пропорційній до нарахованої амортизації, щодо об'єктів основних засобів, отриманих безоплатно |

424

|

745

|

200

|

—

|

—

|

|

5.

|

Інструмент 3 (листопад 2015 р.) |

91

|

131

|

108,33****

|

108,33

|

—

|

| * 24800 : 60 х 12 = 4960 річна сума амортизації. ** 4200 : 60 х 10 (з березня 2015 р.) річна сума амортизації. *** 2000 : 60 х 6 (з липня 2015 р.) річна сума амортизації. **** 6500 : 60 х 1 (з грудня 2015 р.) річна сума амортизації. |

||||||

Якщо підприємство вирішило переоцінити основний засіб або нематеріальний актив, за умови що залишкова вартість цього об'єкта істотно відрізняється від його справедливої вартості на дату балансу (щодо нематеріальних активів, то підприємство може здійснювати переоцінку за справедливою вартістю на дату балансу тих активів, щодо яких існує активний ринок), ми, користуючись п. 16 — 21 П(С)БО 7 та п. 19 — 24 П(С)БО 8, повинні переоцінити на цю дату всі необоротні активи, які належать до відповідної групи. І надалі проводити переоцінку на кожну дату балансу, якщо справедлива вартість основних засобів або нематеріальних активів істотно відрізняється від залишкової вартості. Рішення щодо проведення переоцінки оформлюється наказом (розпорядженням) керівника підприємства. З 01.01.2015 р. не застосовується так званий податковий метод переоцінки за індексом інфляції. Востаннє переоцінку за цим методом можна було провести в січні 2015 року, за умови що керівник встиг вчасно видати розпорядження (кінець грудня 2014 р. — початок січня 2015 р.), тому що індекс інфляції оприлюднюється Держстатом не пізніше 7 числа кожного місяця. І якщо підприємство до 01.01.2015 р. проводило переоцінку за податковим методом і не врахувало її за останній звітний період, це вважається помилкою, яку можна виправити протягом 1095 днів (п. 50.1 ПКУ), тобто в декларації за 2015 р.

До речі, переоцінка об'єктів ОЗ є досить витратною процедурою, тому що згідно зі ст. 7 Закону про оцінку майна для переоцінки ОЗ з метою бухобліку треба мати висновок суб'єкта оціночної діяльності. Проте проведення переоцінки з метою бухгалтерського обліку є правом, а не обов'язком підприємства.

Приклад 2 На балансі ТОВ «Світанок» значиться обладнання, залишкова вартість якого дорівнює «0» (п. 17 П(С)БО 7). 30 червня 2015 року підприємство за розпорядженням керівника вирішило дооцінити вартість обладнання до справедливої вартості, яка дорівнює 12000 грн. Строк використання встановлюється 5 років.

На 30.09.2015 р. справедлива вартість дорівнює залишковій — 11400 грн.

На 31.12.2015 р. залишкова вартість дорівнює 10800 грн, а справедлива вартість становила 9500 грн. Слід провести уцінку цього основного засобу. Індекс переоцінки дорівнює 0,880 (9500 : 10800).

Відображення цих операцій в обліку показано в таблиці 3.

Таблиця 3

Облік переоцінки об'єктів ОЗ (до прикладу 2)

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Коригування фінрезультату до оподаткування

|

||

|

Д-т

|

К-т

|

Збільшення

|

Зменшення

|

|||

|

1.

|

Дооцінка обладнання (30.06.2015 р.) |

104

|

411

|

12000

|

—

|

—

|

|

2.

|

Нараховано амортизацію на 30.09.2015 р. |

91

|

131

|

600

|

—

|

—

|

|

3.

|

Нараховано амортизацію на 31.12.2015 р. |

91

|

131

|

600

|

—

|

—

|

|

4.

|

Уцінка обладнання (31.12.2015 р.): | |||||

|

4.1.

|

уцінка первісної вартості (12000 - (12000 х 0,88) = 1440) |

975

|

104

|

1440

|

1440

|

—

|

|

4.2.

|

уцінка зносу (1200 - (1200 х 0,88) = 144) |

131

|

104

|

144

|

—

|

—

|

У разі якщо підприємство проводить операції, пов'язані з експлуатацією основних засобів, а саме: поточний огляд, поточний ремонт, модернізація, модифікація, добудова, дообладнання, реконструкція та інші види поліпшень, — різниць у податковому обліку не буде, облік ведеться відповідно до бухгалтерського обліку.

Це не стосується невиробничих основних засобів. Згідно з пп. 138.3.2 ПКУ, не підлягають амортизації витрати на придбання/самостійне виготовлення, ремонт, реконструкцію, модернізацію або інші поліпшення.

Також скажемо щодо ремонту і поліпшень орендованих основних засобів — на підставі п. 8 П(С)БО 14 об'єкт операційної оренди відображається на позабалансовому рахунку орендаря, а витрати на поліпшення (модернізація, модифікація, добудова, дообладнання, реконструкція тощо) цього основного засобу — як капітальні інвестиції у створення (будівництво) інших необоротних активів. Такі витрати зараховуються до складу основних засобів як первісна вартість нового об'єкта підгрупи 2.7 «Інші необоротні матеріальні активи» класифікації основних засобів, наведеної у п. 7 Методрекомендацій з бухобліку ОЗ (п. 21 Методрекомендацій) та як група 9 ОЗ згідно з класифікацією в податковому обліку. Отже, при визначенні об'єкта оподаткування платник податку — орендар на підставі ст. 138 ПКУ скоригує фінансовий результат на різниці, які можуть виникати при нарахуванні амортизації1. НА, отримані у фінансовий лізинг (оренду) після 01.01.2015 р., підлягають амортизації в податковому обліку орендаря відповідно до ст. 138 ПКУ (роз'яснення податківців у ЗІР, підкатегорія 102.06.01).

1 Листи ДФСУ від 16.07.2015 р. №14862/6/99-99-19-02-02-15 та від 04.08.2015 р. №16335/6/99-99-19-02-02-15.

Не враховуються податкові різниці у випадках консервації основних засобів.

Ще одна різниця виникає при реалізації основного засобу або ліквідації. Так, при реалізації або ліквідації НА враховується залишкова вартість. Залишкова вартість як у бухгалтерському, так і в податковому обліку складається з первісної вартості мінус амортизація. Але залишкова вартість ОЗ у бухобліку та в податковому обліку можуть різнитися, адже порядок визначення залишкової вартості різний. У податковому обліку первісна вартість ОЗ зменшується на суму розрахованої амортизації за п. 138.3 ПКУ.

Приклад 3 ТОВ «Світанок» 28.11.2015 р. реалізувало шафу за 9000 грн, у т. ч. ПДВ — 1500 грн. Залишкова вартість згідно з бухгалтерським обліком становить 4000 грн. Залишкова вартість згідно з податковим обліком — 5000 грн. Тобто виникає податкова різниця (4000 - 5000 = 1000). Відображення в обліку показано в таблиці 4.

Таблиця 4

Облік реалізації об'єкта ОЗ (до прикладу 2)

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Коригування фінрезультату до оподаткування

|

||

|

Д-т

|

К-т

|

Збільшення

|

Зменшення

|

|||

|

1.

|

Переведено шафу до складу необоротних активів, утримуваниx для продажу (П(С)БО 27): |

—

|

—

|

|||

|

1.1

|

списано знос шафи (умовна сума) |

131

|

106

|

1000

|

—

|

—

|

|

1.2

|

залишкова вартість бухгалтерська |

286

|

106

|

4000

|

4000

|

—

|

|

1.3

|

залишкова вартість податкова 5000 грн |

5000

|

||||

|

2.

|

Списано балансову вартість |

943

|

286

|

4000

|

—

|

—

|

|

3.

|

Реалізація шафи |

377

|

712

|

7500

|

—

|

—

|

|

4.

|

Нараховано ПЗ з ПДВ |

712

|

641/ПДВ

|

1500

|

—

|

—

|

Яким чином організовувати облік податкових різниць на підприємстві, вирішуватиме кожен самостійно. Накопичують різниці за кожною операцією або збирають інформацію щодо господарських операцій, які відрізняються одна від одної, в окремому обліку з метою проведення коригувань на власний розсуд, найчастіше за допомогою автоматизованого обліку.

Порядок заповнення додатка РІ до податкової декларації з податку на прибуток щодо всіх розглянутих прикладів див. у зразку.

Зразок

За умовами прикладів значення рядка 03 додатка РІ у сумі 748,33 грн (при відсутності інших різниць) переноситься до рядка 03 декларації з податку на прибуток підприємств. На цю суму буде збільшено об'єкт оподаткування.

Нормативна база

- Закон про бухоблік — Закон України від 16.07.99 р. №996-ХІV «Про бухгалтерський облік та фінансову звітність в Україні».

- Закон про оцінку майна — Закон України від 12.07.2001 р. №2658-III «Про оцінку майна, майнових прав та професійну оціночну діяльність в Україні».

- Інструкція з бухобліку ПДВ — Інструкція з бухгалтерського обліку податку на додану вартість, затверджена наказом Мінфіну від 01.07.97 р. №141.

- Методрекомендації з бухобліку ОЗ — Методичні рекомендації з бухгалтерського обліку основних засобів, затверджені наказом Мінфіну від 30.09.2003 р. №561.

- П(С)БО 7 — Положення (стандарт) бухгалтерського обліку 7 «Основні засоби», затверджене наказом Мінфіну від 27.04.2000 р. №92.

- П(С)БО 8 — Положення (стандарт) бухгалтерського обліку 8 «Нематеріальні активи», затверджене наказом Мінфіну від 18.10.99 р. №242.

- П(С)БО 14 — Положення (стандарт) бухгалтерського обліку 14 «Оренда», затверджене наказом Мінфіну від 28.07.2000 р. №181.

- П(С)БО 28 — Положення (стандарт) бухгалтерського обліку 28 «Зменшення корисності активів», затверджене наказом Мінфіну від 24.12.2004 р. №817.

Юлія ВОРОБЙОВА, експерт з бухгалтерського та податкового обліку