Ціннопаперовий облік завжди мав власні алгоритми та нюанси застосування. Але у 2015 році було докорінно змінено алгоритм обчислення об'єкта оподаткування податком на прибуток. Зазнав змін і механізм ціннопаперового обліку. У чому полягають основні нюанси звітування за 2015 рік?

Як вівся облік до 2015 року

До 01.01.2015 р. ціннопаперовий облік передбачав окремі механізми оподаткування для біржових та позабіржових цінних паперів. Фінансові результати біржових та позабіржових ЦП обліковували окремо. Крім того, на відміну від 2015 року, платники податку мали вести окремий від решти операцій облік загального фінансового результату за операціями з продажу або іншого відчуження цінних паперів звітного періоду.

Збитки за біржовими ЦП могли бути враховані в рахунок майбутніх звітних періодів (без обмежень звітних періодів), для позабіржових ЦП був чітко визначений 3-річний поріг: збитки за такими ЦП могли бути зараховані на зменшення прибутків майбутніх періодів тільки протягом 1095 днів, наступних за звітним періодом виникнення від'ємного фінрезультату, коли його вперше було задекларовано (колишня редакція пп. 153.8.3 ПКУ).

Ціннопаперові операції 2015 року

За загальним правилом пп. 134.1.1 ПКУ, об'єкт оподаткування податком на прибуток обчислюється тепер на базі фінансового результату діяльності за даними бухгалтерського обліку, але з урахуванням його коригування на певні податкові різниці. По суті, різниці покликані збільшити/зменшити додатне/від'ємне значення фінансового результату до оподаткування (збитку). Ці різниці можуть не брати до уваги лише ті платники податку на прибуток, у яких за останній рік дохід, за даними бухобліку, за мінусом непрямих податків становить менше 20 млн грн або які не взяли на себе добровільного обов'язку обліковувати такі різниці. Такі платники податку на прибуток визначають об'єкт оподаткування за даними бухгалтерського обліку без будь-яких коригувань, крім від'ємних результатів попередніх звітних періодів.

З 01.01.2015 р. окремий ціннопаперовий облік залишився (пп. 141.2.3 ПКУ), але з певним нюансом: фінансовий результат операцій із цінними паперами тепер не оподатковується окремо, а бере участь в обчисленні об'єкта оподаткування податком на прибуток (пп. 141.2.5 ПКУ).

Тобто незалежно від того, маємо ми справу з біржовими чи з позабіржовими цінними паперами, тепер визначається єдиний фінансовий результат з урахуванням норм бухобліку. Платники податку ведуть окремий податковий облік операцій з продажу або іншого відчуження цінних паперів із дотриманням положень НСБО або МСФЗ та окремо визначають загальний фінансовий результат від таких операцій.

Основними факторами створення податкових різниць у частині ціннопаперового обліку є відсотки, прибутки, ціннопаперові уцінки та збитки.

Ціннопаперовий фінрезультат у загальному результаті

Фінансовий результат за операціями з продажу або іншого відчуження ЦП звітного періоду визначається, як і раніше, окремо. Але з 01.01.2015 р. ціннопаперовий результуючий показник уже не має власної ставки податку на прибуток, а включається до загального фінрезультату до оподаткування. Цей показник збільшується на суму від'ємного ціннопаперового фінрезультату від продажу або іншого відчуження ЦП та на суму уцінки ЦП (що перевищує суму раніше проведеної дооцінки) відповідно до НП(С)БО або міжнародних стандартів (пп. 141.2.1 ПКУ). І навпаки, додатний ціннопаперовий фінрезультат, визначений за правилами бухобліку, зменшує загальний фінрезультат до оподаткування (пп. 141.2.2 ПКУ).

Окремо звертаємо увагу, що цей механізм стосується не всіх від'ємних сум, а лише від'ємного загального ціннопаперового результату попередніх звітних періодів (пп. 141.2.4 ПКУ). Тобто маємо таке собі розтягнуте у часі врахування збитків від операцій з ЦП (зменшення фінрезультату) тільки у періодах, коли матимемо прибуток. Від'ємні суми враховуватимуться лише в межах наявних додатних результуючих сум. Отже, перенесення від'ємних ціннопаперових результуючих сум до загального фінрезультату до оподаткування є неможливим.

Таким чином, за підсумками звітного періоду 2015 року платник податку на прибуток спершу має окремо визначити загальний фінрезультат за ціннопаперовими операціями за 2015 рік. У разі якщо за попередній звітний період ціннопаперовий фінрезультат був від'ємний, то додатний результат звітного періоду може бути зменшений на суму тогорічного від'ємного результату. Строку давності для від'ємних ціннопаперових фінрезультатів з 2015 р. законодавством не передбачено, за старими від'ємними залишками — див. розділ «Оподаткування перехідних операцій».

Сума додатного загального фінансового результату від операцій з продажу або іншого відчуження ЦП має збільшити фінрезультат до оподаткування податкового (звітного) періоду платника податку (пп. 141.2.5 ПКУ). Цей висновок підтверджується листом ДФСУ від 29.10.2015 р. №22909/6/99-99-19-02-02-15.

Зверніть увагу: є певні ситуації, коли норми п. 141.2 ПКУ не діють, а це означає, що результати таких операцій братимуться саме за даними бухгалтерського обліку (див. пп. 141.2.6 ПКУ), без будь-якого окремого обліку та з відповідним включенням ціннопаперових фінрезультатів до складу загального фінрезультату до оподаткування.

У 2015 році операції з векселями виведені з-під дії норм п. 141.2 ПКУ, а фактично це означає, що податковий облік операцій із цими цінними паперами з 01.01.2015 р. повністю базується на нормах П(С)БО. Так, зокрема, слід взяти до уваги, що такі фінансові інвестиції, як векселі третіх осіб, що утримуються підприємством до їх погашення, відображаються на дату балансу за амортизованою собівартістю фінансових інвестицій. А різницю між собівартістю та вартістю погашення фінансових інвестицій (дисконт або премія при придбанні) інвестор повинен амортизувати протягом періоду з дати придбання до дати їх погашення за методом ефективної ставки відсотка1 (п. 10 П(С)БО 122). До 2015 року дельта між номіналом таких ЦП та сумою їх погашення відображалася у податкових витратах (доходах) того звітного періоду, на який припадало таке погашення.

1 Метод ефективної ставки відсотка — метод нарахування амортизації дисконту або премії, за яким сума амортизації визначається як різниця між доходом за фіксованою ставкою відсотка і добутком ефективної ставки та амортизованої вартості на початок періоду, за який нараховується відсоток (п. 3 П(С)БО 12). Див. також приклад у додатку 1 до П(С)БО 12.

По суті, фінансовий результат до оподаткування коригується на різниці за операціями з продажу або іншого відчуження ЦП, але не коригується на різниці за операціями з продажу та іншого відчуження корпоративних прав, виражених в іншій, ніж цінні папери, формі, — це пояснюють податківці у листі від 10.11.2015 р. №23923/6/99-99-19-02-02-15 (див. «ДК» №1-2/2016). Тобто механізм ціннопаперових коригувань за п. 141.2 ПКУ жодною мірою не стосується так званих неціннопаперових прав (у т. ч. корпоративних прав).

Проценти в обліку — тепер податкова різниця

Відповідно до приписів пп. 14.1.206 ПКУ, процентами є дохід, який сплачується (нараховується) позичальником на користь кредитора як плата за використання залучених на визначений або невизначений строк коштів або майна.

До 2015 року норми пп. 153.4.3 ПКУ регламентували віднесення сум процентів за борговими ЦП до складу витрат за правилами, визначеними положеннями (стандартами) бухгалтерського обліку. А у разі розміщення платником податку боргових цінних паперів вище/нижче від номінальної вартості прибуток/збиток від їх розміщення відносилися до складу його доходів/витрат у податковий період, протягом якого відбулося погашення/викуп таких цінних паперів.

Нині, відповідно до норм п. 140.2 ПКУ, для платника податку, в якого сума боргових зобов'язань за операціями з пов'язаними особами — нерезидентами перевищує суму власного капіталу більш ніж у 3,5 разу (якщо має місце виключно лізингова діяльність — більш ніж у 10 разів), фінрезультат до оподаткування має збільшитися на суму перевищення нарахованих у бухобліку процентів над 50% таких показників:

— суми фінансового результату до оподаткування;

— суми фінансових витрат;

— суми амортизаційних відрахувань.

Сума боргових зобов'язань та власного капіталу з метою цієї норми визначається як середнє арифметичне значень боргових зобов'язань та власного капіталу на початок та кінець звітного податкового періоду з урахуванням процентів. Проценти, які перевищують суму цього обмеження і які збільшили фінрезультат, мають зменшити фінансовий результат до оподаткування майбутніх звітних податкових періодів у сумі, зменшеній щороку на 5% до повного її погашення з урахуванням обмежень із п. 140.2 ПКУ.

Слід узяти до уваги, що до складу процентів у бухобліку відносяться і дисконти за облігаціями1 (п. 4 П(С)БО 152), а це означає, що всі норми, які регулюють облік процентів, є актуальними і для дисконтів. Зокрема, дата їх відображення в обліку чітко прив'язана до того періоду, коли ці проценти виникають (виходячи з бази їх нарахування та строку користування відповідними активами з урахуванням економічного змісту відповідної угоди, додатково див. п. 20 П(С)БО 15).

1 За своєю суттю дисконт відповідає визначенню плати за використання коштів, їх еквівалентів або сум, що заборговані підприємству.

Ціннопаперові уцінки як фактор податкових коригувань

Норми пп. 141.2.1 ПКУ визначають уцінки як фактор збільшення фінансового результату до оподаткування (йдеться про будь-які уцінки, крім ситуацій із державними ЦП та облігаціями місцевих позик). Тут треба пам'ятати, що збільшують фінрезультат тільки ті уцінки, що перевищують суму раніше проведеної дооцінки за нормами бухобліку. Цей висновок підтверджується листом ДФСУ від 29.10.2015 р. №22909/6/99-99-19-02-02-15. Крім того, сума уцінки, що не перевищує суму раніше проведеної дооцінки, не збільшує визначений відповідно до НП(С)БО або МСФЗ фінансовий результат до оподаткування.

Якщо попередньо дооцінка не проводилася, але з тих чи інших причин конкретні ЦП втрачають у їх справедливій вартості та мають бути уцінені, суми таких уцінок визначаються за нормами бухобліку і не стануть податковими різницями і в податковому обліку ніяк не відобразяться. Саме тому тепер важливо відстежувати справедливу вартість ЦП.

Ще один важливий момент, на який слід звернути особливу увагу. Норми пп. 141.2.1 ПКУ передбачають роль уцінок тільки у бік збільшення фінрезультату. Зменшити фінрезультат за рахунок уцінок або дооцінок не вдасться: це просто не передбачено чинним законодавством.

Оподаткування перехідних операцій

Нормами п. 31 та п. 32 підрозділу 4 розділу ХХ ПКУ встановлено низку заборон на включення від'ємних ціннопаперових фінрезультатів попередніх періодів до загального ЦП-результату. Так, від'ємний фінансовий ЦП-результат, сформований станом на 1 січня 2014 року, не повинен враховуватися за результатами звітних (податкових) періодів тільки 2014 року, тобто такі суми можуть бути враховані при підбитті підсумків 2015 року і далі. А збиткові результати за операціями з цінними паперами, деривативами, корпоративними правами, випущеними в іншій, ніж цінні папери, формі, сформовані станом на 1 січня 2013 року, взагалі відсікаються (не враховуються) для подальшого обліку (можуть бути враховані тільки понесені до цієї дати витрати, підтверджені належним чином первинними документами). Такі нюанси в частині старих збитків якраз і формують різниці в обліку.

Для витрат на сплату процентів, які відповідали вимогам п. 141.1 ПКУ в редакції, що діяла до 1 січня 2015 року, але не були віднесені до складу витрат виробництва (обігу) за нормами п. 141.2 ПКУ у редакції, що діяла до 1 січня 2015 року, передбачено перехідну норму. Такі суми надалі підлягають врахуванню при визначенні фінансового результату до оподаткування майбутніх звітних податкових періодів з 1 січня 2015 року з урахуванням обмежень, визначених п. 140.3 ПКУ (про це обмеження зазначено вище). Отже, старі, не включені до ціннопаперових витрат, суми мають право зменшити оподатковуваний прибуток уже після 1 січня 2015 р. (п. 20 підрозділу 4 розділу ХХ ПКУ).

Звітуємо

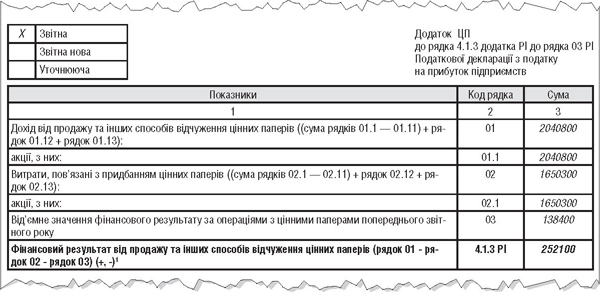

Результати оподаткування ціннопаперових операцій відображаються в додатку ЦП із відповідним перенесенням результуючих показників до рядка 4.1.3 додатка РІ, результат якого переноситься до рядка 03 податкової декларації з податку на прибуток.

Приклад Підприємство в 2015 році придбало та реалізувало акції; витрати на їх придбання становлять 1650300 грн, дохід — 2040800 грн. Крім того, за підсумками 2014 року підприємство мало ціннопаперовий збиток у розмірі 138400 грн (у рядку 03 додатка ЦП відображається сума збитку за ціннопаперовими операціями, сформована станом на початок звітного періоду, тобто фактично це збитки попередніх періодів). Як треба заповнити додаток ЦП, виходячи з таких даних, відображено у фрагменті. Рядок «Фінансовий результат від продажу та інших способів відчуження цінних паперів (рядок 01 - рядок 02 - рядок 03)» додатка ЦП заповнено додатним значенням, отже, ця сама сума має бути перенесена до рядка 4.1.3 додатка РІ і буде різницею, яка збільшить фінрезультат до оподаткування.

Зразок

Заповнення додатка ЦП за умовами прикладу

Юлія КЛОВСЬКА, головний редактор