Розгляньмо, які платники податку на прибуток звільняються від оподаткування у 2015 році і як у такому випадку потрібно заповнювати додаток ПЗ до рядка 05 декларації з прибутку.

Хто звільняється від оподаткування?

За виконання певних вимог та дотримання цільового використання вивільнених від оподаткування коштів від оподаткування податком на прибуток звільняється прибуток:

— підприємств та організацій, які засновані громадськими організаціями інвалідів (п. 142.1 ПКУ);

— Чорнобильської АЕС, на період підготовки до зняття і зняття з експлуатації енергоблоків Чорнобильської АЕС (п. 142.2 ПКУ);

— підприємств, отриманий за рахунок міжнародної технічної допомоги або за рахунок коштів, які передбачаються в державному бюджеті як внесок України до Чорнобильського фонду «Укриття» для реалізації міжнародної програми1 (п. 142.3 ПКУ).

У разі порушення вимог щодо цільового використання вивільнених від оподаткування коштів платник податку зобов'язаний збільшити податкові зобов'язання з цього податку за результатами податкового періоду, на який припадає таке порушення, а також сплатити пеню, нараховану відповідно до ПКУ. Звільнення платника податків від обов'язку щодо нарахування та сплати податку відповідно до пунктів 30.1 та 30.9 ПКУ є податковою пільгою. Тому потрібно пам'ятати, що податкові пільги, використані не за призначенням, повертаються до відповідного бюджету з нарахуванням пені в розмірі 120% річних облікової ставки НБУ (п. 30.8 ПКУ).

Зупинімося докладніше на прибутку підприємств інвалідів, але все, що сказано нижче щодо подання звітності та відповідальності цих підприємств, стосується й інших платників податку на прибуток, які звільняються від оподаткування та зазначені у ст. 142 ПКУ.

Прибуток підприємств інвалідів

У ст. 14-1 Закону №875 зазначено, що підприємства та організації громадських організацій інвалідів мають право на пільги зі сплати податків відповідно до законів України з питань оподаткування. Застосовувати пільги такі підприємства мають право за наявності дозволу на право користування пільгами з оподаткування, який надається на квартал, півріччя, три квартали, рік центральним органом виконавчої влади, що реалізує державну політику у сфері соціального захисту інвалідів. Аналогічна вимога щодо наявності дозволу міститься й у п. 142.1 ПКУ. Надання дозволу на право користування пільгами з оподаткування для підприємств та організацій громадських організацій інвалідів урегульовано Порядком №1010.

Дозвіл надається за умови відповідності таким критеріям:

1) кількість інвалідів, які мають на підприємствах основне місце роботи, становить протягом попереднього звітного (податкового) періоду2 не менш як 50% середньооблікової кількості штатних працівників облікового складу;

1 Для подальшої експлуатації, підготовки до зняття і зняття енергоблоків Чорнобильської АЕС з експлуатації, перетворення об'єкта «Укриття» на екологічно безпечну систему та забезпечення соціального захисту персоналу Чорнобильської АЕС.

2 Враховуючи норму п. 137.4 ПКУ у 2015 році, до уваги слід брати 2014 рік.

2) фонд оплати праці інвалідів, які мають на підприємствах, в організаціях основне місце роботи, становить протягом звітного періоду не менш як 25% суми загальних витрат на оплату праці;

3) розмір середньомісячної заробітної плати в еквіваленті повної зайнятості інвалідів, які мають на підприємствах основне місце роботи, повинен бути не менше законодавчо встановленого розміру мінімальної заробітної плати. Нагадаємо, що протягом 2015 року розмір мінімальної заробітної плати змінювався (з 01.01.2015 р. до 31.08.2015 р. — 1218 грн, з 01.09.2015 р. — 1378 грн)1.

Додаткову вимогу для звільнення від оподаткування висуває п. 142.1 ПКУ. Звільняється від оподаткування тільки прибуток, який є повною власністю таких підприємств, отриманий від продажу товарів, виконання робіт і надання послуг, крім підакцизних товарів, послуг з поставки підакцизних товарів, отриманих у межах посередницьких договорів.

Нескладно дійти висновку, що коли підприємство громадської організації інвалідів, наприклад, уклало договір комісії на продаж підакцизних товарів й отримає за це винагороду, то отриманий за надані послуги дохід оподатковується за загальними правилами пп. 134.1.1 ПКУ. Об'єктом оподаткування буде прибуток, який визначається у фінансовій звітності підприємства, — фінансовий результат до оподаткування. Мало того, якщо у такого підприємства протягом 2015 року річний бухгалтерський дохід перевищує 20 млн грн, виникає обов'язок коригувати об'єкт оподаткування на різниці2. До річного доходу від будь-якої діяльності, визначеного за правилами бухобліку, включається дохід (виручка) від реалізації продукції (товарів, робіт, послуг), інші операційні доходи, фінансові доходи та інші доходи.

Але облік прибутку, який звільняється від оподаткування, ведеться окремо від іншої діяльності, яка оподатковується податком на прибуток на загальних підставах за ставкою 18%. Механізм розподілу прибутку з цією метою в ПКУ не визначено, проте можна скористатися алгоритмом дій, який було передбачено у п. 152.11 ПКУ в редакції до 01.01.2015 р.

Тоді механізм розподілу був таким: визначався коефіцієнт відношення суми доходів (прибутків), що підлягали оподаткуванню згідно з розділом III ПКУ на загальних підставах, до загальної суми доходів (прибутків) з урахуванням звільнених. Далі цей коефіцієнт використовувався при розподілі амортизаційних відрахувань чи витрат, що одночасно пов'язані як з діяльністю, прибуток від провадження якої звільняється від оподаткування, так і з іншою діяльністю. Враховуючи, що в редакції ПКУ 2015 року немає поняття «доходи (прибутки)», цей коефіцієнт буде використано для розподілу об'єкта оподаткування — фінрезультату, визначеного у фінзвітності. А якщо відповідно до пп. 134.1.1 ПКУ такий платник визначає різниці, коефіцієнт буде використано для розподілу різниць, що зменшують або збільшують фінрезультат.

Звітність

Згідно з п. 137.4 ПКУ, звітним періодом є календарний рік з урахуванням положень, визначених п. 57.1 Кодексу. Враховуючи пільговий режим оподаткування, випадки, що зазначались у п. 57.1 ПКУ, коли слід звітувати поквартально, не стосувалися таких «особливих» платників податку на прибуток. Отже, такі платники звітуватимуть за підсумками 2015 року та разом із декларацією подаватимуть і фінзвітність у складі балансу і звіту про фінансові результати3.

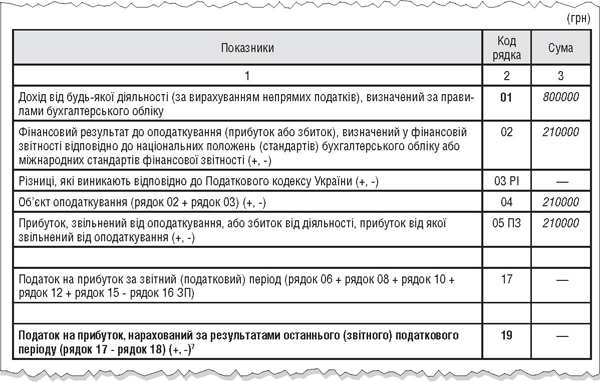

У декларації з прибутку4 відображення прибутку або збитку, звільненого від оподаткування, зазначається у рядку 05 (див. зразок 1 до прикладу), і цей рядок впливає на значення податку на прибуток, нарахованого за результатом звітного періоду (рядки 06, 17 та 19 декларації). Рядок 05 заповнюється на основі додатка ПЗ (див. зразок 2 до прикладу).

1 Крім того, встановлено вимогу щодо дотримання певних умов для пільг з ПДВ, ч. 3 п. 2 Порядку №1010, а також виконання підприємствами рішень Мінсоцполітики та обласних, Київської та Севастопольської міських держадміністрацій, Міністерства соціальної політики Автономної Республіки Крим (крім підприємств, організацій, які звернулися вперше), ч. 5 п. 2 Порядку №1010.

2 Платник податку, у якого річний дохід (за мінусом непрямих податків), визначений за правилами бухобліку, не перевищує 20 млн грн, має право прийняти рішення про незастосування коригувань фінансового результату до оподаткування, про що обов'язково слід зазначити у декларації.

3 Суб'єкти малого підприємництва подають форму №1-м і форму №2-м, а ті юрособи, що відповідають критеріям мікропідприємництва, подають форму №1-мс і форму №2-мс відповідно до П(С)БО 25 «Фінансовий звіт суб'єкта малого підприємництва».

4 Затверджено наказом Мінфіну від 20.10.2015 р. №897.

Зразок 1

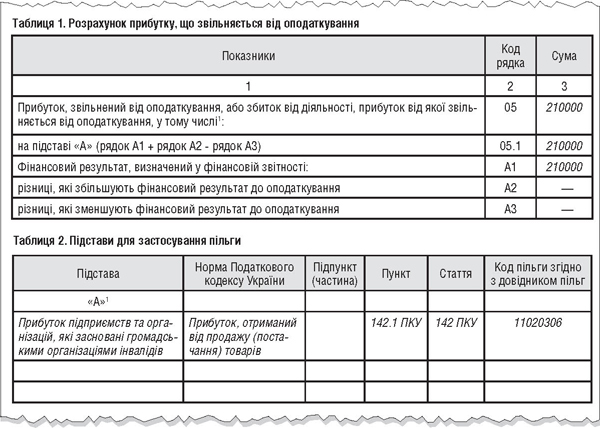

Зразок 2

У додатку ПЗ відображаються результати від здійснення звільненої від оподаткування діяльності. Розрахунок прибутку, звільненого від оподаткування, відображається у таблиці 1, а підстави для застосування пільги слід показати у таблиці 2.

Також потрібно пам'ятати про низку моментів, які обов'язково слід зазначити наприкінці декларації: інформація про наявність додатків, зокрема ПЗ, відомості про одночасне подання з декларацією форм фінансової звітності, інформація про наявність прийнятого рішення про незастосування коригувань фінансового результату до оподаткування на усі різниці.

Крім того, у шапці декларації у полі 09 слід поставити особливу відмітку про статус підприємства організації інвалідів, яке отримало дозвіл на користування пільгою.

Крім декларації та фінзвітності, платник податку на прибуток, який користується пільгою, повинен вести облік сум податків та зборів, не сплачених до бюджету, та зобов'язаний подавати відповідний звіт. Регулюється облік сум податків та зборів, не сплачених суб'єктом господарювання до бюджету у зв'язку з отриманням податкових пільг, Порядком №1233, а форма звіту є додатком до цього Порядку. Звіт про пільги подається за три, шість, дев'ять і дванадцять календарних місяців за місцем реєстрації протягом 40 календарних днів, наступних за останнім календарним днем податкового періоду. Згідно з довідником податкових пільг №77/1 (лист ДФСУ від 28.12.2015 р.), код пільги з податку на прибуток для підприємств інвалідів 11020306 зазначається також у таблиці 2 додатка ПЗ.

Цільове використання коштів

На початку статті ми зауважили, що платники податку на прибуток зобов'язані кошти, вивільнені від оподаткування, використовувати тільки на цільові потреби своєї діяльності. В іншому разі, настають певні наслідки: сплата ПЗ та нарахування пені.

Відповідно до абз. 3 ст. 14-1 Закону №875, центральний орган виконавчої влади, що реалізує державну політику у сфері соціального захисту інвалідів, визначає доцільність надання державної допомоги підприємствам та організаціям громадських організацій інвалідів у вигляді пільг з оподаткування, а також здійснює облік і контроль. Тому, як випливає з роз'яснень податкових органів1, щодо порядку використання підприємствами та організаціями громадських організацій інвалідів звільнених від оподаткування коштів пропонується звертатися до Комісії з питань діяльності підприємств та організацій громадських організацій інвалідів.

Крім пені, яка обраховується відповідно до п. 30.8 ПКУ, нецільове використання вивільнених коштів та завищення суми пільги (а отже, заниження суми податку на прибуток до сплати) тягне за собою відповідальність платника податку.

Відповідно до п. 123.1 ПКУ, якщо податковий орган самостійно визначає суму ПЗ, на платника податку накладається штраф у розмірі 25% суми визначеного зобов'язання. А також, згідно з п. 123.2 ПКУ, використання платником податків сум, не сплачених до бюджету внаслідок отримання (застосування) податкової пільги, не за призначенням та/або всупереч умовам чи меті її надання, додатково до штрафів, передбачених п. 123.1 ПКУ, тягне за собою стягнення до бюджету суми податків, що підлягали нарахуванню.

Приклад Підприємство громадської організації інвалідів протягом 2015 року отримало доходи у т. ч. за продаж власної продукції, на суму 800 тис. грн: чистий дохід від реалізації продукції становить 780 тис. грн, інші операційні доходи протягом року — 20 тис. грн (що підтверджено у рядку 2280 Звіту про фінансові результати форми №2-м).

Собівартість реалізованої продукції становить 550 тис. грн (що підтверджено у рядку 2050 Звіту про фінрезультати), сума інших операційних витрат — 40 тис. грн (рядок 2180 Звіту про фінрезультати).

Фінансовий результат до оподаткування (рядок 2290 Звіту про фінрезультати) становить 210 тис. грн.

Оскільки сума річного доходу є меншою за 20 млн грн, підприємство не здійснює коригування фінансового результату до оподаткування.

Враховуючи, що підприємством дотримано всіх вимог п. 142.1 ПКУ, прибуток звільняється від оподаткування (заповнення декларації з прибутку та додатка ПЗ див. у зразках 1 та 2).

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон №875 — Закон України від 21.03.91 р. №875-XII «Про основи соціальної захищеності інвалідів в Україні».

- Порядок №1010 — Порядок надання дозволу на право користування пільгами з оподаткування для підприємств та організацій громадських організацій інвалідів, затверджений постановою КМУ від 08.08.2007 р. №1010.

- Порядок №1233 — Порядок обліку сум податків та зборів, не сплачених суб'єктом господарювання до бюджету у зв'язку з отриманням податкових пільг, затверджений постановою КМУ від 27.12.2010 р. №1233.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»