З 01.01.2015 р., завдяки змінам, внесеним до ПКУ, розрахунок коригування кількісних і вартісних показників до податкової накладної набув кілька нових, не властивих йому до цього функцій. Змінився порядок складання і реєстрації в Єдиному реєстрі податкових накладних цього документа податкового обліку. Розглянемо зміни на прикладах, враховуючи останні роз'яснення податківців.

Форма і порядок складання

Чинну з 01.01.2015 р. форму розрахунку коригування кількісних і вартісних показників до податкової накладної (далі — РК) затвердив Мінфін наказом від 14.11.2014 р. №1129 (фактично він вніс зміни до попереднього свого наказу від 22.09.2014 р. №957). Зазначеними наказами щоразу затверджувався і новий порядок складання документа, а в цій статті ми розглянемо останню редакцію цього порядку із урахуванням змін, внесених наказом Мінфіну від 23.01.2015 р. №13, яка діє з 30.01.2015 р. (далі — Порядок №957).

Основна функція РК — це коригування показників певної податкової накладної (далі — ПН), тому він розроблений як додаток до ПН, на нього поширюються всі загальні правила складання податкової накладної. Зокрема, так само як і податкову накладну, з 01.01.2015 р. РК складають виключно в електронній формі (п. 2 Порядку №957). Більшість реквізитів, зазначених у «шапці» РК (перед його табличною частиною) і наприкінці цього документа, відповідають реквізитам податкової накладної, а отже, заповнюються аналогічно.

Але РК має і свої, притаманні лише йому, реквізити. По-перше, це зовсім інша, ніж у податковій накладній, таблична частина. По-друге, позначка про те, що цей документ реєструється покупцем, проставляється у верхній лівій частині РК. По-третє, враховуючи інші причини складання РК, дата його складання визначається зовсім інакше, ніж для податкової накладної — для кожної причини за окремими нормами ПКУ. Про все це докладніше далі.

Порядок реєстрації РК

Порядок реєстрації РК в ЄРПН, який набрав чинності з 01.01.2015 р., регулюється кількома нормативними документами, зокрема пп. 192.1.1 — 192.1.2 ПКУ, п. 22 Порядку №957 та п. 3 Порядку №12461. Але зазначені нормативні документи, по суті, дублюють одне і те саме правило. РК, складений постачальником (продавцем) товарів (послуг) до податкової накладної, яка видана їх отримувачу (покупцю) — платникові податку, підлягає реєстрації тим контрагентом, на користь якого здійснюється коригування:

постачальником (продавцем), якщо передбачається збільшення суми компенсації вартості товарів (послуг) на користь такого постачальника (продавця) або коригування кількісних та вартісних показників у підсумку не змінює суми компенсації;

отримувачем (покупцем), якщо передбачається зменшення суми компенсації вартості товарів (послуг) на користь їх постачальника (продавця).

РК, складений платником податку до податкових накладних, які не видаються отримувачу (покупцю) товарів (послуг), а також складених під час отримання послуг від нерезидента, місцем постачання яких визначено митну територію України, підлягають реєстрації таким платником податку.

Зверніть увагу: РК, що складаються до усіх податкових накладних, які були складені до 01.02.2015 р., підлягають реєстрації в ЄРПН постачальником (продавцем).

На реєстрацію РК відведено такий самий строк, як і для податкових накладних — 15 календарних днів з дати його складання (п. 201.10 ПКУ). Однаковою є і відповідальність за порушення цього строку (пункти 120-1.1 — 120-1.2 ПКУ) — штраф, який накладається на особу, яка повинна була провести відповідну реєстрацію в ЄРПН, у розмірі:

— 10% від суми ПДВ, зазначеної в РК, у разі порушення терміну реєстрації до 15 календарних днів;

— 20% від суми ПДВ, зазначеної в РК, у разі порушення терміну реєстрації від 16 до 30 календарних днів;

— 30% від суми ПДВ, зазначеної в РК, у разі порушення терміну реєстрації від 31 до 60 календарних днів;

— 40% від суми ПДВ, зазначеної в РК, у разі порушення терміну реєстрації від 61 до 179 календарних днів;

— 50% від суми ПДВ, зазначеної в РК, у разі порушення терміну реєстрації протягом 180 календарних днів з дати складання.

А от щодо застосування цих штрафів у 2015 році ПКУ чіткої картини не дає. За п. 35 підр. 2 р. ХХ ПКУ, штраф у розмірі 10% (у разі порушення строку реєстрації до 15 календарних днів), з 01.02.2015 р. до 01.07.2015 р. не застосовується. А як бути із січнем 2015 року та рештою штрафів, установлених пунктами 120-1.1 — 120-1.2 ПКУ, з якої дати мають застосовуватися вони?

ДФСУ протягом січня — лютого 2015 р. уже встигла змінити власну точку зору щодо цього. Так, у листі від 19.01.2015 р. №1403/7/99-99-19-03-01-17 ДФСУ стверджувала: податкові накладні, складені за операціями, здійсненими після 01.02.2015 р., можуть бути зареєстровані в ЄРПН після закінчення 15-денного терміну реєстрації із одночасним застосуванням штрафів, визначених пунктом 120-1.1 ПКУ. Зайве казати, що такий самий порядок застосування штрафів має застосовуватися і до РК. А отже, тоді податківці роз'яснювали ситуацію з такої позиції: оскільки обов'язкова реєстрація всіх РК встановлена з 01.02.2015 р. (п. 11 підр. 2 р. ХХ ПКУ), то в січні 2015 р. ці штрафи не застосовуються, а починають діяти лише з 01.02.2015 р.

Проте вже в листі від 17.02.2015 р. №5292/7/99-99-19-03-02-17 податківці згадують, що за п. 11 підр. 2 р. ХХ ПКУ в січні 2015 р. мали діяти торішні правила обов'язкової реєстрації РК — тобто якщо сума ПДВ у податковій накладній, до якої він виписується, перевищувала 10000 грн або якщо ПН містила у собі дані про підакцизні або імпортні товари. Останній лист ДФСУ більше відповідає нормам ПКУ, а попередній — ні, тому що штрафи, встановлені пунктами 120-1.1 — 120-1.2 ПКУ (крім штрафу у розмірі 10%), починають діяти з 01.01.2015 р. (адже дату початку їх застосування не перенесено). Отже, маємо таку ситуацію із січневими РК: якщо порушення строку реєстрації перевищує 15 календарних днів, до винних осіб податківці можуть застосувати відповідний штраф.

РК для коригування ПЗ та ПК з ПДВ

З 01.01.2015 р. РК став підставою для коригування податкового зобов'язання (далі — ПЗ) та податкового кредиту (далі — ПК) з ПДВ (п. 192.1 ПКУ). А отже, без цього документа коригування тепер неможливе.

Як складається РК у такому разі, у цій статті ми не розглядаємо, адже порядок такого складання добре відомий платникам ПДВ і має особливості лише щодо реєстрації РК в ЄРПН, про які ми зазначили вище.

Розглянемо нові випадки складання РК, які з'явилися у податковому обліку платників ПДВ з 01.01.2015 р.

РК для виправлення помилок у податковій накладній

За п. 192.1 ПКУ РК складають у разі виправлення помилок, допущених при складанні податкової накладної, у т. ч. не пов'язаних зі зміною суми компенсації вартості товарів/послуг. На жаль, крім зазначеної норми, вітчизняне законодавство містить обмаль роз'яснень щодо порядку складання такого РК. Тож доведеться звернутися до роз'яснень, що їх надають податківці.

Спочатку про те, що чітко нічим не врегульовано, — це дата складання РК у такому разі. На відміну від РК, який складають, наприклад, при поверненні товару, коли датою складання РК є дата такого повернення, зафіксована у первинних документах, РК на виправлення помилки складають тоді, коли помилку виявлено. Отже, дату складання РК у такому разі визначає лише сам постачальник — платник ПДВ. А от дата, коли проводиться відповідне коригування ПЗ та ПК з ПДВ, прямо залежить від факту реєстрації РК, і в цьому правила такі самі, як і для податкової накладної:

— якщо РК був зареєстрований вчасно (тобто протягом 15 календарних днів з дати його складання), то ПЗ та ПК коригуються у тому періоді, в якому РК складено;

— якщо РК був зареєстрований із запізненням, то ПЗ та ПК коригуються у тому періоді, в якому РК зареєстровано (але з урахуванням для покупця обмеження в 180 календарних днів з дати складання, яке встановлене п. 198.6 ПКУ).

Далі, у п. 21 Порядку №957 зазначено таке:

— у разі складання РК з метою виправлення помилок, допущених при складанні податкової накладної, не пов'язаних зі зміною суми компенсації вартості товарів/послуг, у РК зазначаються виправлені дані;

— не допускається виправлення даних щодо дати складання податкової накладної та її порядкового номера.

Щодо інших помилок, яких платник ПДВ міг припуститися при складанні податкової накладної, то їх умовно можна поділити на дві групи:

1) помилки в табличній частині податкової накладної (в т. ч. не пов'язані зі зміною суми компенсації вартості товарів/послуг);

2) решта помилок при складанні податкових накладних.

Різні помилки передбачають різний порядок їх виправлення. Розгляньмо його на прикладах.

Приклад 1 При складанні податкової накладної платник податку неправильно зазначив ціну товару. Умовно податкова накладна була складена на 100 одиниць товару за ціною 120 грн (у т. ч. ПДВ) за одиницю, а правильна ціна становила 180 грн (у т. ч. ПДВ) за одиницю. Помилку виявлено 20.02.2015 р.

Порядок складання РК: це — класичний випадок того, що податківці називають зміною суми компенсації вартості товарів/послуг. Для складання РК у такому разі в табличній частині заповнюють один рядок, у якому відображають вплив на ПЗ зміни ціни товару (в цьому разі збільшення ціни на 60 грн з ПДВ).

У разі якщо причиною виникнення ПЗ з ПДВ була передоплата, сума ПЗ унаслідок зміни ціни не зміниться (адже воно розраховується зі суми такої передоплати, а вона не змінилася). Для цього, за умовами нашого прикладу, в РК треба не тільки збільшити ціну, а й зменшити кількість товару (див. зразок 1).

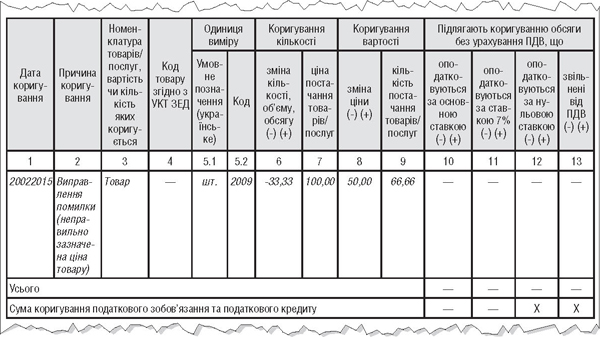

Зразок 1

Складання РК при зміні ціни товару (на передоплату) для прикладу 1

У разі якщо причиною виникнення ПЗ з ПДВ була поставка товару, сума ПЗ унаслідок зміни ціни зміниться. І в РК, за умовами нашого прикладу, слід буде тільки збільшити ціну, а кількість товару, зазначена в податковій накладній, залишиться незмінною (див. зразок 2).

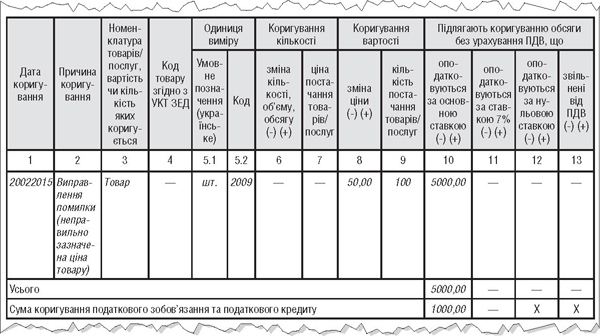

Зразок 2

Складання РК при зміні ціни товару (на поставку) для прикладу 1

Приклад 2 При складанні податкової накладної платник податку неправильно зазначив одиницю виміру товару. Умовно податкова накладна була складена на 100 штук товару за ціною 120 грн за одиницю, а правильна одиниця виміру була кілограми. Помилку виявлено 20.02.2015 р.

Порядок складання РК: на жаль, як виправити цю помилку, роз'яснень від податківців немає, але, керуючись п. 21 Порядку №957, автор радить заповнити РК із правильними даними (див. зразок 3). При цьому в «шапці» РК наводяться дані з податкової накладної без змін (адже вони є правильними).

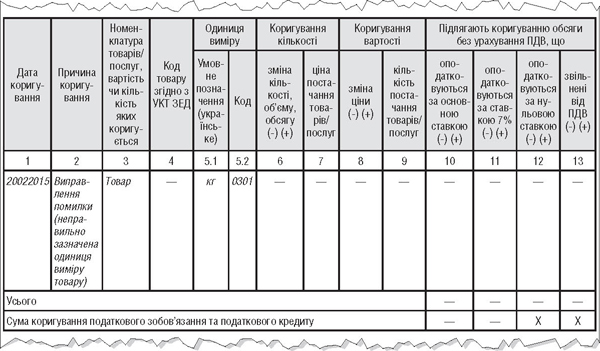

Зразок 3

Складання РК при зміні одиниці виміру товару для прикладу 2

Приклад 3 При складанні податкової накладної платник податку неправильно зазначив адресу покупця.

Порядок складання РК: у листі від 17.02.2015 р. №5292/7/99-99-19-03-02-17 ДФСУ надає роз'яснення щодо виправлення таких помилок, теж керуючись п. 21 Порядку №957. Для цього в «шапці» РК усі правильно заповнені реквізити податкової накладної повторюються, а реквізит, у якому допущено помилку, заповнюється без помилок. У цьому разі графи з 1 до 13 табличної частини РК не заповнюються (залишаються порожніми).

Аналогічно виправляють й інші помилки, допущені в «шапці» податкової накладної. Проте якщо помилка полягала у зазначенні неправильного ІПН, податківці радять інше! Помилка, допущена в індивідуальному податковому номері контрагента (зазначено номер іншого контрагента), може бути виправлена шляхом складання двох РК, які заповнюються в такому порядку:

у першому РК реквізити «шапки» переносять з податкової накладної з помилкою, а обсяг операції з постачання товарів/послуг та інші показники табличної частини заповнюють зі знаком «-»;

у другому РК реквізити «шапки» зазначають без помилок, а обсяг операції з постачання товарів/послуг та інші показники табличної частини заповнюють зі знаком «+».

Правила реєстрації цих РК відповідають зазначеним вище: якщо виправлення помилки призводить до зменшення ПЗ з ПДВ, то реєструвати такий РК повинен покупець, якщо він є платником ПДВ. У всіх інших випадках РК реєструється в ЄРПН постачальником (продавцем).

РК при зміні напряму використання активів

Це ще один новий випадок складання РК до податкової накладної, який почне застосовуватися з 01.07.2015 р. Такого складання вимагає п. 198.5 ПКУ, який з 01.07.2015 р. говорить: у разі якщо товари/послуги, необоротні активи надалі починають використовуватися в оподатковуваних операціях у межах господарської діяльності, у т. ч. переведення невиробничих необоротних активів до складу виробничих необоротних активів, платник податку може зменшити суму ПЗ, що були нараховані відповідно до цього пункту (при фактичному використанні в неоподатковуваних операціях або поза межами господарської діяльності платника ПДВ), на підставі РК до податкової накладної, яка була виписана на суму ПЗ, зареєстрованого в ЄРПН.

Щоб стало зрозуміло, про який саме випадок ідеться, як визначається і коригується сума ПЗ за ним і, відповідно, як скласти РК до такого випадку, розглянемо таку ситуацію на прикладі.

Приклад 4 Платник ПДВ придбав ОЗ, сума первісної вартості без урахування ПДВ — 10000 грн, сума ПДВ — 2000 грн. При придбанні (до введення в експлуатацію) у січні 2015 р. покупець скористався правом на ПК з ПДВ на підставі отриманої від продавця податкової накладної. У лютому 2015 р. при введенні ОЗ в експлуатацію виявилося, що він використовуватиметься з невиробничою метою. А отже, керуючись п. 198.5 ПКУ, покупець визнав ПЗ з ПДВ за базою, встановленою п. 189.1 ПКУ, — виходячи з балансової вартості об'єкта ОЗ (оскільки амортизація ще не нараховувалася, то сума балансової вартості ОЗ дорівнювала первісній, а отже, сума визнаних ПЗ дорівнювала сумі раніше визнаного ПК — 2000 грн). 31.07.2015 р. цільове призначення об'єкта ОЗ змінилося і його було переведено до складу виробничих необоротних активів, а отже, в покупця виникло право зменшити раніше визнану суму ПЗ у 2000 грн. Сума такого зменшення визначатиметься теж на підставі суми балансової (залишкової) вартості об'єкта ОЗ на момент зазначеного переведення. Припустімо, сума накопиченої амортизації на момент зміни напряму використання об'єкта ОЗ становить 500 грн. Тож сума зменшення ПЗ становитиме (10000 - 500) х 20% = 1900 грн (див. зразок 4).

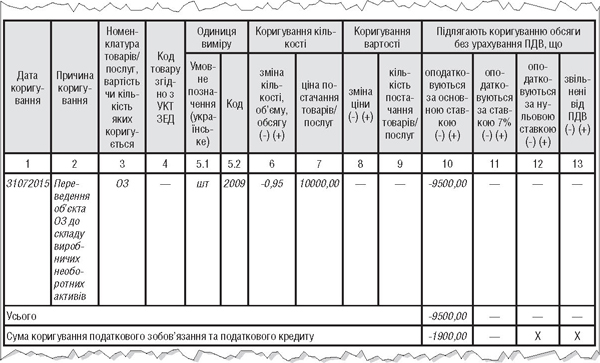

Зразок 4

Складання РК при зміні напряму використання ОЗ для прикладу 4

Для зменшення ПЗ з ПДВ розрахунок коригування складають таким чином. У верхній лівій частині зазначають тип причини складання 06 «Переведення виробничих основних засобів до складу невиробничих» (аналогічно до податкової накладної, до якої складається такий РК). Реквізити «шапки» переносять до РК з відповідної податкової накладної. Зменшення ПЗ відбувається шляхом коригування кількості ОЗ, але не в повному обсязі, а пропорційно до його залишкової вартості: 9500 : 10000 = 0,95.

Ганна БИКОВА, «Дебет-Кредит»