У процесі формування та зберігання даних неминуче виникають помилки. Не є винятком і звітність з ЄСВ, що її подають ті страхувальники, які використовують працю найманих фізосіб1.

Страхувальник може як самостійно знайти недостовірні відомості в поданій раніше звітності за формою додатка 4 до Порядку №454 (далі — Звіт з ЄСВ) і, не чекаючи перевірки, виправити допущену помилку (п. 5.1 — 5.2 Порядку №454), так і отримати повідомлення від органу ДФСУ, яке зобов'язує його виправити помилку протягом 10 робочих днів після дня отримання повідомлення (п. 5.4 Порядку №454).

1 Крім випадку використання праці за договором цивільно-правового характеру з фізособою-підприємцем, якщо виконані роботи (надані послуги) відповідають видам діяльності, зазначеним у Єдиному державному реєстрі юридичних осіб та фізичних осіб — підприємців.

Виправити помилку у Звіті з ЄСВ можна за будь-який із попередніх періодів незалежно від того, скільки місяців чи навіть років минуло з моменту подання звіту, бо відповідно до ч. 16 ст. 25 Закону про ЄСВ строк давності не застосовується щодо нарахування, застосування та стягнення сум недоїмки, штрафів та пені стосовно ЄСВ.

Найлегше коригуються помилки, допущені у Звіті з ЄСВ поточного звітного періоду, які виявлені до закінчення граничного терміну подання звітності. Для виправлення будь-яких помилок у цьому разі страхувальнику слід просто повторно подати до ДПІ Звіт з ЄСВ із правильною інформацією. Обмеження щодо кількості поданих до закінчення граничного терміну подання звітності звітів з ЄСВ законодавством не встановлено, тому страхувальник може подавати кілька звітів (тобто якщо після повторного подання Звіту з ЄСВ він самостійно знайде в ньому ще якісь невиправлені або навіть нові помилки, то має право подати наступний повторний Звіт з ЄСВ, уже складений правильно). Чинним вважається останній, поданий до закінчення граничного терміну, Звіт з ЄСВ (п. 5.1 Порядку №454).

Якщо граничний термін подання звітності вже минув, то порядок виправлення помилки залежить від її суті.

Виправлення помилки в персональних даних застрахованої особи або в реквізитах страхувальника

Помилки в реквізитах страхувальника виправляються в Звіті з ЄСВ відповідно до п. 5.5 Порядку №454: якщо страхувальник у минулих звітних періодах припустився помилки в своїх реквізитах, він подає скасовуючі документи. Але, як правило, до цього не доходить: згідно з п. 2.8 Порядку №454, зазначені вище реквізити належать до обов'язкових реквізитів Звіту з ЄСВ, помилка в яких призводить до наслідків, установлених п. 2.10 Порядку №454. А саме: звіт, складений із порушенням вимог цього Порядку, в т. ч. без обов'язкових реквізитів, не вважається звітом і вважається таким, що не подавався. Отже, щоб виправити таку помилку, як правило, страхувальнику доводиться заново подавати Звіт з ЄСВ, але вже з правильними власними реквізитами.

Тим часом Звіт з ЄСВ, поданий із неправильними даними про застрахованих осіб, за умови дотримання порядку його подання та наявності правильних обов'язкових реквізитів, вважається поданим. Тому ці помилки слід виправляти таким чином.

Згідно з п. 5.2 Порядку №454, у разі якщо страхувальник самостійно виявляє зазначені помилки, він подає до відповідного органу ДФСУ (ДПІ) разом із титульним аркушем скасовуючу форму таблиці 6 Звіту з ЄСВ, у якій відображено помилкові дані про застраховану особу, й одночасно початкову форму таблиці 6 із зазначеними правильними відомостями щодо застрахованої особи, стосовно якої припустилися помилки (сума відображених раніше доходів та ЄСВ у такому разі залишається незмінною, тобто повторюється). Цим самим пунктом Порядку №454 передбачено також подання пояснювальної записки (у довільній формі) щодо зміни відомостей. До речі, такі скасовуючі та повторні початкові документи подаються лише стосовно фізосіб, у поданих даних яких виявлено помилку, окремо за всі звітні періоди, в яких були відображені неправильні дані.

Звіт з ЄСВ, сформований для виправлення цих помилок за попередні звітні періоди, не повинен містити таблиць 1 — 4. Таблиця 5 або таблиця 7 може бути в такому Звіті, якщо одночасно виникла потреба виправити помилки в кадрових відомостях.

Виправлення помилок у кадрових відомостях

До помилок у кадрових відомостях належать помилки в відомостях, що зазначаються в таблиці 5 Звіту з ЄСВ, а саме:

— дата прийому на роботу або звільнення з роботи застрахованої особи;

— найм працівника з трудовою книжкою або без неї (тобто за основним місцем роботи або за сумісництвом);

— дата початку або закінчення договору ЦПХ (крім цивільно-правових договорів із ФОП, які у Звіті з ЄСВ не відображаються);

— дата початку або закінчення відпустки по вагітності та пологах;

— дата початку або закінчення відпустки по догляду за дитиною до 3 років або до 6 років.

У разі якщо страхувальник не зазначив необхідні дані у Звіті з ЄСВ, така помилка виправляється в періоді її знайдення шляхом подання разом зі Звітом з ЄСВ за поточний період звіту за попередній період, у якому було допущено помилку, який містить: титульний аркуш (перелік таблиць Звіту), правильні кадрові дані щодо застрахованої особи (осіб) із зазначенням статусу таблиці 5 — «Додаткова» (п. 5.6 Порядку №454).

Якщо ж страхувальник вніс до таблиці 5 неправильні дані, то він одночасного подає за один і той самий звітний період (у якому помилку було допущено) таблиці 5 із типами «Скасовуюча» та «Початкова» (п. 5.7 Порядку №454). При цьому в одній таблиці 5 (за обома зазначеними типами) може різними рядками виправлятися неправильна інформація про одну або кілька (без обмеження кількості) застрахованих осіб.

Аналогічно виправляються помилки в даних про застраховану особу в таблиці 7 Звіту з ЄСВ. Якщо відомості, зазначені в таблицях 5 та таблиці 7 Звіту з ЄСВ, скасовуються повністю, подаються тільки скасовуючі документи щодо виявлених недостовірних відомостей про застраховану особу. Тому що подання таблиці 5 або таблиці 7 з типом «Скасовуюча» є підставою для повного скасування інформації, що попередньо була подана у такій таблиці з типом «Початкова» за відповідний звітний період.

Звіт з ЄСВ, сформований для виправлення цих помилок за попередні звітні періоди, не повинен містити таблиць 1 — 4 Звіту з ЄСВ. Таблиця 6 може бути в такому звіті, якщо одночасно виникла потреба виправити помилки в персональних даних застрахованих осіб.

Виправлення помилки у відомостях про суму доходу застрахованої особи чи суму нарахованого ЄСВ

Виправляють помилки у сумах нарахованого доходу та/або ЄСВ у Звіті з ЄСВ у періоді виявлення помилки.

Коригування може стосуватися як одночасно таблиці 1 та таблиці 6, так і окремо кожної з таблиць.

Виправлення в таблиці 1. Для відображення виправлень сум ЄСВ у таблиці 1 Звіту з ЄСВ призначені рядки 6 та 7.

У рядку 6 відображають (і розшифровують у розрізі ставок ЄСВ у рядках 6.1, 6.1.1 — 6.1.8, та в рядках 6.3, 6.3.1 — 6.3.5) суми донарахованого та/або доутриманого ЄСВ за наслідками виправлення помилки в минулому звітному періоді. Довідково в рядку 6.4 зазначають суму доходу, за яким здійснюється таке донарахування/доутримання ЄСВ, та зміст помилки (зокрема, звітний період, в якому страхувальник припустився помилки, та вид виплати, на яку донараховується/з якої доутримується ЄСВ). За наявності кількох помилок описують кожну з них.

У рядку 7 відображають і в підпорядкованих йому рядках розшифровують в аналогічному порядку суми зменшення нарахувань та утримань з ЄСВ, суми доходу, щодо якого відбувається таке зменшення, і зміст помилки минулого звітного періоду.

Виправлення помилок, допущених при нарахуванні внесків на загальнообов'язкове державне пенсійне страхування за період до 01.01.2011 р., відбувається у додатку до таблиці 1 (рядок 3 додатка). Так, у рядку 3.1 зазначають суму, на яку збільшено внески у зв'язку з виправленням помилки (у рядку 3.1.1 при цьому записують суму збільшення нарахувань, а у рядку 3.1.2 — суму доутриманних внесків). А в рядку 3.3 — суму, на яку зменшено внески з тієї самої причини (з аналогічним розшифруванням у рядках 3.3.1 та 3.3.2). Так само при цьому довідково у рядках 3.2 або 3.4 проставляють суми доходу, за якими збільшено або зменшено суму внесків. Але при цьому також зазначають (відповіддю «так» чи «ні»), чи потребує таке виправлення помилки зміни даних у персоніфікованому обліку застрахованих осіб (і якщо так, то відповідні зміни вносять шляхом виправлень до таблиці 6, про що далі). Також записують зміст помилки (рядок 3.6) у вищезазначеному форматі.

Виправлення в таблиці 6. У таблиці 6 виправлення помилок мають такий порядок. Суми самостійно донарахованого або зменшеного доходу та/або ЄСВ відображаються окремо щодо кожної особи та мають у графі 10 таблиці 6 відповідні коди типу нарахувань.

Для доходу, на який страхувальник самостійно донарахував ЄСВ, застосовується код типу нарахувань 2, для доходу, за яким самостійно зменшено зайво нараховану суму ЄСВ, — код 3. Аналогічні самостійні виправлення сум внеску до ПФУ за період до 01.01.2011 р. мають коди типу нарахувань 6 та 7.

Якщо помилка виправляється за наслідками перевірки контролюючим органом, то код типу нарахувань у графі 10 таблиці 6 зазначають інший: 4, 5, 8, 9 — якщо перевірку проводив орган ПФУ, і 11, 12 — якщо це була перевірка з боку органу ДФСУ.

У разі донарахування суми ЄСВ, навіть за наслідками самостійного виправлення помилки, страхувальнику доведеться сплатити штраф у розмірі 10% від донарахованої суми за кожен повний та неповний місяць, за який вона була донарахована, та пеню в разі виникнення недоплати з ЄСВ до бюджету (п. 3 ч.11, ч. 10 ст. 25 Закону про ЄСВ).

Приклад 1 У березні 2015 р. бухгалтер виявив, що в січні 2015 р. системному адміністратору Сергієнку С. С., який є найманим працівником на загальних підставах (і повинен мати в таблиці6 Звіту з ЄСВ код застрахованої особи 1), помилково надали код застрахованої особи 26 — як особі, що виконує роботу за цивільно-правовим договором, і відповідно були застосовані ставки ЄСВ як до доходу за ЦПД, тобто 2,6% і 34,7%, замість потрібних 3,6% і 38,28% (умовна ставка).

Сума заробітної плати за січень становила 5000,00 грн, за березень — 6000,00 грн.

Помилку виправили у Звіті з ЄСВ за березень 2015 р. (див. зразок 1 і зразок 2).

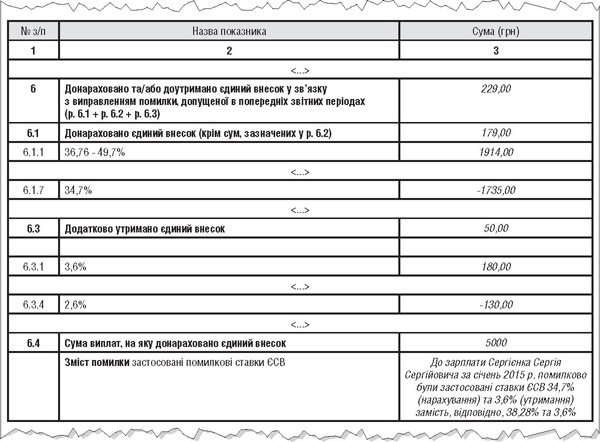

Зразок 1

Виправлення помилки в таблиці 1 до прикладу 1 (фрагмент)

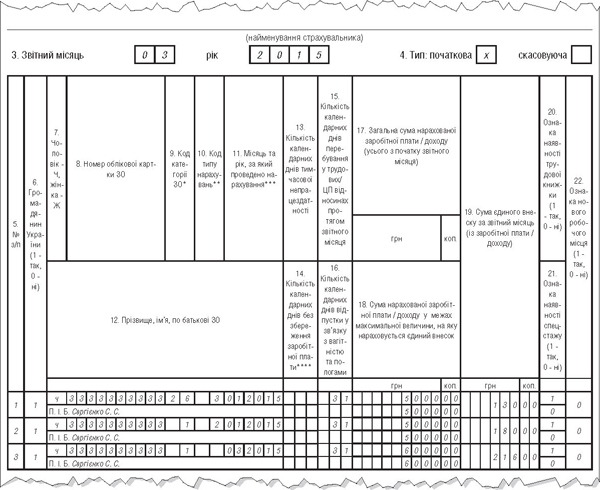

Зразок 2

Виправлення помилки в таблиці 6 до прикладу 1 (фрагмент)

Відповідно до п. 4.9 Положення №454, за один звітний період на одну застраховану особу допускається кілька записів у таблиці 6 Звіту з ЄСВ у таких випадках:

— застрахованій особі були нараховано виплати, в яких відрізняються база нарахування ЄСВ та розміри ставок ЄСВ;

— нарахування здійснювалися за різні періоди: за поточні та майбутні (відпусткові, допомога у зв'язку з вагітністю та пологами) та за минулі (лікарняні, тимчасова непрацездатність та перебування у відпустці у зв'язку з вагітністю та пологами та нарахування сум заробітної плати (доходу) за виконану роботу (надані послуги), строк виконання яких перевищує календарний місяць, а також за відпрацьований час після звільнення з роботи або згідно з рішенням суду — середня заробітна плата за вимушений прогул).

А якщо заробітну плату нараховують за попередній період, зокрема у зв'язку з уточненням кількості відпрацьованого часу, виявленням помилок, суми донарахованої заробітної плати включаються до заробітної плати місяця, в якому були здійснені такі донарахування. Тобто в такому разі заповнювати рядки 6 або 7 в таблиці 1 та окремий рядок в таблиці 6 для виправлення такої помилки не треба: донарахована зарплата відображається у складі доходу поточного місяця.

Розгляньмо відображення коригувань у таблиці 6 Звіту з ЄСВ на умовному прикладі.

Приклад 2 У зв'язку з уточненням кількості відпрацьованого часу за листопад 2014 р. у березні 2015 р. бухгалтер донарахував працівнику Іваненку І. І. зарплату у сумі 500,00 грн та сторнував зайво нараховану суму зарплати Петренку П. П. 320,00 грн.

За березень 2015 р. обом працівникам нарахували заробітну плату в розмірі 3000,00 грн (без урахування виправлень). Як виправлялися ці помилки в таблиці 6 Звіту з ЄСВ за березень 2015 р., див. зразок 3.

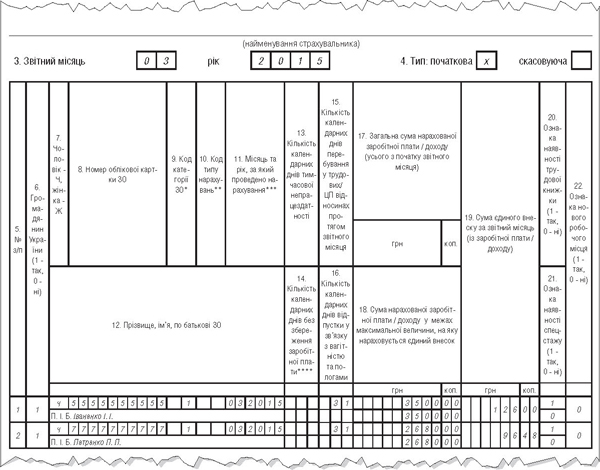

Зразок 3

Виправлення помилки в таблиці 6 до прикладу 2 (фрагмент)

Відображення в таблиці 6 від'ємних значень сум нарахованої заробітної плати (доходу) допускається лише:

— при відображенні сум перерахунків заробітку (доходу), пов'язаних з уточненням кількості відпрацьованого часу у зв'язку з тимчасовою непрацездатністю та допомоги у зв'язку з вагітністю та пологами, нарахованих у попередніх періодах;

— при відображенні сторнованих сум відпусткових, допомоги з тимчасової непрацездатності та допомоги у зв'язку з вагітністю та пологами, нарахованих у попередніх періодах.

Отже, і тут діє вищенаведений принцип — сторнування зарплати за попередні періоди відображається у Звіті з ЄСВ у складі зарплати за той період, у якому помилка виправляється (див. приклад 2). Відображати таку зарплату у Звіті з ЄСВ з від'ємним значенням п. 4.9 Порядку №454 заборонено. Це означає, що сторнувати більшу суму доходу, аніж нарахований дохід (і відповідно — ЄСВ) за поточний місяць, підприємство не має можливості.

Приклад 3 У січні 2015 р. технологу Романченко Р. Р. нарахували відпусткові в сумі 7600,00 грн за 24 к. д., з яких 633,33 грн нараховані за січень 2015 р. і 6966,67 грн — сума відпусткових, що стосується лютого 2015 р.

Бухгалтер помилково відобразив усю нараховану суму відпусткових 7600,00 грн як відпусткові за січень 2015 р. (із зазначенням цього місяця і року в графі 11 таблиці 6 Звіту з ЄСВ).

У березні 2015 р. помилку виявили і виправили. Сума заробітної плати, нарахованої за березень 2015 р., становить 2600,00 грн. Таблиця 6 Звіту з ЄСВ за березень 2015 р. матиме такий вигляд (див. зразок 4).

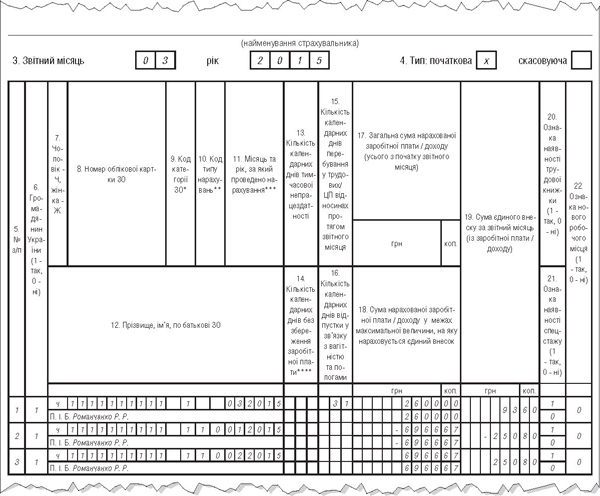

Зразок 4

Виправлення помилки в таблиці 6 до прикладу 3 (фрагмент)

Нормативна база

- Закон про ЄСВ — Закон України від 08.07.2010 р. №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування».

- Порядок №454 — Порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Міндоходів України від 09.09.2013 р. №454.

Маргарита БОРИСЕНКО, «Дебет-Кредит»