Мабуть, навряд чи знайдеться питання податкового обліку, яке б за останні півроку зазнало більше змін, ніж заповнення податкових накладних. I податківці, і професійні податкові консультанти висловлювали свої погляди та ділилися аргументами щодо заповнення то такого реквізиту ПН, як дата, то адреси контрагента. Не внесла ясності до цього питання навіть Пам'ятка1, видана ДПАУ для користування в роботі бухгалтерами при виписуванні ПН, — питання все одно залишилися. Розглянемо основні моменти, що викликають запитання у бухгалтерів, з урахуванням змін, внесених Законом №36092. Зокрема, законом визначено реквізити ПН, які вважаються обов'язковими; до переліку обов'язкових реквізитів у п. 201.1 ПКУ додано новий — «код товару згідно з УКТ ЗЕД» для продавців підакцизних та ввезених на митну територію України товарів; оновлено порядок реєстрації ПН та розрахунків коригування до ПН у Єдиному реєстрі податкових накладних.

Порядковий номер ПН

Частина «а» п. 201.1 ПКУ визначає порядковий номер податкової накладної її обов'язковим реквізитом. Своєю чергою, п. 3 Порядку №9693 та п. 9.1 Порядку №10024 свідчать, що номер ПН повинен відповідати її порядковому номеру у Реєстрі виданих та отриманих податкових накладних і не може передбачати жодну іншу нумерацію. Зауважимо: номер ПН не може містити літер, ком, дужок, тире, знаків та інших символів. Це спричинило масу незручностей, адже програмне забезпечення часто не дозволяло реалізувати це на практиці, особливо якщо підприємство має чималу мережу філій та відокремлених підрозділів. Якщо філії делеговане складання ПН та частини реєстру, у чисельнику порядкового номера податкової накладної проставляється порядковий номер ПН згідно з реєстром, а в знаменнику — числовий номер філії (структурного підрозділу)5.

1 Лист ДПАУ від 06.04.2011 р. №9497/7/16-1517. Зверніть увагу, в листах від 01.07.2011 р. №8561-0-33-11-8.2, №21186-10.1 Мін'юст звернувся до ДПАУ щодо відкликання з місць застосування та скасування сумнозвісної Пам'ятки.

2 Закон України від 07.07.2011 р. №3609-VI «Про внесення змін до Податкового кодексу України та деяких інших законодавчих актів України щодо вдосконалення окремих норм Податкового кодексу України».

3 Порядок заповнення податкової накладної, затверджений наказом ДПАУ від 21.12.2010 р. №969.

4 Порядок ведення Реєстру виданих та отриманих податкових накладних, затверджений наказом ДПАУ від 24.12.2010 р. №1002.

5 Облік у філій, зокрема заповнення ПН та частини реєстрів, див. у статті О. Водоп'янової в «ДК» №36/2011.

Порядковим номером є номер елемента, присвоєний йому при перерахуванні у послідовному порядку. Тобто порядок нумерації податкових накладних встановлено за принципом повної числової послідовності натуральних чисел (1, 2, 3, 4 і т. д.) і не передбачає застосування інших принципів нумерації та кодування у порядковому номері податкової накладної, додаткових відомостей щодо дати договору, його номера, іншої інформації про проведену операцію. Як бачимо, немає жодної заборони вести наскрізну нумерацію протягом всього календарного року, тож немає жодної потреби щомісяця розпочинати реєстр з цифри «1» (лист ДПАУ від 18.07.2011 р. №12901/6/16-1115, див. «ДК» №37/2011).

Заповнення реквізиту «Місцезнаходження покупця»

Чимало запитань на практиці викликав механізм заповнення адреси контрагентів у ПН. У вищезгаданому листі (остання точка зору податківців на заповнення податкових накладних) податківці наголошують саме на пріоритетності відповідності адреси у ПН та реєстраційних документах платника ПДВ (очевидно, йдеться про свідоцтво платника ПДВ). I байдуже, яке скорочення використовується. Не може бути підставою для зняття сум податку з податкового кредиту, якщо адреса є достовірною, але її зазначено скорочено («вул.» замість «вулиця», «буд.» замість «будинок» тощо), або навпаки, а також за умови правильно заповнених всіх інших реквізитів. Те саме стосується і написання телефонного номера. Зверніть увагу: аналогічний погляд податківці вже висловлювали у листі від 08.07.2011 р. №18517/7/16-1517-05 (див. «ДК» №33/2011). Отже, тут варто орієнтуватися саме на дані, вказані у свідоцтві платника ПДВ, і проблем із визнанням ПК з ПДВ за такою ПН бути не повинно. Водночас звертаємо увагу і на наявність досить фіскального погляду податківців на реквізит «Місцезнаходження (податкова адреса) покупця». Наприклад, у листі ДПАУ від 08.07.2011 р. №18517/7/16-1517-05. Водночас зверніть увагу: у п. 201.1 ПКУ до обов'язкових реквізитів щодо даних покупця належать тільки:

— податковий номер платника податку;

— повна або скорочена назва, зазначена у статутних документах юридичної особи, або прізвище, ім'я та по батькові фізичної особи1.

Якщо ПН прийшла із запізненням

Як і раніше, податківці твердо стоять на позиції, що факт запізнення ПН має бути підтверджено документально. Факт підтвердження податковий орган вбачає у поштовому конверті зі штемпелем та датою. Ще раз наголошуємо — це лише позиція податкового органу. Норми ПКУ, зокрема п. 198.6, такого обов'язку не містять: «...якщо платник податку не включив у відповідному звітному періоді до податкового кредиту суму податку на додану вартість ... таке право зберігається за ним протягом 365 календарних днів з дати виписки податкової накладної». На нашу думку, варто все ж таки керуватися прямими нормами ПКУ і дотримуватися терміну у 365 днів з дня виписки ПН.

Вирівнювання деяких реквізитів по правому краю ПН, з чим зіткнулися чимало СГД, які реєструють свої ПН у Єдиному реєстрі ПН, було продиктовано саме особливістю формату спеціалізованого програмного забезпечення ДПС. Отже, логічно припустити, що таке вирівнювання має бути тільки для електронних ПН. Чому податківці мають на меті уніфікувати цей параметр для всіх ПН — незрозуміло.

Вимоги ПКУ до податкової накладної

Платник податку зобов'язаний надати покупцю (отримувачу) на його вимогу підписану уповноваженою платником особою та скріплену печаткою податкову накладну, у якій зазначаються в окремих рядках такі обов'язкові реквізити:

а) порядковий номер податкової накладної;

б) дата виписування податкової накладної;

в) повна або скорочена назва, зазначена у статутних документах юридичної особи або прізвище, ім'я та по батькові фізичної особи, зареєстрованої як платник податку на додану вартість, — продавця товарів/послуг;

г) податковий номер платника податку (продавця та покупця);

ґ) місцезнаходження юридичної особи — продавця або податкова адреса фізичної особи — продавця, зареєстрованої як платник податку;

д) повна або скорочена назва, зазначена у статутних документах юридичної особи, або прізвище, ім'я та по батькові фізичної особи, зареєстрованої як платник податку на додану вартість, — покупця (отримувача) товарів/послуг;

е) опис (номенклатура) товарів/послуг та їх кількість, обсяг;

є) ціна постачання без урахування податку;

ж) ставка податку та відповідна сума податку в цифровому значенні;

з) загальна сума коштів, що підлягають сплаті з урахуванням податку;

и) вид цивільно-правового договору;

і) код товару згідно з УКТ ЗЕД (для підакцизних товарів та товарів, ввезених на митну територію України).

Пункт 201.1 ПКУ

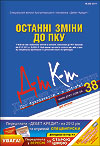

Зразок 1

Щодо печатки для ПН

Зверніть увагу: вкотре2 ДПАУ дає «зелене світло» на оформлення ПН не тільки основною печаткою СГД, але й печаткою «Для податкових накладних». Для філій, яким делеговано право виписування податкових накладних, можуть бути виготовлені такі самі печатки, але вони мають містити слово «Філія» та назву філії. Печатки «Канцелярія», «Для документів», «Для довідок» та інші, які мають спеціальне призначення, на податкову накладну ставитися не можуть.

1 Додатково на цю тему див. статтю О. Кравчука у «ДК» №37/2011.

2 Додатково див. лист ДПАУ від 26.05.2011 р. №14839/7/16-1517 у «ДК» №28/2011.

Коли реєструвати ПН у Єдиному реєстрі

Досить проблематичним був п. 201.10 ПКУ у частині реєстрації ПН у Єдиному реєстрі в день виникнення ПЗ з ПДВ. Оновлена норма п. 201.10 відводить на реєстрацію ПН строк у 20 к. д. за датою її виписки.

Новий реквізит ПН

Зверніть увагу: зміни до п. 201.1 ПКУ реквізит «код товару згідно з УКТ ЗЕД» зробили його обов'язковим. Але тільки для підакцизних товарів та товарів, ввезених на митну територію України. На думку податківців, до затвердження нової форми ПН такий реквізит слід зазначати у гр. 3 разом з назвою товару в графі 3 «Номенклатура постачання товарів/послуг продавця»1. А з 1 січня 2012 р. незалежно від суми ПДВ у податковій накладній такий документ підлягає включенню до Єдиного реєстру податкових накладних (див. змінений п. 15 підрозділу 2 розділу XX ПКУ).

1 Про основні нюанси заповнення цього реквізиту читайте наш коментар у «ДК» №36/2011.

Приклад 1 ТОВ «А» відвантажує ТОВ «Б» цемент на суму 60 тис. грн. Оформлено рахунок №4 та видаткова накладна №4 від 09.09.2011 р. Форма проведення розрахунків — оплата за безготівковим розрахунком. Зверніть увагу: договір є усним. У комірках «№» пишемо прочерк (див. відповіді у Єдиній базі податкових знань www.sta.gov.ua).

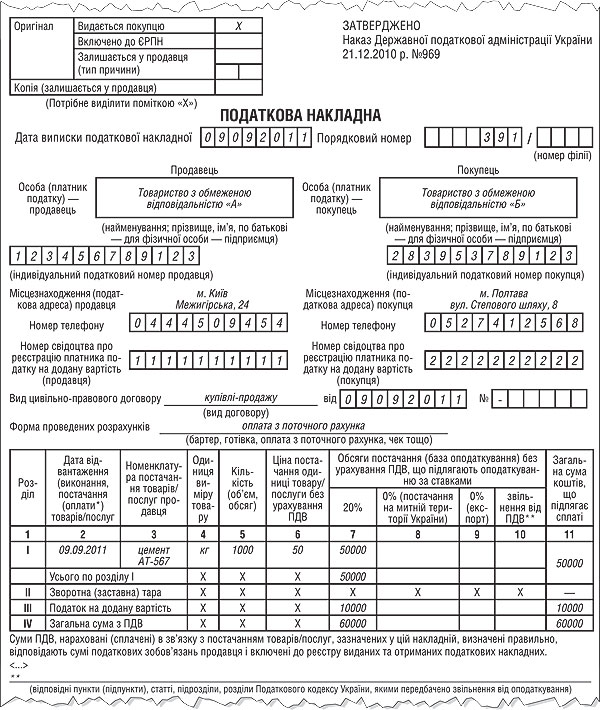

Зразок 2

1 Таке заповнення радить робити ДПАУ, зокрема в Єдиній базі податкових знань (www.sta.gov.ua). Проте обережні платники податків можуть зазначати весь асортимент товарів, відображених у Z-звіті. — Ред.

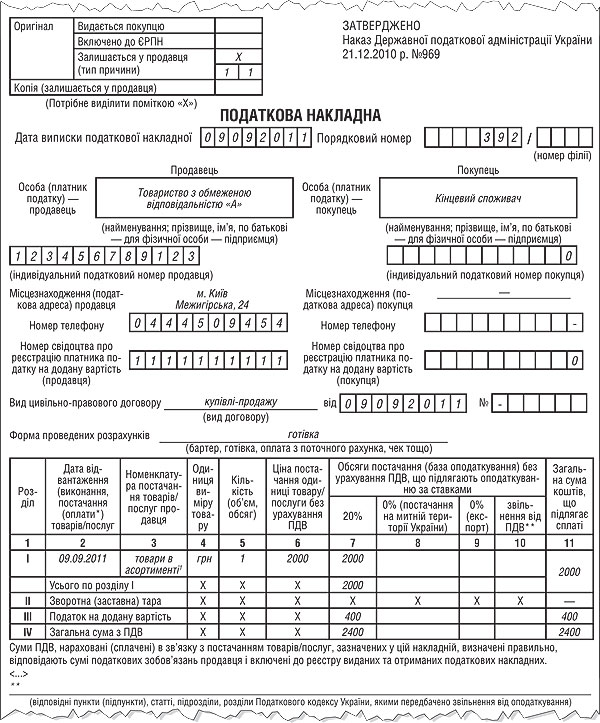

Приклад 2 Підприємство «А» продає товари кінцевим споживачам. За підсумками дня (09.09.2011 р.) Z-звіт №124 складено на суму 20 тис. грн. Оподатковувані операції — на суму 2400 грн (у т. ч. ПДВ — 400 грн), а операції, звільнені від оподаткування, — 17600 грн (пп. 197.1.27 ПКУ). Відповідно до п. 9 Порядку №969 у такому разі потрібно виписати дві окремі ПН (обидва примірники ПН залишаються у продавця).

Реквізит «вид цивільно-правового договору» заповнюємо за видом договору «договір купівлі-продажу».

Зразок 3

1 Таке заповнення радить робити ДПАУ, зокрема в Єдиній базі податкових знань (www.sta.gov.ua). Проте обережні платники податків можуть зазначати весь асортимент товарів, відображених у Z-звіті. — Ред.

Юлія КЛОВСЬКА, «Дебет-Кредит»