Імпорт послуг

Звісно, що імпорт — це митний режим, який стосується виключно матеріальних цінностей. Проте на практиці бухгалтери так називають і господарські операції, в яких резидент України отримує послуги, що їх надає нерезидент. Тому далі для скорочення ми називатимемо їх саме так.

Коли імпорт послуг оподатковується ПДВ

Постачання послуг, місце постачання яких розташоване на митній території України, є об’єктом оподаткування ПДВ (ст. 185 ПКУ). ПКУ не містить окремо визначення терміна «постачання робіт», а тому операції постачання робіт прирівнюються до постачання послуг відповідно до пп. 14.1.185 ПКУ.

Місце постачання визначають згідно з п. 186.2 — 186.4 ПКУ.

Приклад 1 Нерезидент надає резидентові України консультаційні послуги. Місцем постачання консультаційних послуг є місце, в якому отримувач послуг зареєстрований як суб’єкт господарювання, або — за відсутності такого місця — місце постійного чи переважного його проживання (пп. «в» п. 186.3 ПКУ). Позаяк отримувач є резидентом, то й місце надання послуг — митна територія України. А отже, такі послуги оподатковуються ПДВ.

Приклад 2 Нерезидент надав резидентові України послуги з навантаження товарів у автомобіль резидента на складі за межами митної території України. Місцем постачання таких послуг є місце фактичного постачання послуг (пп. «а» пп. 186.2.1 ПКУ). Позаяк послуги надавалися за межами митної території України, місце їх постачання також розташоване за межами митної території України. А отже, такі послуги не оподатковуються ПДВ.

Особливості нарахування ПДВ

Особливості нарахування ПДВ при імпорті послуг установлені ст. 208 ПКУ, крім постачання електронних послуг особою-нерезидентом, яку зареєстровано як платника ПДВ відповідно до п. 208‑1.2 ПКУ, ФОПу — неплатнику ПДВ.

Ставка ПДВ і база оподаткування.

Отримувач послуг, що постачаються нерезидентами, місце постачання яких розташоване на митній території України, нараховує податок за ставкою ПДВ 20% або 7% (для послуг, визначених абзацами 4 — 6 пп. «в» п. 193.1 ПКУ) на базу оподаткування, визначену згідно з п. 190.2 ПКУ:

— базою оподаткування є договірна (контрактна) вартість таких послуг з урахуванням податків та зборів, за винятком ПДВ, що включаються до ціни постачання відповідно до законодавства;

— визначена вартість перераховується у національну валюту за валютним (обмінним) курсом НБУ на дату виникнення податкових зобов’язань;

— у разі отримання послуг від нерезидентів без їх оплати база оподаткування визначається виходячи зі звичайних цін на такі послуги без урахування ПДВ.

Податкова накладна.

Якщо отримувача послуг не зареєстровано як платника ПДВ, то ПН не складається (п. 208.4 ПКУ).

Якщо отримувач є платником ПДВ, він у загальному порядку складає ПН та реєструє в ЄРПН.

ПН заповнюють з урахуванням таких особливостей (Порядок №1307):

— у рядку «Індивідуальний податковий номер постачальника (продавця)» такої накладної проставляють умовний ІПН «500000000000»;

— у рядку «Постачальник (продавець)» зазначають найменування (П.І.Б.) нерезидента та через кому — країну, в якій зареєстрований продавець (нерезидент), рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» не заповнюють. У рядках, відведених для заповнення даних покупця, отримувач (покупець) зазначає власні дані.

У верхній лівій частині такої податкової накладної ставлять «X» та наводять тип причини 14 — Складена отримувачем (покупцем) послуг від нерезидента.

Решту реквізитів заповнюють як у звичайній податковій накладній.

Податкове зобов’язання

Датою виникнення податкових зобов’язань за операціями з постачання нерезидентами суб’єктам господарювання послуг, місце постачання яких розташоване на митній території України, є дата списання коштів з банківського рахунку платника податку на оплату послуг або дата оформлення документа, що засвідчує факт постачання послуг нерезидентом, залежно від того, яка з подій відбулася раніше (п. 187.8 ПКУ).

Тобто податкове зобов’язання з ПДВ виникає за правилом першої події. Саме на цю дату складають ПН.

Назва постачальника у ПН іноземною мовою

Чи може платник ПДВ при отриманні на митній території України послуг від нерезидента рядок «Постачальник (продавець)» податкової накладної заповнити без перекладу державною мовою?

Так, може, у разі неможливості перекладу. Так відповідає ДПС на це запитання в ЗІР (консультація 101.16).

Податковий кредит

Датою віднесення сум ПДВ до ПК є дата складення платником ПН за такими операціями, за умови реєстрації такої ПН в ЄРПН (п. 198.2 ПКУ).

Що показуємо в декларації?

Якщо ПН зареєстрована вчасно, то як ПЗ, так і ПК відображають в одному податковому періоді (місяці). І за декларацією результат буде нульовий. Хоча в реальності резидент сплачує ПДВ за нерезидента (власними коштами), — для того щоб зареєструвати ПН на зазначені послуги. Ось тільки сплата така буде поки що лише на ПДВ-рахунок. А до бюджету вона, якщо зареєструвати ПН вчасно та вчасно відобразити ПЗ та ПК у декларації, не потрапить.

Інша річ, якщо ПН не встигли зареєструвати вчасно (або її реєстрацію заблокували).

Дивимося запитання в ЗІР, підкатегорія 101.24: «У якому звітному періоді отримувач послуг від нерезидента на митній території України повинен відобразити податкові зобов’язання та податковий кредит у разі реєстрації податкової накладної в ЄРПН з порушенням терміну реєстрації?».

Податкова відповідає:

— податкові зобов’язання — у звітному періоді, в якому вони виникли (незалежно від факту складення податкової накладної за такою операцією);

— податковий кредит — у періоді реєстрації відповідної податкової накладної в ЄРПН, але не пізніше ніж через 365 календарних днів з дати складення податкової накладної.

Нові форми ПН/РК та декларації з ПДВ!

Зверніть увагу, що з 1 жовтня 2024 року діють оновлені форми податкових накладних (і розрахунків коригування до них) та декларації з ПДВ. Їх затвердив Мінфін наказом від 09.08.2024 №400, яким уніс зміни до наказів №21 та 1307.

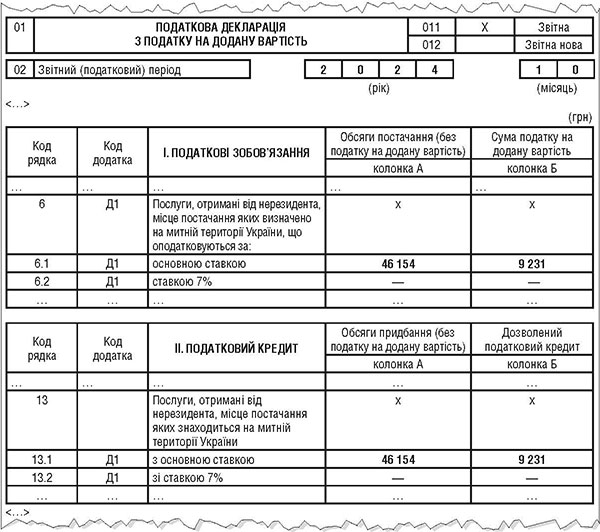

Які рядки заповнюємо у декларації з ПДВ

Як у податковій звітності з ПДВ відображають операції з отримання платником ПДВ послуг від нерезидента на митній території України?

Досить просто:

— нарахування податкових зобов’язань та їх коригування залежно від ставки, за якою вони оподатковуються (20% або 7%), зазначають у рядках 6.1 або 6.2 відповідно;

— податковий кредит та коригування податкового кредиту залежно від ставки (20% або 7%) — у рядках 13.1 або 13.2 відповідно.

Заповнення зазначених рядків передбачає подання додатка (Д1) до декларації за умови коригування податкових зобов’язань, нарахованих за операцією з отримання послуг від нерезидента на митній території України (у разі збільшення суми компенсації за звітний період на підставі розрахунків коригування, складених у звітному періоді та не зареєстрованих в ЄРПН на дату подання звітності), та/або коригування податкового кредиту за такою операцією.

Приклад 3 Підприємство — резидент України, платник ПДВ придбало у нерезидента консультаційні послуги на суму 1 000 євро. Першою податковою подією була оплата послуг. На дату оплати офіційний курс НБУ — 46,1539 грн за 1 євро.

Таким чином, у перерахунку на національну валюту вартість послуг — 46 153,90 грн (1 000 х 46,1539). Сума ПДВ становить 9 230,78 грн (46 153,90 х 20%).

Підприємство своєчасно склало ПН і зареєструвало в ЄРПН.

Зразок 1 фрагменту декларації за даними прикладу наведено нижче.

Зразок 1

Фрагмент декларації

Позаяк у декларації дані зазначають у гривнях, з округленням за загальновстановленими правилами, то обсяг постачання показують у колонці «А» декларації — 46 154 грн, а суму ПДВ — у колонці «Б» — 9 231 грн.

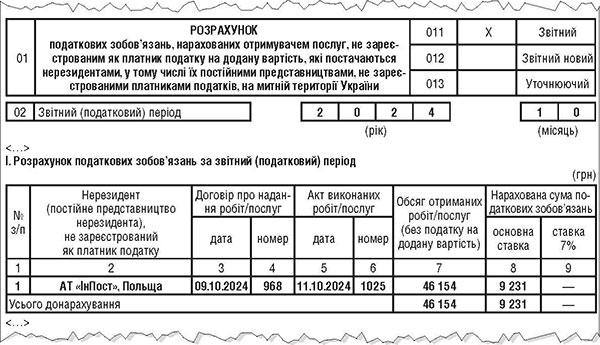

Звітування особи, яка не є платником ПДВ

Якщо послуги отримав суб’єкт господарювання, який не є платником ПДВ (крім ФОПа, який отримує електронні послуги), він ПН не складає.

Але повинен відзвітувати щодо отриманих послуг і подати відповідну звітність (п. 208.4 ПКУ). І хоч не має ПДВ-рахунку, проте мусить сплатити ПДВ до бюджету. Адже права на ПК у такого суб’єкта господарювання немає (погасити ПЗ немає чим).

Отже, подається Розрахунок податкових зобов’язань, нарахованих отримувачем послуг, не зареєстрованим як платник ПДВ, які постачаються нерезидентами, у тому числі їхніми постійними представництвами, не зареєстрованими платниками податків, на митній території України, форма якого затверджена Наказом №21.

Розрахунок подають протягом 20 календарних днів, наступних за останнім календарним днем звітного (податкового) місяця, в якому є такі операції. При цьому нарахована у Розрахунку сума ПДВ підлягає сплаті до бюджету протягом 10 календарних днів, наступних за останнім днем зазначеного 20-денного строку.

Розрахунок подають лише за ті місяці, в яких були відповідні операції з імпорту послуг (див. п. 9 розд. ІІІ Порядку, затвердженого Наказом №21).

Приклад 4 Початкові дані прикладу 3. Тільки підприємство-резидент не є платником ПДВ.

Зразок 2 фрагменту Розрахунку за даними прикладу 4 наведено нижче.

Зразок 2

Фрагмент Розрахунку

Нормативна база

- Наказ №21 — Наказ Мінфіну від 28.01.2016 №21 «Про затвердження форм та Порядку заповнення і подання податкової звітності з податку на додану вартість».

- Порядок №1307 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 31.12.2015 №1307.