Обов’язкова реєстрація платником ПДВ

Якщо особи переходять зі спрощеної системи оподаткування, що не передбачає сплати податку, на сплату інших податків і зборів, установлених ПКУ, у випадках, визначених главою 1 розділу XIV ПКУ, за умови що такі особи відповідають вимогам, визначеним п. 181.1 ПКУ, реєстраційну заяву подають не пізніше 10 числа першого календарного місяця, в якому здійснено перехід на сплату інших податків і зборів, установлених ПКУ (п. 183.4 ПКУ).

А ось вимога до обов’язкової реєстрації платником ПДВ: загальна сума від здійснення операцій з постачання товарів/послуг, що підлягають оподаткуванню ПДВ, нарахована (сплачена) такій особі протягом останніх 12 календарних місяців, сукупно перевищує 1 000 000 гривень (без урахування ПДВ) (п. 181.1 ПКУ).

Оподатковувані операції для реєстрації платником ПДВ

ДПС у ЗІР (див. відповідь на запитання 101.02: «Які операції з постачання товарів/послуг вважаються оподатковуваними операціями для цілей реєстрації платником ПДВ? ») зазначила, що до оподатковуваних операцій з метою реєстрації платником ПДВ належать операції, що підлягають оподаткуванню за:

— основною ставкою ПДВ (20%);

— ставками 7% і 14%;

— нульовою ставкою ПДВ та

— звільнені (умовно звільнені) від оподаткування ПДВ.

Тобто до розрахунку потрібно брати ті операції, які б оподатковувалися ПДВ чи були звільнені від оподаткування, якби платник ЄП був платником ПДВ.

Причому обсяг таких операцій за загальним правилом має визначатися за правилом першої події, згідно з п. 187.1 ПКУ.

Наприклад, якщо у вересні 2024 р. отримано передоплату за продаж товару, яка є оподатковуваною операцією, а продаж товару відбудеться у наступних місяцях, то, на наш погляд, сума передоплати потраплятиме до обсягу оподатковуваних операцій.

Тобто, якщо, наприклад, платник ЄП групи 3 (5%), неплатник ПДВ, переходить на загальну систему оподаткування з четвертого кварталу 2024 р. (з 01.10.2024), то він зобов’язаний зареєструватися платником ПДВ, якщо загальна сума операцій з постачання товарів/послуг за період з жовтня 2023 до вересня 2024 р. перевищує 1 млн грн.

Але таке просте правило породжує багато запитань. Розглянемо найпоширеніші з них та відповіді ДПСУ.

Як рахується обсяг постачання в разі, якщо оплата відбувалася за бюджетні кошти?

Якщо платник ЄП постачав товари/послуги з оплатою за бюджетні кошти, то до обсягу оподатковуваних ПДВ операцій вони потрапляють за касовим методом (п. 187.7 ПКУ).

Наприклад, платник ЄП відвантажив товари у вересні 2024 р., оплата за які буде за бюджетні кошти в наступні місяці. На наш погляд, обсяг відвантаження таких товарів не включатиметься до обсягу оподатковуваних операцій у вересні 2024 р.

Як впливає на обсяг постачання повернення продавцем суми попередньої оплати за товари/послуги?

ДПС, відповідаючи на запитання в ЗІР (101.02: «Як продавцю визначити встановлений для реєстрації обсяг постачання товарів/послуг у разі повернення продавцю раніше поставлених ним товарів/послуг або у разі повернення продавцем суми попередньої оплати за такі товари/послуги?»), — зазначає, що обсяги повернення вираховуються із загального обсягу постачання товарів/послуг, встановленого для реєстрації.

Як обчислюється обсяг постачання у разі здійснення операцій у межах договорів комісії?

ДПС, відповідаючи на запитання в ЗІР (101.02: «Як обраховується обсяг постачання товарів/послуг, установлений для реєстрації платником ПДВ, при здійсненні операцій у межах договорів комісії?»), — зазначає, що враховуються, зокрема, обсяги постачання товарів/послуг, що передаються/отримуються у межах договорів комісії, а також сума комісійної винагороди, яку отримує комісіонер за надання комісійної послуги.

Строки подання заяви для реєстрації платником ПДВ

Заяву подають до податкової служби за основним місцем обліку не пізніше 10 числа першого календарного місяця, в якому здійснено перехід на загальну систему оподаткування.

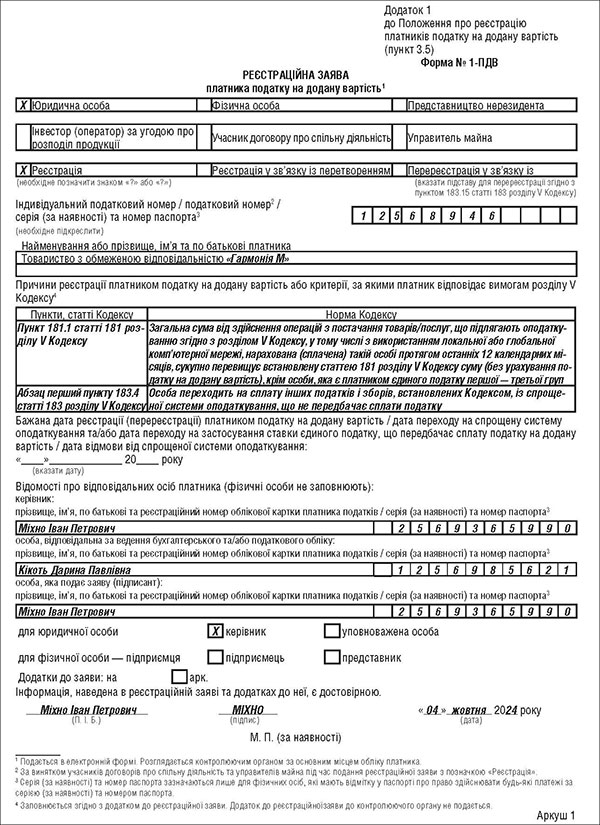

За якою формою подавати заяву?

Подають заяву за формою №1-ПДВ (за формою додатка до Положення №1130). Електронний ідентифікатор цієї заяви:

— F1310109 (для ФОП);

— J1310109 (для юросіб).

Заяву подають виключно в електронній формі засобами електронного зв’язку через Єдине вікно подання електронної звітності або Електронний кабінет.

Якщо останній день строку подання заяви припадає на вихідний, святковий або неробочий день, останнім днем строку вважається наступний за вихідним, святковим або неробочим робочий день (п. 183.6 ПКУ).

А з якої дати можна подати заяву? У п. 183.4 ПКУ сказано: не пізніше 10 числа першого календарного місяця, в якому здійснено перехід на загальну систему оподаткування.

Але зі змісту п. 183.9 ПКУ, який розглядатимемо далі, випливає, що заяву можна подати й раніше цієї дати, тоді реєстрація платником ПДВ відбудеться з 1 числа місяця переходу на загальну систему.

Щоправда, в такому разі доведеться досить приблизно заповнити в заяві загальну суму здійснених протягом 12 місяців операцій постачання товарів/послуг. Наприклад, якщо в разі переходу на загальну систему з жовтня 2024 року заяву про реєстрацію платником ПДВ подати 25 вересня 2024 року, то до обсягу постачання за період з жовтня 2023 до вересня 2024 р. можуть не потрапити операції, здійснені в період з 25 до 30 вересня 2024 року.

Але, якщо обсяг зазначених у заяві операцій уже перевищуватиме 1 млн грн, цього буде достатньо, аби підтвердити факт необхідності обов’язкової реєстрації платником ПДВ.

На практиці податкова служба може відмовити в реєстрації платником ПДВ у разі подання заяви до ухвалення рішення про перехід особи з ЄП на загальну систему.

Отже, на наш погляд, подавати заяву про реєстрацію платником ПДВ потрібно не раніше дня подання заяви про перехід з ЄП на загальну систему. А таку заяву подають не пізніше ніж за 10 календарних днів до початку нового календарного кварталу (пп. 298.2.1 ПКУ).

Особливості заповнення заяви

Наведемо особливості заповнення тих реквізитів заяви, які стосуються реєстрації платником ПДВ ФОПів чи юросіб у разі переходу з ЄП на загальну систему (див. зразок заяви).

Особа, яка реєструється платником. У відповідній комірці «Юридична особа» чи «Фізична особа» ставлять позначку «V» або «+».

Позначка про реєстрацію. У комірці «Реєстрація» ставлять позначку «V» або «+».

Індивідуальний податковий номер / податковий номер / серія (за наявності) та номер паспорта. Юрособи зазначають код ЄДРПОУ, а ФОПи — реєстраційний номер облікової картки платника податків (РНОКПП). Якщо ж фізособи, які є ФОПами, мають позначку у паспорті про право здійснювати будь-які платежі за серією (за наявності) та номером паспорта і не мають РНОКПП, то зазначають серію (за наявності) та номер паспорта.

Найменування або прізвище, ім’я та по батькові платника. Юрособи наводять власне найменування, так, як воно зазначене у реєстраційних документах. ФОПи наводять прізвище, ім’я та по батькові.

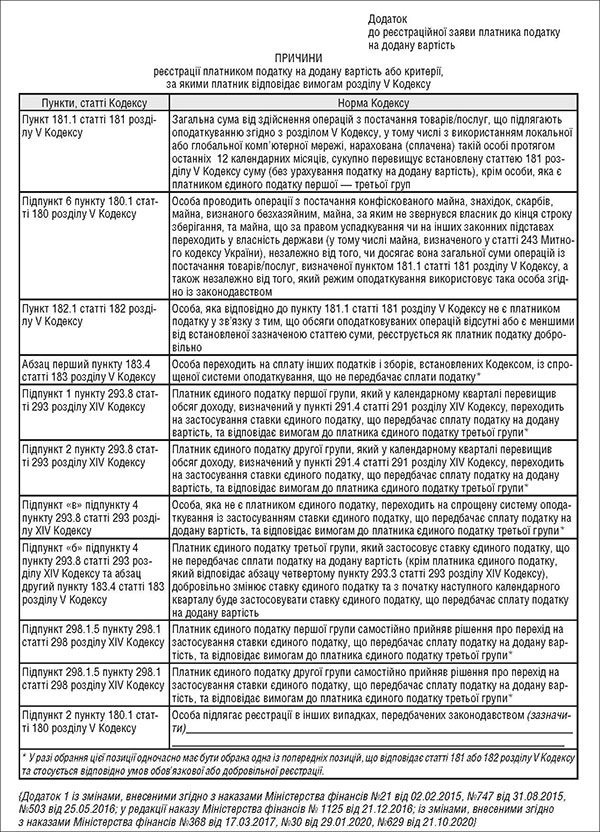

Причини реєстрації платником податку на додану вартість або критерії, за якими платник відповідає вимогам розділу V Кодексу. Заповнюють згідно з додатком до реєстраційної заяви.

Для особи, яка переходить з ЄП на загальну систему, тут зазначають дві причини:

1) п. 181.1 ПКУ;

Причини наводять точно так, як вони зазначені в додатку.

Відомості про відповідальних осіб платника. ФОПи цей розділ не заповнюють, а тільки юрособи. Тут зазначають дані про:

— керівника;

— особу, відповідальну за ведення бухгалтерського та/або податкового обліку.

Щодо особи, відповідальної за ведення бухобліку, зазначають відомості лише про працівника або власника юрособи, на якого покладено обов’язок ведення бухгалтерського обліку на підприємстві (головний бухгалтер, бухгалтер, керівник та власник підприємства).

Якщо бухгалтерський облік за договором ЦПХ веде інша юридична або фізична особа, таке поле прокреслюють.

Саме так відповідає ДПС на запитання в ЗІР (101.02): «Чи обов’язкове заповнення поля «Особа, відповідальна за ведення бухгалтерського та/або податкового обліку» у реєстраційній заяві платника ПДВ за формою №1-ПДВ?».

Особа, яка подає заяву (підписувач). Для юрособи це може бути керівник чи уповноважена особа. Для ФОПа — сам підприємець чи його представник.

Хто саме подає заяву (є підписувачем), позначають у відповідній комірці «V» або «+».

Крім того, наводять дані такої особи (ПІБ та РНОКПП чи серія (за наявності) та номер паспорта).

Далі знову наводять ПІБ цієї особи та її підпис, а також дату заповнення (подання) заяви.

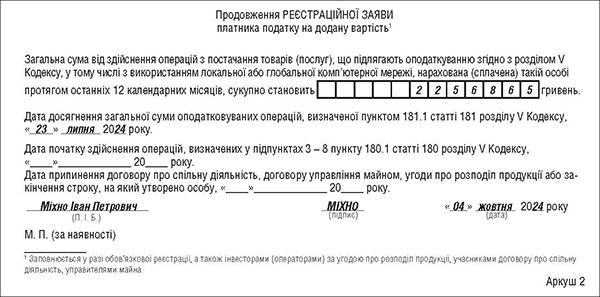

Заповнення зворотної сторони реєстраційної заяви. Тут наводять:

— загальну суму від здійснення операцій з постачання товарів/послуг протягом останніх 12 календарних місяців, у грн. Рівняти цифри слід по правому краю;

— дату досягнення загальної суми оподатковуваних операцій. Тобто дату, коли було досягнуто обсягу постачання 1 млн грн протягом останніх 12 календарних місяців. Наприклад, якщо юрособа переходить з ЄП на загальну систему з жовтня 2024 року, вона має дивитися обсяг операцій за період з жовтня 2023 до вересня 2024 року. Якщо протягом цього періоду обсяг 1 млн грн досягнуто 23.07.2024, то саме таку дату і слід записати в цей реквізит заяви;

— ПІБ, підпис особи, яка склала заяву, і дату заповнення (подання) заяви.

З якої дати колишній «єдинник» стає платником ПДВ?

За відсутності підстав для відмови у реєстрації особи як платника ПДВ контролюючий орган зобов’язаний протягом трьох робочих днів після надходження реєстраційної заяви до контролюючого органу внести до реєстру платників ПДВ запис про реєстрацію такої особи як платника податку (п. 183.9 ПКУ):

— з першого числа календарного місяця, в якому здійснено перехід на сплату інших податків і зборів, у разі реєстрації осіб, визначених в абз. 1 п. 183.4, що відповідають вимогам, визначеним п. 181.1 ПКУ, якщо перше число календарного місяця, з якого здійснюється перехід на сплату інших податків і зборів, на день подання реєстраційної заяви не настало;

— з дня внесення запису до реєстру платників податку в разі обов’язкової реєстрації особи як платника податку або у разі реєстрації осіб, визначених в абз. 1 п. 183.4, що відповідають вимогам, визначеним п. 181.1 ПКУ, якщо перше число календарного місяця, в якому здійснено перехід на сплату інших податків і зборів, на день подання реєстраційної заяви настало.

Отже, якщо платник ЄП перейшов на загальну систему оподаткування з жовтня 2024 року і подав заяву на обов’язкову реєстрацію платника ПДВ, приміром, в останній строк для подання такої заяви, 10 жовтня (на цей момент 1 жовтня, коли здійснено перехід на загальну систему оподаткування, вже настало), то три робочі дні, протягом яких податкова служба може зареєструвати заяву (внести запис до реєстру платників ПДВ), — 10, 11 і 14 жовтня.

З дня внесення такого запису особа вважатиметься платником ПДВ.

Якщо ж платник перейшов на загальну систему з жовтня, а подав заяву у вересні (до 1 жовтня, коли буде здійснено перехід на загальну систему оподаткування), то платником ПДВ він вважатиметься вже з першого жовтня.

Обовʼязки платника ПДВ

Платник ПДВ зобов’язаний нараховувати податкові зобов’язання з ПДВ при постачанні товарів/послуг, складаючи податкові накладні і реєструючи їх в ЄРПН, і має право відображати податковий кредит при придбанні товарів/послуг.

Крім того, починаючи з місяця, в якому особу зареєстровано платником ПДВ, треба складати податкові декларації з ПДВ.

Таким чином, якщо особу внесено до реєстру платників ПДВ, наприклад, з 1 жовтня 2024 р., при здійсненні оподатковуваних операцій з цієї дати потрібно нараховувати податкові зобовʼязання з ПДВ. У разі придбання товарів/послуг починаючи з цієї дати є право відображати податковий кредит.

Але податковий кредит відображають на підставі податкових накладних. Тож своїх постачальників треба завчасу повідомити про набуття статусу платника ПДВ.

Те саме стосується і покупців, замовників. Адже вони придбаватимуть товари, послуги з ПДВ. Причому, як уже зазначалося вище, за загальним правилом податкові зобов’язання з ПДВ нараховують за правилом першої події. Те саме стосується відображення податкового кредиту (п. 198.2 ПКУ).

Тому, наприклад, якщо підприємство стало платником ПДВ 01.10.2024, попередню оплату отримало до цієї дати, 30.09.2024, а відвантажило товар 15.10.2024, ПДВ на операцію відвантаження товару не нараховується, тому що перша податкова подія відбулася до дати реєстрації платником ПДВ.

Те саме стосується і права на податковий кредит. Якщо оплату за товар здійснено до дати реєстрації платником ПДВ, а сам товар отримано після цієї дати, права на податковий кредит немає. Постачальник складе податкову накладну на дату отримання оплати, але на неплатника ПДВ.

Яка відповідальність за нереєстрацію платником ПДВ?

Якщо особа, яка підлягає обов’язковій реєстрації як платник ПДВ, не подала заяву та не зареєструвалася платником ПДВ, до неї застосовуються такі заходи відповідальності.

По-перше, податкова служба самостійно за наслідками податкової перевірки донарахує ПДВ з операцій постачання товарів/послуг, здійснених починаючи з дня, наступного після граничної дати подання реєстраційної заяви (пп. 54.3.1 ПКУ).

По-друге, до такого донарахованого ПДВ буде застосовано штраф 10% від суми донарахування (п. 123.1 ПКУ). А якщо порушення умисне, — 25% (п. 123.2 ПКУ).

На жаль, за період, в якому платник мав бути зареєстрований платником ПДВ і не зареєструвався, а податкова служба за цей період донарахує ПДВ, такий платник не матиме можливості скористатися податковим кредитом. А отже, не буде можливості зменшити донараховане ПДВ на суму податкового кредиту.

Нормативна база

- Положення №1130 — Положення про реєстрацію платників податку на додану вартість, затверджене наказом Мінфіну від 14.11.2014 №1130.