Як видно зі змісту розділу І, деякі помилки можуть призвести до необхідності донарахувати або зменшити суму ПДВ, а деякі — ні (бо стосуються операцій, за якими цей податок не виникає). Зрозуміло, що більшість платників непокоять саме перші. Адже зміна суми ПДВ до сплати означає зміну розрахунків із бюджетом, а донарахування нагадує про штраф та пеню. Розгляньмо, як виправити їх правильно.

ПДВ-помилки можуть виникнути в різних рядках розділу І декларації:

— рядок 1 — реалізація товарів/послуг на митній території України за ставками 7%, 14%, 20%;

— рядок 4 — нарахування ПЗ за п. 198.5 і 199.1 ПКУ за ставками 7%, 14%, 20% та коригування цих ПЗ;

— рядок 6 — ПЗ на послуги нерезидентів на митній території України за ставками 7% та 20%;

— рядок 7 — коригування ПЗ відповідно до ст. 192 ПКУ;

— рядок 8 — коригування ПЗ у зв’язку з нецільовим використанням товарів, ввезених із застосуванням звільнення від ПДВ.

Під час виправлення податкових зобов’язань у 2023 році протягом дії воєнного стану потрібно пам’ятати про таке:

— за періоди до запровадження воєнного стану до січня 2022 року включно можна подавати УР тільки з метою збільшення суми ПДВ до сплати у рядку 18 УР — див. абзац 15 пп. 69.1 підрозд. 10 розд. ХХ ПКУ, який забороняє зменшувати ПЗ, нараховані до лютого 2022 року. На суму збільшення ПЗ за ці періоди нараховуються штраф 3% відповідно до п. 50.1 ПКУ та пеня за ст. 129 ПКУ — за загальними правилами;

— за періоди після запровадження воєнного стану, починаючи з лютого 2022 року, можна подавати УР на збільшення та на зменшення суми ПДВ до сплати у рядку 18 УР. На суму збільшення ПЗ не нараховуються штраф 3% та пеня — див. абзац 14 пп. 69.1 підрозд. 10 розд. ХХ ПКУ.

Заниження ПЗ у рядку 1.1 декларації з ПДВ

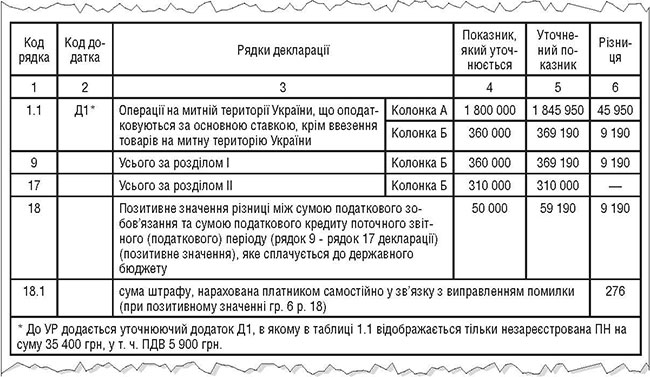

Припустімо, платник ПДВ забув включити до рядка 1.1 декларації за січень 2022 року дві ПН:

— зареєстровану ПН на суму 19 740 грн, у т. ч. ПДВ 20% — 3 290 грн, обсяг постачання без ПДВ — 16 450 грн;

— незареєстровану ПН на суму 35 400 грн, у т. ч. ПДВ 20% — 5 900 грн, обсяг постачання без ПДВ — 29 500 грн.

У декларації за січень 2022 року в рядку 1.1 було відображено обсяг постачання за основною ставкою 1 800 000 грн та суму ПДВ 20% = 360 000 грн, а потрібно було відобразити:

— 1 800 000 + 16 450 + 29 500 = 1 845 950 грн — обсяг постачання без ПДВ;

— 360 000 + 3 290 + 5 900 = 369 190 грн — сума ПЗ з ПДВ.

Сума податкового кредиту в рядку 17 декларації становить 310 000 грн, вона є правильною і не виправлялася.

Якщо ми додаємо УР щодо ПЗ за незареєстрованими ПН, потрібно подати уточнюючий додаток Д1. Адже незареєстровані ПН відображаємо в таблиці 1.1 додатка 1, в розділі «За операціями на митній території України, що оподатковуються податком на додану вартість за основною ставкою та ставками 7% і 14%». Зареєстровану ПН на суму 19 740 грн у таблиці 1.1 додатка Д1 не відображаємо.

Увага!

В уточнюючому додатку Д1 потрібно навести тільки ту інформацію, що стосується виправлення помилки. Решту інформації зі звітного додатка Д1 повторювати не треба.

Позаяк виправляємо декларацію за період до запровадження воєнного стану і сума ПЗ до сплати збільшилася, то у рядку 18.1 УР нараховуємо штраф у розмірі 3% від суми збільшення:

— 9 190 грн х 3% = 275,70 грн, після округлення до цілих гривень — 276 грн.

Перед поданням УР потрібно впевнитися, що на електронному рахунку платника ПДВ у СЕА ПДВ є кошти для сплати ПДВ в розмірі не менше 9 190 грн. Якщо цієї суми немає або коштів недостатньо, то потрібно перерахувати на електронний рахунок суму, якої не вистачає, та суму штрафу 276 грн на бюджетний рахунок із кодом класифікації доходів бюджету 14060100.

Заповнення деяких рядків УР до декларації показано в таблиці 1.

Таблиця 1

Зразок виправлення заниження ПЗ у рядку 1.1 декларації з ПДВ

(фрагмент уточнюючого розрахунку)

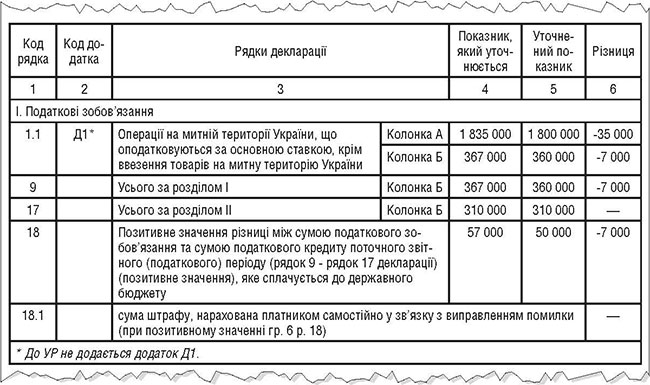

Завищення ПЗ у рядку 1.1 декларації з ПДВ

Платник ПДВ помилково відобразив у рядку 1.1 декларації за березень 2023 року завищену суму ПЗ — зайвий обсяг постачання 35 000 грн, сума ПДВ — 7 000 грн. Податкову накладну на цей обсяг не складали. У декларації за березень 2023 року було відображено обсяг постачання за основною ставкою 1 835 000 грн та суму ПДВ 20% = 367 000 грн, а потрібно було відобразити 1 800 000 грн та 360 000 грн відповідно.

Сума податкового кредиту в рядку 17 декларації становить 310 000 грн, вона є правильною і не виправлялася.

Завищене ПЗ у березні 2023 року можна зменшити шляхом подання УР, адже цей період припадає на період дії воєнного стану. Фрагмент заповнення УР до декларації наведено в таблиці 2.

Таблиця 2

Зразок виправлення завищення ПЗ у рядку 1.1 декларації з ПДВ

(фрагмент уточнюючого розрахунку)

Припустімо, платник ПДВ уже сплатив на електронний рахунок 57 000 грн за даними декларації за березень 2023 року і ці кошти вже були перераховані Казначейством до бюджету. Після подання УР ця сума додатного значення зменшилася на 7 000 грн і ці 7 000 грн стали надміру сплаченою сумою ПДВ. Повернути цю суму можна тільки на електронний рахунок відповідно до п. 200-1.5 ПКУ.

Зверніть увагу!

Зарахування коштів з бюджету на електронний рахунок не спричинює збільшення ліміту реєстрації ПН/РК! Адже показник Σ ПопРах формується за рахунок поповнення з рахунку в банку/небанківському надавачу платіжних послуг платника податку. А якщо платник захоче забрати ці зайво перераховані на електронний рахунок кошти, то ліміт реєстрації зменшиться. Докладніше про це читайте у відповіді ДПСУ на запитання: «Який порядок повернення коштів, зайво зарахованих на електронний рахунок?» у ЗІР, підкатегорія 101.17.

Помилкові ПН, сторнуючі РК та показник ∑ Перевищ

Ще один вид помилок у визначенні податкових зобов’язань з ПДВ — платник ПДВ помилково зареєстрував зайву ПН, яку не потрібно було складати і реєструвати. Така ПН не має підстави — відповідної операції постачання. Для виправлення цієї ситуації потрібно сторнувати помилкову ПН за допомогою РК із кодом причини коригування 103 «Повернення товару або авансових платежів», який застосовується і для сторнування помилкових ПН. Якщо склали дві одинакові ПН на одну операцію, складаєте РК із типом причини 20. Порядок його складання роз’яснено в ІПК ГУ ДФС у м. Києві від 11.01.2019 №95/ІПК/26-15-12-01-18.

Якщо ПН та РК були складені в одному звітному місяці і вчасно зареєстровані, то такі ПН разом зі сторнуючими РК відображати в декларації не потрібно. Податківці прямо говорять про те, що помилкові документи в декларації відображати не треба. Також ці документи не вплинуть на показник ∑ Перевищ звітного місяця, бо вони потрапляють до реєстру одного звітного періоду та не впливають на загальну суму ліміту в цьому періоді. Як обчислювати показник ∑ Перевищ, визначено у п. 200-1.3 ПКУ.

Якщо ПН та РК були складені в одному звітному місяці, але РК зареєстрований невчасно, або ПН та РК складені в різних звітних місяцях, невідображення цих документів у деклараціях відповідних місяців призведе до виникнення показника ∑ Перевищ у тому місяці, в якому було зменшено ПЗ за сторнуючим РК. Щоб уникнути цього, на практиці податківці радять відобразити в деклараціях і саму ПН, і сторнуючий РК, а також змиритися з тим, що сума ПЗ у декларації буде завищена на суму помилкової ПН. Про цю проблему ми розповіли ще в «ДК» №51/2018. Станом на тепер змін на краще немає, проблему не вирішено.

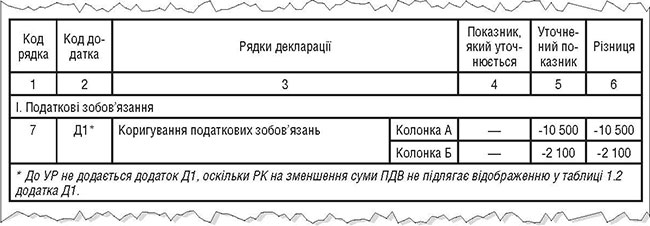

Припустімо, платник ПДВ склав та зареєстрував помилкову ПН у березні 2023 на суму 12 600 грн, у тому числі ПДВ — 2 100 грн. До декларації за березень 2023 року її не включено як помилкову. У квітні 2023 року платник склав та зареєстрував РК до цієї ПН, щоб вивести її в нуль. 12 травня 2023 року подав декларацію з ПДВ за квітень 2023 року, і після цього у нього виник показник ∑ Перевищ на суму ПДВ у коригуючому РК — 2 100 грн. Це сталося тому, що задекларовані ПЗ у рядку 1 декларації за квітень були менші від загальної суми ПДВ у зареєстрованих ПН та РК за квітень. Адже у квітні був зареєстрований від’ємний РК, який не було включено до декларації і який зменшив загальну суму зареєстрованих ПЗ за квітень. Щоб позбутися цього показника, потрібно:

— подати УР до декларації з ПДВ за березень, у якому збільшити показник рядка 1 декларації на суму помилкової ПН, тобто включити помилкову ПН до декларації. Як це зробити, ми показали вище;

— до 20 травня 2023 року ще можна було подати нову звітну декларацію з ПДВ за квітень, у якій відобразити від’ємний РК у рядку 7 «Коригування податкових зобов’язань»;

— після 20 травня 2023 року потрібно вже подавати УР і до декларації за квітень, в якому відобразити суму коригування в рядку 7 і тим самим зменшити загальну суму ПЗ у рядку 9. Після подання цього УР показник ∑ Перевищ має зникнути.

Повторимо, що помилкові документи не підлягають відображенню в декларації з ПДВ, але доки ЄРПН не розрізняє правильні і помилкові документи, єдиним способом позбутися показника ∑ Перевищ є повна відповідність даних ЄРПН та звітності. Можна також вимагати від податківців вручну ліквідувати показник ∑ Перевищ, але гарантій позитивного результату немає. Водночас, якщо всі погодяться з тим, що виправлення помилки призводить до порушення норм ПКУ, то ситуація і не зміниться. Це той випадок, коли скаржитися треба.

Таблиця 3

Зразок відображення зменшуючого РК у рядку 7 УР до декларації за квітень

(фрагмент уточнюючого розрахунку)

Виправлення ПЗ, що нараховані за п. 198.5 та 199.1 ПКУ

Податкові зобов’язання, що нараховуються платником ПДВ за вимогами п. 198.5 та 199.1 ПКУ за ставками 20%, 7% та 14%, відображають у рядках 4.1, 4.2 та 4.3 декларації відповідно. До кожного з цих рядків передбачено рядок для коригування ПЗ — 4.1.1, 4.2.1 та 4.3.1.

Механізм виправлення помилок у цих рядках такий самий, як ми розглянули у прикладах 1 та 2. У графі 4 УР наводимо неправильний показник декларації, у графі 5 — правильний показник, у графі 6 — різницю між правильним та неправильним показником. До кожного з цих рядків можна подавати уточнюючий додаток Д1, Д6 у таких випадках — див. таблицю 4.

Таблиця 4

Подання додатків Д1 та Д6 при виправленні ПЗ, що нараховані за п. 198.5 та 199.1 ПКУ

| Рядок УР | Уточнюючий додаток Д1 | Уточнюючий додаток Д6 |

| 4.1 4.2 4.3 |

Таблиця 1.1 — коли до УР включено незареєстровану* ПН на податкові зобов’язання, які виникають відповідно до п. 198.5 та п. 199.1 ПКУ. У графі 5 проставляємо позначку «+». В уточнюючому додатку Д1 наводяться тільки ті ПН, які сформували графу 6 УР | Якщо помилка в рядках 4.1, 4.2, 4.3 виникла через помилки у розрахунку та перерахунку частки використання товарів/послуг та необоротних активів в оподатковуваних/неоподатковуваних операціях, то до УР подається додаток 6 з правильними розрахунками** у таблиці 1 та таблиці 2, тобто новий правильний додаток Д6 |

| 4.1.1 4.2.1 4.3.1 |

Таблиця 1.2 — коли до УР включено незареєстровані* РК на збільшення податкових зобов’язань, які виникають відповідно до п. 198.5 та п. 199.1 ПКУ. У графі 5 проставляємо позначку «+». В уточнюючому додатку Д1 наводяться тільки ті РК, які сформували графу 6 УР | |

| * Тут маємо на увазі, що з якихось причин на дату подання УР податкова накладна або РК на ці операції не зареєстровані — забракло ліміту, зупинили реєстрацію тощо. ** Додатково див. консультацію. |

||

Виправлення помилок у рядках 6, 7 та 8 декларації з ПДВ

Послуги від нерезидента в рядку 6. Нагадаємо, що відповідно до п. 208.2 ПКУ отримувач послуг, що постачаються нерезидентами, місце постачання яких розташоване на митній території України, нараховує ПДВ за ставками 20% або 7% на базу оподаткування, визначену згідно з п. 190.2 ПКУ. Отримувач послуг складає ПН та реєструє її в ЄРПН, і після реєстрації вона є підставою для віднесення сум ПДВ до податкового кредиту.

Суму ПДВ включають до складу податкових зобов’язань з ПДВ за той звітний період, коли були отримані послуги незалежно від факту реєстрації ПН (п. 208.3 ПКУ), а право на податковий кредит на цю саму суму виникає після реєстрації ПН. Якщо ПН буде зареєстровано вчасно, то податкові зобов’язання та податковий кредит з ПДВ виникають в одному звітному періоді і в загальній сумі не впливають на рядки 18 або 19 декларації з ПДВ.

ПЗ на послуги нерезидента відображають у рядках 6.1 та 6.2 декларації — залежно від ставки 20% чи 7%. Помилки в рядках 6.1, 6.2 виправляють так само, як показано у прикладах 1 і 2: у графі 4 УР наводять помилковий показник, у графі 5 УР — правильний, а в графі 6 визначають суму заниження або завищення ПЗ, нарахованих на послуги нерезидента, надані на митній території України. Якщо на дату подання УР не вдалося зареєструвати ПН чи збільшуючий РК на послуги нерезидента, відповідну інформацію наводять у таблицях 1.1 та 1.2 уточнюючого додатка Д1.

У рядку 7 декларації відображають усі коригування ПЗ з ПДВ, крім тих, що вже потрапили до рядків 1 — 6 декларації, зокрема це коригування за ст. 192 ПКУ. Механізм виправлення помилок у цьому рядку такий самий, як і у попередніх. За потреби додають уточнюючий додаток Д1, якщо збільшуючі РК не зареєстровані на дату подання УР.

Рядок 8 декларації — це коригування ПЗ у зв’язку з нецільовим використанням товарів, ввезених із застосуванням звільнення від податку на додану вартість. Судячи з позначки «(+)» у назві цього рядка, в декларації він може бути тільки додатній, адже у рядку 8 зазначають суми збільшення ПЗ, що виникають у зв’язку з нецільовим використанням товарів, ввезених на митну територію України із застосуванням звільнення від ПДВ у пільговому режимі. Теоретично коригування цих ПЗ може бути як у бік збільшення, так і у бік зменшення, якщо в декларації завищили суму таких ПЗ. Рядок 8 виправляють так само, як і попередні рядки — наводять неправильний показник, потім правильний показник і визначають різницю між ними на плюс чи на мінус. Додатків до рядка 8 не передбачено.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 №2755-VI.

- Порядок №21 — Порядок заповнення і подання податкової звітності з податку на додану вартість, затверджений наказом Мінфіну від 28.01.2016 №21.

- Порядок №569 — Порядок електронного адміністрування податку на додану вартість, затверджений постановою КМУ від 16.10.2014 №569.