Згідно з Указом №64/2022, воєнний стан запроваджено з 5:30 24 лютого 2022 року строком на 30 діб.

У багатьох областях України вже йдуть бої. Тож дуже багато людей потребують допомоги. Якщо роботодавець має фінансову можливість її надати, то це буде велика підтримка в такий важкий час.

Звісно, для роботодавця це витрати, а для працівників — доходи.

Ці витрати потрібно правильно відобразити в обліку й оподаткувати. Але почнімо з первинних документів!

Документальне оформлення

Як відомо, для відображення в обліку кожної господарської операції мають бути відповідні первинні документи, які фіксують факти здійснення господарських операцій. Це встановлено ст. 9 Закону про бухоблік.

Первинні документи мають бути складені під час здійснення господарської операції, а якщо це неможливо, — безпосередньо після її закінчення.

У разі надання допомоги фізособам потрібні:

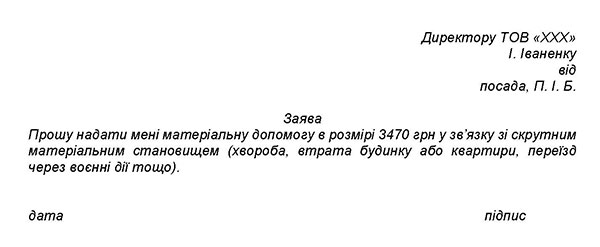

- заяви від таких фізосіб. Звісно, наразі не всі працівники працюють та перебувають на робочому місці. Тож можна спробувати отримати від них сканкопії заяв за допомогою електронної пошти. А після закінчення всіх цих форс-мажорних подій не забудьте отримати й оригінали;

- наказ керівника підприємства на підставі даних із таких заяв про надання благодійної допомоги. Це теж може бути скан від директора, якщо наразі немає можливості передати цей наказ бухгалтерії або іншим виконавцям у паперовому вигляді;

- платіжне доручення (якщо допомогу надавали у безготівковій формі) або видатковий касовий ордер (якщо фінансування здійснено готівкою).

І тут є один важливий момент: як назвати те, що працівник просить у заяві, і те, що йому надається за наказом? Зміст буде однаковий: це допомога, надана грошима (тобто матеріальна і фінансова). Але така допомога може бути як оподатковуваною, так і ні. Докладніше про це далі. А зараз наголосимо:

- якщо ви бажаєте допомогти не тільки працівникам, а й державі і готові сплатити зі суми допомоги всі податки та ЄСВ, назвіть її в наказі і в заяві матеріальною допомогою (див. зразок). Якщо вирішили оподаткувати, вже можна буде не звертати увагу на те, скільком працівникам ви надаєте таку допомогу і в якому розмірі;

- якщо ж на сплату додаткових податків коштів немає, то краще цю допомогу назвати нецільовою благодійною. Чому? Читайте про це нижче.

Зразок заяви на отримання допомоги

Розмір неоподатковуваної благодійної допомоги у 2022 році

Відповідно до пп. 170.7.3 ПКУ не включається до оподатковуваного доходу сума нецільової благодійної допомоги, у тому числі матеріальної, що надається резидентами — юридичними або фізичними особами на користь платника податку протягом звітного податкового року сукупно у розмірі, що не перевищує суми граничного розміру доходу, визначеного згідно з абзацом першим пп. 169.4.1 п. 169.4 ст. 169 ПКУ, встановленого на 1 січня такого року (у 2020 році — 2940 грн, у 2021 році — 3180 грн, у 2022 році — 3470 грн).

А якщо розмір наданої допомоги перевищує 3470 грн?

Сума перевищення нецільової допомоги над розміром у 3470 грн включається до загального місячного (річного) оподатковуваного доходу платника податку як інші доходи і підлягає оподаткуванню ПДФО та військовим збором на загальних підставах.

Тобто якщо така допомога надається у грошовій формі, то базою утримання ПДФО і військового збору є сума такого перевищення. Ставку ПДФО для оподаткування таких виплат встановлено на рівні 18% незалежно від суми перевищення. Також сума перевищення оподатковуватиметься військовим збором за ставкою 1,5%.

А от якщо допомога надається у негрошовій формі, то базою утримання ПДФО є сума такого перевищення, збільшена на натуральний коефіцієнт. У 2022 році він становить 1,2195.

Військовий збір при цьому утримується зі суми перевищення без збільшення на такий коефіцієнт. Але податківці у ЗІР, підкатегорія 103.25, наголосили: якщо сума нецільової благодійної допомоги протягом звітного податкового року перевищує її граничний розмір, то сума перевищення підлягає оподаткуванню як додаткове благо. І не зазначено, що правила стосуються тільки допомоги, наданої у негрошовій формі. На що це впливає? На те, з якою ознакою доходу показати цю допомогу в додатку 4ДФ!

Зверніть увагу!

У 2022 році сума нецільової благодійної допомоги, яка надається благодійником — юридичною особою фізичній особі і не оподатковується ПДФО та військовим збором і не є базою для нарахування ЄСВ, становить 3470 грн.

Відображення у додатку 4ДФ

Згідно з Довідником ознак доходів фізосіб суму нецільової благодійної допомоги, у тому числі ту, що перевищує встановлений граничний розмір, відображають у додатку 4ДФ до Розрахунку з ознакою доходу «169».

Проте якщо ви дослухаєтеся до роз’яснення податківців (яке ми наводили вище і яке нам особисто не подобається), то таку допомогу треба буде поділити на два рядки: в межах 3470 грн показати з ознакою доходу «169», а перевищення — з ознакою доходу «126».

Якщо ж ви надаєте матеріальну допомогу, яку вирішили вважати частиною зарплати, то вона відображатиметься разом з іншою зарплатою однією сумою в одному рядку з ознакою доходу «101».

ЄСВ на суми нецільової благодійної допомоги

Позаяк нецільова благодійна допомога не належить до основної або додаткової зарплати та інших заохочувальних, компенсаційних виплат, то вона не є базою для нарахування ЄСВ.

Проте ми вже неодноразово зазначали, що податківці розглядають нецільову благодійну допомогу, надану працівникам, як різновид матеріальної допомоги — одноразову. І кажуть, що одноразовою нецільова благодійна буде тільки в разі виконання таких умов:

- допомогу виплачують окремому працівнику, наприклад, через сімейні обставини;

- необхідність у її отриманні виникла раптово;

- рішення про видачу та розмір такої допомоги приймає керівник підприємства на власний розсуд.

Зверніть увагу: свого часу ПФУ наголошував, що всі працівники не можуть отримати допомогу за однією датою. Потрібно, аби дати у заявах були різні, тож і накази мають бути різні.

Роз’яснює ПФУ

Відповідно до підпункту 2.3.3 Інструкції №5 матеріальна допомога, що має систематичний характер, надана всім або більшості працівників, у розмірах, передбачених нормативно-правовими актами, або визначена у колдоговорі підприємства, що надається працівникам як за умови подання заяви, так і без неї (на оздоровлення, у зв’язку з екологічним станом), відноситься до заробітної плати як інші заохочувальні та компенсаційні виплати, а отже, є базою для нарахування ЄСВ.

Відповідно до пункту 14 розділу I Переліку №1170, ЄСВ не нараховується на матеріальну допомогу разового характеру, що надається окремим працівникам у зв’язку із сімейними обставинами. Тобто допомога була надана у непередбачених (екстрених) випадках, коли необхідність її отримання виникла раптово, за умови подання заяви, а її розмір визначався адміністрацією підприємства. Належність матеріальної допомоги до пункту 14 розділу I Переліку підтверджується змістом заяви особи або змістом наказу, у яких зазначена підстава для надання цієї матеріальної допомоги.

Як нарахувати зарплату, запитань не виникає. А що з благодійною допомогою?

Бухгалтерський облік

У бухгалтерському обліку виплати благодійної допомоги призводять до зменшення активів, а отже, відповідно до п. 5 НП(С)БО 16 відображаються у складі витрат.

Згідно з п. 7 НП(С)БО 16 витрати у вигляді переказаної благодійної допомоги визнаються витратами періоду, в якому вони понесені. А відповідно до п. 29 цього самого НП(С)БО такі витрати відображатимуть у бухгалтерському обліку за дебетом субрахунку 949 «Інші операційні витрати» або 977 «Інші витрати діяльності».

Звертаємо увагу, що розділом ІІІ ПКУ не встановлено податкової різниці, яка б виникала в разі надання нецільової благодійної допомоги. Тож на об’єкт оподаткування податком на прибуток таке надання допомоги впливає у бік зменшення — через визнання витрат у бухгалтерському обліку.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон про бухоблік — Закон України від 16.07.1999 р. №996-XIV «Про бухгалтерський облік та фінансову звітність в Україні».

- Указ №64/2022 — Указ Президента України від 24.02.2022 р. №64/2022 «Про введення воєнного стану в Україні», затверджений Законом України від 24.02.2022 р. №2102-IX.

- Інструкція №5 — Інструкція зі статистики заробітної плати, затверджена наказом Держкомстату України від 13.01.2004 р. №5.

- Перелік №1170 — Перелік видів виплат, що здійснюються за рахунок коштів роботодавців, на які не нараховується єдиний внесок на загальнообов’язкове державне соціальне страхування, затверджений постановою КМУ від 22.12.2010 р. №1170.

- НП(С)БО 16 — Національне положення (стандарт) бухгалтерського обліку 16 «Витрати», затверджене наказом Мінфіну від 31.12.1999 р. №318.