Суми податку на прибуток з доходу, який отримано з іноземних джерел, що сплачений підприємством за кордоном, зараховуються під час сплати податку в Україні. З'ясуймо, на підставі яких документів це слід підтвердити, як відобразити в обліку та декларації з прибутку.

Загальні вимоги

Відповідно до пп. 133.1.1 ПКУ, платниками податку на прибуток є «суб'єкти господарювання — юридичні особи, які провадять господарську діяльність як на території України, так і за її межами». З огляду на те що доходи, отримані юрособою — резидентом України з джерел за межами країни, враховуються під час визначення об'єкта оподаткування податком на прибуток, постають запитання: а як бути зі сплаченим податком, що його юрособа сплатила за кордоном? Чи не сплачує вона податки двічі?!

Для усунення подвійного оподаткування суми податків та зборів, сплачені за межами України, зараховуються під час розрахунку податків та зборів в Україні за правилами, встановленими ПКУ. Для платників податку на прибуток такі правила викладено у пп. 141.4.9 ПКУ. Ці правила ми розглянемо далі, а зараз з'ясуймо загальні вимоги, яких слід дотримуватися при зарахуванні сплаченого податку. Вони встановлені ст. 13 ПКУ:

1) зарахування сплачених податків за митним кордоном України здійснюється за умови подання письмового підтвердження контролюючого органу іншої держави щодо факту сплати такого податку. Довідка (у документі повинна зазначатись сума сплаченого податку або збору, а також база та/або об'єкт оподаткування) підлягає легалізації у відповідній країні, відповідній закордонній дипломатичній установі України, якщо інше не передбачено чинними міжнародними договорами України;

2) зарахування здійснюється за наявності чинного міжнародного договору України про уникнення подвійного оподаткування доходів (актуальний перелік міжнародних договорів з Україною про уникнення подвійного оподаткування наводиться у листі ДФСУ від 24.01.2017 р. №1414/7/99-99-01-02-02-17).

Довідка повинна підтверджувати сплату податку за межами України у звітному 2017 році. Якщо довідка підтверджує сплату податку за межами України у попередньому звітному періоді, підприємство у звітному періоді не має права на зменшення нарахованої суми податку на прибуток. Проте є можливість подати уточнення за нормою ст. 50 ПКУ і мати можливість зменшити нараховане ПЗ з податку на прибуток, задеклароване у податковій декларації за такий попередній податковий період (додатково див. IПК від 15.09.2017 р. №1975/6/99-99-15-02-02-15/IПК).

Визначення суми на зменшення податку на прибуток

Платник податку на прибуток для визначення об'єкта оподаткування бере до уваги фінансовий результат, визначений за правилами бухгалтерського обліку. Наприклад, до складу фінансових доходів згідно з п. 7 П(С)БО 15 включаються дивіденди, отримані від фінансових інвестицій (крім доходів, які обліковуються за методом участі в капіталі). Визнається такий дохід у періоді прийняття рішення про їх виплату відповідно до п. 20 П(С)БО 15. При сплаті податку на дивіденди за кордоном можна зарахувати його на сплату податку на прибуток в Україні. Зарахуванню підлягає сума податку, розрахована за правилами, встановленими розділом III ПКУ. У цьому випадку слід керуватись правилами пп. 141.4.9 ПКУ. Зарахування податку, сплаченого за кордоном, є можливим за дотримання певних умов:

1) розмір зарахованих сум податку з іноземних джерел протягом податкового періоду не може перевищувати суми податку, що підлягає сплаті в Україні таким платником податку протягом такого періоду. Сума перевищення податку, сплаченого за кордоном, над сумою ПЗ за такий звітний період платника не враховується на зменшення ПЗ у наступних звітних періодах. Тобто якщо платник за кордоном заплатив більше податків, ніж в Україні, то зарахувати суму сплаченого податку можна лише в межах того податку, що підлягає сплаті в Україні;

Зверніть увагу!

Якщо підприємство збиткове, про жодне зарахування не може бути й мови. Сплачений за кордоном податок просто «згорить», якщо платник податку задекларує збитки за підсумками звітного року. Зарахувати його у майбутні платежі не можна.

2) не підлягають зарахуванню на зменшення ПЗ сплачені в інших країнах податки, перелічені у пп. 141.4.9 ПКУ.

Iноземні податки, що не зараховуються на зменшення ПЗ

Не підлягають зарахуванню на зменшення податкових зобов'язань такі податки, сплачені в інших країнах:

— податок на капітал/майно та приріст капіталу;

— поштові податки;

— податки на реалізацію (продаж);

— інші непрямі податки незалежно від того, підпадають вони під категорію прибуткових податків чи оподатковуються іншими податками згідно із законодавством іноземних держав.

Відображення у звітності

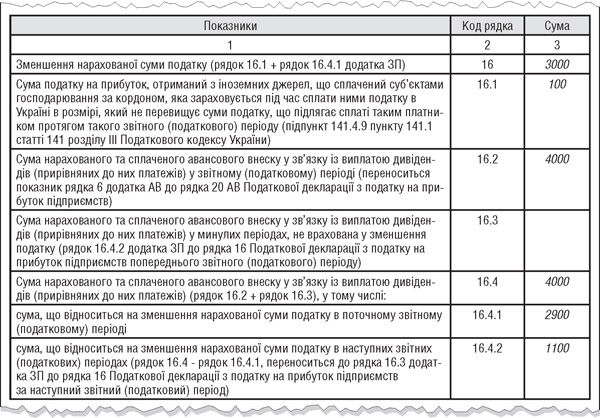

У додатку ЗП до рядка 16 ЗП до декларації з податку на прибуток за формою, затвердженою наказом Мінфіну від 20.10.2015 р. №897 (далі — декларація), здійснюється розрахунок зменшення нарахованої суми податку. Зменшення нарахованої суми податку дорівнює сумарному значенню рядків 16.1 та 16.4.1 додатка ЗП до декларації.

У рядку 16.1 додатка ЗП до декларації відображається сума податку на прибуток, отриманий з іноземних джерел, що сплачений платником за кордоном.

На практиці у платників, які сплачують авансовий внесок у зв'язку з виплатою дивідендів за п. 57.1-1 ПКУ, може постати питання щодо послідовності зарахування всіх платежів на зменшення ПЗ. Адже є вимога пп. 141.4.9 ПКУ, де сказано, що зарахувати сплачену за кордоном суму на зменшення ПЗ з прибутку українське підприємство має право в межах визначених податкових зобов'язань звітного періоду. Залишки не переносяться на майбутнє!

Також урахувати на зменшення ПЗ з прибутку підприємство має право на суму авансового внеску за дивідендами, це рядок 16.2 додатка ЗП. За пп. 57.1-1.2 ПКУ у разі якщо сума авансового внеску, попередньо сплаченого протягом звітного періоду, перевищує суму нарахованого ПЗ підприємством — емітентом корпоративних прав за такий податковий (звітний) період, сума такого перевищення переноситься на зменшення ПЗ наступних податкових (звітних) періодів до повного його погашення, а під час отримання від'ємного значення об'єкта оподаткування такого наступного періоду — на зменшення податкових зобов'язань майбутніх податкових (звітних) періодів до повного його погашення.

Цілком можливо, що у платника податку на прибуток сума сплаченого за кордоном податку та авансового внеску за дивідендами буде більшою, ніж задеклароване ПЗ періоду. Отже, постає запитання: «Яка послідовність врахування платежів на зменшення нарахованої суми податку у додатку ЗП?» Податкові органи у ЗIР, підкатегорія 102.23.02, дають таку відповідь: «Послідовність врахування платежів на зменшення нарахованої суми податку, враховуючи норми Податкового кодексу України, передбачена формою додатка ЗП».

З огляду на таку відповідь, при заповнені додатка ЗП до декларації є можливість не загубити сплачені суми.

Приклад У декларації з прибутку рядок 06 — 3000 грн. При цьому платник сплатив за кордоном 100 грн податку, а також авансовий внесок 4000 грн. Враховуючи право на перенесення у майбутні періоди суми авансового внеску до повного погашення, додаток ЗП слід заповнити так, як показано у зразку.

Зразок

Як наслідок, у декларації з прибутку рядок 17 буде з прочерком, адже значення рядка 6 зменшиться на значення рядка 16 додатка ЗП до декларації, які в цьому прикладі будуть однаковими.

Відображення в бухобліку

Будь-яка господарська операція повинна бути відображена у бухобліку. Мало того, не можна просто відобразити операцію без підтвердження її первинним документом. У разі сплати податку за кордоном підтвердним документом буде видана контролюючим органом довідка про сплату такого зобов'язання.

Отже, підставою для сплати податку є відповідні «стосунки» за кордоном і, як наслідок, сплачена там-таки сума податку.

Пам'ятаймо: доходи, отримані з джерел за межами митної території України, враховуються платником під час визначення об'єкта оподаткування. Відображений у бухобліку дохід з таким джерелом надходження слід зменшити на суму сплаченого за кордоном податку.

Нарахування податку у бухобліку відображається таким чином (наприклад, платник податку на прибуток отримав дивіденди):

Д-т 731 К-т 6418 — сума податку на прибуток, отриманий з іноземних джерел (рядок 16.1 додатка ЗП до декларації), — оскільки податок на репатріацію було утримано нерезидентом при виплаті ним доходу у вигляді дивідендів резиденту України, його нарахування проводиться як вирахування з доходу;

Д-т 6418 К-т 98 — сума податку на прибуток, отриманий з іноземних джерел (рядок 16 додатка ЗП декларації);

Д-т 98 К-т 6418 — сума податку на прибуток за мінусом суми податку на прибуток, отриманий з іноземних джерел (рядок 17 декларації).

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»