Наказом Мінфіну від 23.02.2017 р. №276 затверджено, зокрема, нову форму ПН та РК до неї. Наказ набрав чинності з 1 березня 2017 р., проте податківці дозволили застосування нових форм з 16 березня, бо на переналаштування програмного забезпечення потрібен реальний час. Тож із вивченням основних новацій зволікати не слід.

Як і раніше, структура ПН включає в себе два розділи: А і Б. Розділ А залишився без змін, а от розділ Б дещо зміниться. У новій формі графа 3 поділяється на 3 підграфи:

3.1 — код товару згідно з УКТ ЗЕД (досі так називалася графа 3);

3.2 — ознака імпортованого товару (при поставках такого товару в цій підграфі робиться позначка «Х»);

3.3 — послуги згідно з ДКПП.

Графи 3.1 та 3.3 мають бути заповнені на всіх етапах постачання товарів та послуг: для товарів призначено графу 3.1, для послуг — графу 3.3. Коди УКТ ЗЕД мають зазначатися суцільним порядком без будь-яких крапок, ком чи пробілів. Код УКТ ЗЕД має бути зазначений на рівні позиції, підпозиції, категорії, підкатегорії відповідно до Закону про Митний тариф1.

Якщо йдеться не про підакцизні та імпортовані товари, коди УКТ ЗЕД (а також коди послуг за ДКПП) можуть зазначатися не повністю, а лише перші чотири цифри відповідного коду. У разі постачання імпортованого товару у графі 3.2 проставляється позначка «Х». Графа 3.2 заповнюється на всіх етапах постачання товару.

Згідно зі змінами, внесеними до п. 16 Порядку №13072, на ДФС покладено повноваження визначати умовні коди товарів, яких немає в УКТ ЗЕД. Також вона повинна забезпечувати їх оприлюднення на її власному офіційному веб-порталі. Тож для тих товарів, яких немає в УКТ ЗЕД, коди визначитимуть податківці.

Крім того, у новій формі ПН додано графу 11, де треба зазначати код виду діяльності сільськогосподарського товаровиробника. Конкретні коди діяльності передбачено п. 16-1.3 Закону №18773. Сільгосптоваровиробники, які здійснюють такі види діяльності, зазначають у порядковому номері ПН через дріб код «2». Зверніть увагу: графу 11 повинні заповнювати виключно сільгосптоваровиробники на постачання власно вироблених товарів: якщо у другій частині порядкового номера ПН стоїть код «2», то графа 11 має бути обов'язково заповнена у відповідному форматі від 701 до 716.

1 Закон України від 19.09.2013 р. №584-VII «Про Митний тариф».

2 Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 31.12.2015 р. №1307.

3 Закон України від 24.06.2004 р. №1877-IV «Про державну підтримку сільського господарства України».

У разі коли йдеться про зведені ПН, складені відповідно до вимог ст. 188 та 189 ПКУ останнім днем місяця з перевищення бази оподаткування над фактичною ціною (тип причини 15) , у графі 2 розділу Б треба буде зазначати загальну назву номенклатури: «Перевищення бази оподаткування, визначеної відповідно до статей 188 і 189 ПКУ, над фактичною ціною постачання», а графи 3.1, 3.2, 3.3, 4 (умовне позначення), 5 (код) та 11 не заповнюються. А от у зведених ПН та ПН, складених за щоденними підсумками, невизначеність збереглася: нюанси заповнення зведених ПН на підставі пунктів 184.7, 198.5, 199.1 ПКУ залишилися поза увагою держрегуляторів. По суті, такі зведені ПН треба буде оформлювати за загальними правилами з кодами.

Причини залишення ПН у продавця

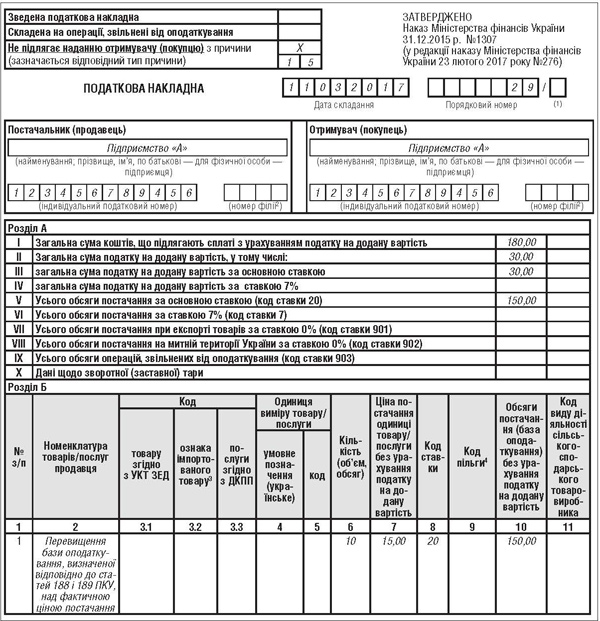

Типів причин для ПН, які залишаються у продавця, поменшало: типи причини 15, 16 і 17 об'єдналися в один тип 15 «Складена на суму перевищення бази оподаткування, визначеної відповідно до статей 188 і 189 Податкового кодексу України, над фактичною ціною постачання». У ПН із типом причини 15 у рядках, відведених для заповнення даних покупця, постачальник (продавець) зазначає власні дані, а у графі 2 розділу Б — загальну назву номенклатури: «Перевищення бази оподаткування, визначеної відповідно до статей 188 і 189 ПКУ, над фактичною ціною постачання».

Без кодів УКТ ЗЕД та кодів послуг також складаються ПН з типами причин:

04 — складена на постачання у межах балансу для невиробничого використання;

08 — складена на постачання для операцій, які не є об'єктом оподаткування податком на додану вартість;

09 — складена на постачання для операцій, які звільнені від оподаткування податком на додану вартість;

13 — складена у зв'язку з використанням виробничих або невиробничих засобів, інших товарів/послуг не в господарській діяльності.

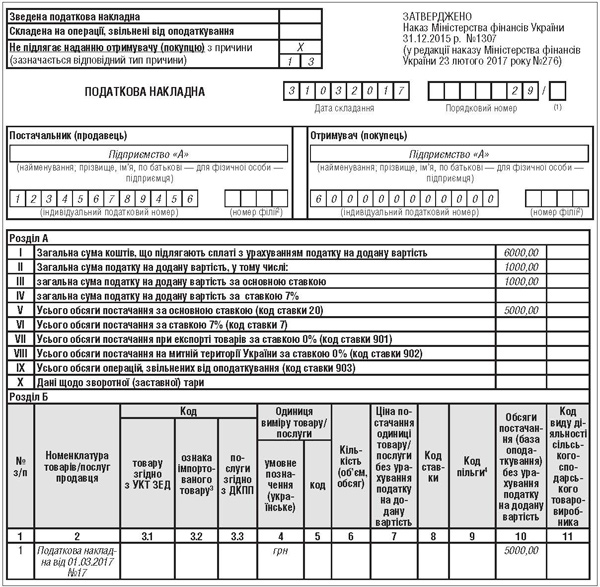

У цих ПН також не заповнюються графи 5 — 9 та 11 розділу Б.

РК до ПН зазнав аналогічних змін. За аналогією з деталізацією графи 3 у ПН, у РК з'явилися графи 4.1, 4.2 та 4.3. Жодних перехідних нюансів не передбачено, а це означає, що у зв'язку з оновленням форм ПН та РК вже з 16 березня 2017 р. треба буде заповнювати графи 4.1, 4. 2 та 4.3, хоча у ПН, які супроводжували такі постачання, ці коди не зазначалися.

Однакові правила складання ПН будуть застосовуватися у разі нарахування компенсаційних ПЗ з ПДВ.

Тобто з 1 березня у таких ПН треба у рядку «Iндивідуальний податковий номер» зазначати умовний IПН 600000000000, а в рядку «Отримувач (покупець)» — своє найменування.

ПН з IПН 400000000000 складатиметься за операціями з ліквідації основних засобів за самостійним рішенням платника податку; переведення виробничих основних засобів до складу невиробничих; здійснення операцій з постачання товарів/послуг у рахунок оплати праці фізосіб, які перебувають у трудових відносинах із платником податку.

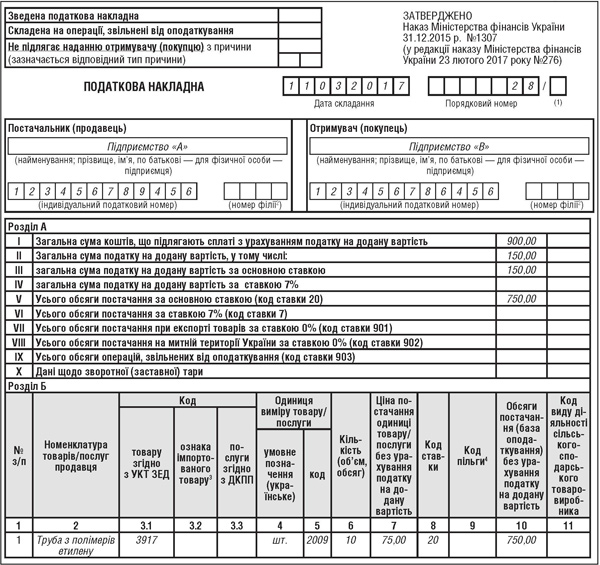

Приклад 1 Складання ПН на суму перевищення бази оподаткування. Підприємство «А» 11.03.2017 р. продало 10 шт. труб з полiмерiв етилену за ціною 90 грн з ПДВ за 1 шт. підприємству «В». Вартість придбання однієї труби становила 120 грн з ПДВ. Ці труби вироблено в Україні.

У такому разі треба скласти 2 ПН:

— одну за ціною продажу на ім'я покупця, в якій зазначити перші чотири цифри коду УКТ ЗЕД — 3917;

— другу на себе на суму різниці між ціною придбання та ціною продажу — з типом причини 15 без зазначення коду УКТ ЗЕД. Також у ній не треба заповнювати графи 4, 5, 11 розділу Б ПН.

Приклад 2 Складання зведеної ПН за операцією, що не є господарською діяльністю підприємства. ТОВ «А» придбало у березні 2017 року подарунки до 8 березня для своїх працівниць. Вартість одного подарунка становить 1200 грн, у т. ч. ПДВ, усього подарунків 5 шт. За цією операцією у березні 2017 р. було визначено податковий кредит на суму 1000 грн. 8-го березня 2017 року подарунки були вручені працівницям.

Зразок 1

Зразок 2

Зразок 3

Юлія КЛОВСЬКА, головний редактор,

Ганна РУСАНОВА, «Дебет-Кредит»