Платник ЄП (фізособа) виплатив дохід нерезиденту (агентська винагорода). Чи слід такому платникові ЄП утримати податок на репатріацію із виплаченої суми?

Податок на репатріацію

Доходи, що їх нерезиденти отримують в Україні, підлягають оподаткуванню. Згідно з пп. 14.1.54 ПКУ, дохід із джерелом його походження з України — це будь-який дохід, отриманий резидентами або нерезидентами, в тому числі від будь-яких видів їх діяльності на території України (включаючи виплату (нарахування) винагороди іноземними працедавцями), її континентальному шельфі, у виключній (морській) економічній зоні. Особливості оподаткування доходів нерезидентів регламентуються пунктом 141.4 ПКУ.

Зверніть увагу: податок на доходи нерезидентів часто називають податком на репатріацію, проте чинна законодавча база такого поняття не містить. Податок, що сплачується при виплаті доходів нерезидентам, нерідко використовується багатьма країнами як додатковий регулятор економіки і, по суті, є ширшим за значенням, ніж податок на репатріацію.

Пункт 133.2 ПКУ перераховує платників податку — нерезидентів:

— юридичні особи, утворені в будь-якій організаційно-правовій формі1 (пп. 133.2.1 ПКУ);

— постійні представництва нерезидентів, які, зокрема, виконують і агентські (представницькі) та інші функції щодо таких нерезидентів або їхніх засновників (пп. 133.2.2 ПКУ).

При виплаті доходів від здійснення господарської діяльності з джерелом їх походження з України на користь нерезидентів утримати податок із таких доходів і перерахувати до бюджету України повинні саме резиденти (або постійні представництва нерезидентів). За своєю суттю такий обов'язок прирівнює вищезгаданих резидентів до податкових агентів2.

Резиденти:

а) юридичні особи та їх відокремлені особи, які утворені і провадять свою діяльність відповідно до законодавства України з місцезнаходженням як на її території, так і за її межами;

б) дипломатичні представництва, консульські установи й інші офіційні представництва України за кордоном, що мають дипломатичні привілеї та імунітет;

в) фізична особа — резидент — фізична особа, яка має місце проживання в Україні.

Перелік доходів нерезидентів, що підлягають оподаткуванню на території України, визначено у пп. 141.4.1 ПКУ. Податок на доходи нерезидентів, як правило, нараховують за ставкою у розмірі 15% від їх суми і за їх рахунок, але з цього правила є багато винятків3.

1 За винятком установ і організацій, що мають дипломатичні привілеї або імунітет згідно з міжнародними договорами України.

2 Податковим агентом визнається особа, на яку цим Кодексом покладається обов'язок з обчислення, утримання із доходів, які нараховуються (виплачуються, надаються) платникові, і перерахування податків до відповідного бюджету від імені і за рахунок коштів платника податків (п. 18.1 ПКУ).

3 Докладно особливості оподаткування доходів нерезидентів в цій статті не розглядаються.

Зверніть увагу: при нарахуванні доходів нерезидентам податок до бюджету не перераховується. Він сплачується до бюджету під час такої виплати, якщо інше не передбачене положеннями міжнародних договорів України, що набрали чинності, з країнами резиденції осіб, на користь яких здійснюються виплати (пп. 141.4.2 ПКУ).

ФОП — податковий агент

Як ми знаємо, ФОП із місцем проживання в Україні є резидентом (пп. «в» пп. 14.1.213 ПКУ). Згідно з п. 2 ч. 2 ст. 55 ГКУ, суб'єктами господарювання є, зокрема, громадяни України, іноземці й особи без громадянства, які здійснюють господарську діяльність і зареєстровані відповідно до закону як підприємці.

А пп. 141.4.2 ПКУ зобов'язує ФОП утримувати податок із доходів нерезидентів за їх рахунок, якщо інше не передбачено положеннями міжнародного договору України з країною резиденції особи, на користь якої здійснюється виплата. А ось питання звітування і відповідальності — неоднозначне.

Відповідальність і звітність

Особа, що виплачує нерезиденту доходи з джерелом їх походження з України, зобов'язана подавати контролюючому органу звіт про такі виплачені доходи й утримані та перераховані до бюджету податки (п. 103.9 ПКУ). Таким звітом є додаток ПН до рядка 23ПН декларації з податку на прибуток, затвердженої наказом Мінфіну від 20.10.2015 р. №897 (далі — декларація з прибутку). Те, що такий звіт подається не окремо, а в межах декларації з прибутку, — цілком логічно. Згідно з п. 137.3 ПКУ саме на платників податку на прибуток покладено відповідальність за утримання та перерахування податку до бюджету.

А за ухилення від обов'язків податкового агента щодо доходів нерезидентів із джерелом їх походження в Україні ПКУ встановлено дуже жорстку відповідальність.

Відповідальність

Ненарахування, неутримання та (або) несплата (неперерахування) податків платником податку (в тому числі податковим агентом) до або під час виплати доходу на користь іншого платника податків тягне за собою такі штрафні санкції:

— 25% суми податку за перше порушення;

— 50% — за повторне порушення протягом 1095 днів;

— 75% — за всі подальші порушення, допущені протягом 1095 днів.

Стаття 127 ПКУ покладає відповідальність за вищезгадане порушення насамперед на платників податку на прибуток (і податкових агентів із числа таких платників). Нагадаємо, що згідно з пп. 14.1.165 поняття платник податку з метою розділу III ПКУ — це платник податку на прибуток. Крім того, в пп. 14.1.213 ПКУ (останній абзац) сказано, що термін «резидент» для розділу ІІІ ПКУ — це особи, визначені пунктом 133.1 ПКУ. Згідно з пп. 133.1.1 ПКУ платниками податку — резидентами є, зокрема, суб'єкти господарювання — юридичні особи, що здійснюють господарську діяльність як на території України, так і за її межами. Тобто фізособи-підприємці до цього переліку не потрапляють (за винятком випадків виплат фрахту ).

Виплата фрахту нерезидентам

Зверніть увагу: згідно з пп. 141.4.4 ПКУ особами, уповноваженими стягувати податок і вносити його до бюджету за виплатами фрахту нерезидентам, є резидент, що виплачує такі доходи, незалежно від того, чи є він платником податку, а також суб'єктом спрощеного оподаткування.

Щодо необхідності для фізосіб — платників ЄП при виплаті доходів нерезидентам — юридичним особам із джерелом їх походження в Україні подавати звітність, то тут, здавалось би, ясність мала внести відповідь податківців у ЗІР (підкатегорія 107.12)1: «Фізична особа — підприємець — платник єдиного податку, що виплачує доходи нерезиденту — юридичній особі, не вважається податковим агентом нерезидента за такими доходами і звітність про виплачені доходи до контролюючих органів не подає».

1 Відповідь на запитання: «Яку звітність необхідно подати ФО — платнику ЄП у разі виплати доходу на користь нерезидента — ЮО або уповноваженої ним особи?»

Аргументація податківців у відповіді на це запитання дивує. Фіскальні консультанти апелюють до пп. 170.10.3 ПКУ і 168.1.1 ПКУ. Як ми знаємо, це пункти ПКУ, що регламентують нарахування і сплату податку на доходи при виплатах фізособам, тимчасом як питання стоїть про виплату нерезиденту-юрособі. Не дивно, що відповідь з такою аргументацією зараз переведена в категорію «не чинні». Водночас податківці правильно стверджують, що згідно з п. 297.1 ПКУ платники ЄП звільняються від сплати і подання податкової звітності з податку на прибуток підприємств.

Крім того, якщо про відповідальність і звітність платників ЄП (як юросіб, так і фізосіб) можна посперечатися, то щодо їх обов'язку виконувати функції податкового агента запитань не виникає.

Нові роз'яснення податківців

Останні роз'яснення податківців дають іншу відповідь на запитання про обов'язок неплатників податку на прибуток утримувати і перераховувати податок на доходи нерезидентів. Як роз'яснюють податківці, у цьому питанні ключовим є саме обов'язок нерезидентів сплатити податок з доходів, отриманих в Україні. Отже, неплатники податку на прибуток хоча і звільняються від сплати податку на свої доходи, але не звільняються від обов'язку утримувати податок із доходів нерезидентів у разі здійснення на користь нерезидента будь-якої виплати з доходу з джерелом його походження з України (докладніше див. у листі Головного управління ДФС у Київській обл. від 03.06.2016 р. №12352/10/26-15-12-05-11).

Схоже роз'яснення з'явилося і в ЗІР (підкатегорія 102.18, відповідь на запитання: «Чи сплачують резиденти — юридичні особи — платники єдиного податку при виплаті нерезиденту — юридичній особі доходів із джерелом їх походження з України податок з таких доходів та яку звітність подають такі особи у разі виплати таких доходів?»). У відповіді податківці говорять про те, що ФОП («єдинник») зобов'язаний утримувати податок із таких доходів і за їх рахунок, якщо інше не передбачено положеннями міжнародного договору України з країною резиденції особи, на користь якої здійснюється виплата.

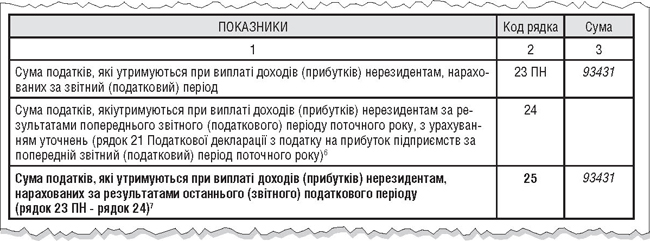

Згідно із зазначеним роз'ясненням, у разі виплати доходу нерезиденту фізособа-підприємець за підсумками податкового (звітного) періоду, в якому здійснені такі виплати (за підсумками року), подає до контролюючих органів за місцем свого перебування декларацію з податку на прибуток, форма якої затверджена наказом Міністерства фінансів України від 20.10.2015 р. №897, із заповненими рядками 23 — 25 і додатком ПН до декларації в терміни, встановлені для річного звітного періоду.

До речі, згідно зі ст. 36 ПКУ податковим зобов'язанням платника податку є обов'язок самостійно задекларувати та/або сплатити суми податків і зборів у порядку і в строки, визначені ПКУ.

Особливості заповнення додатка ПН

Якщо фізособа-«єдинник» вирішила дотримуватися останніх роз'яснень податківців, їй слід пам'ятати ось що. Розшифровувати суму податку, утриманого із доходів нерезидентів, треба за кожним контрагентом-нерезидентом окремо — тобто декларація з прибутку може містити не один додаток ПН, а декілька. У відповідній комірці податкової декларації з податку на прибуток під літерами «ПН» проставляємо кількість поданих додатків «ПН» (замість позначки «+»). У шапці кожного додатка ПН — повне найменування контрагента, місцезнаходження нерезидента, код нерезидента в країні резиденції, назву і код країни резиденції, а також спеціальну позначку в разі відповідності зазначеної території до переліку офшорних юрисдикцій. Остання позначка має інформаційний характер, на ставку податку на доходи походженням з території України вона не вплине. Загальна сума податку, зазначена у всіх додатках ПН (у цьому випадку значення графи 6 рядка 22 таблиці 1), переноситься до ряд. 23 декларації з податку на прибуток.

Зі свого боку наголосимо, що строки здавання для річної звітності з податку на прибуток настануть ще не скоро (до 29 лютого 2017 включно), а отже, доти роз'яснення податківців можуть докорінно змінитися.

Приклад Фізособа-«єдинник» 14.06.2016 р. виплатила агентську винагороду нерезиденту з Великобританії1 у розмірі 25000 дол. США. Курс НБУ на 14.06.2016 р. — 24,914945.

При виплаті доходів нерезидентам важливо правильно визначити курс валют для розрахунку суми податку до сплати, бо і розрахувати, і сплатити такий податок слід у гривнях. Сума доходів, із якої утримується і сплачується податок, визначається виходячи з офіційного курсу НБУ на дату виплати таких доходів2. Отже, податок на доходи нерезидента становитиме: 93431,04 грн (25000 дол. США х 24,914945 х 15%). Згідно з роз'ясненнями податківців, фізособа — платник ЄП не пізніше 29.02.2017 р. повинна подати додаток ПН і декларацію з податку на прибуток.

1 Нерезидент не надав документа, що підтверджує статус його резидентності з метою оподаткування.

2 ЗІР, підкатегорія 102.18, відповідь на запитання: «За яким курсом визначається сума доходів, отриманих нерезидентом із джерелом їх походження з України, для утримання та сплати податку на доходи нерезидента, якщо договір укладено в іноземній валюті?».

Наводимо зразок заповнення додатка ПН (див. зразки 1 і 2).

Зразок 1

Зразок заповнення додатка ПН (фрагмент)

Зразок 2

Зразок декларації з податку на прибуток (фрагмент)

Олександра ОЛЕФІРЕНКО, «Дебет-Кредит»