Платник ПДВ у травні 2015 року виявив помилку за звітний період травень 2014 року: за отриманим авансом у сумі 66 тис. грн від неплатника ПДВ не визначено ПЗ з ПДВ. Як виправити помилку, враховуючи, що платник ПДВ має від'ємне значення попередніх періодів (листопад, грудень 2014 р.) у сумі 70 тис. грн? Чи будуть штрафні санкції за невчасно зареєстрованою ПН в Єдиному реєстрі податкових накладних?

Виправлення зазначеної ситуації потребує від платника ПДВ певних дій, а саме:

1) за отриманим авансом, дата якого є датою виникнення податкових зобов'язань з ПДВ, слід скласти документ бухобліку;

2) за самостійно виявленою помилкою — надіслати уточнюючий розрахунок (далі — УР) до податкової декларації за травень 2014 року;

3) незважаючи на наявність від'ємного значення, сплатити з поточного рахунку суму ПЗ, яка задекларована в уточнюючому розрахунку, а також суму нарахованих штрафу і пені;

4) суму недоплати ПЗ урахувати у сумі залишку від'ємного значення попередніх періодів.

1. Виходячи з норм п. 201.7 ПКУ, податкова накладна складається на кожне повне або часткове постачання товарів/послуг, а також на суму коштів, що надійшли на поточний рахунок як попередня оплата (аванс). Датою виникнення ПЗ з ПДВ за п. 187.1 ПКУ був звітний період отримання коштів від покупця на поточний рахунок платника ПДВ. Відповідно, платник ПДВ, який припустився помилки, зобов'язаний був скласти ПН на суму отриманого авансу в розмірі 66 тис. грн (у т. ч. ПДВ — 11 тис. грн). Проте у ЗІР, підкатегорія 101.28, на запитання: «Який порядок відображення постачальником в обліку з ПДВ операції з постачання товарів/послуг, за якою не складена (але мала бути складена) податкова накладна та не відображено податкові зобов'язання?» — податкові органи дають таку відповідь: «За операцією з постачання товарів/послуг, за якою у звітному податковому періоді не складено ПН, податкове зобов'язання в декларації з ПДВ відображається на підставі документа бухгалтерського обліку».

2. За нормою ст. 50 ПКУ, у разі самостійного виявлення помилки (з урахуванням строків давності, визначених ст. 102 ПКУ1), що міститься у раніше поданій податковій декларації, платник податку зобов'язаний надіслати УР до такої податкової декларації за формою, чинною на час подання такого УР. До речі, якщо відповідні уточнені показники зазначаються платником ПДВ у складі податкової декларації за будь-який наступний податковий період, протягом якого такі помилки були самостійно виявлені, УР як окремий документ можна не подавати. Проте з огляду на суть помилки — не враховано суму ПЗ з ПДВ — рекомендуємо виправити ситуацію все ж таки через УР як окремий документ. Пояснюється наша рекомендація розміром штрафних санкцій. Адже якщо помилку виправляти через:

— УР як окремий документ, — сплачуються сума недоплати ПЗ та штраф у розмірі 3% від такої суми до подання УР;

1 Не пізніше закінчення 1095 дня, наступного за останнім днем граничного строку подання податкової декларації (п. 102.1 ПКУ).

— УР як додаток до поточної декларації з ПДВ1, — штраф від суми недоплати ПЗ з ПДВ становить 5%, з відповідним збільшенням загальної суми грошового зобов'язання до сплати за результатом поточної декларації з ПДВ.

1 У полі 01 шапки декларації з ПДВ робиться позначка в комірці 2 — «абз. 5 п. 50.1 ст. 50 Кодексу», що означає виправлення помилки у складі декларації з ПДВ.

УР подається за формою, встановленою на дату подання розрахунку. На сьогодні чинною є форма УР, затверджена наказом Мінфіну від 23.09.2014 р. №966.

За вищезгаданою консультацією податкового органу (підкатегорія ЗІР 101.28), якщо виявлено факт нескладення у минулому ПН та невідображення вчасно такої операції в декларації з ПДВ, платник зобов'язаний надіслати УР та уточнюючий додаток Д5 до такої податкової декларації з ПДВ. У цьому разі в уточнюючому додатку Д5 зазначена операція відображається в рядку «Інші».

Незалежно від обраного способу виправлення, платник ПДВ, крім штрафу та суми ПЗ, зобов'язаний сплатити пеню. Згідно з пп. 129.1.2 ПКУ, пеня нараховується на суму заниження ПЗ та за весь період несплати — з дня настання строку погашення ПЗ до дня фактичної сплати (включно). Пеня нараховується з розрахунку 120% річних облікової ставки НБУ, чинної на день заниження, — згідно з п. 129.4 ПКУ (порядок виправлення помилки через УР до податкової декларації за травень 2014 року та нарахування пені див. у прикладі). Нарахування пені починається з першого робочого дня, наступного за останнім днем граничного строку сплати ПЗ (пп. 2.1.1 Інструкції №953). А закінчується у день зарахування коштів на відповідний рахунок органу, що здійснює казначейське обслуговування бюджетних коштів (пп. 2.3.1 Інструкції №953).

3. Відповідно до п. 4 розділу ІІІ Порядку №765, при поданні УР, що збільшує або зменшує грошові зобов'язання минулих податкових періодів платника, нарахування в інтегрованій картці проводиться датою подання УР.

Увага: згідно з п. 25 Порядку №569, розрахунок з бюджетом у зв'язку з поданням УР, відповідно сплата ПЗ, сплата штрафних санкцій та пені здійснюються платником ПДВ з поточного рахунку до відповідного бюджету. Як наслідок, зарахування за рахунок від'ємного значення попередніх періодів є неможливим. Аналогічна відповідь на запитання: «Яка сума податкових зобов'язань з ПДВ підлягає сплаті до бюджету при поданні платником податку уточнюючого розрахунку у вигляді додатка до податкової декларації з ПДВ за звітний період з позитивним значенням, якщо в такій декларації задеклароване від'ємне значення?» — наводиться у ЗІР у підкатегорії 101.28.

4. Щодо порядку врахування помилки і зміни суми від'ємного значення попередніх періодів (якщо у декларації з ПДВ за травень 2014 р. був заповнений рядок 24), то треба проаналізувати, як сума виправленої помилки впливає на інші рядки декларації цього періоду.

Якщо виправлення помилки вплинуло на значення рядка 24 декларації за травень 2014 року і в майбутніх звітних періодах впливало на значення рядка 25 чи рядка 23, доведеться подавати уточнюючі розрахунки за кожен такий звітний період. Мало того, помилка у цьому разі виправляється виключно через подання окремого УР за кожен податковий період (п. 6 розділу VI Порядку №966). Тобто здійснити виправлення у складі податкової декларації (подається УР у вигляді додатка до декларації з ПДВ) у цьому разі не можна. Увага: відповідно до п. 7 розділу VI Порядку №966, у разі виправлення значення рядка 24 декларації за звітні періоди до 1 лютого 2015 року значення графи 6 рядка 24 УР (як збільшення, так і зменшення) враховується у рядку 29 декларації за звітний період, у якому подано такий УР. Якщо ж виправлення значення рядка 24 у майбутніх звітних періодах не вплинуло на значення рядка 25 чи рядка 23, УР подається за один звітний період, у якому виявлено помилку.

У разі виправлення помилок у рядках поданої раніше декларації з ПДВ, до яких додавалися додатки, до УР треба подати відповідні додатки (з позначенням у полі 01 у комірці 013 «Уточнюючий»), що містять інформацію щодо уточнених показників.

Якщо у травні 2014 р. не було від'ємного значення (див. приклад), проте на сьогодні за умовами ситуації є від'ємне значення за листопад і грудень 2014 р., у додатку Д2 до декларації травня 2015 р. жодних змін вносити не треба. Адже до додатка Д2 суми заниження слід включити в тому разі, якщо уточнення здійснюється за періоди, зазначені в цьому додатку. Тобто в нашому випадку — в листопаді та грудні 2014 р. Але уточнюється звітний період «травень 2014 р.», і в цьому періоді в декларації з ПДВ не були заповнені рядки 20.2 або 24, та виправлення декларації за травень 2014 р. не вплинуло на від'ємне значення за листопад і грудень 2014 р. Як наслідок, податковий період «травень 2014 р.» не потрапив до додатка Д2 у 2015 р., відповідно — жодних виправлень.

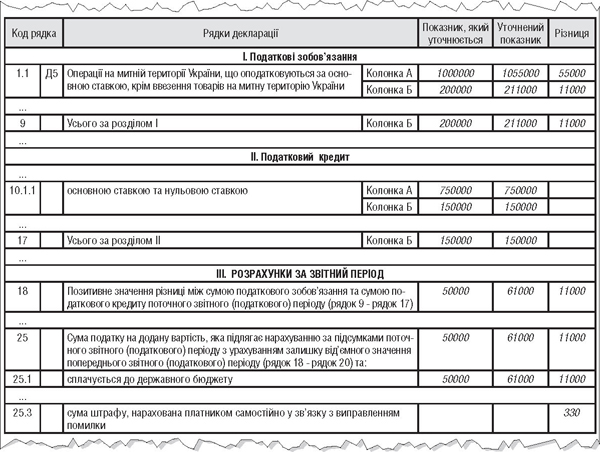

Приклад Платник ПДВ у травні 2015 року виявив помилку за звітний період «травень 2014 року» — за отриманим авансом у сумі 66 тис. грн від неплатника ПДВ не визначено ПЗ з ПДВ (у декларації травня 2014 року був заповнений рядок 25). УР подано 5 травня 2015 року. Фрагменти заповнення УР за травень 2014 року див. у зразку.

Зразок

Фрагмент УР за травень 2014 року

За результатом виправлення сума недоплати ПЗ з ПДВ становить 11000 грн. Відповідно, до подання УР за травень 2014 року платнику ПДВ треба з поточного рахунку сплатити суму недоплати та штраф у розмірі 3% такої суми — 330 грн. Сума нарахованого штрафу відображається у графі 6 рядка 25.3. Крім цього, за весь період заниження ПЗ з ПДВ у сумі 11000 грн слід нарахувати і сплатити пеню у сумі 3352,44 грн.

Пеня нараховується з розрахунку 120% річних облікової ставки НБУ, чинної на день заниження. Згідно з постановою НБУ від 02.03.2015 р. №154 з 4 березня 2015 року облікова ставка встановлена в розмірі 30% річних.

Пеня нараховується за період з 1 липня 2014 року до 5 травня 2015 — 309 днів (дата погашення податкових зобов'язань 5 травня 2015 року враховується). Отже, сума пені становить: 11000 грн х ((30% х1,20) : (365 к. д. х 100%)) х 309 к. д.= 3352,44 грн.

Нормативна база

- Порядок №569 — Порядок електронного адміністрування податку на додану вартість, затверджений постановою КМУ від 16.10.2014 р. №569.

- Порядок №765 — Порядок ведення органами Міністерства доходів і зборів України оперативного обліку податків, зборів, митних платежів, єдиного внеску на загальнообов'язкове державне соціальне страхування, інших платежів, які сплачуються під час митного оформлення товарів, затверджений наказом Міндоходів від 05.12.2013 р. №765.

- Порядок №966 — Порядок заповнення і подання податкової звітності з податку на додану вартість, затверджений наказом Мінфіну від 23.09.2014 р. №966.

- Інструкція №953 — Інструкція про порядок нарахування та погашення пені за платежами, що контролюються органами державної податкової служби, затверджена наказом ДПАУ від 17.12.2010 р. №953.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»