Підприємство уклало договір про розстрочення податкового боргу. Через брак коштів немає змоги вчасно сплачувати платежі. Податкова застосовує штраф за ст. 126.1 ПКУ за затримку сплати узгодженого грошового зобов'язання. Підприємство вважає, що йдеться про податковий борг, який не сплачено не у строки, встановлені кодексом, а у строки, визначені договором про розстрочення. Причому у договорі немає жодної згадки про нарахування пені. За пп. 100.12.1 ПКУ єдиний вид відповідальності за порушення умов розстрочення — лише розірвання договору. Чи є правомірними дії податкового органу з нарахування штрафу щоразу за прострочення чергового платежу, адже договір не розірвано?

Перш ніж відповідати на запитання, спинимося на двох випадках.

Випадок 1. Розстрочення (відстрочення) сплати податкового боргу може здійснюватися внаслідок стягнення не сплаченого добровільно податкового боргу за позовом ДПІ в суді, який може прийняти рішення про можливість його розстрочення, про що зазначає у судовому рішенні (суми, строк сплати і період розстрочення). Договір про розстрочення між фіскалами та платником податків не укладається.

Випадок 2. Розстрочення (відстрочення) податкового боргу може відбуватися за ініціативою платника податків, про що укладається договір між фіскалами та таким платником податку1.

1 Порядок розстрочення (відстрочення) грошових зобов'язань (податкового боргу) платників податків та форма договору затверджені наказом Міндоходів від 10.10.2013 р. №574.

Причому якщо в першому випадку суд вказує на розстрочення податкового боргу у резолютивній частині судового рішення, то в другому — укладається відповідний договір між податковим (фіскальним) органом та платником податків.

Чому ми на цьому наголошуємо? Спробуймо пояснити на прикладах.

Приклад 1 Ситуація, що розглядається у випадку 1, описується в судовому рішенні таким чином: «...Розстрочити виконання постанови... окружного адміністративного суду... про стягнення податкового боргу на суму... грн... на 36 календарних місяців шляхом здійснення щомісячних платежів до 25 числа кожного місяця у період з жовтня 2012 року до вересня 2015 року в розмірі... грн...».

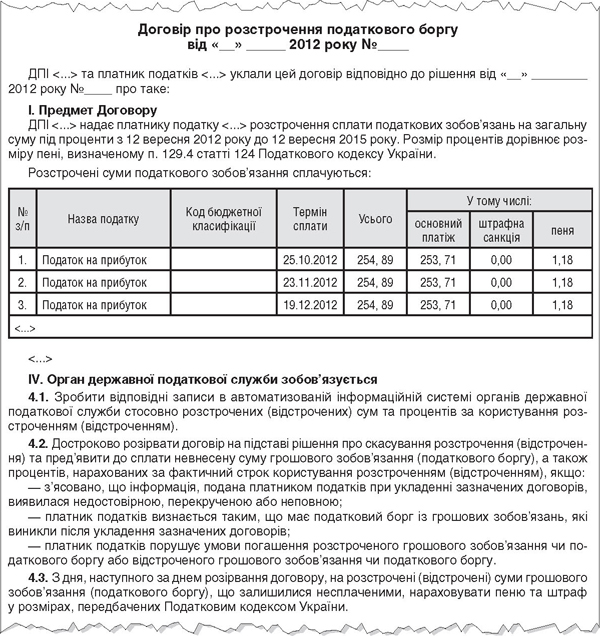

Приклад 2 Ситуація, що розглядається у випадку 2, описана в договорі про розстрочення податкового боргу, наведеному у зразку.

Зразок

У наведених прикладах важливим є те, що, по-перше, в обох із них суд чи податковий орган встановлюють відповідні строки сплати, по-друге, наведений у прикладі 2 текст договору про розстрочення податкового боргу говорить про відповідальність платника за порушення умов договору в частині строків сплати, а саме: дострокове розірвання договору та нарахування пені та штрафу відповідно до вимог ПКУ на суми, що залишилися несплаченими, з дня розірвання.

Незважаючи на наведене, податковий орган нараховує пеню за прострочення сплати розстроченої суми податкового боргу згідно з п. 126.1 ПКУ залежно від терміну прострочення сплати.

На нашу думку, такі дії анітрохи не відповідають приписам ПКУ.

Адже якщо звернутися до ПКУ, то за приписами пп. 14.1.175 під терміном «податковий борг» розуміють суму узгодженого грошового зобов'язання (з урахуванням штрафних санкцій за їх наявності), але не сплаченого платником податків у встановлений цим Кодексом строк, а також пеню, нараховану на суму такого грошового зобов'язання.

У п. 126.1 ПКУ законодавець визначив застосування відповідальності у вигляді штрафу (залежно від кількості днів прострочення), у разі якщо платник податків не сплачує узгоджену суму грошового зобов'язання та/або авансових внесків з податку на прибуток підприємств, рентної плати протягом строків, визначених цим Кодексом.

Норма п. 54.1 ПКУ говорить про те, що, крім випадків, передбачених податковим законодавством, платник податків самостійно обчислює суму податкового та/або грошового зобов'язання та/або пені, яку зазначає у податковій (митній) декларації або уточнюючому розрахунку, що подається контролюючому органу у строки, встановлені цим Кодексом. Така сума грошового зобов'язання та/або пені вважається узгодженою. Якщо ж платник податків звернувся за розстроченням податкового боргу, то день такого звернення є днем узгодження податкових зобов'язань (п. 56.17, 100.2 ПКУ).

Як зазначено у п. 100.12 ПКУ (норма, що знайшла своє відображення у договорі, наведеному у прикладі 2), договори про розстрочення (відстрочення) можуть бути достроково розірвані з ініціативи контролюючого органу, в разі якщо, зокрема, платник податків порушує умови погашення розстроченого грошового зобов'язання чи податкового боргу або відстроченого грошового зобов'язання чи податкового боргу (пп. 100.12.1).

Отже, якщо говоримо про сплату сум розстроченого податкового боргу, то:

1) у договорі про розстрочення податкового боргу або в судовому рішенні встановлюються інші строки сплати, ніж передбачені ПКУ для сплати відповідного податку (в цьому разі йдеться про податок на прибуток). Тобто йдеться про договірні строки сплати розстроченої суми боргу;

2) приписи п. 126.1 ПКУ говорять про притягнення до відповідальності за несплату узгодженої суми податкового зобов'язання у визначені цим кодексом строки. Але в цьому разі, оскільки ми говоримо про договірні строки, на нашу думку, слід керуватися умовами самого договору. А ним чітко встановлено, що штрафи нараховуються податковим органом у разі, зокрема, розірвання договору про розстрочення та на суми, що залишилися непогашеними на дату розірвання (п. 4.6 Порядку №574 та вимоги розділу IV затвердженої цим наказом форми договору);

3) умовами договору, як і ПКУ, встановлено єдину відповідальність за порушення строків сплати суми розстроченого податкового боргу — розірвання договору, без жодних прав на нарахування договірних чи за ПКУ пені або штрафу. Лише коли договір буде розірваний, а податковий борг — не сплачений (після розірвання договору про розстрочення), можна говорити про пеню за п. 126.1 Кодексу.

Проте наведені вище висновки дещо зіпсовані судовим рішенням — постановою ВСУ від 18.09.2014 р. у справі №21-279а141.

Саме це рішення вказує на те, що штрафна санкція може бути застосована до платника податку лише тоді, коли податкове зобов'язання є узгодженим і таким, що сплачене із затримкою на визначені цим пунктом строки.

Щоправда, при цьому суд посилався на Закон №2181-ІІІ, а саме пп. 17.1.7, який, на думку суду, не містить винятків для застосування штрафу за порушення граничних строків сплати узгодженої суми податкового зобов'язання залежно від того, як платник податку її сплатив — добровільно чи на підставі рішення суду, в т. ч. й у разі розстрочення його виконання.

Проте, на нашу думку, це рішення суду не може бути застосоване до договорів про розстрочення податкового боргу, укладених після 01.01.2011 р., адже на вимогу ч. 2 ст. 161 та п. 1 ч. 1 ст. 237 КАСУ немає подібних обставин та застосування одних і тих самих норм матеріального права (у разі судового рішення — це норми Закону №2181, а у нашому випадку — це норми ПКУ), що може бути підставою для посилання на рішення ВСУ. Вже не кажучи про те, що Податковим кодексом, на відміну від Закону №2181, визначено як спеціальну процедуру розстрочення, так і відповідальність за порушення виконання умов сплати розстрочених сум податкового боргу.

Щодо визначення судовим рішенням строків сплати розстроченого податкового боргу

<...>

Норма пункту 126.1 статті 126 Податкового кодексу України поширюється також і на випадки, коли погашення податкового боргу відбулося в примусовому порядку, на підставі рішення суду, ухваленого згідно з пунктом 95.3 статті 95 Податкового кодексу України.

<...>

Обставини, які зумовлюють застосування штрафу, передбаченого пунктом 126.1 статті 126 Податкового кодексу України, виникають у силу самого факту погашення грошового зобов'язання з простроченням строків, передбачених Податковим кодексом України, а не строків, визначених судом у порядку розстрочення виконання судового рішення згідно зі статтею 263 Кодексу адміністративного судочинства України. Судове рішення не може встановити інших строків сплати узгодженого податкового зобов'язання порівняно з тими, що визначені нормами Податкового кодексу України.

<...>

Наталія КАНАРЬОВА, «Дебет-Кредит»