Згідно з ч. 1 ст. 9 Декрету №15-93, валютні цінності та інше майно резидентів, що перебувають за межами України, підлягають обов'язковому декларуванню у НБУ. Нацбанк має затверджувати і форму та порядок такого декларування. А як це відбувається на практиці, розглянемо в статті.

Питання, пов'язані з декларуванням резидентами — суб'єктами господарювання, незалежно від форм власності, валютних цінностей (іноземної валюти), доходів та майна, що належать резидентові України та перебувають за її межами, врегульовані, крім ст. 9 Декрету №15-93, статтями 1 і 5 Указу №319/94 та Наказом №207.

У які строки подавати Декларацію

Як роз'яснювала ДПСУ в листі від 12.03.2012 р. №6994/7/22-3317 (див. «ДК» №16/2012), декларацію про валютні цінності, доходи та майно, що належать резиденту України і перебувають за її межами, суб'єкти підприємницької діяльності подають протягом 40 календарних днів, наступних за останнім календарним днем звітного (податкового) кварталу.

Незважаючи на зміни в законодавстві, на сайті ДФСУ в ЗІР, підкатегорія 114.04, міститься аналогічна консультація, тобто позиція податківців не змінилася і за І квартал 2015 року слід відзвітувати до 12.05.2015 р. включно.

Кому подавати Декларацію

Відповідно до п. 2 Наказу №207, декларуються валютні цінності суб'єктами підприємницької діяльності за наведеною у ньому формою у регіональних відділеннях НБУ та ДПІ за місцезнаходженням суб'єктів підприємницької діяльності.

Послідовність подання Декларації визначено в спільному листі НБУ та ДПАУ від 17.04.2003 р. №28-311/1929-2823, №3368/5/23-5316. Декларацію у двох примірниках подають до ДПІ за місцезнаходженням суб'єкта підприємницької діяльності. Один примірник залишається в ДПІ, а на другому ставляться штамп ДПІ і підпис відповідальної особи ДПІ, до якої подано Декларацію. Далі суб'єкт підприємницької діяльності подає цю Декларацію до територіального управління НБУ за своїм місцезнаходженням. Отримавши Декларацію, територіальне управління НБУ видає довідку про проведення декларування (за формою, затвердженою додатком до Наказу №207), яка засвідчується підписом начальника (заступника начальника) територіального управління НБУ та відбитком печатки відповідного територіального управління. Цю довідку суб'єкт підприємницької діяльності подає ДПІ, до якої попередньо була подана Декларація, для засвідчення підписом начальника ДПІ або його заступника та відбитком печатки.

Як зазначено у п. 5 Наказу №207, довідка про проведення декларування є підставою для прийняття до митного оформлення експортно-імпортних вантажів, проведення банківських операцій із валютними цінностями уповноваженими банками України, а також здійснення інших видів зовнішньоекономічної діяльності. Проте на практиці вона що далі, то менше застосовується для оформлення таких операцій. Утім, оскільки обов'язок декларування, встановлений Декретом №15-93, ніхто не скасовував, а підтвердити факт декларування може тільки згадана довідка, її все ж таки слід оформлювати, щоб уникнути зазначеної нижче відповідальності.

Що зазначається в Декларації

Виходячи зі змісту Декларації, кошти та майно, що перебувають за межами України з порушенням термінів розрахунків, установлених статтями 1 і 2 Закону про розрахунки в інвалюті, відображають у розділах II — III Декларації.

Крім того, у розділі ІІ Декларації зазначають вклади на рахунках, відкритих в іноземних банках, внески до статутних фондів іноземних підприємств за кордоном тощо та інше майно, а у розділі IV Декларації — доходи (зокрема, у сумі дивідендів), отримані за кордоном від інвестиційної діяльності.

Інформацію про проведені поточні операції у сфері зовнішньоекономічної діяльності, за якими не порушено законодавчо встановлених строків розрахунків, та інформацію про валютні кошти і товари, повернуті з порушенням законодавчо встановлених термінів, відображають у розділі V Декларації, який має лише інформаційний характер. Показники V розділу декларації заповнюють зростаючим підсумком з початку року, тимчасом як решту — станом на 1 число звітного кварталу.

Виходячи зі змісту Декларації, відображенню в ній підлягають валютні цінності, доходи та майно, що належать резиденту України і на звітну дату (1 число звітного кварталу) перебувають за її межами.

Інформація, зокрема, що міститься у розділах ІІ та ІІІ Декларації, підлягає перерахунку за курсом НБУ на звітну дату, тобто на 1 число, а підставою для відображення є дані бухгалтерського обліку.

При цьому формою Декларації не передбачено, до якого десяткового знака слід зазначати показники, — Декларацію можна заповнювати як із десятковими знаками після коми, так і без десяткових знаків. Усі суми в декларації наводять цифрами та літерами.

Хто зобов'язаний подавати Декларацію

Резидент — суб'єкт господарської діяльності обов'язково подає Декларацію, у разі коли валютні кошти або майно перебувають за межами України, у т. ч. з порушенням установлених законодавством строків розрахунків у сфері ЗЕД.

У разі відсутності валютних коштів та майна за межами України суб'єкт підприємницької діяльності може не подавати Декларацію. Штрафні санкції, згідно з п. 2.7 Положення про валютний контроль, до резидента не застосовуються.

Приклад 1 Підприємство перерахувало передоплату 10000 доларів США за товари 20.03.2015 р. На 1 число звітного І кварталу 2015 р. граничний строк, установлений п. 1 Постанови №160 для розрахунків із нерезидентами (90 календарних днів), не порушено.

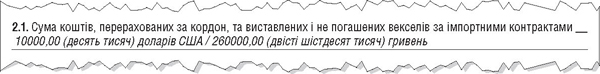

Як зазначено на сайті ДФСУ в консультації ЗІР, підкатегорія 114.04, інформація про здійснені поточні операції у сфері зовнішньоекономічної діяльності, за якими не порушено законодавчо встановлених строків розрахунків, відображається у розділі V Декларації, який має лише інформаційний характер. Отже, підприємство заповнює в Декларації лише розділ V «Інформаційні відомості», а саме рядок 2.1, таким чином (див. зразок 1).

Зразок 1

Заповнення рядка 2.1 розділу V Декларації до прикладу 1

Згідно з консультацією, наведеною на сайті ДФСУ в ЗІР, категорія 114.04, інформація, що міститься у відповідних розділах Декларації, підлягає перерахунку за офіційним курсом валюти України до іноземної валюти, встановленим НБУ на 0 годин звітної дати, тобто на 0 годин 1 числа кварталу, розділ V Декларації заповнюється у валюті, в якій здійснюються розрахунки відповідно до контракту, а також у національній валюті за курсом НБУ на звітну дату.

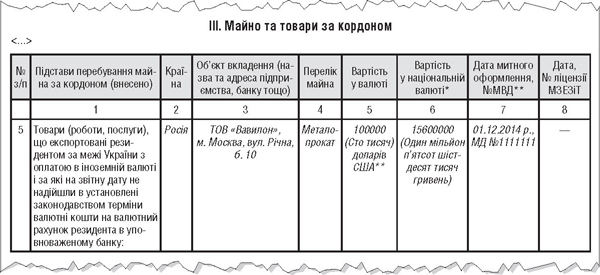

Приклад 2 Підприємство відвантажило товарів на суму 100000 доларів США 01.08.2014 р. На 1 число звітного I кварталу 2015 р. граничний строк розрахунків із нерезидентами (90 календарних днів), установлений п. 1 постанови НБУ №270 від 12.05.2014 р., вже закінчився, а оплата за товари від нерезидента так і не надійшла. Отже, підприємство має подати Декларацію, у рядку 5 розділу ІІІ якої зазначити відповідну суму боргу (див. зразок 2).

Зразок 2

Заповнення розділу ІІІ Декларації до прикладу 2 (фрагмент)

* Згідно з консультацією, наведеною в ЗІР, підкатегорія 114.04, інформація, що міститься у відповідних розділах Декларації, підлягає перерахунку за офіційним курсом валюти України до іноземної валюти, що встановлений НБУ на 0 годин звітної дати, тобто на 0 годин 1 числа кварталу.

** Копії МД обов'язково додаються до Декларації.

Виправлення помилок у Декларації

Як зазначало Міндоходів у листі від 27.09.2013 р. №12104/6/99-99-17-03-03-15 (а ще раніше — НБУ в листі від 28.07.2005 р. №13-122/3484), Наказом №207 не передбачено механізму подання суб'єктами підприємницької діяльності уточнюючої Декларації. Отже, резидент може домовитися з податківцями та подати Декларацію заново, але це буде лише домовленістю, яка не передбачена чинним законодавством. У разі якщо резидент самостійно виявив помилку у вже поданій Декларації, має місце порушення порядку декларування валютних цінностей, що тягне за собою накладення на резидента штрафних санкцій, передбачених п. 2.7 Положення про валютний контроль. А от чи застосовуватимуться за такі помилки штрафні санкції, подивимося далі.

Відповідальність за порушення правил декларування

Пунктом 2.7 Положення про валютний контроль передбачено застосування штрафних санкцій за невиконання резидентами вимог щодо порядку і термінів декларування валютних цінностей та іншого майна.

Невиконання резидентами вимог щодо порядку та строків декларування валютних цінностей та іншого майна тягне за собою таку відповідальність:

— порушення строків декларування — накладення штрафу в розмірі 10 неоподатковуваних мінімумів доходів громадян за кожен звітний період (170 грн);

— порушення порядку декларування — накладення штрафу в розмірі 20 неоподатковуваних мінімумів доходів громадян (340 грн).

Порушенням порядку декларування вважається подання недостовірної інформації або перекручення даних, що відображаються у відповідній декларації, якщо такі дії свідчать про приховування резидентами валютних цінностей та майна, що перебувають за межами України.

Водночас неподання або несвоєчасне подання резидентами України декларації (за відсутності валютних цінностей та майна за межами України) не тягне за собою застосування фінансових санкцій.

Отже, застосування штрафних санкцій до резидентів за невиконання вимог щодо порядку і термінів декларування валютних цінностей та іншого майна не ставиться у залежність від виправлення резидентами помилок у вже поданих деклараціях (див. щодо цього лист НБУ від 17.09.2013 р. №28-309/13255, «ДК» №48/2013). Фактично лише ДПІ за місцем обліку суб'єкта господарювання — порушника вирішує, чи свідчать помилки, допущені при складанні Декларації, про те, що такий резидент намагався приховати валютні цінності за кордоном, і, відповідно, чи треба застосовувати ці штрафні санкції, чи ні.

Ганна БИКОВА, «Дебет-Кредит»