Кожен найманий працівник, який отримує заробітну плату та інші доходи від свого роботодавця, має сплачувати податки з таких виплат. Про те, як справляється ПДФО з доходів найманих працівників у 2015 р., піде мова в цій статті.

Об'єкт і база оподаткування ПДФО

Об'єктом оподаткування ПДФО є, зокрема, загальний місячний (річний) оподатковуваний дохід фізособи — платника ПДФО (пп. 163.1.1 ПКУ). До такого доходу включається заробітна плата (пп. 164.2.1 ПКУ), а також інші виплати, що їх може виплачувати роботодавець найманим працівникам.

Виплати, які включаються до заробітної плати, визначено в ст. 2 Закону про оплату праці. Це основна та додаткова заробітна плата, а також інші заохочувальні та компенсаційні виплати. Крім заробітної плати, роботодавець може виплачувати працівникам і інші доходи, зокрема різні додаткові блага (пп. 164.2.17 ПКУ), дарувати дарунки (пп. 164.2.10 ПКУ). Також дохід може виникати і після здійснення неоподатковуваних виплат за відповідних умов, установлених ПКУ. Наприклад, дохід у вигляді заборгованості працівника перед роботодавцем за укладеним ним цивільно-правовим договором, за якою минув строк позовної давності (пп. 164.2.7 ПКУ), у сумі, що перевищує 50 відсотків місячного прожиткового мінімуму, чинного для працездатної особи на 1 січня звітного податкового року1, — до закінчення строку позовної давності такий дохід є неоподатковуваним. Або якщо працівник невчасно повертає роботодавцю (або взагалі не повертає) раніше отримані підзвітні кошти (пп. 164.2.11, п. 170.9 ПКУ), — до закінчення строків такого повернення, встановлених п. 170.9 ПКУ, отримані під звіт кошти не є оподатковуваним доходом.

База оподаткування ПДФО — це вартісний характерний вираз доходу як об'єкта оподаткування, до якого застосовується ставка ПДФО і який використовується для визначення розміру податкового зобов'язання (ст. 23 ПКУ). Розмір бази оподаткування може відрізнятися від розміру відповідного доходу: вона може бути як меншою, так і більшою від доходу (про що далі).

З метою оподаткування ПДФО базою оподаткування є загальний оподатковуваний дохід, з урахуванням особливостей, визначених ПКУ для певних видів доходів (п. 164.1 ПКУ). Згідно з п. 164.3 ПКУ, при визначенні бази оподаткування враховуються всі доходи працівника, отримані ним як у грошовій, так і негрошовій формі. Щодо доходів, що їх працівники можуть отримувати від роботодавців, ПКУ передбачає три особливі випадки:

1) під час нарахування доходів у формі заробітної плати база оподаткування визначається як нарахована заробітна плата, зменшена на суму ЄСВ2, а також на суму податкової соціальної пільги (далі — ПСП) за її наявності (п. 164.6 ПКУ). У цьому разі база оподаткування є меншою від суми оподатковуваного доходу;

1 У 2015 році ця сума становить: 50% х 1218 грн = 609 грн.

2 А також на суму страхових внесків до Накопичувального фонду, а у випадках, передбачених законом, — обов'язкових страхових внесків до недержавного пенсійного фонду, які відповідно до закону сплачуються за рахунок заробітної плати працівника (п. 164.6 ПКУ).

2) під час нарахування (надання) доходів у будь-якій негрошовій формі базою оподаткування є вартість такого доходу, розрахована за звичайними цінами, помножена на коефіцієнт (так званий натуральний коефіцієнт), який обчислюється за формулою, наведеною у п. 164.5 ПКУ: К = 100 : (100 - Сп), де К — коефіцієнт; Сп — ставка податку, встановлена для таких доходів на момент їх нарахування;

3) база оподаткування для коштів, надміру витрачених платником податку на відрядження або під звіт та не повернутих у встановлені законодавством строки, визначається згідно з п. 164.5 ПКУ із застосуванням натурального коефіцієнта. У випадках 2 і 3 база оподаткування є більшою, ніж сума оподатковуваного доходу.

При цьому з оподаткуванням заробітної плати в негрошовій формі (натуральної оплати праці) ситуація є неоднозначною. На нашу думку, в цьому разі слід визначати базу оподаткування за правилами, встановленими для заробітної плати в п. 164.6 ПКУ, тобто без збільшення вартості натуроплати на натуральний коефіцієнт (докладніше див. у «ДК» №06/2015).

Ставки ПДФО в 2015 р.

Ставки ПДФО, який справляється, зокрема, з заробітної плати та додаткового блага, що його отримують працівники від роботодавців, визначені в п. 167.1 ПКУ. Щодо цих доходів застосовується прогресивна ставка ПДФО:

— 15% бази оподаткування щодо доходів, нарахованих (виплачених, наданих), зокрема, у формі заробітної плати, інших заохочувальних та компенсаційних виплат або інших виплат і винагород, які нараховуються (виплачуються, надаються) працівнику у зв'язку з трудовими відносинами, якщо база оподаткування не перевищує 10-кратного розміру мінімальної заробітної плати, встановленої законом на 1 січня звітного податкового року. У 2015 році ця величина становить: 1218 грн х 10 = 12180 грн;

— 20% суми перевищення бази оподаткування з урахуванням п. 164.6 ПКУ (тобто після зменшення суми доходу на суми ЄСВ та ПСП) над 10-кратним розміром мінімальної заробітної плати, що згаданий вище.

Ставки ПДФО в інших випадках визначені в пунктах 167.2, 167.3, 167.5, 167.6 ПКУ.

Податкова соціальна пільга

Перелік ПСП, якими можуть користуватися працівники, наведено в п. 169.1 ПКУ. ПСП застосовується лише до зарплати (пп. 169.4.1 ПКУ) і тільки за одним місцем роботи, обраним самим працівником (шляхом подання відповідної заяви).

Розмір зарплати, який дає право на застосування пільги, обмежено сумою, що дорівнює розміру місячного прожиткового мінімуму, чинного для працездатної особи на 1 січня звітного податкового року, помноженого на 1,4 та округленого до найближчих 10 гривень. У 2015 році це 1710 грн. Але, якщо працівник має право на збільшений розмір пільги у зв'язку з наявністю дітей (пп. 169.1.2, пп. «а» і «б» пп. 169.1.3 ПКУ), граничний розмір доходу, що дає право на ПСП, визначається як добуток суми 1710 грн та відповідної кількості дітей. Проте ПСП не може бути застосована до заробітної плати, яку платник податку протягом звітного податкового місяця отримує одночасно з доходами у вигляді стипендії, грошового чи майнового (речового) забезпечення учнів, студентів, аспірантів, ординаторів, ад'юнктів, військовослужбовців, що виплачуються з бюджету.

Розмір ПСП для кожного платника ПДФО становить 50% розміру прожиткового мінімуму для працездатної особи (з розрахунку на місяць), установленому законом на 1 січня звітного податкового року (згідно з п. 1 розділу XIX ПКУ). У 2015 р. розмір ПСП становить: 1218 х 50% = 609 грн. Докладніше про ПСП читайте у «ДК» №06/2015.

Чи слід застосовувати ПСП при виплаті частини місячного доходу, зокрема при виплаті заробітної плати за першу половину місяця? На жаль, відповідь негативна: ПСП при виплаті частини доходу не застосовується — див. відповідь на запитання «Чи потрібно ЮО застосовувати ПСП при нарахуванні ПДФО до заробітної плати у вигляді авансу1 згідно з нормами ПКУ?» в підкатегорії 103.08.04 ЗІР. Докладніше про цю ситуацію «ДК» писав у №40/2013.

1 Звертаємо увагу, що у трудовому законодавстві поняття «аванс» уже не використовується.

Порядок утримання ПДФО на прикладах

Далі розглянемо кілька прикладів утримання ПДФО із заробітної плати (ІПН в прикладах умовні).

Приклад 1 Застосування ПСП. Працівник підприємства (ІПН — 111122223333) утримує трьох дітей віком до 18 років та має право на ПСП в розмірі: 609 грн х 3 = 1827 грн (згідно з пп. 169.1.2 ПКУ), за умови що його заробітна плата не перевищує: 1710 х 3 = 5130 грн (згідно з абз. другим пп. 169.4.1 ПКУ). Працівник подав роботодавцю заяву на застосування ПСП. У січні 2015 р. цьому працівникові нарахували зарплату в розмірі 3500 грн, що дає право на застосування ПСП. ПДФО утримується таким чином:

— визначається сума ЄСВ за ставкою 3,6%1: 3500,00 х 3,6% = 126,00 грн;

— визначається база оподаткування: 3500,00 - 126,00 - 1827,00 = 1547,00 грн;

— оскільки база оподаткування не перевищує 12180 грн, ПДФО утримується за ставкою 15%: 1547,00 х 15% = 232,05 грн.

Приклад 2 Утримання ПДФО з великих сум зарплати. Працівнику підприємства (ІПН — 444455556666) за січень 2015 р. нараховано заробітну плату в розмірі 25000 грн. Розраховуємо суму ПДФО з цієї зарплати:

— визначається сума ЄСВ за ставкою 3,6%: 20706,00 х 3,6% = 745,42 грн; де 20706,00 грн — максимальна величина доходу, з якого в січні 2015 р. утримується ЕСВ2.

1 Ставка, за якою утримується ЄСВ з найманих працівників згідно з ч. 7 ст. 8 Закону про ЄСВ.

2 Дорівнює 17 розмірам прожиткового мінімуму для працездатних осіб, установленого законом: 17 х 1218 = 20706 грн.

— визначається база оподаткування для ставок ПДФО 15% та 20%: 25000,00 - 745,42 = 24254,58 грн;

— частина бази оподаткування в розмірі 12180 грн оподатковується за ставкою 15%: 12180,00 х 15% = 1827,00 грн;

— частина бази оподаткування, що перевищує суму 12180 грн, оподатковується за ставкою 20%: (24254,58 - 12180,00) х 20% = 2414,92 грн;

— визначається загальна сума ПДФО, що підлягає утриманню: 1827,00 + 2414,92 = 4241,92 грн.

Приклад 3 Утримання ПДФО із зарплати за першу половину місяця. Працівник підприємства (ІПН — 111100005566) утримує трьох дітей віком до 18 років та має право на ПСП у розмірі: 609 грн х 3 = 1827 грн, за умови що його заробітна плата не перевищує: 1710 х 3 = 5130 грн. Працівник подав роботодавцю відповідну заяву на застосування ПСП.

У січні 2015 р. цьому працівникові нарахували зарплату в розмірі 2000 грн, що дає право на застосування ПСП. Заробітна плата виплачується двічі на місяць. За першу половину січня 2015 р. виплачено 1000 грн, при цьому утримано та сплачено ПДФО з цієї суми за ставкою 15%: 1000,00 х 15% = 150,00 грн (без зменшення за п. 164.6 ПКУ не тільки на суму ПСП, а й на суму ЄСВ, утриману з такого авансу). За підсумками січня працівникові нараховано заробітну плату в сумі 2000 грн. Після застосування ПСП слід утримати ПДФО в сумі: (2000,00 - 2000,00 х 3,6% - 1827,00) х 15% = 15,15 грн. Але з тієї причини, що під час виплати зарплати за першу половину місяця було сплачено ПДФО в сумі 150,00 грн, роботодавець матиме переплату з ПДФО на суму: 150,00 - 15,15 = 134,85 грн (яку треба врахувати при сплаті ПДФО роботодавцем за зазначений місяць, зокрема при виплаті другої частини зарплати).

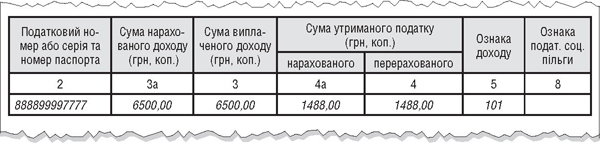

Приклад 4 Перерахунок ПДФО при звільненні працівника. Працівник (ІПН — 888899997777) звільняється у квітні 2015 р. (дата умовна). Він утримує трьох дітей віком до 18 років та має право на ПСП у розмірі: 609 грн х 3 = 1827 грн (згідно з пп. 169.1.2 ПКУ), за умови що його заробітна плата не перевищує: 1710 х 3 = 5130 грн (згідно з абз. другим пп. 169.4.1 ПКУ). Заробітна плата працівника за січень становила 4500 грн, за лютий і березень — по 5200 грн, за квітень — 6500 грн з урахуванням заробітної плати та суми компенсації невикористаних днів відпустки. У січні — березні до заробітної плати була застосована ПСП, причому в лютому і березні — помилково (сума доходу не дає права на ПСП). Перерахунок ПДФО при звільненні показано у таблиці. За результатами перерахунку в квітні 2015 р. слід доутримати ПДФО в сумі 548,10 грн.

Приклад 5 Утримання ПДФО із зарплати та додаткового блага, що отримані в одному місяці. Працівник (ІПН — 101010102020) отримав у січні 2015 р. заробітну плату в сумі 4500 грн, а також безоплатно отримав продукцію підприємства-роботодавця на суму 1500 грн (це звичайна ціна). Така продукція є додатковим благом згідно з пп. «е» пп. 164.2.17 ПКУ, а також доходом у негрошовій формі. База оподаткування вартості продукції визначається з урахуванням натурального коефіцієнта згідно з п. 164.5 ПКУ. Утримують ПДФО таким чином:

— визначається сума ЄСВ за ставкою 3,6%: 4500,00 х 3,6% = 162,00 грн;

— визначається база оподаткування для заробітної плати та утримується ПДФО: (4500,00 - 162,00) х 15% = 650,70 грн;

— визначається база оподаткування для додаткового блага та утримується ПДФО: (1500,00 х 100 : (100 - 15)) х 15% = 264,71 грн.

— сума ПДФО з вартості додаткового блага утримується із заробітної плати працівника за січень 2015 р.

Заповнення податкового розрахунку за формою №1ДФ

А тепер покажемо відображення даних усіх вищенаведених прикладів у податковому розрахунку за формою №1ДФ (затверджена наказом Міндоходів від 21.01.2014 р. №49) за I та II квартали 2015 р. (зразок 1 та зразок 2 відповідно). До зразків перенесено дані прикладів 1 — 5, при цьому умовно інші нарахування працівникам, ніж наведені у прикладах, якщо вони були у I та II кварталах, не враховуємо. Зарплата виплачується та ПДФО сплачується вчасно.

Таблиця

Перерахунок ПДФО при звільненні працівника

|

Місяць

|

Сума зарплати, грн

|

Утримано ЄСВ (3,6%), грн

|

Утримано ПДФО, грн

|

Перерахунок при звільненні

|

||

|

ПСП

|

ПДФО

|

ПСП

|

ПДФО

|

|||

| Січень |

4500,00

|

162,00

|

1827,00

|

376,65

|

1827,00

|

376,65

|

| Лютий |

5200,00

|

187,20

|

1827,00

|

477,87

|

0,00

|

751,92

|

| Березень |

5200,00

|

187,20

|

1827,00

|

477,87

|

0,00

|

751,92

|

| Квітень |

6500,00

|

234,00

|

0,00

|

939,90

|

0,00

|

939,90

|

| Разом |

21400,00

|

770,40

|

Х

|

2272,29

|

Х

|

2820,39

|

| Доутримання ПДФО у квітні |

548,10

|

|||||

Зразок 1

Податковий розрахунок за формою №1ДФ за перший квартал 2015 р.

Зразок 2

Податковий розрахунок за формою №1ДФ за другий квартал 2015 р.

Юлія ЄГОРОВА, «Дебет-Кредит»