Виправляти свої помилки не соромно. Помилок припускається будь-хто, навіть досвідчений бухгалтер. Пропонуємо на різних прикладах із практики отримати досвід виправлення. Отже, сміливіше...

Ситуація 1. У вересні 2014 року виявили помилку в сумі ПДВ у реєстрі ПН за серпень 2014 року (була зазначена ПН із хибними цифровими показниками), декларацію подаємо щокварталу. Декларація з ПДВ за III квартал 2014 року буде подана з правильними даними (а отже, дані декларації не збігатимуться з даними, наведеними у реєстрах за III квартал 2014 року). Як виправити помилку у реєстрі за серпень 2014 року та які будуть штрафні санкції у разі невиправлення?

Платники ПДВ, наприклад суб'єкти господарювання — платники ЄП, відповідно до п. 202.2 та пп. 49.18.2 ПКУ, мають право звітувати протягом 40 к. д., наступних за останнім календарним днем податкового кварталу (за квартал). Але копії записів у реєстрі ПН, незважаючи на квартальне звітування, подаються до територіального органу ДФСУ щомісяця протягом 20 к. д., наступних за останнім календарним днем місяця (п. 201.15 ПКУ). Згідно із запитанням, платник ПДВ подав копію реєстру ПН за серпень 2014 р. із помилкою. Виходячи з того що реєстр є основою для відображення даних у декларації з ПДВ, ігнорувати розбіжність між даними декларації та реєстрів не можна, тому помилку в реєстрі ПН за серпень 2014 р. доведеться виправляти.

До речі, виправлення помилки у реєстрі ПН не призводить до нарахування штрафних санкцій, адже немає заниження ПЗ чи порушення правил сплати податків. А от якщо її не виправити, це може спричинитися до того, що податківці (і безпідставно) спробують зняти ПК з ПДВ у декларації на підставі того, що реєстр ПН за таким ПК містить іншу суму. І навіть якщо помилка не призвела до заниження сум ПЗ, якщо її не виправити, посадові особи платника ПДВ понесуть адмінвідповідальність за ст. 163-1 КпАП1 (за порушення порядку ведення податкового обліку) у розмірі від 5 до 10 н. м. д. г. (від 85 до 170 грн), а в разі повторення протягом року — від 10 до 15 н. м. д. г. (від 170 до 255 грн).

1 За статтею 38 КпАП, якщо справи про адміністративні правопорушення підвідомчі суду (судді), а порушення за статтею 163-1 КпАП належить саме до таких, стягнення може бути накладено не пізніш як через три місяці з дня вчинення правопорушення.

У момент виявлення помилки платник ПДВ виправляє її методом «сторно» за правилами, передбаченими для бухобліку (п. 2 розділу V Порядку №708). При цьому до реєстру ПН за вересень особа одночасно вносить два записи: помилковий зі знаком «-» та правильний зі знаком «+» (тобто з додатним значенням цифрових показників). У графі 1 розділів I або II реєстру зазначає порядковий номер запису, в графах 2 — 6 розділу I або графах 2 — 7 розділу II дублює реквізити ПН або іншого документа, на підставі якого було зроблено помилковий запис у реєстрі. У графах 7 — 12 розділу I або графах 8 — 16 розділу II ставить відповідні цифрові показники зі знаком «+» або «-».

Ситуація 2. Як виправити помилку в реєстрі податкових накладних та декларації з ПДВ, якщо у разі постачання товарів неплатнику ПДВ продавець двічі виписав податкову накладну за першою та другою подією?

У місяці виявлення помилки доведеться анулювати помилково виписану податкову накладну, а до звітності з ПДВ — внести уточнення.

Якщо платник податку виявив помилку після подання реєстру ПН та декларації з ПДВ, але до закінчення граничного терміну подання такої декларації (зокрема, до 20 числа місяця, наступного за звітним), виправитися можна, подавши ці документи як «звітні нові» (ставиться позначка у полі 012).

Якщо помилку виявлено після закінчення граничного терміну подання декларації з ПДВ, слід подати уточнюючий розрахунок з ПДВ (далі — УР) та виправити помилку у реєстрі ПН методом «сторно». Уточнюючий розрахунок до такої декларації подають за формою, встановленою на дату подання УР. Радимо подати УР як самостійний документ (робиться позначка «х» у полі 01 шапки УР — самостійний документ)1.

1 Якщо УР подаватимете за новою формою, затвердженою наказом Міністерства фінансів України від 23.09.2014 р. №966 (на дату написання статті ще не набрав чинності), будьте уважні: така позначка ставиться у полі 01 у комірці з поясненням «абз. 4 п. 50.1 ст. 50 Кодексу».

Порядок заповнення показників УР викладено у розділі VI Порядку №678 (якщо УР подається за новою формою, це розділ VI Порядку №966). У графі 4 УР відображають показники декларації звітного періоду, який виправляється (з урахуванням помилки, тобто переписують усі показники поданої раніше декларації або всі показники графи 5 останнього поданого УР до такої декларації, якщо до неї раніше вже вносилися зміни). У графі 5 УР проставляють показники з урахуванням виправлення (тобто правильні показники). У графі 6 — суму помилки (різниця показників графи 5 та графи 4 з відповідним знаком «плюс» або «мінус»).

За умовами ситуації у графі 6 рядка 1 у колонках А та Б буде відображено зайву суму обсягів постачання (наприклад, колонка А — 2000) та суму ПДВ (у цьому разі колонка Б — 400). Як наслідок, у рядках 18 та 25 графи 6 буде зазначена сума завищення податку у зв'язку з помилковим задвоєнням ПЗ з ПДВ (за нашими даними — 400). Відповідно, якщо платник податку сплатив суму ПДВ за підсумками періоду, що виправляється, у нього на суму виправлення є переплата в інтегрованій картці платника, про що потрібно пам'ятати при сплаті ПЗ у майбутньому. При поданні УР, що збільшує або зменшує грошові зобов'язання минулих податкових періодів, нарахування в інтегрованій картці платника роблять датою подання УР (п. 4 розділу ІІІ Порядку №765).

Крім цього, у разі виправлення помилок у рядках поданої раніше декларації, до яких повинні додаватися додатки, до уточнюючого розрахунку мають бути подані відповідні додатки, що містять інформацію щодо уточнених показників.

Враховуючи, що виправляється рядок 1 декларації з ПДВ, потрібно подати додаток Д5 з позначкою «х» у полі 013 — «уточнюючий». Виправлення пов'язані з пoстачанням товарів неплатнику ПДВ, тож операція відображалася в розділі І у рядку «Інші» додатка Д5 — у цьому рядку слід відобразити і виправлення. Тому при поданні уточнюючого додатка Д5 у рядку «Інші» розділу І зайву суму фіксують у колонці 4 (обсяг постачання без ПДВ, у нашому випадку це — 2000) та колонці 5 (сума ПДВ, у нашому випадку це — 400) зі знаком «мінус». І повторюють ці цифри зі знаком «-» у відповідних колонках рядка «Усього за звітний період (рядок 1 декларації), у тому числі:».

Заниження податкового зобов'язання немає, тож платник ПДВ не сплачує штрафу за п. 50.1 ПКУ.

Коригування помилкових записів у реєстрі ПН не призводить до потреби формувати уточнюючі реєстри (п. 1 розділу І Порядку №708), — аналогічна норма міститься і у новому Порядку №958. Виправлення у реєстрі ПН здійснюють у момент виявлення такої помилки (це звітний період, у якому подається УР).

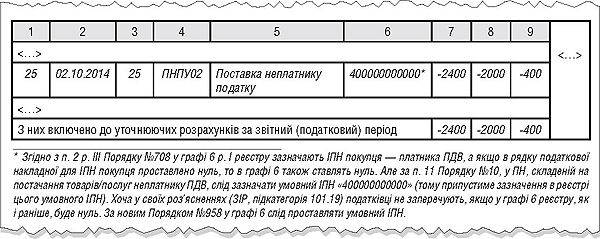

Порядок виправлення помилки у реєстрі ПН розглянуто у попередній ситуації, тож у зразку 1 покажемо лише коригуючий запис виправлення. При цьому платнику потрібно врахувати, що виправлялася помилка шляхом подання УР, тож у реєстрі ПН до виду документа додається літера «У» (наприклад: ПНПУ). Крім того, запис щодо включення показників такого документа до УР зазначають окремим рядком у розділі І реєстру ПН у рядку «З них включено до уточнюючих розрахунків за звітний період».

Зразок 1

Коригуючий запис виправлення у реєстрі ПН (до ситуації 2)

Ситуація 3. У додатку Д5 припустилися помилки в ІПН постачальника. Чи треба виправляти помилку та які штрафи сплатити?

У цьому разі немає помилок щодо нарахування сум ПДВ, адже ПК з ПДВ не було ні завищено, ні занижено. Тож виправлення такої помилки не спричиняє жодних податкових наслідків за ст. 50 ПКУ. Проте, якщо таку помилку не виправити, під час камеральної перевірки буде виявлено розбіжність між даними реєстру і додатка Д5, яка поставить під сумнів право платника ПДВ на податковий кредит, яким він скористався.

Зазначену ситуацію виправляють шляхом подання УР (окремо або у складі декларації, про що роблять відповідну позначку у полі 01 шапки УР). В уточнюючому розрахунку відображають усі показники декларації з ПДВ у графах 4 і 5 (при цьому значення у графі 5 дорівнюють відповідним даним графи 4). Як наслідок, у графі 6 проставляють прочерки (або вона буде порожньою, якщо УР подається в електронному вигляді). Але помилки припустилися безпосередньо у додатку Д5, тож разом із УР подають цей додаток з позначкою «х» у полі 013 — «уточнюючий». У такому додатку не треба переписувати всі показники, які зазначалися при поданні декларації з ПДВ. Платнику ПДВ слід виправити лише запис, у якому він припустився помилки, відповідно:

— в окремому рядку розділу II додатка Д5 записуємо неправильний IПН (графа 2), період складання ПН (графа 3) та у графах 4 і 5 зі знаком «мінус» — базу оподаткування та суму ПДВ, включені до звітної форми додатка Д5;

— у наступному рядку зазначаємо правильний IПН постачальника, період складання ПН (графа 3) та відповідні суми у графах 4 і 5 з додатним значенням;

— у підсумковому рядку «Усього за звітний період, у тому числі:» в цьому разі ставимо прочерк (при поданні звітності на паперових носіях) або не заповнюємо його (при поданні звітності в електронному вигляді).

Ситуація 4. У звітності з ПДВ за вересень за двома контрагентами неправильно відобразили ПЗ: поміняли суми місцями. Загальна сума зобов'язань з ПДВ не змінилася. Як краще виправити помилку?

Факту заниження ПЗ з ПДВ за умовами ситуації немає, тож виправлення такої помилки не призведе до нарахування ПЗ з ПДВ та сплати штрафних санкцій. Водночас під час камеральної перевірки буде виявлено розбіжність у сумах операцій між платником ПДВ та його контрагентами, тому таку ситуацію слід виправити. Припустімо, що помилка за умовами ситуації допущена у реєстрі ПН та в розділі І додатка Д5, в якому відображаються дані покупців.

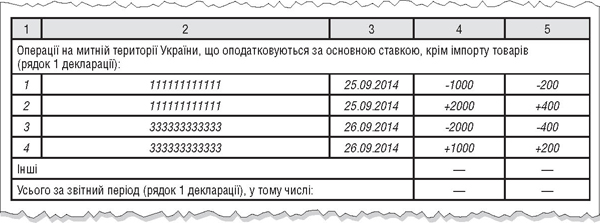

Як виправити помилки у реєстрі ПН, ми розглянули вище, тому зосередьмося на виправлені даних додатка Д5. У цьому разі платнику ПДВ доведеться подати УР за вересень, про що буде зазначено у полі 03 (порядок відображення даних в УР аналогічно до ситуації 3), та додаток Д5 з позначкою «х» у полі 013 — «уточнюючий».

У додатку Д5 виправляють лише записи за контрагентами, щодо яких припустилися помилки. Суть допущеної помилки полягає у перекрученні обсягів поставки та сум ПДВ. Отже, у розділі І «Податкові зобов'язання» додатка Д5 слід відобразити суми уточнення:

— зі знаком «мінус», які помилково задекларовані за кожним контрагентом;

— з додатним значенням відображаються правильні суми за такими контрагентами, відповідно до складених ПН;

— у підсумковому рядку «Усього за звітний період» поставити прочерк (при поданні звітності на паперових носіях) або не заповнити його (при поданні звітності в електронному вигляді).

У зразку 2 покажемо виправлення помилки у додатку Д5 за формою, затвердженою наказом Міндоходів від 13.11.2013 р. №678.

Зразок 2

Коригування помилки у розділі І додатка Д5

Ситуація 5. Виявлено помилку, пов'язану з неправильним виписуванням ПН: у минулому місяці здійснено дві поставки товару одному контрагенту, але помилково складено одну ПН замість двох. При виправленні кількість ПН збільшилася, але загальна сума поставки за контрагентом залишалася незмінною (ПН не підлягають реєстрації в ЄРПН). Чи треба відображати виправлення у декларації та додатку Д5, як виправити помилку в реєстрі ПН?

Так, справді, під час складання податкової накладної платник припустився помилки. Адже ПН складається у день виникнення ПЗ з ПДВ продавця. За умовами ситуації датами виникнення ПЗ є дати кожної поставки товару. Надалі ці документи виконують функцію податкових документів та відображаються у реєстрі ПН обох сторін операції. На підставі даних реєстру ПН продавець та покупець складають декларації з ПДВ. Тому важливо, щоб податкові документи відповідали кожній операції, особливо це важливо для покупця — платника ПДВ. Адже неправильно складена ПН не дає права на ПК з ПДВ.

Тому виходячи з того, що підставою для складання декларації з ПДВ є реєстр ПН, виправлення треба зробити обом платникам ПДВ.

Насамперед продавець складає правильні ПН на кожну поставку товару. Якщо копію реєстру ПН за період здійснення операції подано до територіального органу ДФСУ, обом сторонам слід відобразити виправлення у податковому періоді виявлення помилки.

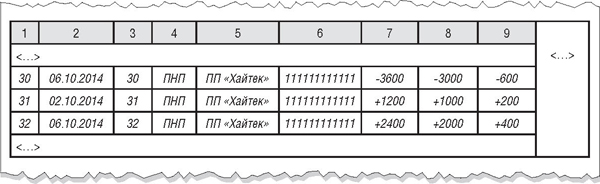

Наприклад, продавець здійснив дві поставки товару: 02.10.2014 р. — на суму 1200 грн та 06.10.2014 р. на 2400 грн з ПДВ, але помилково склав замість двох ПН одну загальну на суму 3600 грн. Відповідно, при виявленні помилки у листопаді виправляє помилки у реєстрі ПН за листопад. Продавець робить коригувальний запис одним рядком зі знаком «-» на суму 3600 грн та правильний запис із додатним значенням двома окремими рядками на суми 1200 грн та 2400 грн (див. зразок 3).

Зразок 3

Коригуючий запис виправлення у реєстрі ПН (до ситуації 5)

Аналогічні виправлення робить і покупець товару у розділі ІІ реєстру ПН на підставі виправлених ПН, які йому має надати продавець.

Виправлення помилки не потребує подання платниками ПДВ уточнюючих розрахунків та додатків до декларації з ПДВ. Адже у рядку 1 декларації продавця зазначають загальну суму обсягів постачання та ПДВ за звітний період, а в розділі І додатка Д5 хоча й міститься інформація щодо кожного контрагента, але вона теж відображається загальною сумою обсягів постачання та ПДВ за звітний період.

Таке виправлення не призводить до нарахування штрафних санкцій, адже заниження ПЗ з ПДВ за такої ситуації немає. У покупця, у разі виконання зазначених вище вимог, ПК не підпадає під ризик зняття.

Ситуація 6. У минулому податковому періоді занижено ПЗ на суму ПДВ — 1000 грн, але платник не включив суму ПДВ 1400 грн за давньою ПН. Чи можна уникнути сплати штрафу за занижені ПЗ у попередньому періоді, якщо використати суму ПДВ за давньою ПН?

Справді, в деяких випадках платник ПДВ має шанс мінімізувати суму заниженого ПЗ з ПДВ, відповідно і штрафу за ст. 50 ПКУ, або й зовсім уникнути таких наслідків.

У цьому разі насамперед слід перевірити дату складання давньої ПН. Адже за нормою п. 198.6 ПКУ, якщо сума ПДВ не була включена до складу ПК, особа має право відобразити таку ПН (відповідно, скористатися сумою ПДВ) протягом 365 к. д. з дати складання податкової накладної. Але пам'ятайте: якщо давня ПН підлягала реєстрації в ЄРПН1, відсутність факту реєстрації не дає права покупцю на включення сум ПДВ до податкового кредиту. Якщо постачальником за давньою ПН був кримський платник ПДВ, слід пам'ятати, що з 01.06.2014 р. податкова реєстрація СГ із податковою адресою Крим є анульованою (див. Закон України від 12.08.2014 р. №1636-VII, наш коментар у «ДК» №40/2014). До зазначеної дати, за виконання решти умов щодо права на ПК, покупець мав право включити до складу ПК суми ПДВ, сплачені постачальникам, зареєстрованим в АР Крим та м. Севастополі (у листі від 30.07.2014 р. №654/6/99-99-19-03-02-15 ДФСУ чіткої відповіді не надала, але і не заперечила такого права).

1 Випадки, за яких реєстрація ПН в ЄРПН є обов'язковою, визначені у п. 11 підрозділу 2 розділу ХХ ПКУ.

Якщо за давньою ПН є право на ПК (придбання товарів чи послуг, пов'язане з використанням в оподатковуваних ПДВ операціях у межах господарської діяльності), покупець має право відобразити її у відповідному періоді.

Виправляють помилки, зокрема з ПДВ, за нормами ст. 50 ПКУ. Слід:

— оформити УР як самостійний документ і сплатити суму недоплати (за її наявності) і штраф у розмірі 3% від суми заниження ПЗ (абз. 4 п. 50.1 ПКУ);

— подати УР як додаток разом із поточною декларацією з ПДВ та сплатити штраф у розмірі 5% від суми недоплати ПЗ з ПДВ (за наявності) у складі загальної суми ПЗ за такою декларацією (абз. 5 п. 50.1 ПКУ).

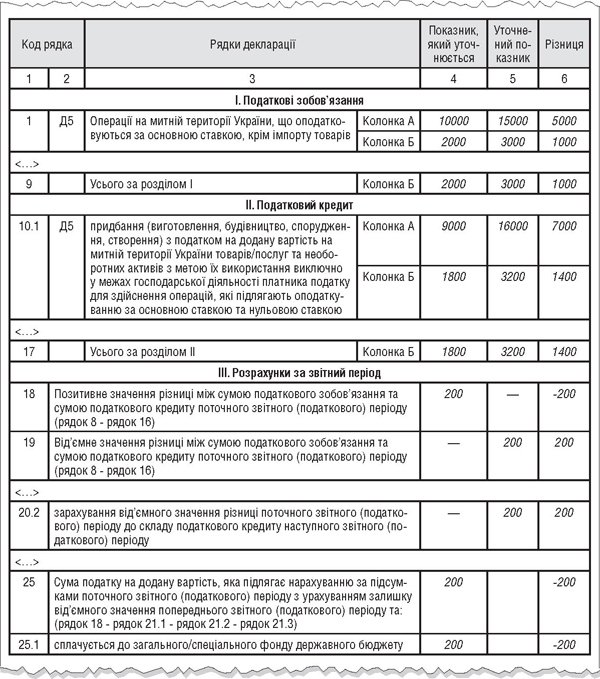

Використовуючи цифрові дані ситуації, складаємо УР за формою, затвердженою наказом Міндоходів №678 (див. зразок 4). Загальні обсяги ПЗ та ПК за раніше складеною декларацією з ПДВ — умовні.

Зразок 4

Фрагмент виправлення помилки в УР

За результатами виправлення через УР виникла переплата, яку можна буде використати для погашення ПЗ з ПДВ до сплати до бюджету у наступних звітних періодах. Але пам'ятайте, що нарахування в інтегрованій картці платника проводиться датою подання УР (п. 4 розділу ІІІ Порядку №765), а це означає, що сумою переплати можна буде скористатися у наступному звітному періоді. Крім того, за умовами ситуації, наведеної у зразку 4, виправляють дані у рядку 20.2 (значення графи 6). Відповідно, суму у 200 грн буде враховано у декларації з ПДВ у рядку 21.1 за звітний період, у якому подано УР (наприклад, якщо УР подано у жовтні 2014 р., рядок 21.1 буде заповнено у декларації з ПДВ за жовтень).

Ситуація 7. У вересні на суму 240 тис. (у т. ч. ПДВ) отриманого авансу помилково виписали ПН не на того контрагента та зареєстрували в ЄРПН. Декларація з ПДВ здана, помилку виявлено у жовтні. Як виправити помилку, щоб цей покупець не втратив права на ПК з ПДВ?

На дату виникнення ПЗ (у наведеному випадку — на дату зарахування коштів від покупця, що надійшли на поточний рахунок як попередня оплата), платник ПДВ складає ПН. За наведеною ситуацією продавець не занизив податкових зобов'язань звітного періоду, адже сума ПДВ відображена у декларації (хоча і не тим покупцем, що треба). Тому при виправленні помилки штрафні санкції за ст. 50 ПКУ продавцю не загрожують. Але виправити розбіжності доведеться, причому як у реєстрі ПН, так і в додатку 5 до декларації з ПДВ за вересень. Адже такі розбіжності є податковою інформацією, що свідчить про порушення платником податкового законодавства, контроль за дотриманням якого покладено на контролюючі органи. І якщо помилку у звітності з ПДВ не виправити, це може стати причиною документальної позапланової перевірки за пп. 78.1.1 ПКУ.

Дії платника ПДВ — постачальника для виправлення ситуації:

1) скласти правильну ПН на контрагента, від якого отримано передоплату. Дата складання ПН — це дата отримання авансу. Виходячи з того що термін реєстрації ПН в ЄРПН минув, зареєструвати таку ПН покупець не зможе;

2) підстав для складання Розрахунку коригування до помилково складеної ПН за ст. 192 ПКУ немає, відповідно, він не складається. Але слід врахувати ось що. Для того щоб не виникло задвоєння ПЗ з ПДВ, платник повинен правильно виправити дані у реєстрі ПН. У цьому разі у момент виявлення такої помилки (виходячи з умов ситуації це жовтень) до реєстру ПН за жовтень слід одночасно внести два записи: помилковий зі знаком «-» та правильний із додатним значенням. При цьому в колонці 1 розділу I зазначають порядковий номер запису, в колонках 2 — 6 дублюють реквізити ПН, кількісні показники якої сторнуються, у відповідних колонках 7 — 9 кількісні показники фіксують із відповідним знаком «-» (для сторнування неправильної ПН) та додають новим рядком правильну ПН (але зазначається вид документа із додаванням літери «У», наприклад, «ПНПУ») з додатним значенням (для внесення дійсної ПН);

3) для виправлення відомостей у додатку Д5 платник подає УР за вересень, в якому графи 4 та 5 міститимуть однакові дані, як наслідок графа 6 буде з прочерком;

4) помилки припустилися в додатку Д5 (в ІПН покупця), тому разом з УР подається цей додаток з позначкою «х» у полі 013 — «уточнюючий». Платнику ПДВ потрібно виправити запис:

— в окремому рядку розділу I додатка Д5 записуємо неправильний IПН (графа 2), період складання ПН (графа 3) та у графах 4 і 5 зі знаком «мінус» базу оподаткування та суму ПДВ, помилково зазначені у звітній формі додатка Д5 за таким контрагентом за вересень;

— у наступному рядку зазначаємо правильний IПН покупця, період складання ПН (графа 3) та відповідні суми у графах 4 і 5 — з додатним значенням;

— у підсумковому рядку «Усього за звітний період (рядок 1 декларації), у тому числі:» робимо прочерк (при поданні звітності на паперових носіях) або не заповнюємо його (при поданні звітності в електронному вигляді).

Щоправда, у цього платника авансу є ризик втрати ПК з ПДВ. Адже він не мав ПН від постачальника у звітному періоді сплати передоплати, тож така ПН не була зареєстрована в ЄРПН — навіть після того як постачальник виправив помилку, склав правильну ПН, тому що строк реєстрації ПН в ЄРПН вже закінчився.

У цьому разі у покупця залишається єдиний шанс врятувати ПК з ПДВ — додати до декларації з ПДВ заяву зі скаргою на такого постачальника за формою додатка Д8. До заяви додають копії розрахункових документів, що засвідчують факт сплати ПДВ у зв'язку з придбанням товарів (послуг). Увага: право на збереження ПК з ПДВ шляхом подання скарги (за п. 201.10 ПКУ) зберігається протягом 60 к. д., наступних за граничним терміном подання декларації з ПДВ за вересень (до 19.12.2014 р.). Отже, зберегти та задекларувати податковий кредит у наведеній в запитанні ситуації покупець може у декларації з ПДВ за жовтень або у декларації з ПДВ за листопад 2014 року1.

1 З 01.01.2015 р. до п. 201.10 ПКУ будуть внесені зміни, завдяки яким подання такої заяви не буде підставою для включення сум податку до складу ПК з ПДВ.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»