Порядок інвентаризації запасів

Особливості інвентаризації запасів наведено у п. 4 розд. ІІІ Положення №879. Рекомендуємо уважно прочитати ці норми і керуватися ними під час інвентаризації. А нижче наведемо тільки основну інформацію, яка зорієнтує в цьому питанні.

Інвентаризацію запасів проводять на місцях зберігання окремо щодо кожної відповідальної особи. Запаси вносять до інвентаризаційних описів за назвою, кількістю, ціною та іншими параметрами, як на дату перевірки, так і за даними бухгалтерії.

Малоцінні та швидкозношувані предмети перевіряють шляхом порівняння фактичної наявності з обліковими відомостями без складання окремого опису. Виявлену нестачу оформлюють актом.

Спецодяг та індивідуальні речі, відправлені у прання чи ремонт, перевіряють за документами від надавача послуг.

Інвентаризаційна комісія разом із відповідальними особами перевіряє запаси через їх підрахунок, зважування або вимірювання. Заборонено вносити дані про залишки без фактичної перевірки, лише за словами відповідальних осіб або даними обліку.

Кількість запасів у непошкодженому пакованні постачальника можна визначати за документами, але обов’язково потрібно перевірити частину цих запасів на місці.

Строки амортизації запасів

Інвентаризацію запасів перед складанням річної фінансової звітності проводять до дати балансу в період (див. п. 10 розд. І Положення №879):

— трьох місяців для запасів (крім незавершеного виробництва та напівфабрикатів, інших матеріальних цінностей, які на момент інвентаризації міститимуться поза підприємством), поточних біологічних активів;

— двох місяців для незавершеного виробництва, напівфабрикатів;

— до тимчасового вибуття з підприємства матеріальних цінностей, які на дату інвентаризації міститимуться поза підприємством.

Документальне оформлення

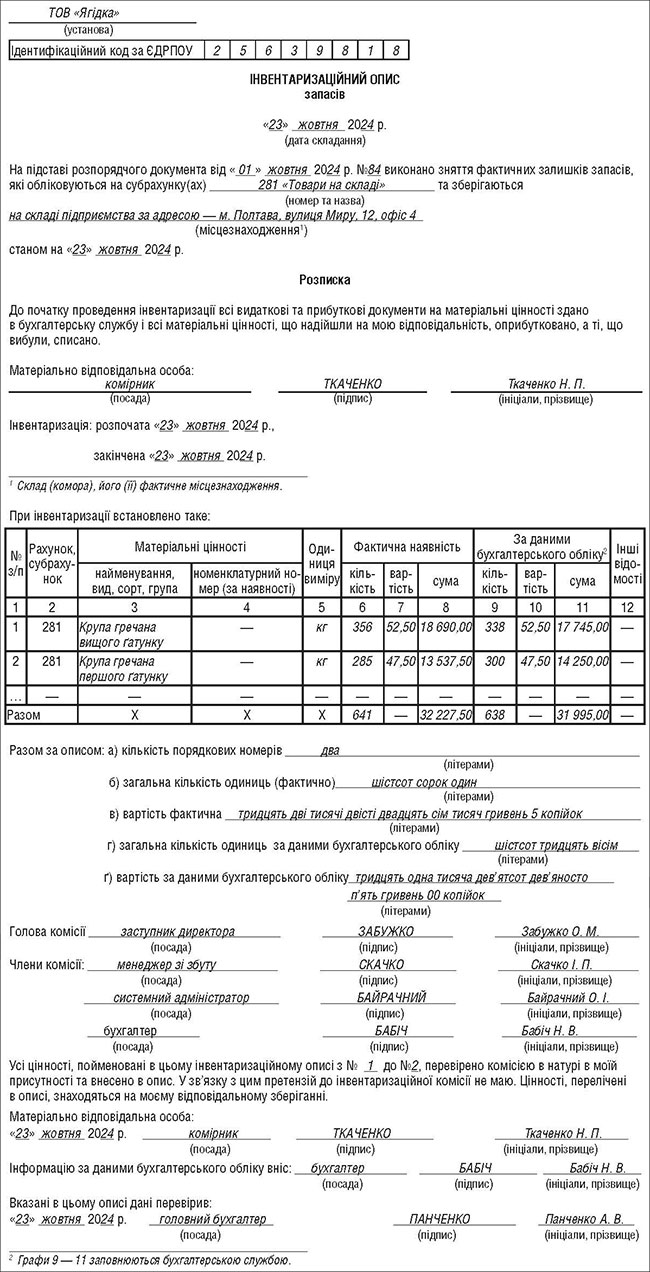

Інвентаризацію запасів можна оформити Інвентаризаційним описом запасів за формою, затвердженою Наказом №572 (див. зразок 1). А запаси, які зберігаються на підприємстві, але право власності на які підприємству не належить, можна оформляти Інвентаризаційним описом матеріальних цінностей, прийнятих на відповідальне зберігання, форма якого також затверджена Наказом №572.

Зразок 1

Водночас підприємство може розробити власні інвентаризаційні документи, взявши за зразок наведені вище чи форми, затверджені Постановою №241:

— Інвентаризаційний опис товарно-матеріальних цінностей (№Инв-3);

— Акт інвентаризації товарів відвантажених (№Инв-4);

— Інвентаризаційний опис товарно-матеріальних цінностей, прийнятих (зданих) на відповідальне зберігання (№Инв-5);

— Акт інвентаризації матеріалів і товарів, що знаходяться в дорозі (№Инв-6);

— Акт інвентаризації дорогоцінних металів та виробів з них (№Инв-8);

— Інвентаризаційний опис дорогоцінних металів, які містяться в напівфабрикатах, вузлах і деталях обладнання, приладах та інших виробах (№Инв-8а);

— Акт інвентаризації дорогоцінного каміння, природних алмазів та виробів з них (№Инв-9).

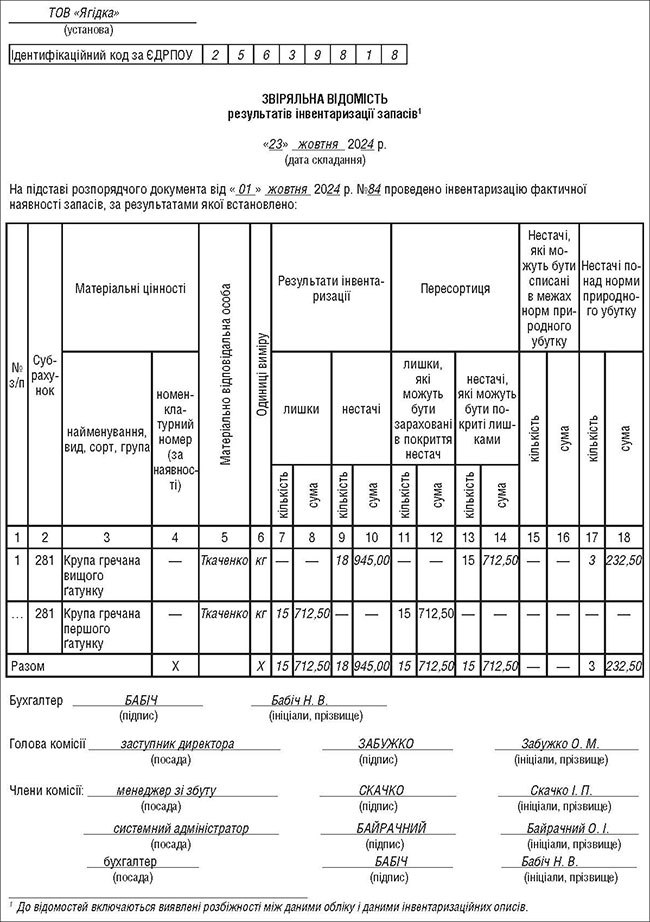

Те саме щодо звіряльної відомості: можна користуватися формою, затвердженою Наказом №572 (див. зразок 2), або розробити власну форму за зразком форми, затвердженої Наказом №572 чи Постановою №241 (№Инв-19).

Зразок 2

Сільгосппідприємства можуть користуватися інвентаризаційними документами, наведеними у додатках до Методрекомендацій №37:

— Інвентаризаційний опис товарно-матеріальних цінностей (Форма №Інв-4с.-г.);

— Акт інвентаризації товарів відвантажених (Форма №Інв-5с.-г.);

— Інвентаризаційний опис товарно-матеріальних цінностей, прийнятих (зданих) на відповідальне зберігання (Форма №Інв-6с.-г.);

— Акт інвентаризації матеріалів та товарів, які знаходяться в дорозі (Форма №Інв-7с.-г.);

— Інвентаризаційний опис робочої худоби та продуктивних тварин, птиці, бджолосімей (Форма №Інв-8с.-г.);

— Інвентаризаційний опис незавершеного виробництва та незакінченого будівництва (Форма №Інв-9с.-г.);

— Звіряльна відомість результатів інвентаризації товарно-матеріальних і інших цінностей (Форма №Інв-18с.-г.);

— Відомість результатів інвентаризації (Форма №Інв-19с.-г.).

Для запасів у дорозі, продукції відвантаженої, але не оплаченої, а також запасів на складах інших підприємств (на відповідальному зберіганні, комісії чи у переробці) складають окремий інвентаризаційний опис. Перевіряють обґрунтованість сум у бухгалтерії і визнають їх тільки за наявності відповідних документів, таких як рахунки постачальників, копії рахунків-фактур для покупців чи охоронні розписки, датовані періодом інвентаризації.

Непридатні або зіпсовані запаси, виявлені під час інвентаризації, вносять до окремого опису. У ньому зазначають назву запасів, їх кількість, причини та характер псування, а також пропозиції щодо їх знецінення, списання або можливого використання в господарстві.

Тару в інвентаризаційному описі фіксують за типом, призначенням і станом (нова, вживана, потребує ремонту). Непридатну тару списують за актом, де уточнюють причини псування.

Під час інвентаризації незавершеного виробництва зазначають назву, стадію готовності та обсяг виконаних робіт. Сировину й матеріали біля робочих місць, які не були оброблені, не включають до опису незавершеного виробництва, а записують окремо. Кількість сировини в сумішах визначають технічними розрахунками за правилами підприємства. Для незакінченого ремонту будівель, обладнання та інших об’єктів складають окремий опис із зазначенням об’єкта ремонту, описом і відсотком виконаних робіт.

Інвентаризацію незавершених науково-дослідних робіт проводять за темами (договорами). Перевіряють наявність договору із замовником, правильність обліку фактичних витрат і залишків матеріалів, причини значного або необґрунтованого відхилення витрат від кошторису, а також витрати на завершені й оплачені роботи.

Особливості інвентаризації поточних біологічних активів

Особливості інвентаризації поточних біологічних активів наведено у п. 5 розд. ІІІ Положення №879. Рекомендуємо уважно прочитати ці норми і керуватися ними під час інвентаризації. А нижче наведемо тільки основну інформацію, яка зорієнтує в цьому питанні.

Молодняк тварин і тварин на відгодівлі вносять до інвентаризаційного опису окремо, із уточненням інвентарних номерів, кличок, статі, масті та породи. Інших тварин, що обліковуються групами, вносять за віком і статтю із зазначенням кількості та живої ваги у кожній групі.

Інвентаризаційні описи щодо біологічних активів тваринництва складають за видами тварин окремо у фермах, цехах, відділеннях, бригадах і за матеріально відповідальними особами.

Інвентаризацію біологічних активів у рослинництві проводять за їх видами, при цьому перевіряють натуральні показники, такі як площі з озимими культурами, кількість рослин у парниках, теплицях, садах, ягідниках і виноградниках.

Оформляти інвентаризацію поточних біологічних активів можна тими самими інвентаризаційними документами, що й інші запаси (див. вище). Або користуватися формами інвентаризаційних документів, наведених у додатках до Методрекомендацій №37. Наприклад, для робочої худоби, продуктивних тварин, птиці та бджолосімей застосовують Інвентаризаційний опис робочої худоби та продуктивних тварин, птиці, бджолосімей (Форма №Інв-8с.-г.).

Бухгалтерський облік

Оприбуткування виявлених надлишків запасів.

Виявлені під час інвентаризації надлишки запасів оприбутковують за (див. п. 2.14 Методрекомендацій №2):

— чистою вартістю реалізації запасів, якщо вони реалізуються, або

— в оцінці можливого використання запасів, якщо вони використовуються на самому підприємстві.

Чиста вартість реалізації запасів — це очікувана ціна реалізації запасів в умовах звичайної діяльності за мінусом очікуваних витрат на завершення їх виробництва та реалізацію (п. 4 НП(С)БО 9).

А оцінка можливого використання може бути визначена виходячи з вартості подібних запасів за наявності їх на балансі підприємства, з урахуванням ступеня їх придатності для експлуатації (див. п. 2.12 Методрекомендацій №2).

Приклад 1 Оприбуткування за чистою вартістю реалізації. Під час інвентаризації на підприємстві виявлено надлишок товару, який підлягає реалізації, — необлікований мобільний телефон, причина надлишку нез’ясована. Компанія планує продати його. Для оприбуткування телефону буде використано чисту вартість реалізації. Якщо на ринку подібні телефони продаються за 10 000 грн за одиницю, але очікуються витрати на доставку й оформлення продажу у розмірі 500 грн, чиста вартість реалізації для цього телефону становитиме 9 500 грн. Тож саме за такою вартістю виявлений надлишок телефону оприбуткують на балансі.

Приклад 2 Оприбуткування за оцінкою можливого використання. Під час інвентаризації виявлено надлишки будівельних матеріалів (дерев’яні дошки), причина надлишку не з’ясована. Ці дошки не планується продавати, але вони будуть використані для внутрішніх ремонтних робіт на підприємстві. У такому разі їх оцінюють виходячи з вартості подібних матеріалів, які вже є на балансі підприємства. Наприклад, якщо на балансі вже є подібні дошки, оцінені у 200 грн за одиницю, то надлишки також оприбутковують за цією вартістю з урахуванням ступеня їх придатності.

Надлишки запасів, виявлених інвентаризацією, оприбутковують проведенням (п. 10 додатка 3 до Методрекомендацій №2):

— Д-т 20, 21, 22 тощо К-т 719.

Тож проведення з оприбуткування телефону за даними прикладу 1:

— Д-т 28 К-т 719 — 9 500 грн.

Бухгалтерське проведення з оприбуткування дошки за даними приладу 2:

— Д-т 20 К-т 719 — 200 грн.

Так, як зазначено вище, оприбутковують надлишки запасів, якщо не встановлено причину надлишку. Але подеколи причиною надлишків можуть бути облікові помилки. Такі надлишки оприбутковують у порядку виправлення помилок, залежно від суті конкретної помилки. Наприклад, якщо причиною надлишків є помилкове невідображення в обліку накладної від постачальника, такі надлишки оприбутковують як запаси, отримані від постачальника, проведенням:

— Д-т 20, 28 тощо К-т 631.

Списання виявлених нестач запасів.

Відповідно до п. 4 розд. ІV Положення №879:

— нестачу запасів у межах норм природного убутку, виявлену під час інвентаризації, списують на витрати за рішенням керівника підприємства. Норми природного убутку застосовують лише після взаємозаліку нестач і лишків через пересортицю. Якщо норм немає, нестача вважається понаднормовою;

— нестачу понад норми або втрати через псування списують з балансу і відносять на винних осіб. Якщо винних не встановлено, суми обліковують позабалансово до визначення винних або закриття справи.

Нестачі запасів списують на субрахунок 947 «Нестачі і втрати від псування цінностей» (п. 5.7 Методрекомендацій №2). Якщо на підприємстві облік запасів ведуть за цінами продажу, то списанню підлягає також відповідна сума торговельної націнки, що за розрахунком відноситься до вартості запасів, які виявилися у нестачі або зіпсовані.

Одночасно суми нестач і втрат від псування запасів понад норми природного убутку до ухвалення рішення про конкретних винуватців відображають на позабалансовому субрахунку 072 «Невідшкодовані нестачі і втрати від псування цінностей».

Зменшення суми невідшкодованих нестач і втрат від псування цінностей на субрахунку 072 «Невідшкодовані нестачі і втрати від псування цінностей» показують після вирішення питання про винуватців з одночасними записами за дебетом субрахунку 375 «Розрахунки за відшкодуванням завданих збитків» і кредитом субрахунку 716 «Відшкодування раніше списаних активів» у сумі, що належить до відшкодування винуватцями.

Але якщо нестача виникла внаслідок облікової помилки, наприклад запаси використали в господарській діяльності, але списання помилково не відобразили в обліку, таку нестачу фіксують в обліку в порядку виправлення облікових помилок, а не списанням на субрахунок 947.

Податковий облік

Якщо виявлено надлишки.

У податковому обліку платників податку на прибуток податкових різниць щодо надлишків запасів немає.

Щодо ПДВ. Дивимося запитання в ЗІР (101.04): «Чи є об’єктом оподаткування ПДВ операція з оприбуткування надлишків ТМЦ?».

ДПС відповідає, що ні, бо не відповідає терміну «постачання товарів».

Щодо ЄП. У платника ЄП групи 3 оприбутковані надлишки можуть збільшувати оподатковуваний дохід. Наприклад, таку думку читаємо в ІПК ДФСУ від 23.07.2019 №3418/6/99-99-12-02-03-15/ІПК. Хоча, на наш погляд, у ПКУ немає норми, за якою надлишки включають до оподатковуваного доходу платника ЄП групи 3.

Якщо виявлено нестачі.

У податковому обліку платників податку на прибуток податкових різниць щодо надлишків запасів немає.

Щодо ПДВ. Дивимося запитання в ЗІР (101.04): «Як у податковому обліку з ПДВ відображається операція зі списання товарів у межах норм та/або понад норми природного убутку, які втратили товарний вигляд?».

ДПС відповідає, що при списанні у межах норм природного убутку товарів, під час придбання яких суми ПДВ були віднесені до податкового кредиту, податкові зобов’язання платник ПДВ не нараховує (за умови що вартість таких товарів включається до вартості готової продукції, яка підлягає оподаткуванню). В інших випадках — ПДВ нараховують за основною ставкою.

Якщо такі товари списують понад норми їх природного убутку, то потрібно нарахувати компенсуючі ПДВ за п. 198.5 ПКУ.

На суму відшкодування шкоди, яку винна особа погашає підприємству, ПДВ не нараховують (абз. 6 п. 188.1 ПКУ).

Що таке «пересортиця»?

Згідно з нормами п. 5 розд. ІV Положення №879:

— взаємне зарахування лишків і нестач через пересортицю можливе лише для запасів однакової назви і кількості, якщо вони з’явилися в один і той самий період й у відповідальності однієї особи;

— міністерства й органи виконавчої влади можуть установлювати порядок, за яким таке зарахування може стосуватися запасів однієї групи, якщо вони схожі за зовнішнім виглядом або упаковані в однакову тару;

— якщо вартість нестач більша за лишки, різницю покривають винні особи. Якщо винних не встановлено, різницю розглядають як нестачу понад норму і відносять до витрат;

— якщо лишки перевищують нестачі, то різницю відносять на збільшення обліку запасів та доходів.

З наведеного випливає, що пересортиця — це надлишки за одними і нестачі за іншими запасами одного найменування.

Приклад 3 Під час інвентаризації запасів на складі в однієї матеріально відповідальної особи виявлено нестачу крупи вищого ґатунку 18 кг вартістю 945,00 грн (ціна 52,50 грн за 1 кг) і надлишок крупи першого ґатунку 15 кг вартістю 712,50 грн (ціна 47,50 грн за 1 кг). Ці крупи придбавалися з ПДВ.

Позаяк в однієї і тієї самої матеріально відповідальної особи за один і той самий період, що перевіряється, виявлено як надлишок, так і нестачу крупи, але різних ґатунків, то можна говорити про пересортицю.

Здійснюється взаємне зарахування надлишків з нестачами: 15 кг крупи вищого ґатунку буде списано й оприбутковано 15 кг крупи першого ґатунку (див. зразок 2).

Якщо вартість нестачі буде більша за вартість надлишку, різницю відносять на винних осіб у загальновстановленому порядку, як ми описали.

За даними прикладу 3 вартість нестачі за кількістю, тотожною надлишку, становить 787,50 грн (15 х 52,50). При зарахуванні нестачі з надлишками утворюється різниця 75,00 грн (787,50 - 712,50), яку треба віднести на винних осіб.

Але ж виявлена нестача більша за надлишок на 3 кг (18 - 15). Її вартість становить 157,50 грн (3 х 52,50). За цією кількістю зарахування не проводять, а відразу відносять на винних осіб чи списують на витрати.

Отже, за даними прикладу 3 всього різниця між нестачею і надлишком, яку треба віднести на винних осіб чи на витрати, становить 232,50 грн (75,00 + 157,50). Крім того, якщо підприємство є платником ПДВ і крупа придбавалася з ПДВ, на цю суму нараховують компенсуючий ПДВ за п. 198.5 ПКУ — 46,50 грн (232,50 х 20%).

Бухгалтерський облік дивимося в таблиці.

Таблиця

Бухгалтерський облік пересортиці

| № з/п |

Зміст господарської операції | Бухгалтерський облік | Сума | |

| Д-т | К-т | |||

| 1. | Зарахування надлишків із нестачами за пересортицею у кількості 15 кг за ціною 47,50 грн за 1 кг | 28(1г) | 28(вищ.г) | 712,50 |

| 2. | Загальна сума нестачі, включаючи перевищення вартості нестач над лишками при врегулюванні пересортиці | 947 | 28(вищ.г) | 232,50 |

| 3. | Нарахований компенсуючий ПДВ | 947 | 641 | 46,50 |

| 4. | Вартість нестачі віднесено на винну особу (232,50 + 46,50) | 375 | 716 | 279,00 |

Якщо при врегулюванні пересортиці вартість надлишку виявиться вищою за вартість нестачі, різницю відносять на збільшення даних обліку відповідних матеріальних цінностей та інших операційних доходів:

— Д-т 20, 28 тощо К-т 719.