Коли імпорт послуг оподатковують ПДВ

Відповідно до пп. «б» п. 185.1 ПКУ об’єктом оподаткування є операції платників податку з постачання послуг, місце постачання яких розташоване на митній території України, згідно зі ст. 186 ПКУ.

А відповідно до п. 180.2 ПКУ особою, відповідальною за нарахування та сплату ПДВ до бюджету в разі постачання послуг нерезидентами, у тому числі їхніми постійними представництвами, не зареєстрованими як платники ПДВ, якщо місце постачання послуг розташоване на митній території України, є отримувач послуг, крім випадків, установлених статтею 208-1 ПКУ.

Тобто якщо суб’єкт господарювання, як платник ПДВ, так і неплатник, отримав від нерезидента послуги і місце постачання послуг розташоване на митній території України, то суб’єкт господарювання повинен нарахувати ПДВ, скласти податкову накладну, якщо є платником ПДВ, відобразити таку операцію у звітності з ПДВ, зрештою, сплатити до бюджету ПДВ за наслідками декларування.

Щодо ст. 208-1 ПКУ, то цією статтею встановлюються особливості оподаткування електронних послуг, що постачаються нерезидентами фізособам, у тому числі ФОПам — неплатникам ПДВ. Платником ПДВ тут буде нерезидент (див. нижче).

Якщо місце постачання розташоване за межами митної території України, операції з імпорту послуг не оподатковуються — об’єкта оподаткування не виникатиме. Хоча інформацію про такі операції слід зазначати в рядку 5 декларації з ПДВ і в таблиці 1 додатка Д5 до декларації.

Дата виникнення ПЗ з ПДВ

Відповідно до п. 187.8 ПКУ датою виникнення податкових зобов’язань за операціями з постачання нерезидентами суб’єктам господарювання послуг, місце постачання яких розташоване на митній території України, є дата списання коштів з банківського рахунку платника податку в оплату послуг або дата оформлення документа, що засвідчує факт постачання послуг нерезидентом, залежно від того, яка з подій відбулася раніше.

Тобто податкове зобов’язання з ПДВ виникає за правилом першої події.

Як визначити місце постачання послуг

Місце постачання послуг визначається згідно з п. 186.2 — 186.4 ПКУ (див. таблицю 1).

Таблиця 1

Визначення місця постачання послуг

| Місце постачання | Коментар |

| Місце фактичного постачання послуг, пов’язаних з рухомим майном (пп. 186.2.1 ПКУ) | Перелік таких послуг наведено в пп. 186.2.1 ПКУ. Наприклад, резидент Польщі на території Польщі надає українському підприємству послуги з переробки давальницької сировини. Сировина — це рухоме майно. Операції з переробки такого рухомого майна здійснюються за межами митної території України. Отже, і послуги надаються за межами митної території України |

| Фактичне місцезнаходження нерухомого майна, у тому числі що будується, для тих послуг, які пов’язані з нерухомим майном (пп. 186.2.2 ПКУ) | Перелік таких послуг наведено в пп. 186.2.2 ПКУ. Наприклад, нерезидент виконує будівельні роботи для резидента України на митній території України. Такі послуги надаються на митній території України. Адже нерухомість, яка будується, розташована на такій території |

| Місце фактичного надання послуг у сфері культури, мистецтва, освіти, науки, спорту, розваг або інших подібних послуг, включаючи послуги організаторів діяльності в зазначених сферах та послуги, що надаються для влаштування платних виставок, конференцій, навчальних семінарів та інших подібних заходів (пп. 186.2.3 ПКУ) | Наприклад, нерезидент надає українському підприємству послуги з організації семінару на території Франції. Франція — це місце фактичного надання послуг. Тож і місце постачання послуг — за межами митної території України. Інший приклад. Нерезидент надає українському ФОПу послуги з організації розважального заходу на митній території України. Місце фактичного надання послуг — митна територія України. Отже, і місце постачання послуг — митна територія України |

| Місцем постачання зазначених у цьому пункті послуг вважається місце, в якому отримувач послуг зареєстрований як суб’єкт господарювання, або — у разі відсутності такого місця — місце постійного чи переважного його проживання (п. 186.3 ПКУ) | Перелік таких послуг наведено в п. 186.3 ПКУ: рекламні, консультаційні, інжинірингові, бухгалтерські тощо. Наприклад, український ФОП отримав від нерезидента консультаційні послуги. Позаяк наш ФОП зареєстрований в Україні, то і місце постачання послуг буде на митній території України |

| Місцем постачання електронних послуг вважається місцезнаходження отримувача послуг (п. 186.3-1 ПКУ) | Правила визначення місцезнаходження фізосіб (у тому числі ФОПів) — отримувачів послуг наведені в п. 186.3-1 ПКУ |

| Місцем постачання послуг є місце реєстрації постачальника, крім операцій, зазначених вище (п. 186.4 ПКУ) | Наприклад, нерезидент надає резиденту України послуги автомобільного перевезення. Такі послуги не названі в п. 186.2 — 186.3-1 ПКУ. Тому місцем надання таких послуг буде місце реєстрації постачальника, тобто нерезидента. Отже, місце постачання буде за межами митної території України |

А що робити, якщо проблематично класифікувати послугу з метою визначення місця постачання?

По допомогу можна звернутися до Пояснення №396 чи до Держстату. Саме так радила робити податкова, відповідаючи на запитання в ЗІР, підкатегорія 101.05: «Як визначається місце постачання послуг у сфері культури, мистецтва, освіти, науки, спорту, розваг або інших подібних послуг, включаючи послуги організаторів діяльності в зазначених сферах та послуги, що надаються для влаштування платних виставок, конференцій, навчальних семінарів та інших подібних заходів, якщо фактично такі послуги надаються за допомогою Інтернету в режимі реального часу?».

Крім того, можна отримати індивідуальну податкову консультацію (ІПК) або ознайомитися з наявними ІПК, в яких розглядаються питання визначення місця постачання для різних послуг.

Консультації з цього питання розміщені також у ЗІР, підкатегорія 101.05.

База, ставка оподаткування

Відповідно до п. 190.2 ПКУ для послуг, які постачаються нерезидентами на митній території України, базою оподаткування є договірна (контрактна) вартість таких послуг з урахуванням податків та зборів, за винятком ПДВ, що включаються до ціни постачання згідно із законодавством. Визначена вартість перераховується в національну валюту за валютним (обмінним) курсом НБУ на дату виникнення податкових зобов’язань. У разі отримання послуг від нерезидентів без їх оплати база оподаткування визначається виходячи зі звичайних цін на такі послуги без урахування податку.

Ставка ПДВ — 20% або 7% (для послуг за абз. 4 — 6 пп. «в» п. 193.1 ПКУ) (див. п. 208.2 ПКУ).

Коли ставка ПДВ — 7%

Ставка 7% застосовується до операції з:

— постачання послуг із показу (проведення) театральних, оперних, балетних, музичних, концертних, хореографічних, лялькових, циркових, звукових, світлових та інших вистав, постановок, виступів професійних мистецьких колективів, артистичних груп, акторів та артистів (виконавців), кінематографічних прем’єр, культурно-мистецьких заходів;

— постачання послуг із показу оригіналів музичних творів, демонстрації виставкових проєктів, проведення екскурсій для груп та окремих відвідувачів у музеях, зоопарках та заповідниках, відвідування їх територій та об’єктів відвідувачами;

— постачання послуг із розповсюдження, демонстрування, публічного сповіщення і публічного показу фільмів, адаптованих відповідно до законодавства в україномовні версії для осіб з порушеннями зору та осіб з порушеннями слуху.

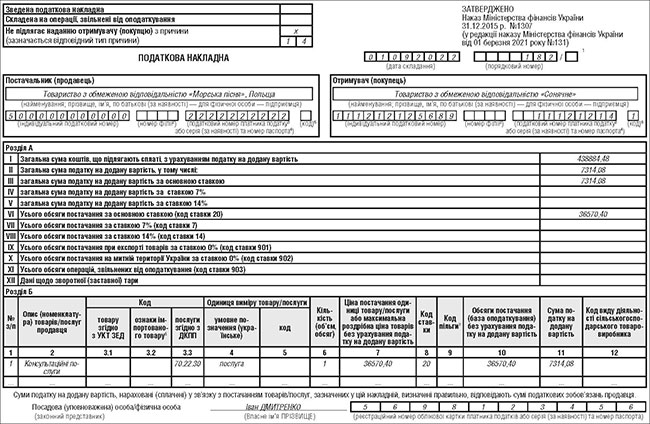

Приклад Українське підприємство здійснило попередню оплату нерезиденту за консультаційні послуги в розмірі 1000 євро. Офіційний курс НБУ на дату передоплати — 36,5704 грн за 1 євро.

Послуги за актом отримано через кілька днів після попередньої оплати.

База оподаткування — 36570,40 грн (1000 х 36,5704).

Сума ПЗ з ПДВ — 7314,08 грн (36570,40 х 20%).

Податкова накладна на послуги від нерезидента

На дату виникнення податкових зобов’язань платник ПДВ зобов’язаний скласти податкову накладну та зареєструвати в ЄРПН (п. 201.1 ПКУ).

Таким чином, якщо отримувач послуг від нерезидента є платником ПДВ, він повинен скласти податкову накладну та зареєструвати в ЄРПН (див. п. 208.2 ПКУ).

Строк реєстрації стандартний, згідно з нормами п. 201.10 ПКУ.

Специфічні особливості складання такої податкової накладної встановлені Порядком №1307.

У верхній лівій частині таких ПН у графі «Не підлягає наданню отримувачу (покупцю) з причини» ставлять «X» та зазначають тип причини «14» (складена отримувачем (покупцем) послуг від нерезидента) (п. 8 Порядку №1307).

Згідно з п. 12 Порядку №1307 у рядку «Індивідуальний податковий номер постачальника (продавця)» такої податкової накладної проставляють умовний ІПН «500000000000», а у рядку «Постачальник (продавець)» — найменування (П. І. Б.) нерезидента та через кому — країну, в якій зареєстровано продавця (нерезидента), рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» не заповнюють. У рядках, відведених для заповнення даних покупця, отримувач (покупець) зазначає власні дані.

Решту реквізитів податкової накладної (див. зразок ) заповнюють у загальному порядку.

Зразок

Зразок заповнення ПН на послуги від нерезидента

Дивимося відповідь податкової на питання в ЗІР, підкатегорія 101.16: «Чи може платник ПДВ при отриманні на митній території України послуг від нерезидента рядок «Постачальник (продавець)» податкової накладної заповнити без перекладу на державну мову?».

Податкова відповідає, що потрібно заповнювати державною мовою, а в разі неможливості перекладу найменування нерезидента допускається зазначати без перекладу.

Податковий кредит

Датою віднесення сум ПДВ до податкового кредиту є дата складення платником податкової накладної за такими операціями, за умови реєстрації такої податкової накладної в ЄРПН (див. п. 198.2 ПКУ).

Тобто якщо податкова накладна зареєстрована вчасно, то як податкове зобов’язання, так і податковий кредит відображають в одному податковому періоді (місяці).

Дивимося відповідь податкової на питання в ЗІР, підкатегорія 101.24: «У якому звітному періоді отримувач послуг від нерезидента на митній території України повинен відобразити податкові зобов’язання та податковий кредит у разі реєстрації податкової накладної в ЄРПН з порушенням терміну реєстрації?».

Податкова відповідає:

— податкові зобов’язання — у звітному періоді, в якому вони виникли (незалежно від факту складення податкової накладної за такою операцією);

— податковий кредит — у періоді реєстрації відповідної податкової накладної в ЄРПН, але не пізніше ніж через 365 календарних днів з дати складення податкової накладної.

Відображення в декларації з ПДВ

Відповідно до п. 208.3 ПКУ, якщо отримувача послуг зареєстровано як платника ПДВ, сума нарахованого податку включається до складу ПЗ декларації за відповідний звітний період.

Дивимося відповідь податкової на питання в ЗІР, підкатегорія 101.24: «Як у податковій звітності з ПДВ відображаються операції з отримання платником ПДВ послуг від нерезидента на митній території України?».

Податкова відповідає:

— нарахування податкових зобов’язань та їх коригування зазначають у рядку 6.1 (20%) або 6.2 (7%);

— податковий кредит та його коригування — у рядках 13.1 (20%) або 13.2 (7%).

У разі проведення коригувань у зазначених рядках подають додаток Д1 до декларації:

— у разі збільшення суми компенсації за звітний період на підставі РК, складених у звітному періоді та не зареєстрованих в ЄРПН на дату подання звітності, та/або

— у разі коригування податкового кредиту за такою операцією.

Сплата та звітування з ПДВ неплатником ПДВ

Неплатники ПДВ, які нарахували податкове зобов’язання з ПДВ на отримані від нерезидента послуги, податкову накладну не складають. Але вони повинні скласти і подати до податкової Розрахунок податкових зобов’язань, нарахованих отримувачем послуг, не зареєстрованим як платник податку на додану вартість, які постачаються нерезидентами, у тому числі їхніми постійними представництвами, не зареєстрованими платниками податків, на митній території України, форма якого затверджена Наказом №21 (див. п. 208.4 ПКУ).

Ідентифікатор форми Розрахунку, який подається в електронному вигляді:

— J0215523 — якщо подається юрособою;

— F0215523 — ФОПом.

Розрахунок подають лише за ті місяці, в яких були відповідні операції з імпорту послуг (див. п. 9 розд. ІІІ Порядку №21).

Розрахунок подають до податкової протягом 20 к. д., наступних за останнім календарним днем звітного (податкового) місяця (п. 203.1 ПКУ).

ПДВ сплачують до бюджету протягом 10 календарних днів, наступних за останнім днем відповідного граничного строку, наведеного вище (п. 203.2 ПКУ).

Постачання нерезидентами електронних послуг фізособам, у т. ч. ФОПам — неплатникам ПДВ

Поняття електронних послуг наведено в пп. 14.1.56-5 ПКУ.

Місце постачання електронних послуг визначено п. 186.3-1 ПКУ.

Особливості оподаткування встановлені ст. 208-1 ПКУ. Докладно ці особливості ми розглянули в статті «Електронні послуги від нерезидентів з 1 січня» в «ДК» №46/2021.

Платником ПДВ з таких електронних послуг, місце постачання яких розташоване на митній території України, є нерезидент.

Але встановлені ст. 208-1 ПКУ особливості не стосуються ФОПів — платників ПДВ і юросіб, як платників, так і неплатників ПДВ, які сплачують ПДВ у загальному порядку, що описано вище (див. п. 208.1 ПКУ).

Імпорт послуг, звільнених від оподаткування

Резидент України може отримувати від нерезидента послуги, які звільняються від оподаткування ПДВ.

Наприклад, відповідно до п. 26-1 підрозд. 2 розд. XX ПКУ тимчасово, з 1 січня 2013 року до 1 січня 2023 року, звільняються від оподаткування ПДВ операції з постачання програмної продукції, а також операції з програмною продукцією, плата за які не вважається роялті згідно з абзацами другим — сьомим пп. 14.1.225 ПКУ.

Дивимося відповідь податкової на запитання в ЗІР, підкатегорія 101.16: «Чи повинен платник ПДВ при здійсненні операцій з придбання у нерезидента програмної продукції скласти податкову накладну та яким чином такі операції відображаються у податковій звітності з ПДВ?».

Податкова пише, що податкових наслідків з ПДВ за такою операцією не виникатиме (у тому числі обов’язку щодо складання податкової накладної і її реєстрації в ЄРПН та відображення такої операції у податковій звітності з ПДВ).

Не все так однозначно

Щоправда, в інших консультаціях, наприклад в ІПК ДПСУ від 08.10.2019 р. №627/6/99-00-07-03-02-15/IПК, податкова писала інше: податкову накладну потрібно складати і реєструвати в ЄРПН, але в декларації з ПДВ така операція не відображається, тому що формою декларації для таких операцій не передбачені рядки.

На наш погляд, складати податкову накладну не потрібно, бо це прямо не передбачено ст. 208 ПКУ. Але позаяк чітко й однозначно в ПКУ про це не сказано, для уникнення непорозумінь з податковою зацікавленим платникам може бути доречним отримати ІПК.

Отже, звільнену від оподаткування операцію з ім-порту послуг не відображають у декларації з ПДВ і за нею не складають податкову накладну.

Нормативна база

- Наказ №21 — Наказ Мінфіну від 28.01.2016 р. №21 «Про затвердження форм та Порядку заповнення і подання податкової звітності з податку на додану вартість».

- Порядок №1307 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 31.12.2015 р. №1307.

- Пояснення №396 — Пояснення до позицій Класифікації видів економічної діяльності (КВЕД-2010), затверджене наказом Держкомстату від 23.12.2011 р. №396.