З 12 березня діють нові форми ПН та РК, затверджені наказом Мінфіну №131. Хоча на практиці складати і реєструвати їх платники отримали можливість з 16 березня. Що змінилося у цих формах? Як відображати в них постачання сільгосптоварів?

Березень 2021 року виявився дуже насиченим для платників ПДВ. Зокрема, цього місяця встигли з'явитися вже дві нові форми податкових накладних та розрахунків коригування до них (ПН/РК).

Спочатку Мінфін Наказом №734 затвердив у новій редакції форму податкової накладної та розрахунку коригування до неї. Позаяк у п. 4 Наказу №734 зазначалося, що він набирає чинності з 1 числа місяця, наступного за місяцем його офіційного опублікування, а опубліковано його було в «Офіційному віснику» від 02.02.2021 р. №8, то застосовувати нові форми слід було з 1 березня.

Але вже 12 березня 2021 року набрав чинності новий Наказ №131, яким теж було затверджено, зокрема, нові форми податкової накладної та розрахунку коригування. I застосовувати їх платники податку отримали можливість вже з 16 березня!

I от саме про цей останній варіант ПН/РК ми зараз поговоримо. Що ж у ньому нового?

Реквізит «Код» щодо продавця і покупця

У цьому реквізиті з 16 березня нічого не змінилося. Але він діє лише з 1 березня, тобто є новим. Цей реквізит ми докладно розглянули в статті «Новий реквізит податкової накладної» в «ДК» №12/2021.

Зміни в табличній частині ПН

Після складання заголовної частини ПН/РК (яке, сподіваємося, не спричинило проблем після вивчення наших попередніх матеріалів) переходимо до табличної частини. I ось до неї, як і обіцяли, внесли зміни.

Причиною цих змін стало внесення змін до ПКУ. 25.02.2021 р. набрав чинності Закон №1115. Ним передбачено застосування ставки ПДВ у розмірі 14% для операцій з постачання окремих видів сільгосппродукції. Такі зміни в оподаткуванні ПДВ стали приводом для внесення змін до форми вже оновленої податкової накладної та розрахунку коригування до неї.

Зверніть увагу! Ставка ПДВ 14% діє лише для обраних сільськогосподарських товарів. До яких саме і як застосовувати цю ставку у перехідних операціях, ми докладно розповідали в статті «Нова ставка ПДВ 14% для сільгосптоварів» у «ДК» №12/2021.

Що ж саме змінилося?

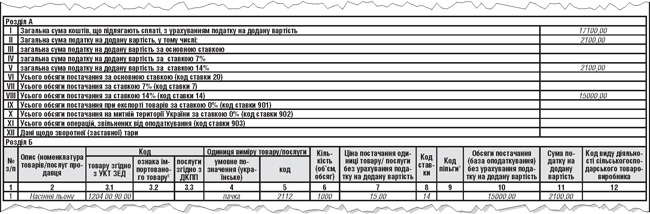

У розділі А табличної частини ПН стало дванадцять рядків (замість десяти), тому що з'явилися додаткові:

— рядок V «загальна сума податку на додану вартість за ставкою 14%»;

— рядок VIII «Усього обсяги постачання за ставкою 14% (код ставки 14)».

Зрозуміло, що в них треба буде показати суму ПЗ з ПДВ за ставкою 14% і базу нарахування цього ПЗ. Докладно ці суми розшифровують у розділі Б табличної частини ПН.

А ось у самому розділі Б нічого не змінилося (порівняно з попередньою версією від 1 березня). Змінилися лише правила його складання.

Адже до пп. 6 п. 16 Порядку №1307 додали новий код ставки ПДВ: «14» — у разі здійснення операцій з постачання товарів, що підлягають оподаткуванню за ставкою 14%. У розділі Б табличної частини податкової накладної він зазначається у графі 8.

А обсяг постачання, який оподатковується за ставкою 14%, відображатимуть у графі 10 розділу Б. При цьому у графі 10 зведених податкових накладних, особливості заповнення яких викладені у пункті 11 Порядку №1307, зазначають вартість (частину вартості) товару/послуги, необоротного активу, на яку нараховується податок відповідно до п. 198.5 та 199.1 ПКУ, згідно зі ставками 20%, 7% або 14%, які застосовуються при нарахуванні податкових зобов'язань.

Пам'ятайте! Операції, що оподатковуються за нульовою, основною (20%) ставкою, ставками 7 або 14%, відображають в окремих рядках табличної частини розділу Б податкової накладної.

А тепер — приклади заповнення табличної частини ПН.

Приклад 1 18 березня 2021 року відбулася перша подія за договором — постачання насіння льону, код УКТ ЗЕД 1204 00 90 00. Ціна постачання — 15 грн за пачку (200 грамів) без урахування ПДВ. Кількість постачання — 1000 пачок. Як оподатковується така операція ПДВ і як скласти податкову накладну?

Як ми зазначали в статті «Нова ставка ПДВ 14% для сільгосптоварів» у «ДК» №12/2021, на думку податківців, ставка ПДВ у розмірі 14% застосовується не до операцій з постачання всієї групи загалом, а лише до окремої підгрупи товарів із товарів, які належать до групи кодів. Зокрема, до групи 1204 УКТ ЗЕД ставка ПДВ у розмірі 14% застосовується тільки до операцій з постачання товарів, які належать до підгрупи кодів 1204 00 УКТ ЗЕД. У зазначеному випадку все гаразд, товар належить до потрібної підгрупи, і застосовувати ставку 14% ПДВ можна. Тому складаємо ПН таким чином (див. зразок 1).

Зразок 1

Приклад 2 Візьмімо умови прикладу 1 і уявімо, що це друга операція. Тобто оплата за цей товар надійшла ще до 1 березня 2021 року. Що тоді?

Як роз'яснювали податківці, в такому випадку, незважаючи на те що відвантаження товару відбувається після 12 березня, до такого постачання застосовується ставка ПДВ 20%. Отже, податкову накладну треба було скласти датою першої події (отримання авнсу) за формою, яка діяла на той момент. А якщо ви не встигли скласти її та зареєструвати і робите це після 15 березня, то податкову накладну доведеться складати датою авансу, але за останньою формою, затвердженою Наказом №131. Проте ставка ПДВ залишатиметься 20%.

Що змінилось у табличній частині РК?

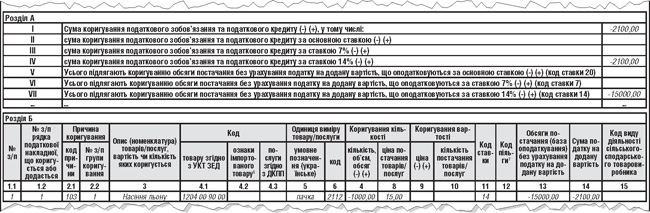

Тут відбулися аналогічні зміни. У розділі А з'явилися нові рядки:

— рядок IV «сума коригування податкового зобов'язання та податкового кредиту за ставкою 14% (-) (+)»;

— рядок VII «Усього підлягають коригуванню обсяги постачання без урахування податку на додану вартість, що оподатковуються за ставкою 14% (-) (+) (код ставки 14)».

Унаслідок чого рядків у розділі А стало десять (раніше було вісім).

У розділі Б порівняно з попередньою версією не змінилося нічого, крім правил складання. Адже й тут у графі 11 тепер можна зазначати новий код ставки ПДВ «14», а в графі 13 — обсяг оподаткування за такою новою ставкою.

Приклад 3 Візьмімо умови прикладу 1 і уявімо, що сторони договору домовилися про повернення товару 30 березня 2021 року до його оплати. Відповідно постачальнику треба скласти розрахунок коригування до податкової накладної.

Позаяк ідеться про операцію, яка оподатковувалася ПДВ за ставкою 14%, таблична частина розрахунку коригування матиме такий вигляд (див. зразок 2). Якщо покупець є платником ПДВ, то зареєструвати такий розрахунок коригування повинен саме він!

Зразок 2

Приклад 4 Візьмімо умови прикладу 2 і уявімо, що сторони договору домовилися про повернення товару і передоплати за нього. Ці події відбулися 30 березня 2021 року.

Позаяк згадані операції оподатковувалися за ставкою 20%, то і в РК на повернення товару й авансу, складеному за новою формою, треба зазначити код ставки «20» — незважаючи на групу товару і дату складання РК!

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон №1115 — Закон України від 17.12.2020 р. №1115-IX «Про внесення змін до Податкового кодексу України щодо ставки податку на додану вартість з операцій з постачання окремих видів сільськогосподарської продукції».

- Наказ №131 — Наказ Міністерства фінансів України від 01.03.2021 р. №131 «Про внесення змін до деяких нормативно-правових актів Міністерства фінансів України».

- Наказ №734 — Наказ Міністерства фінансів України від 02.12.2020 р. №734 «Про внесення змін до деяких нормативно-правових актів Міністерства фінансів України».

Ганна БИКОВА, «Дебет-Кредит»