У липні 2019 р. відбувся імпорт пального на підставі митної декларації. Як зробити так, щоб це пальне потрапило на акцизний склад?

До 01.07.2019 р. обсяги ввезеного на митну територію України пального в системі електронного адміністрування реалізації пального та спирту етилового (СЕАРП) зараховувалися автоматично на підставі оформлених належним чином митних декларацій у розрізі платників акцизного податку та умов оподаткування пального за кожним кодом товарної підкатегорії згідно з УКТ ЗЕД.

Так було передбачено абз. 2 п. 28 Порядку №408.

Починаючи з 01.07.2019 р. для зарахування до СЕАРП обсягів пального, ввезеного на митну територію України, складається акцизна накладна форми «П» у день ввезення такого пального на митну територію України (п. 231.3 ПКУ).

Складання акцизної накладної ф. «П»

Відповідно до нової редакції п. 231.1 ПКУ платник акцизного податку при ввезенні на митну територію України пального, з якого сплачено акцизний податок, зобов'язаний скласти в електронній формі акцизну накладну за кожним кодом товарної підкатегорії згідно з УКТ ЗЕД та зареєструвати її в ЄРАН з дотриманням умови щодо реєстрації у порядку, визначеному законодавством, електронного підпису уповноваженої платником особи.

Право на складання акцизної накладної надається виключно особам, зареєстрованим як платники акцизного податку в порядку, передбаченому ст. 212 ПКУ (п. 231.4 ПКУ). При цьому акцизна накладна на імпорт пального складається в одному (першому) примірнику.

Порядок заповнення акцизної накладної ф. «П»

Складання акцизної накладної ф. «П» та порядок її заповнення наведено в розділі II Порядку №262.

Отже, акцизна накладна складається в одному примірнику в день ввезення пального на митну територію України.

Відповідно до п. 4 р. II Порядку №262 у першому рядку верхньої лівої частини акцизної накладної зазначається цифровий код операції «4» — ввезення пального на митну територію України. Підставою для зазначення в акцизній накладній коду операції «4» є митна декларація, яку оформлено відповідно до вимог Митного кодексу України.

Акцизна накладна не складається у разі переміщення пального митною територією України прохідним транзитом або внутрішнім транзитом, визначеним у пп. «а» п. 2 ч. 2 ст. 91 МКУ.

У другому рядку верхньої лівої частини акцизної накладної зазначається ознака щодо умов оподаткування пального.

В акцизних накладних, складених на операції з ввезення пального на митну територію України, у відповідних рядках зазначаються цифровий код операції «4» (для акцизної накладної, що складається у одному примірнику) та ознака щодо умов оподаткування («0» або «2», або «3», або «4»).

Зазначимо, що цифра «0» у відповідному рядку акцизної накладної проставляється у разі інших операцій, які не належать до операцій, віднесених до одного з кодів ознаки умов оподаткування «1 — 5».

У третьому рядку верхньої лівої частини акцизної накладної зазначається ознака щодо напрямів використання пального.

Для пального, з яким здійснюються операції, не віднесені до одного з кодів ознаки напряму використання «1 — 4», у відповідному рядку також зазначається цифра «0».

У верхній правій частині акцизної накладної зазначається номер її примірника із наявної кількості примірників. Для акцизних накладних, що складаються в одному примірнику (коди операцій «1 — 6»), у відповідних полях зазначаються цифри «1» (номер примірника) та «1» (кількість примірників).

У пункті 7 р. II Порядку №262 зазначено, що в акцизній накладній обов'язково наводяться дані:

— лише про один акцизний склад/пересувний акцизний склад, з якого фізично відвантажене (відпущене) пальне;

— про один акцизний склад/пересувний акцизний склад, на який фізично відвантажене (отримане) пальне.

Виняток, зокрема, становить ввезення пального на митну територію України за кодом операції «4» (ознака щодо умов оподаткування («0» або «2», або «3», або «4»).

При цьому в акцизній накладній, що складається для розподілу обсягу ввезеного пального, зазначеного в митній декларації, між акцизними складами пересувними, за допомогою яких було здійснено таке ввезення, та за умовами оподаткування, зазначаються лише реквізити пересувного акцизного складу, який здійснює транспортування пального на митну територію України, як пересувного акцизного складу, на який фізично відвантажене (отримане) пальне.

У комірках (клітинках) рядків акцизної накладної, розрахунку коригування акцизної накладної, призначених для внесення реквізитів акцизного складу або пересувного акцизного складу, що не заповнюються, нулі, прочерки та інші знаки чи символи не проставляються (п. 8 р. II Порядку №262).

В акцизних накладних, складених на операції з ввезення пального на митну територію України (код операції «4»), зазначаються реквізити митної декларації, яка є підставою для зазначення цього коду операції:

1) зазначені у графі 1 митної декларації літерний код напрямку переміщення, код митного режиму (крім позначеного кодом 42) та літерний код типу декларації, які визначаються згідно з класифікаторами, затвердженими Наказом №1011:

— літерні коди напряму переміщення (наприклад, DT — Переміщення товарів, що не підпадає під інші класифіковані особливості переміщення, за форвардним зовнішньоекономічним договором (контрактом) купівлі-продажу);

— тип декларації (наприклад, АА — митна декларація, заповнена у звичайному порядку) — відповідно до Класифікатора типів декларацій;

— літерний код митного режиму (наприклад, 40 — Iмпорт (випуск для вільного обігу) — відповідно до Класифікатора митних режимів;

2) дата митної декларації, яка заповнюється цифрами у такій послідовності: день місяця (2 цифри), місяць (2 цифри), рік (4 цифри). При цьому крапки, коми та інші розділові знаки в даті митної декларації не проставляються;

3) номер митної декларації.

В акцизній накладній, складеній під час ввезення пального на митну територію України (код операції «4», ознака щодо умов оподаткування «0» або «2», або «3», або «4») на операції з розподілу обсягу ввезеного пального, зазначеного в митній декларації, між акцизними складами пересувними, за допомогою яких було здійснено таке ввезення, та умовами оподаткування, зазначаються реквізити особи (платника акцизного податку), що здійснює ввезення пального на митну територію України, як особи, що реалізує та отримує пальне (у лівій та правій частинах акцизної накладної) (п. 15 р. II Порядку №262).

До акцизної накладної вноситься інформація за кожним кодом товарної підкатегорії пального згідно з УКТ ЗЕД.

При цьому на кожен окремий код товарної підкатегорії пального згідно з УКТ ЗЕД, реалізованого із зазначеного в такій акцизній накладній акцизного складу/пересувного акцизного складу та/або отриманого на кожний окремий акцизний склад/пересувний акцизний склад, складається окрема акцизна накладна (п. 13 р. II Порядку №262).

Таблична частина акцизної накладної заповнюється в порядку, наведеному в п. 16 розд. II Порядку №262:

— у графі 1 зазначається код товарної підкатегорії пального згідно з УКТ ЗЕД (10 знаків);

— до графи 2 вноситься інформація щодо опису пального згідно з УКТ ЗЕД;

— у графах 3, 4 зазначається інформація щодо обсягу реалізованого (відвантаженого, втраченого) або ввезеного пального:

- у кілограмах (графа 3);

- у літрах, приведених до температури 15° C (графа 4).

Внесені до цих граф показники можуть мати лише додатне значення (зі знаком «+»).

Для акцизної накладної з кодом операції «4» обсяг реалізованого (відвантаженого, втраченого) або ввезеного пального не може перевищувати обсягу, зазначеного в митній декларації, яка є підставою для зазначення такого коду операції.

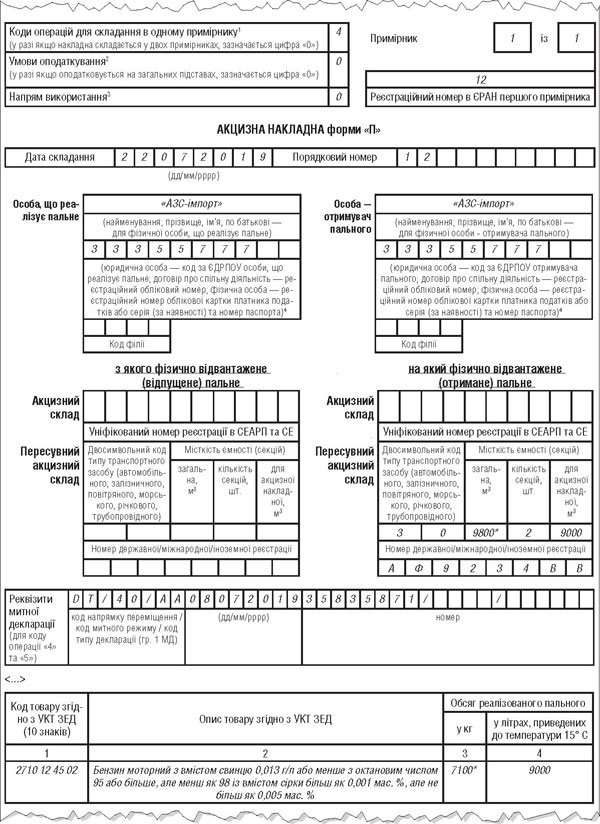

Зразок заповнення акцизної накладної на операцію ввезення пального на митну територію України див. нижче.

Зразок

* Умовно.

Відповідальність та штрафи

ПКУ на сьогодні встановлено штрафи за нереєстрацію або несвоєчасну реєстрацію акцизної накладної. Тож нагадаємо строки, в які це треба зробити за законом.

Реєстрація першого примірника акцизної накладної в ЄРАН при ввезенні пального на митну територію України здійснюється не пізніше дня, наступного за днем оформлення належним чином митної декларації (абз. 1 п. 231.6 ПКУ).

Однак нормами п. 23 підр. 5 р. ХХ ПКУ передбачено, що акцизні накладні та розрахунки коригування, складені:

— з 1 до 31.07.2019 р. (включно), реєструються в ЄРАН у період з 23.07.2019 р. до 15.08.2019 р. (включно);

— з 01.08.2019 р., реєструються в ЄРАН у терміни, передбачені п. 231.6 ПКУ.

Відповідальність платників акцизного податку за порушення порядку реєстрації акцизних накладних та розрахунків коригування до них в ЄРАН встановлено ст. 120-2 ПКУ.

Згідно з п. 120-2.1 ПКУ порушення платниками акцизного податку граничних термінів реєстрації акцизних накладних та розрахунків коригування до них в ЄРАН, встановлених ст. 231 ПКУ, тягне за собою накладення штрафу в розмірі:

— 2% суми акцизного податку з відповідних обсягів пального, зазначених у таких акцизній накладній/розрахунку коригування, — у разі порушення терміну реєстрації до 15 к. д.;

— 10% суми акцизного податку з відповідних обсягів пального, зазначених у таких акцизній накладній/розрахунку коригування, — у разі порушення терміну реєстрації від 16 до 30 к. д.;

— 20% суми акцизного податку з відповідних обсягів пального, зазначених у таких акцизній накладній/розрахунку коригування, — у разі порушення терміну реєстрації від 31 до 60 к. д.;

— 30% суми акцизного податку з відповідних обсягів пального, зазначених у таких акцизній накладній/розрахунку коригування, — у разі порушення терміну реєстрації від 61 до 90 к. д.;

— 40% суми акцизного податку з відповідних обсягів пального, зазначених у таких акцизній накладній/розрахунку коригування, — у разі порушення терміну реєстрації на 91 і більше к. д.

Відповідно до п. 120-2.2 ПКУ відсутність з вини платника акцизного податку реєстрації акцизної накладної в ЄРАН, а також розрахунку коригування протягом більше ніж 120 к. д. після дати, на яку платник податку зобов'язаний скласти акцизну накладну/розрахунок коригування, тягне за собою накладення штрафу в розмірі:

— 50% суми акцизного податку з відповідних обсягів пального, на які платник податку зобов'язаний скласти таку акцизну накладну/розрахунок коригування.

Сума акцизного податку для потреб п. 120-2.1 та 120-2.2 ПКУ визначається за ставкою, встановленою на дату реалізації пального, та курсом Нацбанку, що діє на перший день кварталу, в якому здійснюється реалізація пального (п. 120-2.3 ПКУ).

Проте п. 25 підр. 5 р. XX ПКУ передбачено, що норми п. 120-2.1 — 120-2.3 ПКУ, якими запроваджено нові штрафні санкції, застосовуються з 01.10.2019 р.

Нормативна база

- МКУ — Митний кодекс України від 13.03.2012 р. №4495-VI.

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Наказ №1011 — Наказ Міністерства фінансів України від 20.09.2012 р. №1011 «Про затвердження відомчих класифікаторів інформації з питань державної митної справи, які використовуються у процесі оформлення митних декларацій».

- Порядок №262 — Порядок заповнення акцизної накладної, розрахунку коригування акцизної накладної, заявки на поповнення (коригування) залишку пального, заявки на поповнення (коригування) залишку спирту етилового, затверджений наказом Мінфіну України від 19.06.2019 р. №262.

- Порядок №408 — Порядок електронного адміністрування реалізації пального та спирту етилового, затверджений постановою КМУ від 24.04.2019 р. №408.

- УКТ ЗЕД — Закон України від 19.09.2013 р. №584-VII «Про Митний тариф України».

Олена БОНДАРЕНКО, «Дебет-Кредит»