За наслідками 2017 року підприємці незалежно від обраної системи оподаткування зобов'язані подати звітність з ЄСВ за себе.

Загальні норми

Порядок нарахування, обчислення та сплати ЄСВ установлено Законом про ЄСВ та Iнструкцією №449. Сума єдиного внеску, яку сплачує підприємець, відображається у Звіті з ЄСВ (додаток 5 до Порядку №435) і подається Звіт за місцем реєстрації. Якщо протягом року підприємець змінював місце проживання (поза межами територіального обслуговування, в якому він перебував на обліку), звітність подається за новим місцем взяття на облік.

Звіт подається незалежно від того, чи провадиться підприємницька діяльність. Звільняються від сплати за себе єдиного внеску підприємці, якщо вони отримують пенсію за віком або є особами з інвалідністю, або досягли віку, встановленого ст. 26 Закону №1058, та отримують відповідно до закону пенсію або соціальну допомогу. Якщо підприємець досяг пенсійного віку, але пенсію не оформив, він не звільняється від сплати ЄСВ. Такі зміни діють з 01.01.2018 р. (ч. 4 ст. 4 Закону про ЄСВ). Підприємець заповнює в розрізі місяців звітного року:

— таблицю 1, якщо він перебуває на загальній системі оподаткування;

— таблицю 2, якщо він є платником єдиного податку.

Якщо підприємець протягом року змінював систему оподаткування, тоді він подає один Звіт, який включає одночасно дві таблиці:

— таблицю 1 (де наводить відомості про отримані доходи під час перебування протягом звітного року на загальній системі оподаткування);

— таблицю 2 (де наводить відомості про отримані доходи під час перебування протягом звітного року на спрощеній системі оподаткування).

Звітним періодом є календарний рік. Граничний термін подання звітності за 2017 рік — до 10 лютого 2018 року, тому останній день подання — 09.02.2018 року.

Звіт можна подати в один із таких способів (п. 1 розділ II Порядку №435):

— засобами електронного зв'язку в електронній формі з дотриманням умови щодо реєстрації ЕЦП (у разі подання електронного звіту він надсилається не пізніше закінчення останньої години дня, в якому закінчується граничний строк подання Звіту);

— на паперових носіях, засвідчений підписом підприємця та скріплений печаткою (за наявності), разом з електронною формою на електронних носіях інформації;

— на паперових носіях;

— поштою з повідомленням про вручення та з описом вкладення (увага: не пізніше ніж за десять днів до закінчення граничного строку подання Звіту, до 30.01.2018 р.1).

1 Звітність вважається поданою в день отримання відділенням поштового зв'язку від платника єдиного внеску поштового відправлення зі звітністю.

ФОП на загальній системі

За загальним правилом базою для сплати ЄСВ у підприємця на загальній системі є сума доходу, що підлягає оподаткуванню ПДФО. Сума доходу (чистий оподатковуваний дохід), що підлягає оподаткуванню ПДФО, визначається за п. 177.2 ПКУ. Ним є різниця між загальним доходом (виручка у грошовій та негрошовій формі) і документально підтвердженими витратами, пов'язаними з господарською діяльністю підприємця.

Але вперше починаючи з 01.01.2017 р., якщо підприємець не отримав доходу (прибутку) у звітному році або окремому місяці звітного року, він зобов'язаний самостійно сплатити мінімальний страховий внесок (п. 2 ч. 1 ст. 7 Закону про ЄСВ).

Отже, місячний результат діяльності підприємця може бути різним. Але слід враховувати обмеження щодо мінімального та максимального страхового внеску за місяць, у якому отримано дохід.

Наприклад, підприємець у 2017 році:

1) провадив діяльність, проте чистого доходу не отримував, — бази для ЄСВ немає, але сума ЄСВ не може бути меншою за 704,00 грн на місяць;

2) провадив діяльність, але сума чистого доходу є меншою за мінімальний розмір заробітної плати, встановлений законом на місяць отримання чистого доходу, — сума ЄСВ не може бути меншою за 704,00 грн на місяць;

3) взагалі не здійснював діяльності протягом місяця і доходів не отримував — бази для ЄСВ немає, але сума ЄСВ не може бути меншою за 704,00 грн на місяць;

4) місячна сума доходу більша ніж максимальна величина бази нарахування ЄСВ — сума ЄСВ не може бути більшою за максимальну величину бази нарахування єдиного внеску.

Максимальна величина бази нарахування єдиного внеску у 2017 році

— 01.01.2017 р. — 30.04.2017 р. — 40000,00 (1600 х 25);

— 01.05.2017 р. — 30.11.2017 р. — 42100,00 (1684 х 25);

— 01.12.2017 р. — 31.12.2017 р. — 44050,00 (1762 х 25).

Пункт 4 ч. 1 ст. 1 Закону про ЄСВ

Отже, навіть ті підприємці, що не ведуть діяльності, з 2017 року одержують за ці місяці страховий стаж. Пам'ятайте: підприємець на загальній системі оподаткування включає суму ЄСВ до складу витрат (пп. 177.4.3 ПКУ).

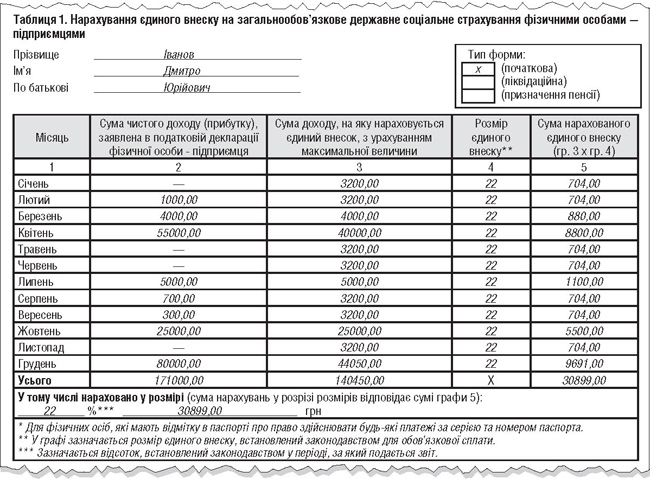

Тож у графі 2 таблиці 1 Звіту показують суми чистого оподатковуваного доходу щодо кожного місяця. Загальна річна сума чистого оподатковуваного доходу, наведена в графі 2 у рядку «Усього» таблиці 1 Звіту, має дорівнювати показнику, наведеному у графі 8 рядка «Усього» розділу I додатка Ф2 до декларації про доходи.

Далі у графі 3 таблиці 1 Звіту зазначають суму доходу, на яку нараховується ЄСВ, з урахуванням максимальної величини (наприклад, за грудень 2017 року у межах 44050 грн), а також з урахуванням мінімальної заробітної плати на місяць (наприклад, за грудень 2017 року з урахуванням 3200 грн). Якщо графа 2 містить більшу місячну суму доходу (наприклад, за грудень графа 2 — 80000 грн), ніж максимальна величина бази нарахування для ЄСВ, графа 3 міститиме суму, яка дорівнює максимальній базі, тобто 44050 грн.

У графі 4 показують розмір ЄСВ — 22%. У графі 5 — суму нарахованого ЄСВ (ця сума дублюється у примітці таблиці 1), див. зразок 1.

Зразок 1

З 01.01.2018 р. максимальна величина бази нарахування ЄСВ на місяць становить 15 розмірів мінзарплати (п. 4 ч. 1 ст. 1 Закону про ЄСВ). Отже, з початку нового року максимальна величина бази нарахування ЄСВ становить: 15 х 3723,00 = 55845,00 грн.

Правила щодо сплати мінімального внеску з ЄСВ не змінилися, підприємці сплачують мінімальний внесок, як і раніше (добуток мінімального розміру заробітної плати на розмір внеску), — не менше 819,06 грн.

З 01.01.2018 р. підприємці на загальній системі зобов'язані сплачувати єдиний внесок за календарний квартал до 20 числа місяця, наступного за кварталом, за який сплачується єдиний внесок. В які строки слід сплатити ЄСВ за 2017 рік: до 10 лютого 2018 року чи все ж таки до 20 січня 2018 року? Треба дочекатися конкретних роз'яснень.1

ФОП на єдиному податку

Платники ЄП — пенсіонери за віком та інваліди, у разі якщо вони отримують відповідно до закону пенсію або соціальну допомогу, звільнені від сплати ЄСВ2. Така категорія підприємців Звіт за себе не подає. Нагадаємо, що умови призначення пенсії за віком установлено ст. 26 Закону №1058, тож платники ЄП, які отримують пенсію за вислугу років, зокрема відповідно до Закону №2262, не звільняються від сплати ЄСВ.

1 Наразі податківці конкретної дати не називають, http://cv.sfs.gov.ua/media-ark/news-ark/314644.html.

2 З 01.01.2018 р., якщо платник ЄП пенсійного віку, але пенсію не оформив, він не звільняється від сплати ЄСВ.

Неприємна новина для платників ЄП I групи: тепер з 01.01.2018 р. вони сплачуватимуть повний розмір мінімального внеску з ЄСВ (з п. 3 ч. 1 ст. 7 Закону з ЄСВ видалено абзац, яким для них встановлювався 50%-й розмір мінімального страхового внеску). З 01.01.2018 р. таким платникам доведеться сплачувати повний мінімальний страховий внесок (22% від мінімальної зарплати).

Сплачують ЄСВ підприємці за періоди, в яких вони були платниками ЄП, незалежно від того, чи провадили фактично у цей період підприємницьку діяльність. Платники ЄП сплачують ЄСВ до 20 числа місяця, наступного за кварталом, за який нараховується ЄСВ.

Зверніть увагу!

Якщо, наприклад, підприємець став платником ЄП з 26.09.2017 р., щомісяця починаючи з вересня 2017 року він сплачує ЄСВ у розмірі, не меншому від мінімального страхового внеску. Пропорційного розрахунку для випадку, коли державна реєстрація й обрання спрощеної системи відбулися посеред місяця, не передбачено. Також це стосується підприємців на загальній системі.

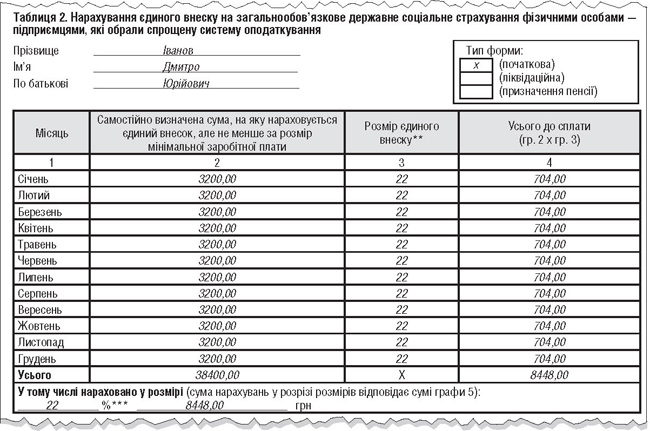

Таблиця 2 Звіту заповнюється в розрізі кожного місяця року. У графі 2 таблиці 2 платник ЄП зазначає самостійно визначену суму, на яку нараховується ЄСВ. Наприклад, розмір мінімальної заробітної плати, встановлений законодавством у відповідному місяці (якщо підприємець сплачує мінімальний розмір ЄСВ). У графі 3 таблиці 2 відображає розмір ЄСВ, тобто ставку 22%. У графі 4 таблиці 2 — суму ЄСВ, яку він сплатив за звітний рік (тобто добуток значень графи 2 і графи 3). У рядку «Усього» таблиці 2 визначає річні показники кожної графи (сума значень усіх місяців року і ця сума дублюються у примітці таблиці 21), див зразок 2.

Зразок 2

1 У рядку під таблицею «У тому числі нараховано у розмірі (сума нарахувань у розрізі розмірів відповідає сумі графи 5):_____%*** ________ грн», допущено помилку — там має бути графа 4.

ФОП, що припинив діяльність

У разі державної реєстрації припинення підприємця останнім звітним періодом є період із дня закінчення попереднього звітного періоду до дня державної реєстрації припинення (дату припинення кожен ФОП може дізнатися на сайті https://usr.minjust.gov.ua/ua/freesearch). У разі припинення діяльності колишній підприємець зобов'язаний подати за себе Звіт за типом форми «ліквідаційна». Далі порядок заповнення Звіту аналогічний до зазначеного вище і залежить від системи оподаткування, на якій перебував підприємець.

Зверніть увагу: термін сплати зобов'язань, визначених ФОП у Звіті з позначкою «ліквідаційний», настає в день подання такого Звіту, тож ЄСВ має бути сплачений до дати подання Звіту включно.

З обліку підприємець знімається після проведення перевірки (у разі її проведення) та здійснення остаточного розрахунку. Якщо за результатами перевірки збільшено або зменшено зобов'язання, підприємець формує і подає Звіт згідно з таблицею 3 додатка 6 до Порядку №435 протягом одного календарного місяця після здійснення відповідних розрахунків. Такий Звіт заповнюється на підставі акта перевірки.

Відповідальність

У разі виявлення своєчасно не сплачених сум ЄСВ платники єдиного внеску зобов'язані самостійно обчислити ці внески і сплатити їх із нарахуванням пені (ч. 2 ст. 25 Закону про ЄСВ). Пеня нараховується з розрахунку 0,1% суми недоплати за кожний день прострочення платежу. За несплату (неперерахування) або несвоєчасну сплату (несвоєчасне перерахування) ЄСВ накладається штраф у розмірі 20% своєчасно не сплачених сум (ч. 10, 11 ст. 25 Закону про ЄСВ).

З дня надходження вимоги про сплату недоїмки платник ЄСВ протягом 10 к. д. повинен сплатити суми недоїмки та штрафів разом із нарахованою пенею.

Штрафні санкції також будуть застосовані у разі неподання, несвоєчасного подання Звіту підприємцем. Розмір штрафу 10 н. м. д. г. — 170 грн, відповідно до п. 7 ч. 11 ст. 25 Закону про ЄСВ. Також у цьому разі не уникнути адмінштрафу за ст. 165-1 КпАП. Розмір штрафу від 30 до 40 н. м. д. г. — від 510 грн до 680 грн.

Нормативна база

- Закон про ЄСВ — Закон України від 08.07.2010 р. №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування».

- Закон №1058 — Закон України від 09.07.2003 р. №1058-IV «Про загальнообов'язкове державне пенсійне страхування».

- Закон №2262 — Закон України від 09.04.92 р. №2262-XII «Про пенсійне забезпечення осіб, звільнених з військової служби, та деяких інших осіб».

- Iнструкція №449 — Iнструкція про порядок нарахування і сплати єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджена наказом Мінфіну від 20.04.2015 р. №449.

- Порядок №435 — Порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Мінфіну від 14.04.2015 р. №435.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»