Поговоримо про проблемні нюанси виправлення помилок в декларації з акцизного податку, адже їх більш ніж достатньо.

Загальний алгоритм виправлення

У межах дії ст. 50 ПКУ, якщо у майбутніх податкових періодах (з урахуванням строків давності у 1095 днів, наступних за останнім днем граничного строку подання декларації або за днем фактичного подання декларації, якщо вона була подана пізніше) платник податків самостійно (у тому числі за результатами електронної перевірки) виявляє помилки, що містяться у раніше поданій ним податковій звітності, він зобов'язаний надіслати уточнюючий розрахунок до такої податкової декларації за формою чинного на час подання уточнюючого розрахунку.

У ситуації, коли помилку виявлено до закінчення граничного строку подання звітності, платник, зокрема акцизного податку, має право подати декларацію з виправленими показниками зі статусом «Звітна нова» (заповнено позначку біля комірки 012 «Звітна нова»). Штрафних санкцій у такому разі до платника податків застосовано не буде, незалежно від суті помилки.

Якщо граничний строк звітності уже минув і лише після цього виявлено помилку, платник акцизного податку має подати уточнюючу звітність. Це можна зробити або подавши окремий уточнюючий розрахунок, або включивши такі виправлення до наступної звітної декларації.

У ситуації подання УР з виправленими показниками слід готуватися до того, щоби сплатити суму недоплати (якщо така виявлена) та штраф у розмірі 3% від суми заниження до моменту подання УР. Якщо ж прийнято рішення врахувати виправлення у складі звітності за наступні звітні періоди, на суму недоплати потрібно буде нарахувати і сплатити штраф 5% після подання звітності, де буде відображено донарахування — в такому разі суму недоплати та штраф з акцизного податку слід сплатити протягом 10 к. д. після граничного строку подання звітності разом із визначеними ПЗ за цей період. Зверніть увагу: штраф загрожує тільки в разі виправлення помилки внаслідок виявлення недоплати! Якщо внаслідок виправлення помилки сума податкового зобов'язання з акцизного податку не збільшується, про штраф мова не йтиме.

Крім штрафу, слід нарахувати і сплатити ще й пеню. Пеня нараховуватиметься тільки після закінчення 90-денного строку після граничного строку сплати податкового зобов'язання (пп. 129.1.3 та п. 129.9 ПКУ). У день, коли донараховане ПЗ буде сплачено до бюджету, нарахування пені припиняється (пп. 129.3.1 ПКУ).

До речі, розмір штрафних санкцій та пені перевіряється податківцями під час камеральної перевірки: якщо виявлено завищення суми ПЗ щодо сплати штрафних санкцій та/або завищення/заниження пені, податковий інспектор має запропонувати подати уточнену декларацію, у разі заниження цих показників — має бути складено акт перевірки, підготовлено і направлено платникові ППР, де буде відображено факт такого заниження (див. п. 21 р. II Рекомендацій щодо проведення камеральної перевірки декларації акцизного податку, наданих в листі ДФСУ від 22.11.2016 р. №37477/7/99-99-12-03-03-17).

У «тілі» декларації2 є окремі рядки, за якими проводиться коригування ПЗ з акцизного податку в розрізі майже всіх її розділів: А11, А12, Б9, Б10, В11 та Г8. Крім того, є додаток 8 «Розрахунок суми акцизного податку, що збільшує або зменшує податкові зобов'язання внаслідок виправлення самостійно виявленої помилки, допущеної в попередніх звітних періодах». Цей додаток 8 подається у складі уточнюючої декларації (коли в правому верхньому куті стоїть позначка біля поля 013 «Уточнююча)». Крім того, коли подається додаток 8, про це слід зазначити у заключній частині декларації.

1 Зверніть увагу, в листі порушено нумерацію пунктів — у р. II є два п. 2, тут мова йде про п. 2 — той, що йде після п. 9.

2 На день публікації статті є чинною форма декларації, затверджена наказом Мінфіну від 23.01.2015 р. №14, проте вже зі звітності за липень потрібно буде подавати нову форму акцизної декларації (зі змінами і доповненнями, внесеними наказом Мінфіну від 24.04.2017 р. №451). Проте всі наші рекомендації будуть актуальними і стосовно нової форми звітності. Нова форма є чинною з 06.06.2017 р., отже, уточнюючі декларації слід подавати вже за новою формою відповідно до п. 50.1 ПКУ.

Додаток 8 містить розділи А, Б, В, Г, Д та Е, які поділені на графи, до яких вносяться інформація про суми акцизного податку із відповідних розділів декларації і 8 рядків. Суть заповнення цих рядків відображено в таблиці.

Таблиця

Покроковий алгоритм заповнення рядків додатка 8 при поданні уточнюючої декларації з акцизного податку

|

1.

|

Показник, який уточнюється | У цій комірці зазначається вже задекларована сума акцизного податку (неправильна) |

|

2.

|

Уточнений показник | Відображається правильний показник суми акцизного податку |

|

3.

|

Сума акцизного податку, яка збільшує (+) податкові зобов'язання у зв'язку з виправленням помилки | Додатна різниця між правильним показником суми акцизного податку та вже попередньо задекларованим показником (заповнюється АБО ряд. 3, АБО ряд. 4) |

|

4.

|

Сума акцизного податку, яка зменшує (додатне значення) податкові зобов'язання у зв'язку з виправленням помилки | Додатна різниця між вже попередньо задекларованим показником та правильний показником суми акцизного податку (заповнюється АБО ряд. 3, АБО ряд. 4) |

|

5.

|

Штраф 3% (рядок 3 х 3 : 100) (підпункт «а» частини третьої пункту 50.1 статті 50 глави 2 розділу II Кодексу) |

У разі заповнення ряд. 3 обчислюється сума штрафу: 3% від додатної різниці між правильним показником суми акцизного податку та вже попередньо задекларованим показником (заповнюється у разі подання окремої уточнюючої декларації) |

|

6.

|

Штраф 5% (рядок 3 х 5 : 100) (підпункт «б» частини третьої пункту 50.1 статті 50 глави 2 розділу II Кодексу) |

У разі заповнення ряд. 3 обчислюється сума штрафу: 5% від додатної різниці між правильним показником суми акцизного податку та вже попередньо задекларованим показником (заповнюється у разі відображення виправлення через поточну декларацію) |

|

7.

|

Пеня (підпункт 129.1.2 пункту 129.1 статті 129 глави 2 розділу II Кодексу) | Обчислюється пеня на суму заниження задекларованого податкового зобов'язання з акцизного податку (заповнюється у разі заповнення ряд. 3 та після закінчення 90 к. д. за граничним строком сплати ПЗ) |

|

8.

|

Зміст помилки | Слід коротко описати суть помилки із зазначенням уже задекларованої (неправильної) суми акцизного податку та правильного показника. |

Код КОАТУУ

Деякі платники роздрібного акцизу (платники за пп. 212.1.11 ПКУ) провадять діяльність не за місцем реєстрації. Ті суб'єкти роздрібної торгівлі, які здійснюють реалізацію підакцизних товарів не за основним місцем перебування на обліку (або які перебувають на основному обліку в Офісі великих платників податків ДФС), мають подавати податкові декларації з акцизного податку до тих контролюючих органів, які територіально обслуговують адміністративно-територіальні одиниці, на яких розташовано пункти продажу таких товарів. Сплата акцизного податку такими суб'єктами роздрібної торгівлі також має проводитися до місцевих бюджетів тих адміністративно-територіальних одиниць, на яких розташовані пункти продажу підакцизних товарів.

Для того щоб відобразити у звітності, де саме проводиться діяльність, платник акцизу, по-перше, має подавати звітність саме за місцем ведення господарської діяльності, по-друге, відобразити в розділі Д у рядку Д1.1 код органу місцевого самоврядування за КОАТУУ.

У ЗIР (підкатегорія 116.071) податківці пояснюють, що у разі коли у звітній декларації акцизного податку платник помилково зазначив неправильний код КОАТУУ, у складі уточнюючої декларації він має подати:

1) додаток 6 «Розрахунок суми акцизного податку з реалізації суб'єктами господарювання роздрібної торгівлі підакцизних товарів» із правильним кодом КОАТУУ;

1 Відповідь на запитання: «Який порядок виправлення помилок в декларації акцизного податку та додатках до декларації (в т. ч. якщо неправильно зазначено КОАТУУ), які не призвели до заниження або завищення суми податкових зобов'язань?».

2) два додатки 8 «Розрахунок суми акцизного податку, що збільшує або зменшує податкові зобов'язання внаслідок виправлення самостійно виявленої помилки, допущеної в попередніх звітних періодах» — до помилкового коду КОАТУУ та до уточненого (правильного) коду КОАТУУ.

По суті, з одного КОАТУУ нам треба зменшити задекларовані ПЗ із акцизного податку, а в іншому — збільшити, бо фактично вони там рівні нулю (не задекларовані).

У такому випадку в додатках 8 у рядках розділу Д, зокрема, зазначаються:

— у рядку 4 додатка 8, що подається до помилкового коду КОАТУУ, — суми податку, які зменшують суму податкового зобов'язання, що уточнюється;

— у рядку 3 додатка 8, що подається до уточненого (правильного) коду КОАТУУ, — суми податку, які збільшують суму податкового зобов'язання, що уточнюється.

На практиці деякі податкові інспекції намагаються розцінити помилково здані декларації як правильно подані, але за якими не сплачено ПЗ з вимогою донарахування штрафів у межах дії п. 126.1 ПКУ (10%, 20% від суми податкового боргу за умови, що за фактом жодного боргу перед бюджетом немає). У цій самій податковій відповіді є чітке застереження, що «з метою недопущення виникнення податкового боргу (до подання уточнюючого розрахунку) необхідно сплатити на розрахунковий рахунок виправленого коду КОАТУУ суму акцизного податку, яку відображено в уточненій Декларації. Кошти, сплачені на розрахунковий рахунок помилкового КОАТУУ, платник податку може використати у порядку, передбаченому для надміру сплачених коштів».

Йдеться про те, що до моменту фактичного подання уточнюючої звітності треба сплатити до місцевого бюджету, де фактично проводиться господарська діяльність, належну суму ПЗ з акцизного податку, а ті кошти, що помилково направлялися до бюджету за місцем реєстрації суб'єкта господарювання, а не за місцем ведення госпдіяльності, можна буде використати на сплату податкового боргу з інших податків відповідно до ст. 43 ПКУ. Аналогічну позицію вони вже озвучували в листі від 31.12.2015 р. №48131/7/99-99-19-03-03-17. У ситуації, коли платник акцизного податку звітував та сплачував ПЗ не за місцем ведення господарської діяльності, а за місцем реєстрації, податківці радять подати за місцем реєстрації уточнюючі декларації з додатком 6 та додатком 8. Окремо наголошується на тому, що додаток 6 та додаток 8 мають подаватися окремо за кожною адміністративно-територіальною одиницею в розрізі підакцизної продукції. Тобто при уточненні сум акцизного податку з роздрібного продажу підакцизних товарів в уточнюючій декларації повинна зберігатися рівність — кількість додатків 6 до уточнюючої декларації повинна дорівнювати кількості додатків 8.

Суто теоретично порядок повернення помилково сплачених коштів регламентовано наказом Мінфіну від 15.12.2015 р. №1146, але в реальному житті на механізм повернення коштів з бюджету не слід покладати надмірних сподівань. Відповідаючи на запитання: «Як СГ роздрібної торгівлі заповнювати Додаток 8 до уточнюючої декларації для виправлення помилки у разі зазначення неправильного коду КОАТУУ у розділі Д декларації акцизного податку?» (підкатегорія 116.07 ЗIР), — податківці вбачають у такій ситуації підстави для накладення штрафів (хоча фактично бюджет загалом від такої помилки платника податків не потерпів — потерпів лише бюджет конкретної територіальної громади, яка зовсім не отримала коштів, ПЗ з акцизного податку обраховані правильно!) і дають вказівку заниження податкового зобов'язання, визначеного за кожним КОАТУУ, обчислені штраф та пеню (дані граф 5 — 7 додатка 8) сплатити до бюджету на відповідний рахунок до факту подання уточнюючої декларації.

Відповідаючи на подібне запитання: «Який порядок виправлення помилок в декларації акцизного податку та додатках до декларації (в т. ч. якщо неправильно зазначено КОАТУУ), які не призвели до заниження або завищення суми податкових зобов'язань?» (ЗIР, підкатегорія 116.07), — податківці про штраф і не згадують, хоча за логікою і в цьому разі має місце факт недоплати ПЗ в один район і його неправомірного перерахування в інший район.

Ще один момент слід врахувати. Якщо податкова звітність подана помилково не в той район, можна скористатися порадами податківців (ЗIР, підкатегорія 135.021) і письмово звернутися до контролюючого органу з обґрунтуванням обставин помилково поданої податкової звітності та проханням не визнавати цю звітність як податкову.

1 Відповідь на запитання: «Які дії СГ у випадку помилкового подання звітності (подано звітність, яку взагалі не потрібно подавати, або подано не до того контролюючого органу)?».

Коли ПЗ погашаються на підставі УР на зменшення суми раніше нарахованих зобов'язань

Податківці в цьому питанні займають фіскальну позицію і тлумачать п. 126.1 формально. У ЗIР (підкатегорія 116.121) податківці пояснюють, що, подаючи уточнену декларацію, суть якої полягає у зменшені попередньо нарахованих, але не сплачених вчасно ПЗ із акцизного податку, уникнути штрафу 10%, 20% за п. 126.1 ПКУ неможливо. Бо йдеться про те, що своєю несплатою попередньо задекларованих ПЗ платник податку ініціював виникнення податкового боргу, що своїм наслідком в обов'язковому порядку має застосування фінансових санкцій за приписами п. 126.1 ПКУ. Факт зменшення попередньо задекларованих ПЗ на підставі поданої уточненої звітності не скасовує наявності податкового боргу, тож у цьому випадку штрафів не уникнути. Податківці не враховують п. 54.1 ПКУ, за яким податкові зобов'язання вважаються узгодженими, якщо вони самостійно нараховані платником у декларації або УР.

1 Відповідь на запитання: «Чи нараховуються штрафні санкції та пеня за порушення строків сплати податкового зобов'язання з акцизного податку, якщо платник податку не сплатив податкове зобов'язання, задеклароване в податковій декларації акцизного податку, а погашення податкового боргу відбулося внаслідок подання уточнюючої декларації щодо зменшення суми раніше нарахованих зобов'язань?».

Повернення якісного підакцизного товару

Якщо певний підакцизний товар повертається виробнику покупцем, але не з тих причин, що товар містить певні недоліки чи є неякісним або був доставленим покупцю пошкодженим, коригування ПЗ з акцизу не проводиться. У консультації ОВП ДФС від 09.06.2017 р. №564/IПК/28-10-01-03-11 податківці пояснюють, що податкові зобов'язання зі сплати акцизного податку у разі реалізації виробником повернутої якісної підакцизної продукції, з якої було сплачено акцизний податок при першій її реалізації (відвантаженні), та при незмінності ставок акцизного податку не нараховуються. Норми п. 217.5 ПКУ прив'язують факт коригування ПЗ з акцизу тільки до факту повернення підакцизної продукції задля усунення недоліків товару (продукції) або його знищення (переробки) у зв'язку з неможливістю усунення таких недоліків — тільки в такому разі продавець може провести коригування ПЗ зі сплати акцизного податку в звітному періоді, у якому відбулося таке повернення.

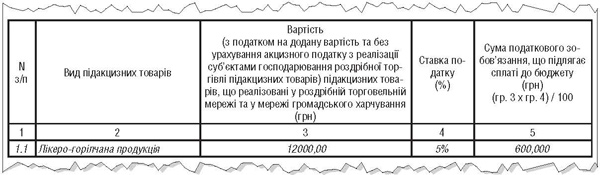

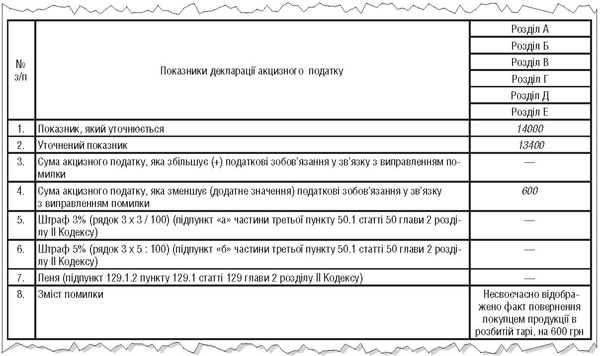

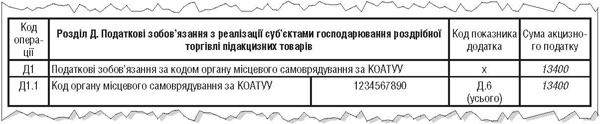

Приклад Покупець у травні 2017 р. повернув продавцю лікеро-горілчану продукцію на суму 12600 грн через пошкодження тари (сума акцизного податку становить 600 грн, ПДВ — 2000 грн). Відповідно до п. 217.5 ПКУ, продавець має підстави відкоригувати свої ПЗ з акцизного податку. Продавець за підсумками травня цього коригування не відобразив, тож мусить тепер виправити помилку, подавши уточнену звітність за травень 2017 р. Для цього він має подати уточнену звітність, як показано в зразках.

Зразок 1

Фрагмент заповнення додатка 6

Зразок 2

Фрагмент заповнення додатка 8

Зразок 3

Фрагмент заповнення розділу Д

Юлія КЛОВСЬКА, головний редактор