Предметом цієї статті стали запитання читачів щодо виправлення помилок у вже поданій декларації з податку на нерухоме майно. Поговоримо про ключові нюанси внесення змін до вже поданої звітності.

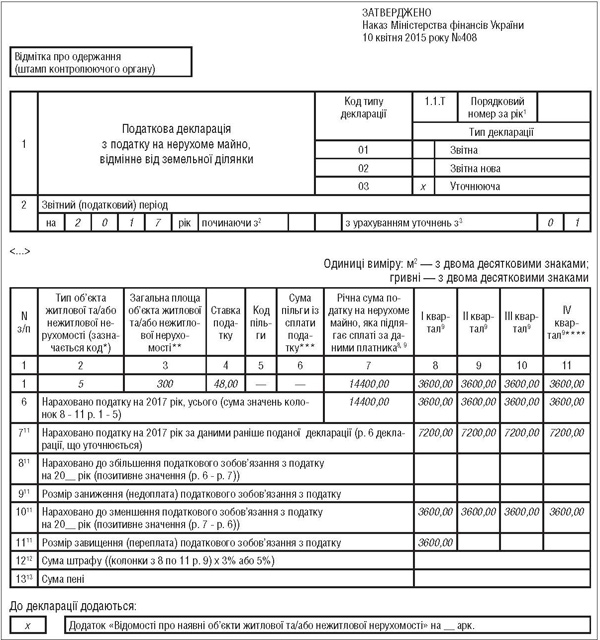

Форма декларації з податку на нерухомість затверджена наказом Міністерства фінансів України від 10.04.2015 р. №408. Окремої форми УР не передбачено, уточнення здійснюється шляхом проставляння у декларації позначки «Х» біля комірки «Уточнююча».

За загальним правилом абз. 1 п. 50.1 ПКУ, всі виправлення помилок у вже поданій звітності здійснюються шляхом подання уточнюючої звітності з урахуванням строків давності (1095 днів, ст. 102 ПКУ). До того як подати уточнюючу звітність, якщо нею донараховуються податкові зобов'язання, треба сплатити суму недоплати податку на нерухомість, штраф 3% та пеню. Якщо йдеться про уточнення, якими зменшуються податкові зобов'язання, то сплати штрафу і пені немає. Згідно з п. 129.9 ПКУ у разі внесення змін унаслідок самостійного виявлення платником податку помилок відповідно до ст. 50 Кодексу пеня не нараховується, якщо зміни до звітності внесені протягом 90 к. д., наступних за останнім днем граничного строку сплати грошового зобов'язання.

У разі коли виправлення помилок здійснюється через декларацію наступного звітного періоду, доведеться платити вже більший штраф — 5% (плюс сума недоплати і пеня).

Враховуючи, що декларацію з податку на нерухоме майно подають лише раз на рік, є сенс робити виправлення шляхом подання окремої уточнюючої звітності. Як ми знаємо, базовим податковим (звітним) періодом для «нерухомого» податку є календарний рік (пп. 266.6.1 ПКУ), обчислюють суму податку станом на 1 січня звітного року, а до 20 лютого цього самого року треба подати звітність із розбивкою річної суми на квартальні (абз. 1 пп. 266.7.5 ПКУ).

Частина «б» пп. 266.10.1 ПКУ регламентує факт сплати ПЗ з податку на нерухомість авансовими внесками щокварталу до 30 числа місяця, наступного за звітним кварталом. Тож коли посеред року має місце виправлення помилок, сума недоплати стосується тільки тих періодів, строк сплати зобов'язання за якими вже минув, а за ті періоди, які ще попереду, ПЗ тільки уточнюється.

Не слід забувати і про те, що податок на нерухомість — це місцевий податок і його адмініструванням, визначенням об'єкта оподаткування, розміру ставок, пільг займаються місцеві ради (пп. 12.3.2 ПКУ). Таке рішення має бути прийнято не пізніше 6 місяців до початку звітного року й оприлюднене до 15 липня року перед звітним (пп. 4.1.6, пп. 12.3.4 ПКУ). Законом №1791 зменшено максимальну ставку податку з 3% до 1,5%1. До прийняття відповідною місцевою радою рішення про встановлення ставок податків «старі» ставки застосовуються із коефіцієнтом 0,5. Тож після прийняття та оприлюднення рішення про нові ставки податку платники будуть змушені подати уточнюючу звітність.

1 1,5% розміру мінімальної заробітної плати, встановленої законом на 1 січня звітного (податкового) року, за 1 квадратний метр бази оподаткування, пп. 266.5.1 ПКУ.

Але виправлення потрібно робити і в тому випадку, коли має місце перехід права власності на нерухомість від одного власника до іншого. У такому разі ПЗ з податку на нерухоме майно для попереднього власника слід обчислювати за період з 1 січня цього року до початку місяця, в якому припинилося право власності на конкретний об'єкт оподаткування. А для нового власника податок нараховується починаючи із місяця, в якому він набув права власності (з початку місяця), і до кінця року. Конкретних строків подання звітності для ситуації, коли змінюється власник, законодавством не передбачено, але, на наше переконання, тут слід скористатися загальним правилом і відзвітувати протягом 20 к. д. після дати зміни власника (за аналогією з 20-денним строком за останнім днем звітного періоду).

Якщо для нового власника це не перший об'єкт нерухомості і декларацію він уже подав, йому також доведеться подати уточнюючу декларацію. У ситуації, коли йдеться про новостворений (нововведений) об'єкт нерухомості, декларація подається протягом 30 к. д. з дня виникнення права власності на такий об'єкт, а податок сплачується починаючи з місяця, в якому виникло право власності на такий об'єкт (абз. 2 пп. 266.7.5 ПКУ).

Податок на нерухомість у зоні АТО

Відповідно до п. 38.6 підрозд. 10 розд. ХХ ПКУ, об'єкти житлової та нежитлової нерухомості, розташовані на тимчасово окупованій території та/або території населених пунктів на лінії зіткнення, які перебувають у власності юридичних осіб, не є об'єктом оподаткування податком на майно у період з 14 квітня 2014 року до 31 грудня року, в якому завершено проведення антитерористичної операції. Звітність за операціями, що не є об'єктом оподаткування, подавати немає потреби. Але треба контролювати належність конкретного населеного пункту до Переліку №1085-р (зі змінами).

Раніше в цій же нормі зазначалося, що всі нараховані та сплачені за період проведення АТО суми податку на нерухоме майно за об'єкти житлової та нежитлової нерухомості мають статус надмірно сплачених ПЗ та підлягають поверненню. У листі від 09.03.2017 р. №4678/6/99-99-15-02-02-15 податківці пояснювали: для того щоб ці кошти було повернуто, потрібно подати уточнені податкові декларації за податкові періоди 2014 — 2016 років, якими б ці сплачені суми сторнувалися і набули статусу переплат.

Законом №1989 до норми п. 38 підрозд. 10 розд. ХХ ПКУ було внесено зміни. I тепер всі сплачені протягом 2017 року суми вже не підлягають поверненню на поточний рахунок платника податку, не спрямовуються на погашення грошового зобов'язання (податкового боргу) з інших податків, зборів і не повертаються у готівковій формі за чеком. До цих сум надміру сплачених грошових зобов'язань не застосовуються строки давності за ст. 102 ПКУ, крім сум надміру сплачених податкових зобов'язань платників податків, які припиняють свою діяльність.

Податок на нерухомість і податок на прибуток

Як ми знаємо, протягом 2014 — 2016 рр. сума податку на нерухомість була чітко зав'язана на податок на прибуток. Відповідно до колишньої редакції (чинної до 1 січня 2015 р.) пп. «в» пп. 138.10.4 ПКУ суми нарахованих податків і зборів мали право формувати склад інших витрат, тобто сума податку на нерухомість через суму інших витрат зменшувала об'єкт оподаткування податком на прибуток. А вже з 1 січня 2015 року до 1 січня 2017 року в дод. ЗП податок на прибуток зменшувався на податок на нерухомість щодо об'єктів нежитлової нерухомості.

Тож у разі зміни показника податку на нерухомість таке уточнення не зможе обійти зміну розміру ПЗ з податку на прибуток.

Алгоритм заповнення уточнюючої декларації

Безвідносно до того, в чому полягає причина внесення змін до звітності із податку на нерухомість, алгоритм діє один і той самий. Досить детально алгоритм внесення змін до звітності надано податковим органом у Методрекомендаціях №11897.

Якщо платник податку звітував за двома видами нерухомості (житловою та нежитловою), при уточненні треба буде подати дві уточнюючі декларації: на житлову нерухомість із кодом від 1 до 3 та на нежитлову — із кодом від 4 до 9.

У шапці декларації в ряд. 1 слід поставити відмітку «Х» біля комірки коду типу декларації 03. У рядку 2 в графах «починаючи з», «з урахуванням уточнень з» потрібно зазначити арабськими цифрами номер місяця, з якого відбулося уточнення податкових зобов'язань.

У рядках 1 — 5 наводимо дані щодо кожного об'єкта нерухомості із прив'язкою до окремих кварталів звітного року. В ряд. 6 зазначаємо правильну суму податку сукупно за всіма об'єктами нерухомості. Далі заповнюються рядки 7 — 11 у разі уточнення податкових зобов'язань протягом звітного року. Рядок 7 має бути заповненим раніше задекларованими помилковими даними. Далі треба вже задекларовані суми порівняти із правильними і визначити, в який бік змінюється сума податкових зобов'язань: якщо йдеться про збільшення, то заповненню підлягає ряд. 8, а в ряд. 9 слід обрахувати дельту (суму недоплати), в ряд. 10 — суму, на яку зменшуються податкові зобов'язання, а в ряд. 11 — розмір переплати.

Суму штрафу фіксують у ряд. 12, а пеню — в ряд. 13 виходячи з факту недоплати. Увага: щодо пені слід враховувати норму пп. 129.1.3 ПКУ.

У ситуації, коли платник податку декларує ПЗ і щодо житлової, і щодо нежитлової нерухомості, слід уважно аналізувати значення показників ряд. 6 та 7. Якщо значення рядка 7 є більшим, ніж значення ряд. 6, то таке перевищення є свідченням переплати. Далі її треба перенести до ряд. 10 та 11. До речі, хоча на окремі види нерухомості слід подати окремі декларації, результат уточнення має бути обрахований єдиний для всього масиву об'єктів нерухомості.

У ситуації, коли має місце перевищення значення показника ряд. 6 над показником ряд. 7, податківці в Методрекомендаціях №11897 радять заповнити одночасно ряд. 8 та 9. Як тільки заповнюється рядок 9, потрібно заповнити ряд. 12 та 13 (в ситуації, якщо прострочення сплати ПЗ становить більше 90 к. д.). Тобто якщо переплата перевищує недоплату, то штраф нараховувати не потрібно, але якщо заповненню підлягає ряд. 9, то автоперевірка звітності автоматично заповнить і ряд. 12, тому в такій ситуації краще опцію автоперевірки вимкнути.

Зміна ставок

У ситуації, коли має місце зміна ставок податку на підставі рішення місцевої ради, податківці рекомендують подати аж три декларації: першу — на обнулення вже задекларованих значень податкових зобов'язань, друга і третя мають задекларувати правильні дані щодо житлової і нежитлової нерухомості. Як заповнити декларацію, суть якої полягає в обнулінні попередньо задекларованих зобов'язань, податківці демонструють на рис. 5 Методрекомендацій №11897. У рядках від 1 до 6 у графах 7 — 11 слід зазначити нулі. Графи 5 — 6 залишаються незаповненими. Умовне завищення (фактично ставка податку зросла) має знайти своє відображення в ряд. 7, 10 та 11.

У другій і третій деклараціях щодо кожного об'єкта заповнюємо два рядки: один із розрахунками за старою ставкою, інший — за новою. Рядок 7 можна заповнити нулями.

У гр. 7 слід відобразити не річну суму податкового зобов'язання, а лише ту частину, що стосується конкретної ставки. Рядок 6 містить суму ПЗ, нарахованих за правильною ставкою. Крім того, мають бути заповнені ряд. 8 та 9 — проте штрафу за таке виправлення не буде, адже це сталося не з вини платника податків.

Виправлення помилок звітного року

Значення ряд. 7 переноситься з тої декларації, яка вже подана і ПЗ за якою вже задекларовані. Податок, який треба додатково донарахувати, слід зазначити в ряд. 8 та 9. Якщо на момент подання уточнюючої звітності граничний строк сплати ПЗ ще не настав, штраф за такими сумами нараховувати не треба.

Виправлення помилок попередніх років

Кількість уточнюючих декларацій визначається тим, чи була попередньо задекларована житлова та нежитлова нерухомість. У ряд. 7 кожної уточненої декларації слід відобразити лише частину податкових зобов'язань, яка належить до житлової чи нежитлової нерухомості. Рядок 12 заповненню не підлягає.

Приклад Підприємство має у своїй власності офісну будівлю на 300 м2. В 2016 році за рішенням місцевої влади ставка податку на нерухомість становила 3% мінімальної зарплати на 1 січня звітного року за 1м2. У червні 2017 року бухгалтер виявив, що звітність на 2017 рік подана виходячи зі ставки 3%, а не 1,5% МЗП. Податкове зобов'язання має бути сплачено до 30 липня 2017 р. включно, тобто за фактом таке викривлення звітності вплинуло тільки на сплачене ПЗ за I квартал 2017 р. До 30 липня 2017 р. слід подати уточнюючу податкову декларацію (див. зразок). Сума переплати може бути або зарахована в рахунок майбутніх періодів, або повернута на підставі заяви платника податків.

Зразок

Нормативна база

- Закон №1791 — Закон України від 20.04.2016 р. №1791-VIII «Про внесення змін до Податкового кодексу України та деяких законодавчих актів України щодо забезпечення збалансованості бюджетних надходжень у 2017 році».

- Закон №1989 — Закон України від 23.03.2017 р. №1989-VIII «Про внесення змін до Податкового кодексу України щодо уточнення деяких положень та усунення суперечностей, що виникли при прийнятті Закону України «Про внесення змін до Податкового кодексу України щодо покращення інвестиційного клімату в Україні».

- Методрекомендації №11897 — Методичні рекомендації щодо заповнення податкової декларації з податку на нерухоме майно, відмінне від земельної ділянки, у разі уточнення податкових зобов'язань, надані листом ДФСУ від 13.05.2017 р. №11897/7/99-99-12-02-03-17.

- Перелік №1085-р — Перелік населених пунктів, на території яких органи державної влади тимчасово не здійснюють свої повноваження, додаток 1 до розпорядження КМУ від 07.11.2014 р. №1085-р.

Юлія КЛОВСЬКА, головний редактор