У попередньому номері ми почали аналізувати нюанси виправлення помилок у декларації з ПДВ. Сьогоднішній матеріал присвячено аналізу виправлення помилок у від'ємному значенні з ПДВ.

Нагадаємо: якщо за підсумками звітного періоду маємо від'ємне значення між сумою ПЗ та ПК, його слід відобразити в рядку 19 декларації з ПДВ. I вже в цьому самому звітному періоді таке від'ємне значення потрапляє до рядка 20 (у розмірі суми від'ємного значення, що не перевищує суму, обчислену відповідно до п. 200-1.3 ПКУ на момент подання декларації) і далі може бути зараховане за одним із чотирьох напрямів:

— на зменшення суми податкового боргу з податку на додану вартість (ряд. 20.1);

— підлягає бюджетному відшкодуванню на рахунок платника у банку (ряд. 20.2.1);

— у рахунок сплати грошових зобов'язань або погашення податкового боргу з інших платежів, що сплачуються в держбюджет (ряд. 20.2.2);

— до складу податкового кредиту наступного звітного (податкового) періоду (ряд. 20.3).

Зверніть увагу: від'ємне значення не обов'язково використовувати тільки за одним напрямом, суму від'ємного значення можна використати за прийнятним для платника ПДВ напрямом, навіть частинами — законодавчих обмежень для цього немає.

Якщо вибір зупиниться на використанні «мінусу» у складі податкового кредиту наступного звітного періоду, така сума сформує показник рядка 20.3, буде перенесена до ряд. 21 і в наступному звітному періоді потрапить до рядка 16.1 декларації з ПДВ. Якщо сума від'ємного значення (рядок 19) менша або дорівнює сумі, обчисленій відповідно до п. 200-1.3 ПКУ на момент подання податкової декларації із витягу з СЕА (зверніть увагу: не на кінець звітного періоду, а саме на момент подання декларації з ПДВ), рядок 19.1 не заповнюється, а ця сума має знайти своє відображення в ряд. 20.

Щодо коригування від'ємного значення ПДВ, то тут є певні нюанси. I полягають вони в тому, що в разі виправлення від'ємного значення (показник рядка 19 декларації), яке у наступних звітних періодах не вплинуло на стан розрахунків із бюджетом (ряд. 18 та 20.2) чи накопичений «мінус» наступних звітних періодів (ряд. 21), УР слід подати лише за один звітний період, у якому вносяться відповідні зміни (такі ситуації можуть бути, коли помилку виявлено через невеликий проміжок часу після подання звітності або у разі, коли платник ПДВ стабільно декларує «мінус»). Якщо ж це не так, то УР має бути подано за всі звітні періоди, коли показники вищеназваних рядків змінять своє значення внаслідок таких коригувань, адже коли сума від'ємного значення за минулий період, то таке виправлення тягне за собою і виправлення суми податкового кредиту минулого періоду (як ми знаємо, показник ряд. 21 минулого періоду знаходить своє відображення в ряд. 16.1 наступного звітного періоду).

Певна річ, УР подаємо за чинною на момент подання формою звітності, і, що є надважливим, значення графи 6 рядка 21 УР, яке не змінює рядки 18 чи 20.2 наступних періодів (як у бік збільшення, так і в бік зменшення), враховується у рядку 16.2 декларації за звітний період, коли подано такий УР (тобто навіть якщо в червні підприємство коригує дані звітності за квітень або травень, то в інтегрованій картці платника ПДВ результат таких коригувань відобразиться саме червневою датою). Якщо має місце коригування рядків раніше поданих декларацій, до яких повинні додаватися додатки, до УР такі додатки також мають бути подані.

При цьому важливо не забути в окремому полі «Дата/Номер/Сума, грн» заключної частини декларації зазначити інформацію про УР (про це сказано у виносці до ряд. 16.2). У разі коли помилка призвела до недоплати, самостійно нарахований штраф у розмірі 3% знайде своє відображення в ряд. 18.1 УР (нарахування штрафу запускає додатне число в гр. 6 ряд. 18 УР). Пам'ятайте: один УР виправляє помилки тільки одного звітного періоду.

У разі коли від'ємне значення підлягає коригуванню за підсумками проведеної податкової перевірки, таке коригування відображається в ряд. 16.3 у тому звітному періоді, коли отримано ППР із результатами перевірки (аналогічно це слід відобразити в окремому полі «Дата/Номер/Сума, грн» заключної частини декларації). Далі в цьому самому звітному періоді така сума знайде своє відображення за загальним алгоритмом у рядку 17 і вплине на стан розрахунків за звітний період із бюджетом у складі податкового кредиту. Жодних УР подавати не треба: в інтегрованій картці платника ПДВ результати перевірки знайдуть своє відображення на підставі ППР саме датою звітного періоду, коли датовано ППР.

Збільшення «мінуса»

Спочатку розглянемо ситуацію, коли значення рядка 21 не вплинуло на показники ряд. 18 чи 20.2, тобто говоримо тільки про такі ситуації, коли будемо виправляти тільки ряд. 21. У цьому випадку слід подати один УР за той період, коли помилка була допущена.

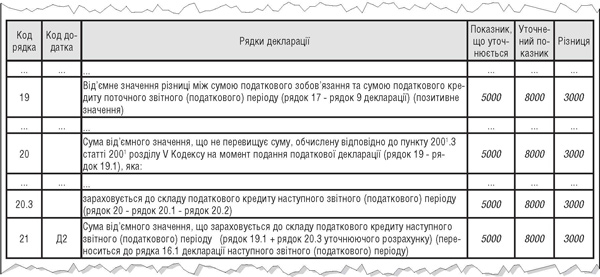

Приклад 1 Платник ПДВ за підсумками квітня 2017 р. задекларував від'ємне значення (заповнено ряд. 21) у сумі 5 тис. грн, у травні 2017 р. — 7 тис. грн, у червні 2017 р. виявлено, що квітневий «мінус» занижено на 3 тис. грн, тобто за підсумками квітня слід було задекларувати показник ряд. 21 у сумі: 5 тис. грн + 3 тис. грн = 8 тис. грн. Треба подати УР за квітень, заповнивши його так, як наведено у зразку 1. Разом із УР слід подати Д2 із розшифруванням від'ємного значення (якщо немає наміру заявляти таку суму до БВ через Д3, то безпосередньо в Д2 розшифрування в розрізі контрагентів робити не треба).

Як бачимо, вся відкоригована сума від'ємного значення відображена в ряд. 20 (припустимо, що реєстраційний ліміт є значним і вся сума може потрапити в ряд. 20) та 20.3 і не впливає на значення рядків 18 чи рядка 20.2 травня. Якщо УР подано у червні, виправлена сума графи 6 рядка 21 УР враховується у рядку 16.2 червня. Далі платник ПДВ може розпорядитися цим «мінусом» на власний розсуд: або заявити про бюджетне відшкодування, або зарахувати цю суму до складу ПК наступного звітного періоду (через ряд. 21 і ряд. 16.1 звітності за наступний звітний період).

Якщо ж маємо справу з виправленням помилки в ряд. 21, яка вплинула на стан розрахунків із бюджетом (ряд. 18 чи ряд. 20.2) наступних звітних періодів, УР слід подати за кожний звітний період, в яких виправлена сума «мінуса» вплинула на стан розрахунків із бюджетом.

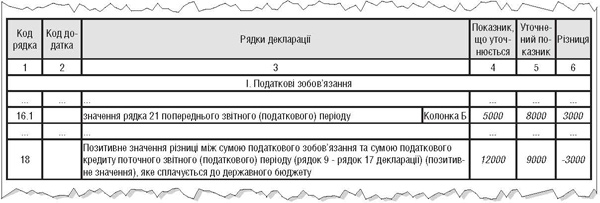

Приклад 2 Платник ПДВ за підсумками квітня 2017 р. задекларував від'ємне значення (заповнено ряд. 19) у сумі 5 тис. грн, у звітності за травень 2017 р. ряд. 18 був заповнений показником 12 тис. грн, у червні 2017 р. виявлено, що квітневий «мінус» занижено на 3 тис. грн, тобто за підсумками квітня слід було задекларувати показник ряд. 19 у сумі: 5 тис. грн + 3 тис. грн = 8 тис. грн. Треба подати УР за квітень (див. зразок 1) і травень (зразок 2), бо сформований «мінус» за квітень через ряд. 21 вплинув на показник ряд. 16.1 звітності за травень, а згодом — на рядок 18.

Зразок 1

Зразок 2

Враховуючи той факт, що УР подається у межах 90-денного періоду після останнього дня граничного строку сплати грошового зобов'язання за квітень (30 травня 2017 р.), про пеню питання не виникає (п. 129.9 ПКУ). Оскільки йдеться про переплату до бюджету на 3 тис. грн (гр. 6 ряд. 18 УР), про штраф не йдеться.

Зменшення «мінуса»

У ситуації, коли виправлення помилки в показнику ряд. 21 не вплинуло на значення показника 18 або ряд. 20.2, також слід подати один УР. У такому разі мова йде про те, що незадекларовані ПЗ не вплинули на розрахунки із бюджетом, але сума від'ємного значення все таки має бути зменшена під час проведеного уточнення звітності.

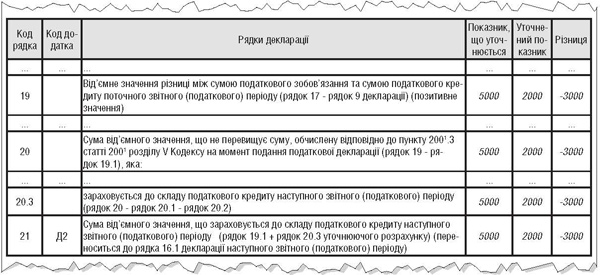

Приклад 3 Платник ПДВ за підсумками квітня 2017 р. задекларував від'ємне значення (заповнено ряд. 21) у сумі 5 тис. грн, у травні 2017 р. — 7 тис. грн, у червні 2017 р. виявлено, що квітневий «мінус» завищено на 3 тис. грн (не відображена одна ПН, що формує ПЗ платника ПДВ, тобто маємо помилку у розд. I декларації). У ситуації, коли протягом квітня і травня було задекларовано від'ємне значення з ПДВ (ряд. 19, 20, 20.3 та 21 декларації), не задекларована ПН із сумою ПДВ 3 тис. грн не вплинула на стан розрахунків із бюджетом, по суті, за квітень мала би бути зменшена тільки сума від'ємного значення з ПДВ як результуючого показника за місяць. У такому разі достатньо подати УР за квітень (див. зразок 3).

Зразок 3

Якщо йдеться про те, що помилку виявлено до моменту подання звітності за травень (до 20 червня), то в ряд. 16.2 слід зазначити суму — 3000 грн. I зрозуміло, що в цьому разі слід подати і Д2 з оновленими даними. Оскільки бюджет від такого заниження ПЗ не постраждав, мова про штраф не йтиме.

У разі коли вимушені констатувати факт впливу помилки на стан розрахунків із бюджетом, УР слід подати за всі періоди, в яких така помилка викривила справжній (уточнений) «мінус».

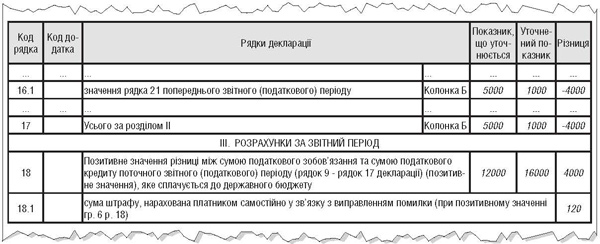

Приклад 4 Платник ПДВ за підсумками квітня 2017 р. задекларував від'ємне значення (заповнено ряд. 21) у сумі 5 тис. грн, у звітності за травень 2017 р. ряд. 18 був заповнений показником 12 тис. грн, у липні 2017 р. виявлено, що квітневий «мінус» завищено на 4 тис. грн1, тобто за підсумками квітня слід було задекларувати показник ряд. 21 у сумі: 5 тис. грн - 4 тис. грн = 1 тис. грн. Треба подати УР за квітень і травень (зразок 4), бо сформований «мінус» за квітень через ряд. 21 вплинув на показник ряд. 16.1 звітності за травень.

1 Для наочності прикладу червень в обрахунок не беремо.

Зразок 4

Враховуючи той факт, що УР подається в межах 90-денного періоду після останнього дня граничного строку сплати грошового зобов'язання за квітень (30 травня 2017 р.), про пеню питання не виникає (п. 129.9 ПКУ). А от враховуючи, що помилку виявлено аж в липні, тобто граничний строк сплати ПЗ за травень уже минув (до 30 червня), то доведеться сплатити штраф 3% від суми недоплати в бюджет: 4 тис. грн (гр. 6 ряд. 18 УР) х 3% = 120 грн. Якщо помилку буде виявлено в червні, коли гранична дата сплати ПЗ за травень ще не настала, штрафу 3% можна буде уникнути (хоча податківці в своїх консультаціях наполягають, що в цьому разі штраф усе-таки буде).

Юлія КЛОВСЬКА, головний редактор